手把手教你构建轮动策略

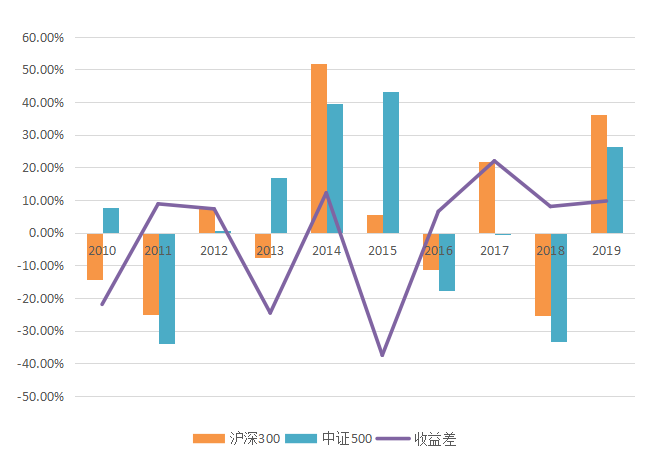

A股市场具有明显的大小盘风格轮动现象,比如2015年以中证500为代表的中小盘全面跑赢沪深300指数(大盘),但在随后的几年中沪深300指数成为市场的主流,收益也大幅跑赢中证500。

而最近一年,市场风格又有了新的切换,中小盘股表现优于大盘股。

下图统计了过去十年中,沪深300指数与中证500指数的收益情况,总体看A股市场历年大小盘轮动风格比较显著。

基于A股市场的大小盘轮动现象显著,理论上讲轮动策略应该是相对有效的。那么轮动策略的核心是什么?投资者需要如何构轮动策略?这篇我们来点实操干货。

什么是轮动策略

“二八轮动”是市场上最为常见的轮动策略,也被称为大小盘轮动策略。

“二”代表数量占比20%左右的大盘权重股,“八”代表数量占比80%左右的中小盘股票,二八轮动就是指在大盘股与小盘股中间不断切换,轮流持有来获得超额收益。

通常用沪深300指数代表大盘股,中证500指数代表中小盘股。

当大盘表现强势时买入沪深300指数基金;同理,中小盘表现强势时则买入中证500指数基金;如果市场整体不好,大小盘都表现较弱时,则持有货币或债券等固定收益类资产。

总体看,“二八轮动”是一种趋势交易策略,结合了板块轮动和择时交易的优势。

轮动策略的原理

二八轮动策略实质是一种“动量效应”。

动量效应是由Jegadeesh和Titman提出的,是指股票的收益率有延续原来的运动方向的趋势,即过去上涨的资产未来还会上涨,过去下跌的资产未来还会下跌。

选择过去一段时间里表现强势的股票指数,并将股市中存在的大盘股和小盘股分化的效应有效利用,形成大小盘资产的轮动效应。

基于股票动量效应,投资者可以通过买入过去收益率高的股票、卖出过去收益率低的股票获利。

简单讲,我们可以把轮动策略理解为“追涨杀跌”的趋势策略。谁涨的好买谁,直到市场风格切换,卖出下跌指数,及时跟随市场转换产品。

如何构建轮动策略

基于及以上理论,ETF之家创建了自己的大小盘轮动策略,自发布以来策略运行稳定,并且获得不错的收益。

具体策略如下:

1、设计理念:动量效应,以创业板为小盘代表,沪深300为大盘代表,当市场弱势时转入货币基金避险;

2、标的选择:选择费率低廉、跟踪效率高的ETF产品为底层产品:沪深300ETF(510300)、创业板(159915)、银华日利(511880);

3、交易策略:每天收盘后将沪深300ETF(510300)和创业板(159915)按照最近20个交易日的涨幅排序,排名第一并且20日涨幅大于2%则次日以开盘价买入;如果排名不是第一或者20日涨幅小于-2%则次日开盘价卖出;如果以上两个条件都不满足则买入银华日利(511880);

策略表现:

从轮动策略的实证数据看,该组合的年化收益达24.86%,同期沪深300ETF的年化收益为7.14%。

自2012年5月28日至2020年5月6日大小盘轮动策略整体是有效的,累计收益率为483.83%,超越同期沪深300ETF基金 410.76%的累计收益率。

在收益率提升的同时,该组合的年化波动率(23.79%)相比沪深300ETF(24.26%)又有所下降,实现了比沪深300更好的风险调整收益率。

此外,该组合在资产回撤控制方面也体现出明显的优势,沪深300ETF最大回撤为-45.45%,同期轮动策略的最大回撤是-32.48%。

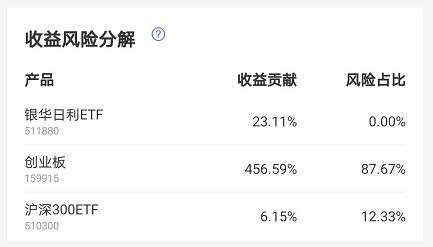

上图的收益贡献是指组合中每只产品各自的累计收益,他们的总和即为组合的累计收益。

而风险占比是每只产品对组合的波动率方差(代表风险)的贡献占比。

从策略总收益看,创业板ETF是收益的主要贡献来源,在市场波动较大、趋势较强的2014-2015年,轮动策略实现超额收益;2016年至2019年中旬,市场处于震荡行情,轮动策略则跑输基准(沪深300ETF)。

小结:从结果看,ETF之家创建的大小盘轮动策略有效借助了动量效应的优势,抓住大小轮动的同时通过货币基金有效避险下跌行情。

我们在《ETF组合宝》中创建了该策略,大家可以免费订阅调仓通知,也可以根据需要修改策略的参数,定制属于自己的轮动策略,详细数据可以下载查看(点击文末“阅读原文”)。

轮动策略的优势及劣势

通过大小轮动策略的原理分析和实际组合构建经验,ETF之家从中总结出关注轮动策略的优劣,供大伙参考:

在趋势明显的的市场,轮动策略的效果更好,优势明显。比如牛市中市场趋势性上涨,容易获得超额收益;熊市中择时机制能够及时预警,赎回权益资产买人货基,从而躲避下跌降低熊市风险。

当然,任何策略都不可能一只策略走天下,在趋势不明显的震荡市场中,轮动策略的劣势也暴露无遗,反复“打脸”在所难免。

风险提示

策略历史业绩不代表未来表现。