牛市买股票好还是买指数好

迈入2019年第三个交易日,A股迎来绝地反击,38个交易日多头大军所向披靡,没有给未上车的投资者一丝考虑的机会。截止3月6日,上证指数年内涨幅23.07%。

A股素有牛短熊长之说,纵观股市近30年风云,历史中这牛到底多短熊又有多长?

对于牛熊没有标准的定义,因此我们选择从1990年上海证券交易所成立至今,A股市场较为明确的历史牛市为参考。2000年之前上市公司较少,市场制度不健全,投机氛围高涨导致行情暴涨暴跌,参考意义不大,不参与对比。

第一轮牛市(下称“牛一”)。在股权分置改革的背景下,2005年6月6日行情点燃,持续至2007年10月16日牛市结束。上证指数点位从998.23到6124.04,历经25个月。

第二轮牛市(下称“牛二”)。货币政策放宽和国家对创业创新的支持下,牛市从2013年6月25日启动至2015年6月12日结束,上证指数点位从1849.65涨至5178.19,经历24个月。

最近20年,除这两轮牛市外,期间还经历过幅度较小的牛熊交替。实际上,我们可以发现,除去这接近50个月的单边上涨趋势,大部分时间行情处于震荡和熊市形态,上涨区间在整个行情中占比四分之一左右,如果没有把握住这四分之一时间,投资者想要在股市中赚钱,肯定是“泪两行”。

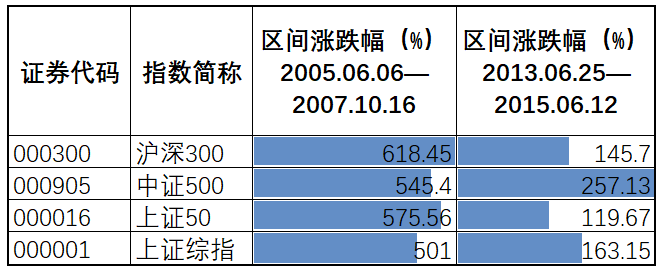

两轮牛市中,上证指数涨幅分别是501%、163%。回到主题,那么牛市中到底是买个股涨的多还是买指数涨的多呢?另外,对于投资者而言,买指数比买个股容易赚钱吗?

作为市场的比较基准,沪深300、上证50、中证500是最常用的指数,相关指数基金产品丰富,投资者更容易找到对标的基金产品,下面把这三大指数加入对比。

数据来源WIND金融终端,个股数据没有复权处理,实际涨跌幅存在偏差,仅供参考。

牛市指数涨幅统计表

牛一阶段,A股剔除停牌个股沪深两市合计1456只,其中上涨1405只,还有51只股票在牛市中仍然是负收益,极具个性。

这段行情中,如果要跑赢上证综合指数,那么区间涨幅必须大于501%,跑赢沪深300指数必须大于618.45%。

数据统计结果:涨幅大于501%的个股511只,涨幅大于618.45%的个股359只;占比分别是35%和24.7%。接近三分之二的个股是没有跑赢上证指数的,换句话说,如果投资者的火眼金睛未能识别出这511只个股,跑赢大盘的可能性比较低。

牛二阶段,A股剔除停牌个股沪深两市合计2742只,其中上涨2728只,14只股票在牛市中仍然是负收益,相比牛一阶段市场成熟度更高,99.5%个股取得正收益。

此阶段中,不能忽略的一个重要指数就是创业板,区间涨幅达到2928%,也是个股涨幅最大的板块,因此我们要加入创业板指数为参考。中证500指数和上证指数分别上涨257.13%、163.15%。

数据统计结果:1486只个股跑赢中证500指数,占比54.1%;2186只个股跑赢上证指数,占比79.7%,相比牛一阶段,个股跑赢大盘指数有所提高。

根据两轮牛市的情况来看,牛一阶段投资者参与个股投资,获得市场平均回报的难度较大,毕竟只有三分之一个股跑赢上证指数。牛二阶段,跑赢上证指数的个股占比达到79.7%,但是我们不能忽略,此阶段上涨的个股主要集中在成长型的中小创个股,以中证500指数和创业板指数为代表的指数,获得的回报远远大于上证指数,如果投资者未能配置此板块个股,整个牛市中获得回报也是相对有限的。

因此,我们从投资胜率的角度看,对于专业能力有限,选股能力有限的投资者,买入指数基金获得市场平均回报的胜率远远高于个股投资,最少不会踏空。

牛市中哪些板块个股涨的多

既然牛市来临,那么我们能否在牛市中找到一些规律,过去的两轮牛市,哪些板块个股上涨最多,能否通过买入板块个股获得超越市场的回报。

牛一阶段,涨幅超过100%个股行业分布,如图所示:

总计1456只个股,涨幅超过100%的个股共有1353只,其中,房地产行业个股数量最多(111只),医药生物行业次之(103只),基础化工第三(99只)。

牛二阶段,涨幅超过100%个股行业分布,如图所示:

总计2742只个股,涨幅超过100%的个股2516只,其中,机械设备行业个股数量最多(221只),信息技术行业次之(205只),医药生物和基础化工行业各有193只。

总计2742只个股,涨幅超过100%的个股2516只,其中,机械设备行业个股数量最多(221只),信息技术行业次之(205只),医药生物和基础化工行业各有193只。

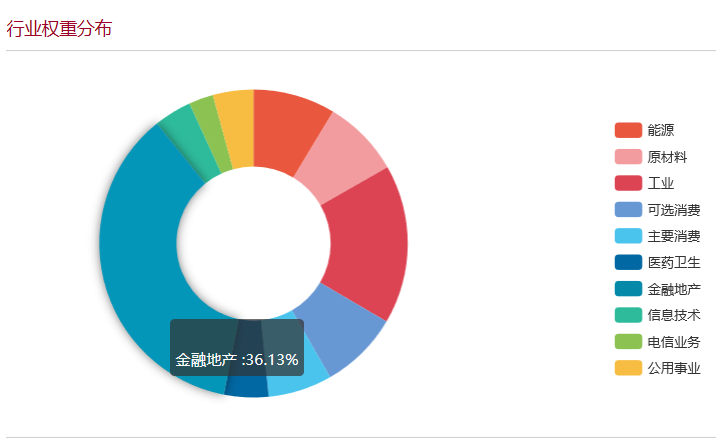

两轮牛市中,上涨超过100%的个股行业排序中,房地产、医药、基础化工总排名靠前,但是从整个行业上涨数分析,每轮牛市产生的背景是不一致的,过去土地财政导致的房地产行业飞速发展,反映在股市的表现为金融地产板块在A股市场涨幅较大,市值占比较高,未来走势如何,我们无法预测。

上证指数权重

投资者在牛市中,选中超越市场平均回报的个股或者板块,其难度远远大于指数,而且牛市中个股和板块涨跌具有轮动现象。年初至今,券商、猪肉、5G等板块涨幅靠前,有多少投资者赶上了这波行情呢,等我们准备上车之时,或许板块轮动已经启动,前期涨幅较低板块开始走强,周而复始最终导致的结果就是反复踏空,被市场淘汰。

是否可以通过择时跑赢市场 美国著名金融经济学家(威廉·夏普)曾经研究过这个问题,他在一篇论文中提出,要想在择时的游戏中占得便宜,预测者需要达到74%的准确率,如果达不到74%准确率,投资者还不如做个傻瓜,买入被动型指数基金并长期持有。

而根据威廉·夏普统计,当时美国一些较有名的股票预测专家,竟然没有一个人能够达到74%的准确率。

下面是彭博社统计的上证指数回报数据,时间段为1996-2015年。上证指数的年化回报率为9.8%,如果投资者未能在上涨最大的5天持有股票,那么其回报是7.4%;如果投资者错过了上涨最大的10天,那么其回报为5.5%;如果错过了上涨最大的40天,那么这十年完全白搭,投资回报是-3.7%。

以上数据客观反映择时投资的难度,但也不排除,投资者中具有超强择时能力者。但是对于绝大部分投资者,面对3500多只个股、牛短长熊的市场特性,我们应当更加客观的评估自己的投资能力。

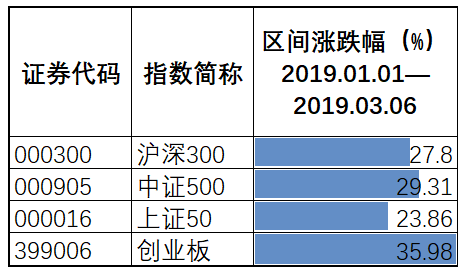

总结 最后,我们可以参考从年初至今,自己持有的个股是否跑赢大盘呢,请看统计数据:

如果这是一轮牛市的起点,我认为通过持有宽基指数(上证50、沪深300、中证500、创业板)基金,根据自己的风险承受度制定基金组合投资方案,最少不会踏空,而且大大降低选股的难度,获得市场平均回报,改变追涨杀跌沦为“韭菜”的命运。