指数趋势策略——基于股票分化度

**来源:国信证券研究部

作者:吴子昱

一、股票分化度简介**

股票分化度文献综述

自资本资产定价(CAPM)模型建立后,许多人研究了影响股票市场收益的因素。Fama-French 三因子模型认为公司市值、账面市值比、市盈率可以解释股票收益率的差异。

近几年来,诸多学者又在 Fama-French 三 因 子模型 基础上 ,研究 了其它 因素对解 释 股 票 回 报 率 差 异 的 重 要 性 。 Chen, Demi re r, Jategaonkar (2015) 在Fama-French 三因子模型基础上,研究了股票分化度(return dispersion)对于股票收益率的影响*。Maio (2016)的研究提出,特别是在大型成长股中,股票分化度与个股超额收益存在负相关的关系*。

不仅在解释股票收益率的截面差异上,而且在市场趋势方面,股票分化度的解释和预测作用也受到了关注。Stiver 和 Sun (2010)研究了美国股票市场中,股票分化度和后验的市场趋势收益之间的关系*。在此基础上,Docherty 和 Hurst(2016)进行了拓展,对(除日本外的)亚洲,日本,欧洲,北美市场进行了研究,讨论了股票分化度对于解释和预测市场趋势收益时所起的作用*。

本报告主要聚焦于 A 股市场,股票分化度对预测市场趋势性变化的影响。并且尝试基于这种影响,构建基于股票分化度的指数趋势策略。

二、A 股市场的股票分化度

股票分化度的定义

在固定时间截面下,给定一个市场指数及其成分股的区间收益,则所有成份股区间收益率的分化程度即为股票分化度,用收益率的标准差表示。第 t 期的股票分化度 RD,公式如下:

股票分化度的功能

按照 Brinson 分解模型,股票的收益率可分解为市场择时收益,行业配置收益和个股选择收益。然而,Brinson 分解模型并没有度量这三者各自的机会大小;而股票分化度恰恰提供了有力的补充,它从后验的角度(ex post),度量了当期股票分化的大小。如果股票分化度较大,则无论市场或者行业收益如何,个股选择收益的潜在机会是比较大的。这种情况下,如果有效把握了机会,则个股选择收益较大。

另一方面,市场趋势则主要与市场择时收益相关。虽然从后验业绩归因,即Brinson 分解模型的角度,市场择时与个股选择相对独立;但是在给定条件下,股票分化度和市场趋势或许存在某种内在联系。该问题我们会在后面章节详细讨论。

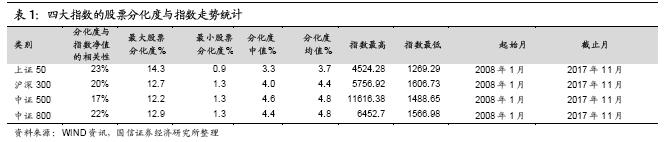

主要指数的股票分化度

随着市场走势的变化,股票分化度是如何演化的?带着这一问题,我们先来看下上证 50、沪深 300、中证 500 和中证 800 的股票分化度:

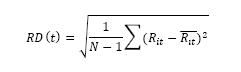

上图显示的是每周上证 50 的分化度和指数走势。上证 50 牛市中,股票分化度会有不同程度的增加。例如,2009 年、2010 年、2012 年底、2014 年四季度至 2015 年。

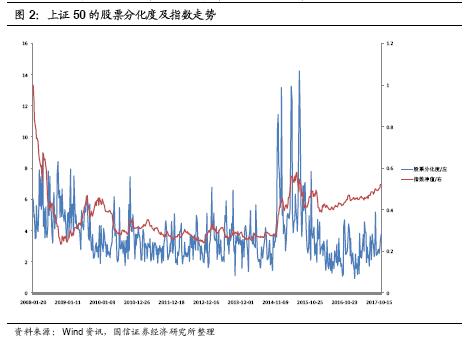

上图显示,在沪深 300 牛市中,股票分化度亦会有不同程度的增加。比较明显的范例包括,2010 年、2012 年底、2014 年四季度至 2015 年。且牛市和其它时间段内的股票分化度平均水平有较大的差异。

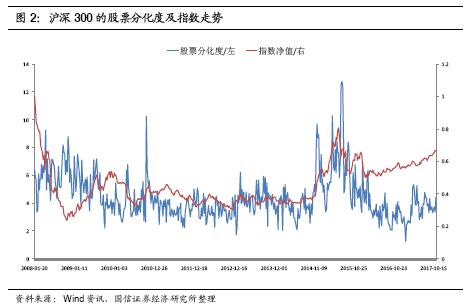

上图显示,在中证 500 牛市中,股票分化度亦会有不同程度的增加。例如, 2010年、2012 年底、2014 年四季度至 2015 年 。由 于股票 分化度 每周上 下跳动 ,通常呈现出锯齿形的结构。

上图显示,在中证 800 牛市中,股票分化度亦会有不同程度的增加。特别是在2010 年、2012 年底、2014 年四季度至 2015 年。牛市过后的一段时间,股票分化度往往普遍下降,呈现出普跌的特征。

统计显示,上证 50、沪深 300、中证 500 和中证 800 四大指数走势,与其成份股分化度存在一定程度的正相关。过去十年,四大指数每周最大分化度可达 12%以上,最小分化度在 1%左右。

三、A 股市场的趋势

市场指数的动量效应

我们仍以上证 50、沪 深 300、中 证 500、中 证 800 四大指数为例,以周为频率,研究指数的动量效应。

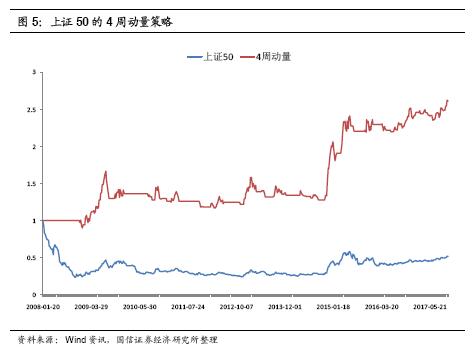

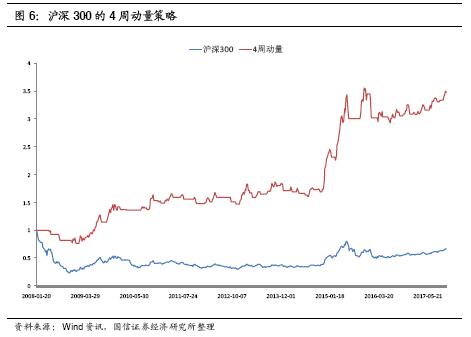

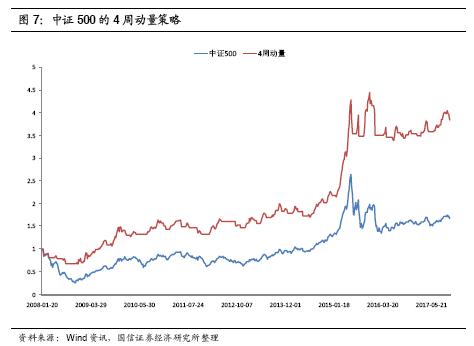

在每周收盘后,计算过去 4 周指数的收益率,如果 4 周收益大于零则做多,否则空仓。四大指数的结果如下:

上图显示,整体来看,上证 50 的 4 周动量策略表现良好,有效规避了 2008 年、2011 年、2015 年的三次大跌;并且捕捉到了 2009 年、2012 年底、2014 年底至 2015 年的三次大涨;在窄幅震荡时,仍能获得一定的收益。

上图显示,沪深 300 的 4 周动量策略表现良好,除了 2008 年个别月份,以及2016 年 1 月之外,无论是在趋势市,还是震荡市,4 周动量策略都相对有效地捕捉到了向上的波动,持续的获得了正收益。

上图显示,中证 500 的 4 周动量策略从绝对收益来讲,表现良好。由于 2008年至今中证 500 下跌的时间相对较短,所以从超额收益角度,规避下跌的机会相对较少。

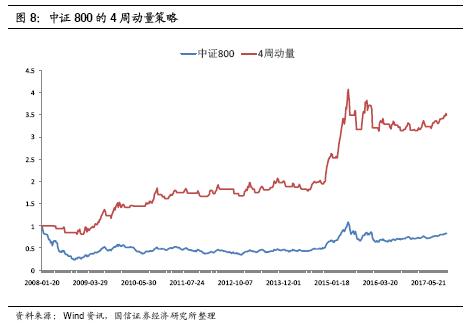

整体来看,中证 800 的 4 周动量策略表现良好。规避了 08 年的下跌,只是在15 年出现了两次回撤,16 年 1 月出现了一次回撤,其余时间段相对表现不错。

参数的敏感性

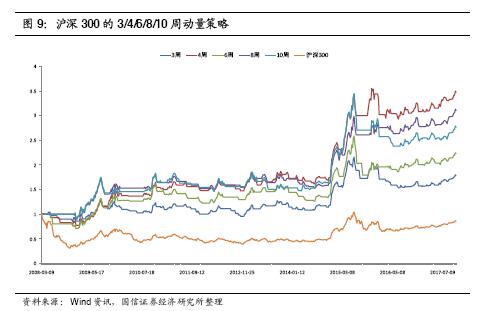

为了研究策略的稳健性,我们对参数敏感度进行了研究。下面以沪深 300 为例,给出 3 周、6 周、8 周、10 周的动量策略的效果:

上图显示,虽然绝对收益有所差异,但从 3 周到 10 周的动量策略均显著跑赢沪深 300 指数。且整体形态上看,从 3 周到 10 周的动量策略表现类似。所以,动量策略在沪深 300 指数上的表现,逻辑上还是相对稳健的,并未发现很强的参数依赖性。

进一步思考:简单趋势策略的缺陷

简单趋势策略属于右侧交易策略,虽然长期有一定的效果,但仍有两个问题没有解决:第一,在低波动的震荡市场中,趋势策略更容易发生亏损;第二,在短期发生大幅反转的市场当中,趋势策略需要积累一定时间亏损,以确认新的信号。

下章中,我们重点思考如何改进简单趋势策略。

四、基于股票分化度的指数趋势策略

条件型趋势:股票分化度在市场趋势中的作用

由于动量因子本身就是后验(ex post)因子,所以从时间上来讲,无法提前预警趋势结束。因此我们需要新的先验(ex ante)信息,来区分趋势发展和趋势结束。股票分化度 (Risk Dispersion)或许可以提供这类信息。当较小的股票分化度变化,引起了同方向较大的指数涨跌幅变化时,趋势结束的概率会增加。顺着这个思路,我们以 4 周动量策略为基础,构建基于股票分化度的指数趋势策略。如果本周相对上周指数涨跌幅的变化,大于 N 倍的股票分化度变化,则判断市场出现了特殊的状况,空仓观望;否则为正常的市场状况,按照正常的 4 周动量信号行动。结果如下所示:

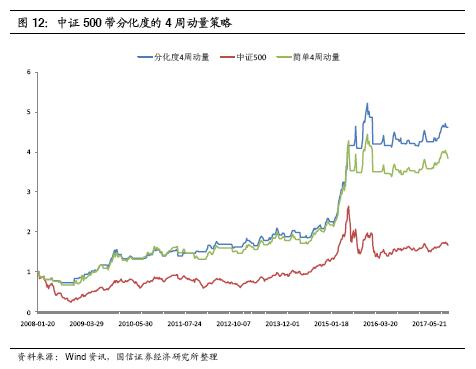

上图显示,虽然带分化度后,整体收益与简单 4 周策略并无太大差异,但当市场出现大幅回撤时,分化度可以避免很多不利的波动,有效降低了回撤,从而有效提升了夏普比。

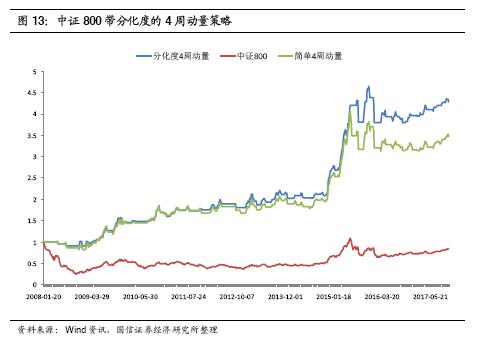

上图显示,带分化度的 4 周动量策略无论是整体收益,还是回撤方面,都比简单 4 周策略表现要好。事实上,正是因为股票分化度有效降低了回撤,从而被动地增加长期的策略收益。

上图显示,因为中证 500 从 2008 年至今下跌的时间段不长,所以股票分化度起作用的时间并不长 。不过从 2015 年和 2016 年初的表现来看,股票分化度还是能够起到作用的。

中证 800 当中,股票分化度的表现比较稳健,特别是在 2011 年之后,显著跑赢简单 4 周动量策略。股票分化度有效降低了回撤,规避或部分规避了 2011年 、2012 年 、2015 年的回撤。并且还有效捕捉了诸如 2012 年底、2014 到 2015年的上涨,甚至在 2015 年底创新高。在未显著增加换手率的前提下,股票分化度为趋势策略避险提供了思路。

五、股票分化度的趋势策略:ETF 和股指期货应用

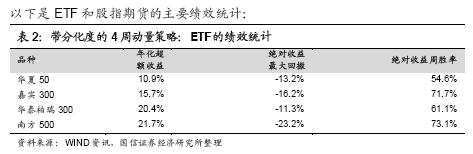

股票分化度趋势策略:ETF应用

为了贴近实际情况,我们将上章里的股票分化度策略分别在以下 ETF 进行了测试:

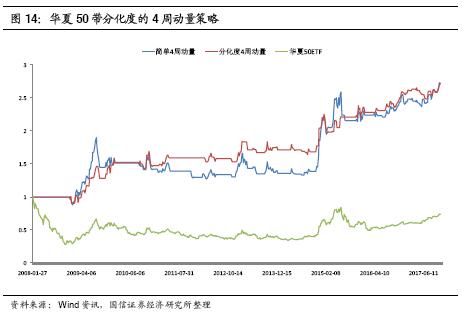

华夏 50ETF

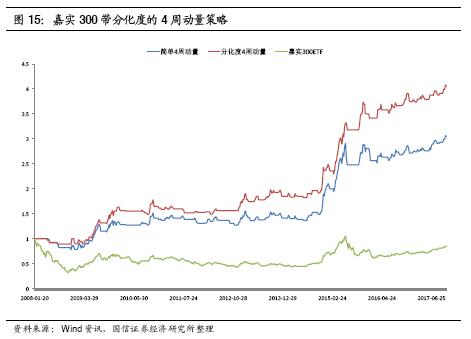

嘉实 300ETF

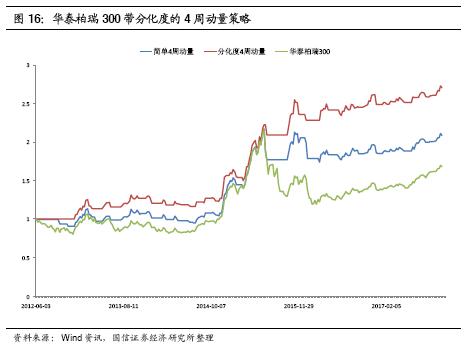

华泰柏瑞 300ETF

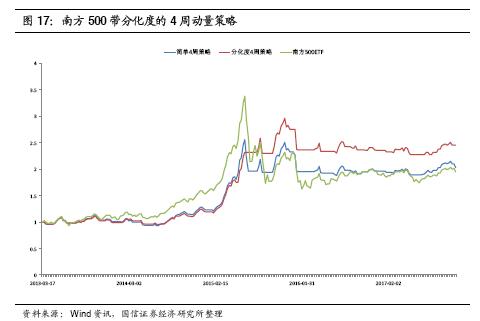

南方 500ETF。

测试时间:自各自 ETF 上市以来。

成本估计:双边各 0.1%。

买入价格:当日开盘价;

卖出价格:收盘价。

上图显示,虽然带分化度的动量策略整体收益与简单 4 周动量接近,但从回撤角度来看,即使考虑成本后,带分化度的 4 周动量策略回撤要显著小于简单 4周动量。带分化度的动量策略,甚至在今年还在不断创出新高。

将上图与沪深 300 指数做对比,基本一致。也就是说嘉实 300ETF 在考虑成本的情况下,使用带分化度的 4 周动量策略显著优于简单 4 周动量策略,同时大幅跑赢 ETF 本身,且回撤较小。

从 2012 年募集成立至今,带股票分化度的 4 周动量策略也显著跑赢简单 4 周动量策略;且回撤要比简单动量策略小。

在南方500ETF上证,4周动量策略在2013年至 2014 年产生了一些无效信号,因而损失了部分收益。在 2015 年 6 月后的两波下跌中,带分化度的 4 周动量策略有效地降低了回撤,并在 2015 年底创出新高。长期来看,带分化度的 4 周动量跑赢了简单 4 周动量和南方 500ETF。

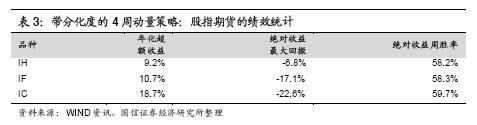

股票分化度趋势策略:股指期货应用

我们同时也将上章里的股票分化度策略在三个股指期货当月合约中进行了测试:

IH 当月连续

IF 当月连续

IC 当月连续

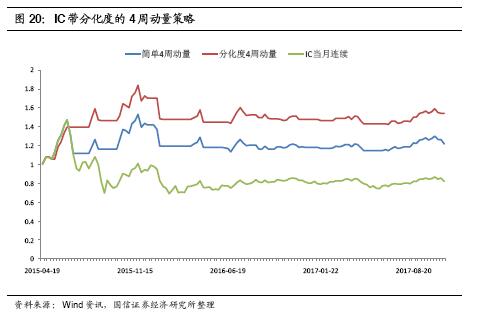

测试时间:自各自当月合约上市以来。

成本估计:双边各 0.1%。

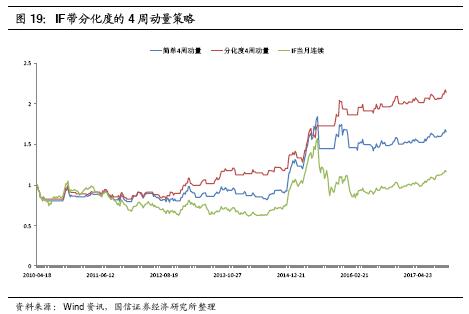

买入价格:当日开盘价;卖出价格:收盘价。

方式:仅做多或平仓;不加杠杆。

上 图显示 ,IH 带分化度的 4 周动量策略回撤控制要显著优于简单 4 周动量和当月连续合约,且捕捉到了 2016 和 2017 年的一些机会。

同指数、ETF 类似,在 IF 当月合约中,带分化度的 4 周动量策略长期显著优于简单 4 周动量策略。

虽然 IC 当 月 合约自 上市以 来,上涨 的机 会不多,但使用 分化度 的 4 周动量还是有效地捕捉了 2015 年下半年向上的波动机会。在 2016 年 1 月和 2017 年 4 月发生了两个回撤,但整体仍然优于简单 4 周动量和 IC 当月合约本身。

从风险角度考虑,50 和 300ETF 品种绝对收益最大回撤相对较小,且风险和收益特征比较温和稳健;而 500ETF 由于成份股的波动要比 300 和 50 的长期要大,故长期的回撤和收益都高一些。

IF 品种上市时间相对较久,从其表现上来看,回撤与嘉实 300ETF 接近,但年化收益低于嘉实 300ETF,且胜率也要低一些。也许与股指期货本身存在一些与股票指数和 ETF 不同的特性有关,例如交易规则等。值得进一步研究。

总结

本报告主要讨论了股票分化度在 A 股市场的特征,及其在市场趋势策略当中的应用。股票分化度在揭示趋势的风险方面,或许有其独到之处。从而有被用作预测趋势结束的潜质。

分别在 ETF 和股指期货端的测试表明,ETF 品 种策 略和指 数表现 基本一 致,有长期应用的价值;而股指期货合约使用该策略(long only),虽 然能 够跑赢 一路持有,但是股指期货的多空交易规则等其他不同于股票指数的因素,值得进一步研究。