沪深300指数现在可以抄底了吗

巴菲特说:“别人恐惧时我贪婪,别人贪婪时我恐惧。”

现在是别人恐惧的时候了吗?

市场情况看,投资者也未必那么恐惧,司空见惯,天天都是绿色环保主调,进入钝刀锯肉的箱体波动区间,过了最佳割肉点,恐惧变成接受,成交量越来越小,持仓的投资者处于“装死”状态,场外资金观望为主。

9月日均成交额不足2000万元的个股有1362只,占比39.5%。其中,有624只个股日均成交金额低于1000万元,成交金额低于500万元的有157只个股。(来源:WIND数据)

如果没有重大利好,或者国家队大笔出手,靠市场自生自灭的可能性更大,缩量阴跌将是未来一段时间的主基调。

原理很简单,股票跟市场上卖的韭菜一个道理。

大妈档口的韭菜,如果无人问津,只能降价销售,任凭韭菜烂的做法只会让自己损失惨重。

如果市场上韭菜稀少,这时排队抢购,价格必将上涨。大妈还是个良心商家,也不能就地起价,很为难,都是街坊邻居,卖给谁好呢?

现在价格是5元/斤,这时客户A着急了:“我6元/斤全要了。”

客户B:“我出价7元。”

客户C:“8元。”

就这样,韭菜的价格被越推越高。

现在的股市是买方市场,价格买方说了算。剔除停牌的个股后还有3451只股票,股市供应量非常充足,但是买的人太少,价格怎么也起不来,没人愿意出更高的价格购买。

投机市场,大部分人还是买涨不买跌,即便是现在各大券商财经媒体铺天盖地的“A股尽显价值投资机会”。

目前看,股市见底信号并不完整,是否底部有待商榷。

从A股历史走势中分析,市场见底信号具有以下几个特征,仅供参考

1. 市场估值在历史低位;

2. M1见底回升;

3. 降存准或降息;

4. 成交量极度萎缩;

5. 社保汇金入市;

6. 大股东和高管增持;

7. 机构大幅度配置非周期类股票;

8. 强周期股在跌时抗跌,涨时领涨;

9. 机构仓位在历史低点;

- 新股停发或降印花税。

近期走势1、4、6、9项符合见底特征,但最重要的政策始终没有出台,中国是政策市,跟着政策走才是王道2、3、5、10这类强心剂都凑齐了,那时将会开启一轮牛市行情。

历史终究是历史,未来走势还是根据实际情况分析。

从估值的角度看A股 优质的投资项目就是找到又便宜又好的投资标的,那么如何来衡量又好又便宜呢?

业内常用(市盈率(PB)=每股价格/每股净资产、市净率(PE)=每股价格/每股收益)指标来衡量。

PB侧重资产本身的价值,PE侧重企业产生的利润。资产的价值是实实在在能看到的,而企业利润是将来能否实现的。所以,通常情况下使用PB会更多一点。

选股要选股价远远低于每股资产价值的股票,即PB<1,常说的“破净”就是它了。

说白了就是打折出售,例如原价1000元的自行车,现在只需800元,PB只有0.8倍,买到就是赚到。

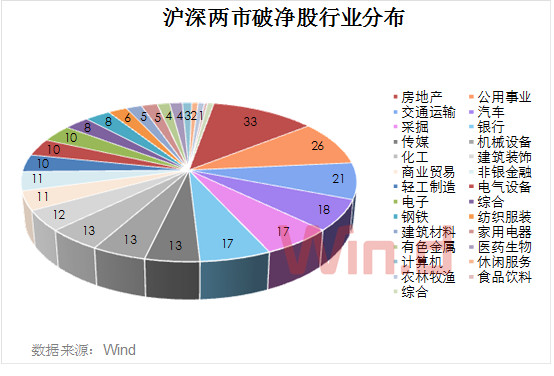

截止9月11日收盘,沪深两市共有283只个股最新收盘价低于每股净资产,处于破净值状态,占A股比例为8%,这也是市场见底的一个标志。(来源:WIND数据)

有思维敏捷的投资者灵光一闪,抄底这283只股票,赚钱指日可待了。

恰恰相反,小编的个人见解是,这些票万万不能碰。

得分析这些股票跌破净值的原因,A股上市公司,鱼龙混杂,好些公司上市目的就是圈钱,当公司没有故事可讲之日,退潮之时,裸泳的就他们。

港股为啥有那么多几毛钱的“仙股”,原因就是如此,牛市的时候鸡犬升天,不分伯仲,熊市最先暴露问题就是他们,市场的眼睛是雪亮的,没有资金进入,价格永远不会涨。

WIND统计的数据显示,截止9月11日收盘,A股的整体估值为14.26倍,低于历史底部平均的16倍,符合底部PE的特征。

前面我们分析了,用估值的角度去看投资标的,既然A股估值处于历史底部,那就值得投资啊。虽然无法判断什么时候是真正的底部,但是历史数据明确告诉你,现在买入,不会买贵。

如何选择投资标的 如何选择投资标的?前面说了,A股市场鱼龙混杂,有做假报表的,有做假疫苗的,还有被老外罚款几十亿暴跌的,即使有十八般武艺,也未必能见招拆招。相比之下买入持有一篮子股票的指数基金,风险会更低,即使有那么几个掉链子的,由于持仓权重的设定,也不会对指数产生重大影响。

买什么指数靠谱 买入什么指数靠谱?当然是宽基指数(挑选股票的时候,包括了各行各业,并不限制行业)更适合大部分投资者。

例如:上证50指数、中证500指数、沪深300指数、创业板指数、红利指数等等。

上证50指数 :由沪市A股中规模大、流动性好的最具代表性的50只股票组成(主要权重是银行金融);

沪深300指数:由上海和深圳证券市场中市值大、流动性好的300只股票组成,综合反映中国A股市场上市股票价格的整体表现。(包含大部分上证50)

中证500指数:由全部A股中剔除沪深300股票,总市值排名靠前的500只股票组成(A股中的中盘股)

创业板指数:由创业板规模最大、流动性最好的100只股票组成。

哪只宽基指数更优 哪只宽基指数更优?这是一个仁者见仁智者见智的问题,跟买车同一个道理,同一级别(豪华大型车),同一价位(50万),同样是德国品牌(BBA),有人喜欢乘坐更舒适的奔驰E系,有人喜欢驾驶质感更优的宝马5系,更有人喜欢科技感更强的奥迪A6。

历史走势中,中证500和创业板更加激进,波动大、收益高,属于激进派宽基。沪深300和上证50走势接近,波动相对较小,当然收益也较低,属于稳健派宽基。

这里小编更钟爱沪深300指数,原因是涵盖的行业广、规模大、流动性好,权重股多为行业龙头,未来的会受更多机构资金青睐,真正实现价值投资的长期回报。

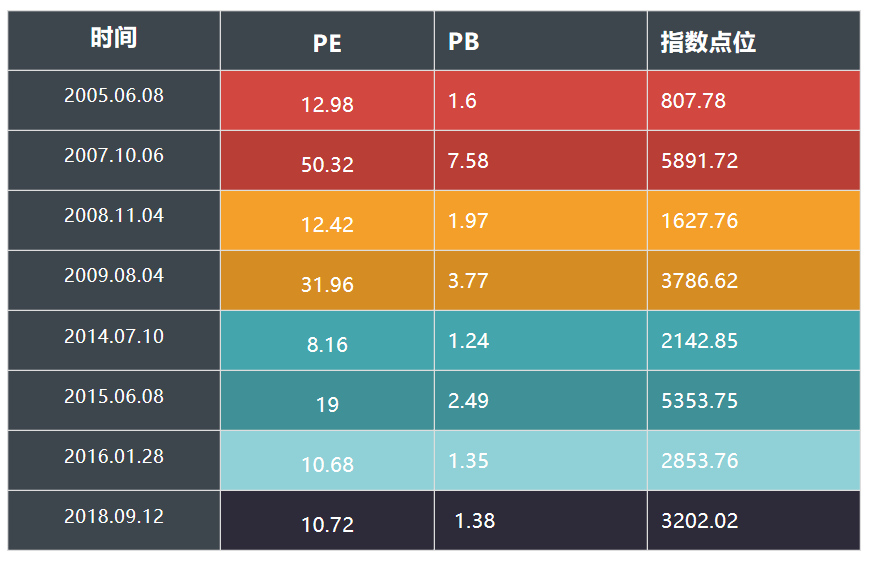

沪深300指数估值情况 沪深300指数走势图

沪深300指数高低点估值统计表

如图所示,当前估值情况距离历史最低点2014.7.10只有一步之遥,处于历史次低点2016.1.28位置。

从历史数据看,现在买入,未来下跌空间有限,绝对不会买贵,至于什么时候是最低点,只能市场说了算。国外研究机构表明,判断一个人有没有择时能力需要54年,判断一个人有没有选股能力只需要18个月。虽然择时很重要,却很难,做自己有把握的事情。

沪深300指数基金如何选 选取10只同类基金,横向对比,数据说话,更有说服力。

基金名单

规模均大于10亿,运行时间超过3年。

今年表现

年内综合表现优于其他基金。

最近3年年度回报

除2013年年度回报略低,其余年份表现优秀。

对比效果很明显,博时富裕沪深300A表现非常棒,优质基金,值得拥有。

总结 A股估值已彰显投资价值,避开个股风险,买入低估值的沪深300指数基金,作为长期资产配置,机会将大于风险。文中观点只供参考,市场有风险,投资需谨慎。