中日ETF互通是新的投资机会吗

继上交所与日本交易所集团签署了更紧密合作谅解备忘录之后,时隔半年,4月22日,在首届中日资本市场论坛上,上交所和日本交易所集团签署了ETF互通协议,中国金融市场对外开放又迈出重要一步。

作为投资者,想必大伙更关心的是互通以后,假若有朝一日我们要参与日本ETF投资,需要了解哪些知识,会存在哪些风险?

为了避免大伙摸着石头过河,所以,投资之前还得把功课做足了。先来了解下中日ETF互通,作为日方的代表——日本交易所集团(JPX)。

日本交易所集团(JPX)简介

日本交易所集团是一家拥有现货市场和衍生品市场的总交易所,完全受日本金融厅管辖,旗下包含两家交易所,分别是东京证券交易所和大阪证券交易所。

东京证券交易所作为现货市场主体,承担股票、债券和指数型基金的市场运营职能,未来中日互通,和我们打交道最多的应该就是它了。

而大阪交易所是专营的衍生品交易所,负责期货和期权的市场运营。

根据上市公司市值估算,日本交易所集团位列全球第3名,仅次于纽约证券交易所和纳斯达克证券交易所集团这两大洲际交易所,在全球金融市场中有较强的影响力。

中日ETF互通已开始

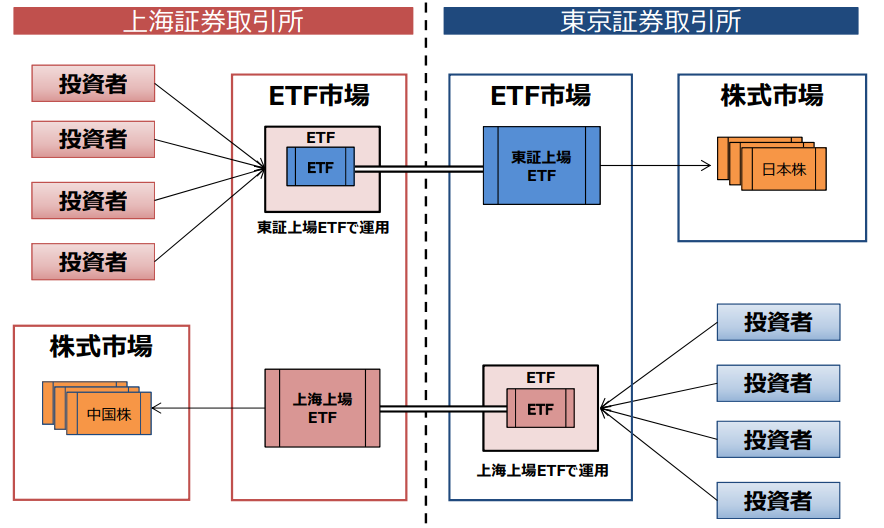

此次中日金融市场互通的第一载体非常明确,双方约定合作建立两地市场ETF互通机制,注意,并非是互联互通,因此,中日互通不涉及个股投资。

双方分别上市以对方市场ETF为投资标的基金,具体由中日两国基金公司分别通过现行QDII(合格境内机构投资者)和QFII(合格境外机构投资者)机制设立跨境基金,最终投向是对方市场具有代表性的ETF产品。

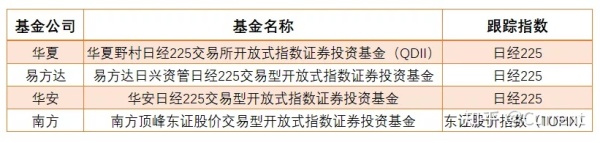

产品发行方面,中方基金公司已快人一步,4月12日,南方、华安、华夏、易方达四家基金公司各自申报了1只日本ETF,其中1只跟踪东证股价指数(TOPIX)、3只跟踪日经225指数。

按指数基金产品的分类,此次中方发行的4只产品均为跨境ETF,意味着产品交易方式更加灵活(T+0制度),能满足不同类型投资者的需求。

日本主要指数和ETF产品

互通协议中明确指出,最终投向是对方市场具有代表性的ETF产品。

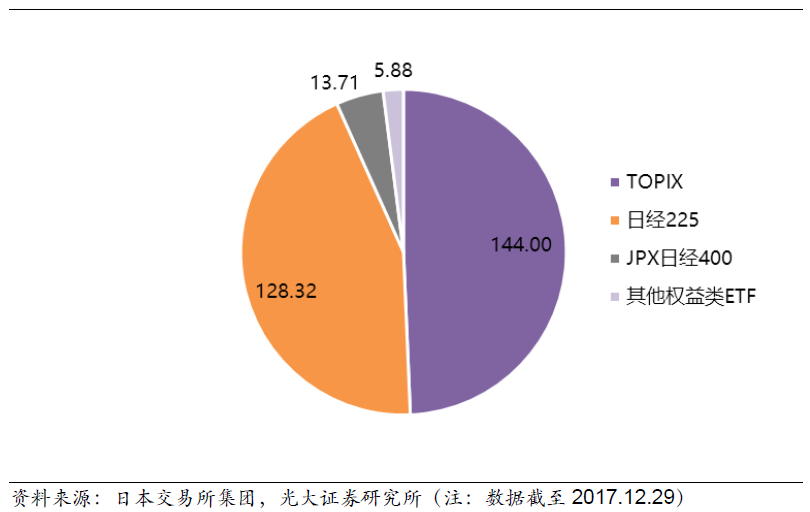

根据光大证券研究数据,日本市场上全部宽基指数ETF中,前三大宽基指数TOPIX、日经225、JPX-日经400对应的ETF虽仅有20只,但其规模占据国内权益类ETF总规模的98%,其中TOPIX指数占据了近一半规模,日经225指数也占据40%以上:

日本权益类ETF规模分布(千亿日元)

可见这三大指数在日本股市中的重要分量,未来中日ETF互通,我们购买的跨境ETF基金也将主要投向这20只基金。下面重点来聊聊,日本三大宽基指数。

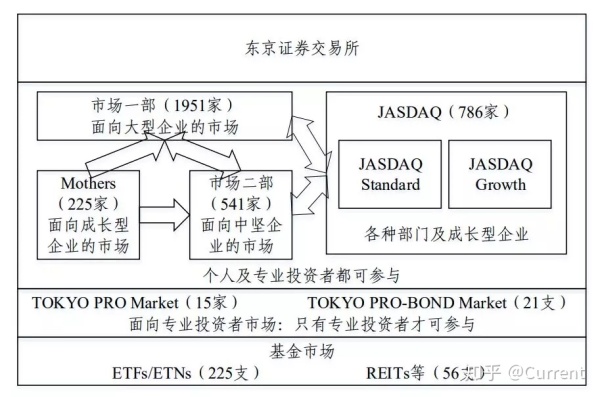

股票指数的底层资产由个股构成,因此,如果要深入了解这三只指数,还得从东京证券交易所说起,参考2016年日本交易所集团公开资料,我会给大伙描绘一下日本股市的大概轮廓。

东交所作为专营的现货市场,经营着四个核心股票市场——市场一部、市场二部、Mothers 和 JASDAQ,以及一个专业投资股票市场——TOKYO PRO 市场。

市场一部代表东交所的主板市场,面向在全球范围内开展业务的大型企业,股票交易非常活跃。

市场二部作为主板中的中小板市场,面向已经具备一定知名度和业务基础的中坚企业。

Mothers 和 JASDAQ 共同构成了东交所的创业板,面向具有较高成长潜力并拥有独特、优秀的专有技术或知识的新兴企业。

TOKYO PRO 市场作为专业投资市场,面向各类国内外企业,但仅供专业投资者参与交易。

对日本证券市场板块有一定了解以后,认识下面这三只宽基指数就容易多了。

TOPIX指数:全称东证股价指数,是以在东证市场一部上市的所有日本企业(所有国内普通股)为样本股的总市值加权型股价指数。

与大多数东证交易所指数一样,TOPIX的加权方式由总市值加权修改为自由流通调整市值加权,与世界上多数大型指数保持一致。截至2018年11月,TOPIX指数成分股共2116只,全面反映日本股票市场的表现,性质上类似于A股市场的中证全指。

日经225指数:该指数官方名称为日经平均股价指数(Nikkei Stock Average),日经225指数最早于1950年由《日本经济新闻》社编制,根据东京证券交易所第一市场上市的225家公司的股票算出修正平均股价,以代表股票市场及日本经济的发展,基期为1949年5月16日。

作为日本最重要、最具代表性的指数之一,日经225指数的编制方法与世界上最古老的道琼斯工业平均指数相似。当前日经225指数成分股的市值覆盖了东证市场一部约2/3。

JPX-日经400指数:该指数由日本交易所集团、东证交易所和日经共同编制, 该指数由400只高投资吸引力的股票组成,样本空间包括了东证一部、二部(中小板)、MOTHERS(日本创业板)、JASDAQ(OTC市场,类似新三板),选样每年八月调整一次,主要考虑了流动性、ROE、营业利润和市值;指数加权方式为自由流通市值加权,对调整日自由流通市值超过指数1.5%的样本,按照当年六月指数1.5%的市值进行调整计算。

为方便大伙记住三大宽基指数的特点,引入A股宽基指数作为对标指数,总结如下:TOPIX指数类似于A股中的中证全指,全面反映日本股票市场的表现;日经225指数对标A股沪深300指数,代表日本股市的大蓝筹;JPX-日经400指数等同于中证500指数,代表日本市场的中小型成长企业。

日本ETF市场的特点

对于日本经济,大伙或多或少有一定了解,在过去20年日本经济经历了失去的20年,日经225指在1989年创下38957.44历史新高后,时隔20年的今天依然在22259附近徘徊,期间最低下跌至6900附近。

日本2009年经历了严重的通缩,CPI同比一度在-2%以下,连续在-1%以下的时间长达一年;日本央行通过ETF、J-REITs的资产购买计划投放基础货币、提高风险偏好,以刺激消费。

此举对是市场起到一定作用,因此一直延用至今。根据彭博的统计,截至2018年底,日本国内ETF规模约35万亿,日本央行持有ETF占其国内ETF比例超过65%;日本国内股票ETF约33亿,日本央行持有比例已超过70%。

基于日本ETF市场最大的投资者是日本央行这一特点,也暴露出日本ETF市场的最大风险为政策风险,日央行的一举一动势必会影响市场走势,在今后投资中大伙应当重视,可别成了日本股市的“韭菜”。

中日ETF互通的一些个人看法

1、 从投资者角度看,投资于日本市场的跨境ETF为我们提供了更多的选择,而且日本主要指数与A股相关性低,组合投资有利于分散组合风险。

2、从市场角度看,中日ETF互通,必然增加市场的成交量,无论是日本股市还是A股,新资金的进场有助于推动股市上涨。

3、对于日本,A股市场可以分散本国单一市场投资风险,另外A股市场的整体收益率高于日本,对于资金充裕的日本央行有不小的吸引力。

4、而对于中国来讲,日本经济最近十年有好转趋势,近三年日经225指数上涨36.4%,股市收益率比较稳定,在波动率相对较小的情况下获得较为稳健的回报,同时兼备分散国际市场风险,何乐而不为呢。

5、日本ETF市场发展较早,产品发行机构市场化竞争更加激烈,参考产品规模前20名,管理费介于0.1%至0.22%之间,大幅低于A股市场的平均数0.6%。因此,未来更多海外投资者进入A股市场,将倒逼国内ETF基金产品降低费用,当然啦,最终享受福利的还是投资者。

6、中日ETF互通此举加速了A股市场国际化进程,通过ETF指数化的投资方式,不但使市场更加公开透明,而且充分分散个股冲击,ETF的优势表现的淋漓尽致,非常有利于中日股市长期发展。 END