日本ETF解析:央行大量持有的集中化市场

中日ETF将实现互通:2018年10月,上交所与日本交易所集团(JPX)签署合作备忘录,将共同推动中日ETF互通;此后,双方将进一步磋商互通的具体ETF品种。本篇报告,我们对日本ETF的市场特色、持有人特点、重点产品等进行详细分析,关注日本ETF投资价值与风险。

市场特色:种类丰富,规模集中。截至2019年1月,日本ETF共计224只,国内ETF187只,规模约占全球ETF市场的6%。日本ETF市场经历了二十多年发展,其可投资标的覆盖了权益(包括宽基、行业、主题)、倩券、商品、REITs及杠杆和反向种类,但前三大宽基指数TOPIX、日经225、JPX-日经400规模占据国内权益类ETF总规模的98%。近几年的新发产品类别分布较广,国内权益主题指数、REITs指数、债券产品在近三年均有发行,产品多样化趋势明显。

持有人特点:日本央行大量持有。日本央行自2010年起为抵御通缩开始买入跟踪TOPIX和日经225指数的ETF,期间ETF资产购买计划修正不下10次,购买量逐年上升,2017、2018年全年的购买支出金额都在6万亿日元以上。截至2018年底,日本国内ETF规模约35万亿日元,日本央行持有ETF占其国内ETF比例超过65%;占其国内股票ETF超过70%。

三大宽基指数:选样、加权方式存在差异。TOPIX指数形式上类似A股的中证全指;日经225为价格加权指数,选样考虑流动性、行业板块分布;JPX-日经400选样范围更广,加入了 ROE、营业利润的考量以选取高投资吸引力的股票。

三大宽基指数ETF分析:先发优势明显、规模集中,后发产品竞争激烈。三大宽基指数ETF在规模上占据绝对主力,最有可能率先在 上交所上市互通。三大宽基指数ETF由于央行的参与,先发优势明 显、规模集中,都由野村的产品领衔,野村、大和、日兴三大管理 公司占据绝对规模优势;其他管理公司的产品费率竞争激烈,低费 率易带来更快的规模增长,新发产品也瞄准低费率。全球第一大ETF 管理公司贝莱德在日本的资管公司管理的产品具有费率极低、跟踪 误差极小的独特优势,近年来增长快速、成交活跃。

主要投资价值:①与已有资产相关性低,分散组合风险;②日本经 济有所反弹,央行大量持有,指数表现较稳定;③日本ETF市场 健全,交易空间大。主要投资风险:①日本央行政策存在不确定性; ②日本央行大量持有对公司治理带来不利影响;③日本央行大量持 有影响ETF市场整体结构。

风险提示:本报告基于日本交易所、日本央行、各资产管理公司等 的公开数据与公开文件整理分析,宏观经济、中日ETF互通政策存 在不确定性风险。

1、日本ETF市场概况

2018年10月,上交所与日本交易所集团(JPX)签署合作备忘录,将 共同推动中日ETF互通。此后,双方将进一步磋商互通的具体ETF品种, 预计东证股价指数(TOPIX)、日经225指数等交易量较大的指数ETF将 率先进入互通行列。

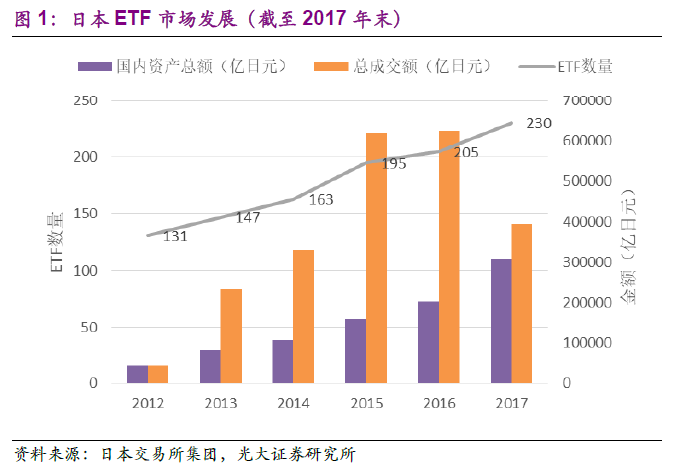

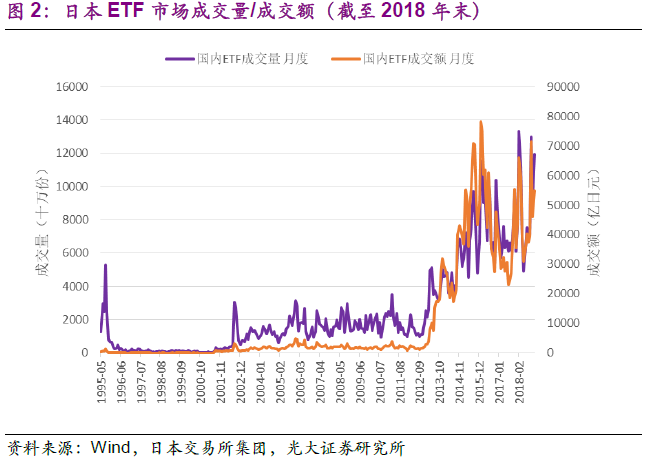

日本ETF自1995年发行首只日经300指数ETF至今,发展迅速,根 据日本交易所集团的统计,截至2019年1月22日,在日本国内交易所上市 的ETF共有224只,其中国内ETF 187只,国外直接上市的25只,以JDR 形式上市的12只。规模方面,由于日本交易所尚未公布2018年的统计数据, 因此根据截至2017年12月29日的数据,日本国内ETF市场的总规模超过 30万亿日元,即近2万亿人民币。日本ETF市场总规模逐年上升,2012至 2017年末5年间增长至7倍;成交额方面,15-16年成交最活跃,17年成 交额有所下降,但仍达到2012年末的近9倍。2017年,全球ETF总成交 额达18万亿美元,日本ETF仅占其中的约2%,而日本ETF规模占全球 ETF的6%左右。

日本第一只ETF (日经300)于1995年成立,最初是为了解决银行间 交叉持股过多的问题;直到2001年6月,日本金融厅修正投资信托事业相 关法令,ETF正式被核准上市交易,并与美国交易所签署合作备忘录,日本 ETF才开始逐渐发展。2001年7月,野村、大和、日兴发行了跟踪TOPIX 和日经225指数的5只ETF产品,加上2002年1月日兴发行的TOPIX指 数ETF, 6只产品(3家管理公司跟踪2个指数各1只)截至2017年12月 29日规模都在2万亿日元以上,合计达23.9万亿日元,占据日本国内ETF 规模的75%以上。2001年和2002年,日本ETF市场共计有18只ETF产 品发行,此后的5年ETF发行都较为冷清,直到2008年,全年有50只ETF 发行,ETF发行开始加速:目前尚在交易的包括野村、大和的TOPIX-17行业指数全系列,野村、日兴的首只REITs指数ETF及世界黄金信托在日本 交易所挂牌互通的黄金ETF等。

从东证交易所公布的更详细的成交额/成交量数据来看,日本ETF市场 在2013年前月度成交额不足2000亿日元(约120亿人民币),从2013 年中开始成交额/成交量有了明显的提升,维持在15000亿日元以上。

2、日本ETF市场特色:种类丰富,规模集中

2.1、标的分布:多集中在宽基指数

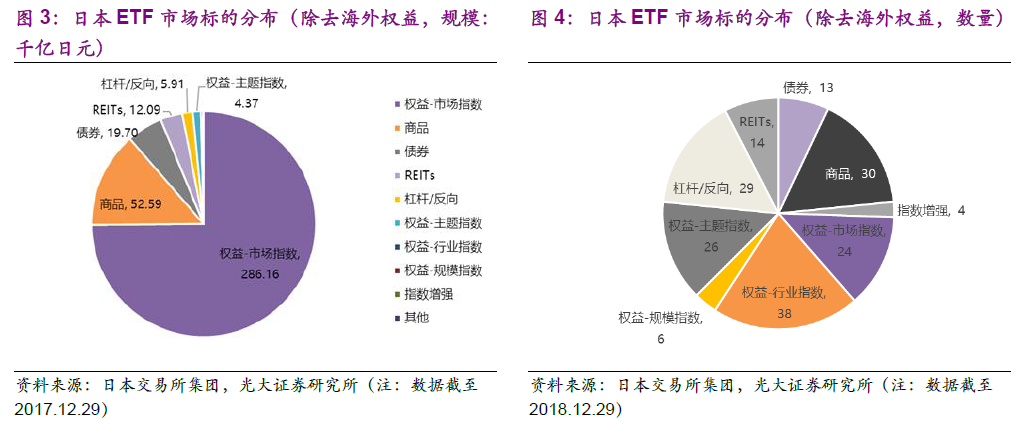

从标的分布来看,日本ETF市场作为经历了二十多年发展的发达国家 ETF市场,其可投资标的覆盖了权益(包括宽基、行业、主题)、倩券、商 品、REITs及杠杆和反向种类,但仍然是宽基权益资产ETF占据大部分规模:

图3展示的规模包括了日本ETF市场除海外权益的所有资产规模,其 中World Gold Trust在东证交易所挂牌的黄金ETF占据了 4万亿日元,海 外的债券、REITs也占据了小部分规模,日本的28.6万亿日元宽基ETF占 据其全部规模的90%以上,规模十分集中。图4展示的数量分布则显示了日 本ETF标的的丰富性,虽然规模多集中在国内权益,但产品数量分布并不集 中,除去宽基指数,权益行业、主题、商品及杠杆/反向创新产品数量都超过 了 20只,为海内外投资者提供了丰富的投资工具。

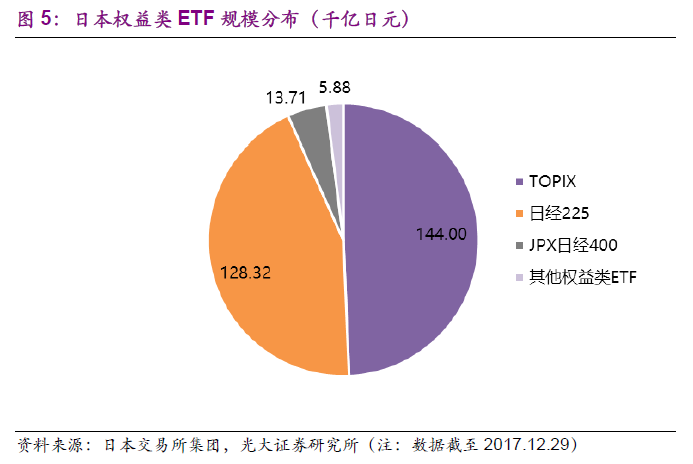

而在其全部宽基指数ETF中,前三大宽基指数TOPIX、日经225、JPX- 日经400对应的ETF虽仅有20只,但其规模占据国内权益类ETF总规模 的98%,其中TOPIX指数占据了近一半规模,日经225指数也占据40%以 上:

由此可见,日本ETF市场为投资者提供了丰富的ETF种类以满足多种 需求,但其规模由三大主要权益宽基指数主导,这也成为了日本ETF市场的 一大特色。我们将在第3、4部分进一步分析主导原因及三大宽基指数与相 关产品。

2.2、产品发行情况

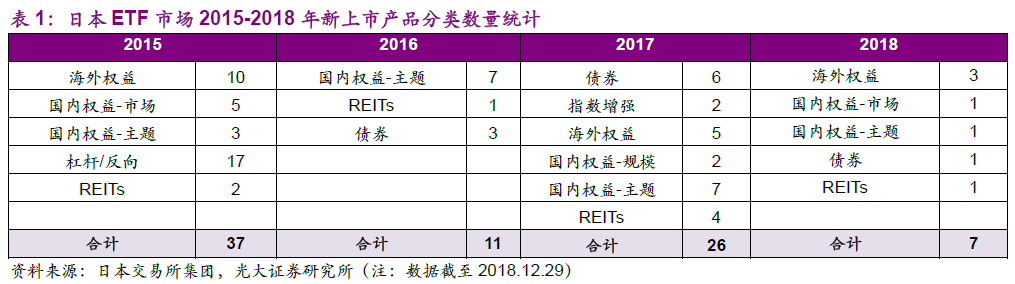

2015-2018年,日本ETF发行数量(包括海外权益)分别为37、11、 26、7只,从数量上看无明显趋势;而从2015-2017年新发产品截至2017 年底的规模来看(包括海外权益),3年新发产品的规模分别为1.68、0.26、 0.08万亿日元,呈现逐年降低态势。从产品类型上看,2015-2018新发产品 类别为:

近几年的新发产品类别分布较广,国内权益主题指数、REITs指数相 关ETF每年均有发行,债券产品在近三年也都有发行,产品多样化趋势明显。

2.3、管理人分布

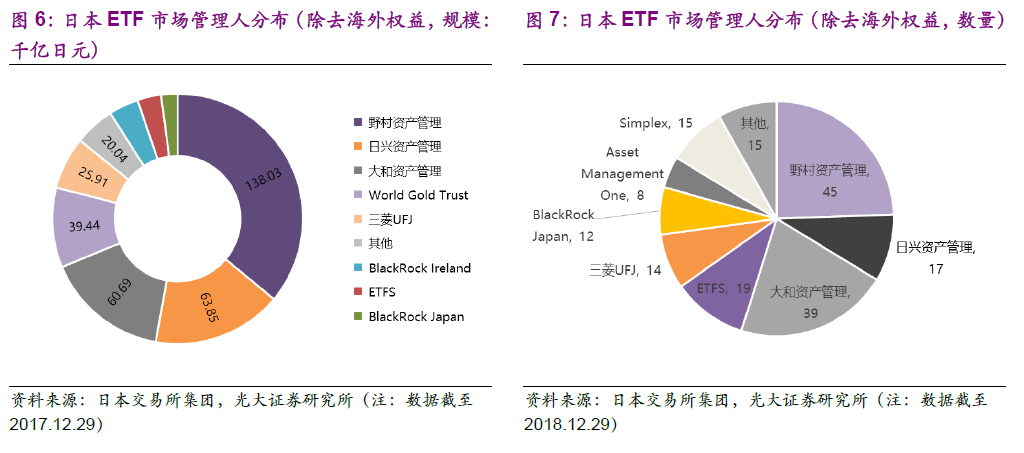

日本ETF的管理人分布较为集中,从除去海外权益的ETF规模分布来 看,野村、日兴、大和资产管理规模最多,三者合计管理规模占总规模的70%; 从产品数量分布来看,野村、大和提供的产品数量最多,日兴、Simplex、 三菱UFJ等其他本土资产管理公司也提供多类别的ETF。整体上看,规模、 数量上都呈现2-3家管理公司领衔的局面。

3、持有人特点:日本央行大量持有

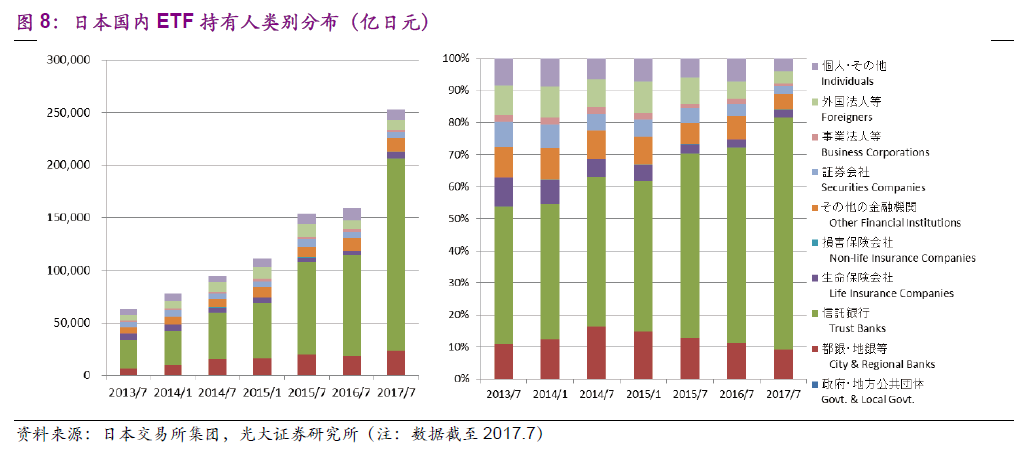

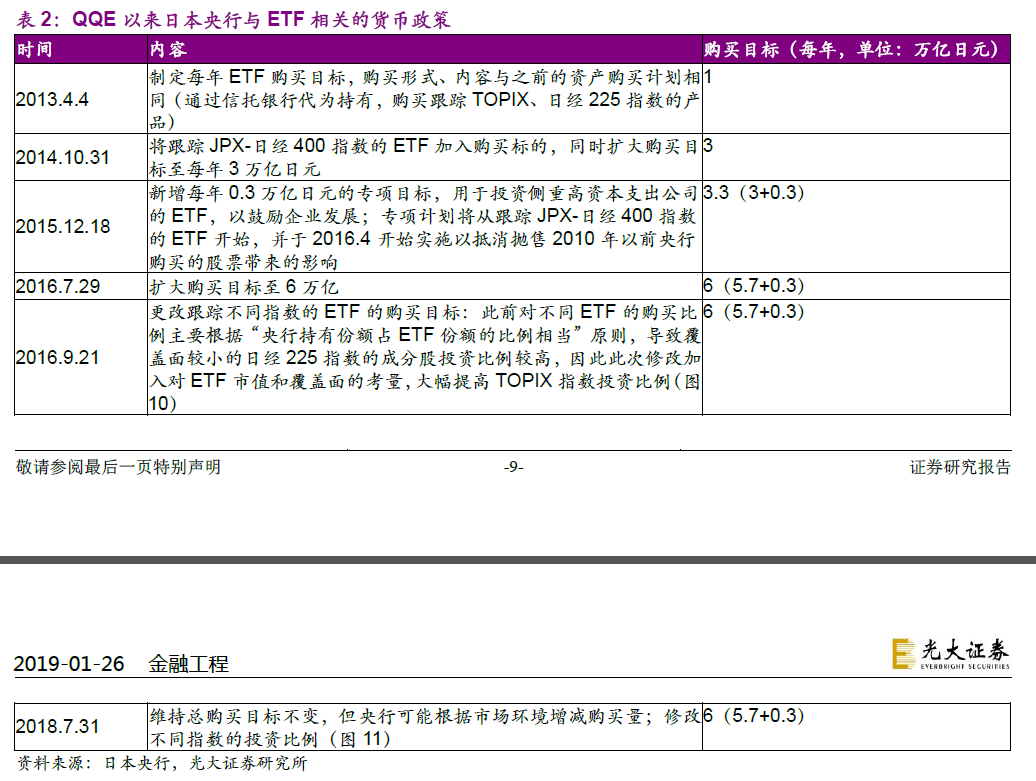

从曰本交易所ETF受益人调查公布的持有人分布来看,日本国内ETF 的持有人中,信托银行占比最高,且其持有比例在2013-2017年中持续上升。

事实上,以信托银行为受益人的这部分持有绝大部分来自于日本央行 (BOJ)的ETF购买计划,而日本央行对ETF的大量持有也在很大程度上 解释了日本ETF市场规模集中于宽基指数的情况。

3.1、日本央行ETF购买计划

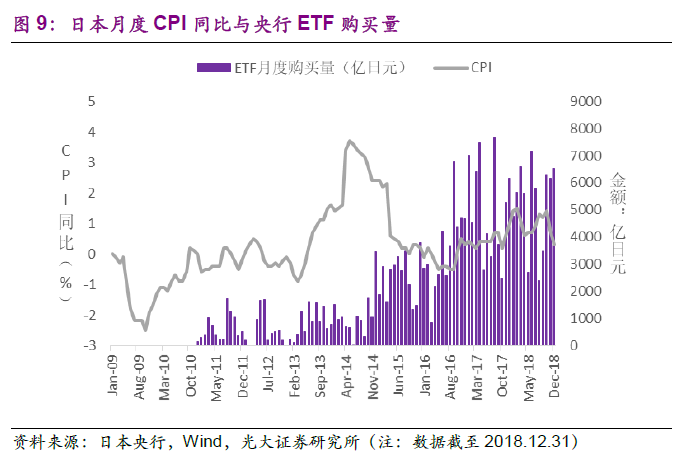

日本央行的ETF购买计划始于2010年10月,由时任日本央行行长白 川方明提出,作为当时的货币宽松计划CME (Comprehensive Monetary Easing)的一部分,同时加入购买的资产除ETF外还有日本REITs。日本 2009年经历了严重的通缩,CP丨同比一度在-2。/。以下,连续在-1。/。以下的时 间长达一年;日本央行通过ETF、J-REITs的资产购买计划投放基础货币、 提高风险偏好,以刺激消费。日本央行持有ETF的方式为通过一家信托银行 代为持有,该信托银行执行央行购买ETF的指令,因此日本央行持有的份额 被计入信托银行持有。

2010年10月28日计划开始时,ETF购买计划限于购买跟踪TOPIX指 数和日经225指数的ETF,购买上限为0.45万亿日元,且原定于约2011 年末终止,可见起初该计划并非长远计划。但从图9可见,计划执行初期 CP丨有小幅恢复,但后续依旧表现低迷,加上福岛核电站事故的影响,在 2011-2012年,日本央行先后4次修正ETF资产购买计划,将ETF购买上 限由0.45万亿日元逐步提升至2.1万亿日元,计划终止购买时间由2011年 底延长至2013年底。

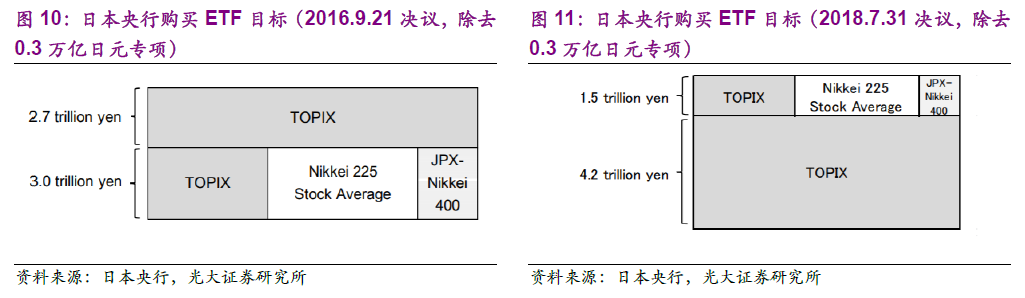

在不断的延长、修正计划的过程中,通缩虽有好转,但CP丨仍在0附近 徘徊,且在2012年下半年再次经历低谷;2013年1月,日本央行发布文件, 资产购买计划在原2013年底到期的购买计划完成后转为开放式计划:不再 设立终止时间,改为每月购买一定数量的形式,进一步深化货币宽松。2013 年4月,新任央行行长黑田东彦继续加强货币宽松,实行QQE (Quantitative and Qualitative Monetary Easing),制定2%的通账目标,并计划在两年内 将ETF持有量翻倍。后续QQE时期与ETF相关的货币政策修改主要包括:

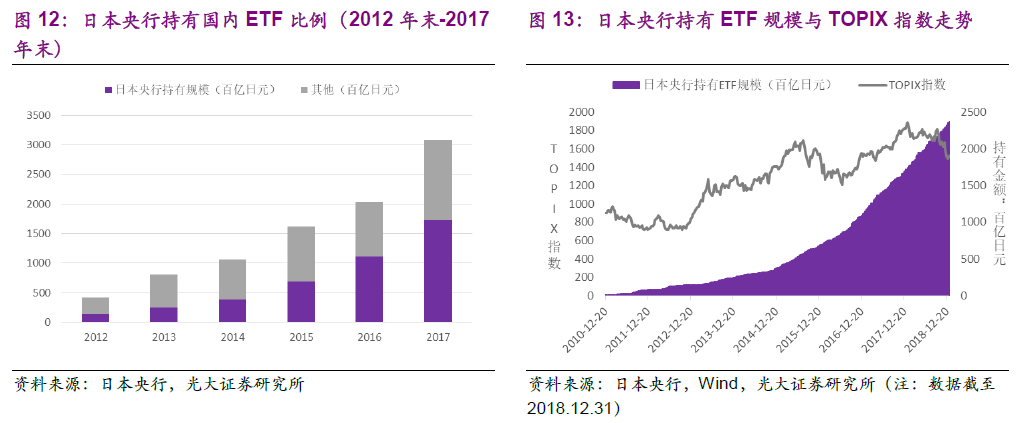

图9展示的ETF月度购买量与表2相对应:ETF购买量逐年上升,2017、 2018年全年的购买支出金额都在6万亿日元以上。截至2017年末,日本央 行持有的ETF已接近其国内ETF的60%;由于日本交易所2018年官方规 模统计尚未公布,根据彭博的统计,截至2018年底,日本国内ETF规模约 35万亿,日本央行持有ETF占其国内ETF比例超过65%;日本国内股票 ETF约33亿,日本央行持有比例已超过70%。

事实上,日本央行对ETF的持有类似定投,短期价格冲击小,而截至 2018年底,其持有的所有ETF总规模占T0PIX指数成分股总市值不到10%, 对T0PIX指数的影响也不明显。

3.2、其他持有人情况

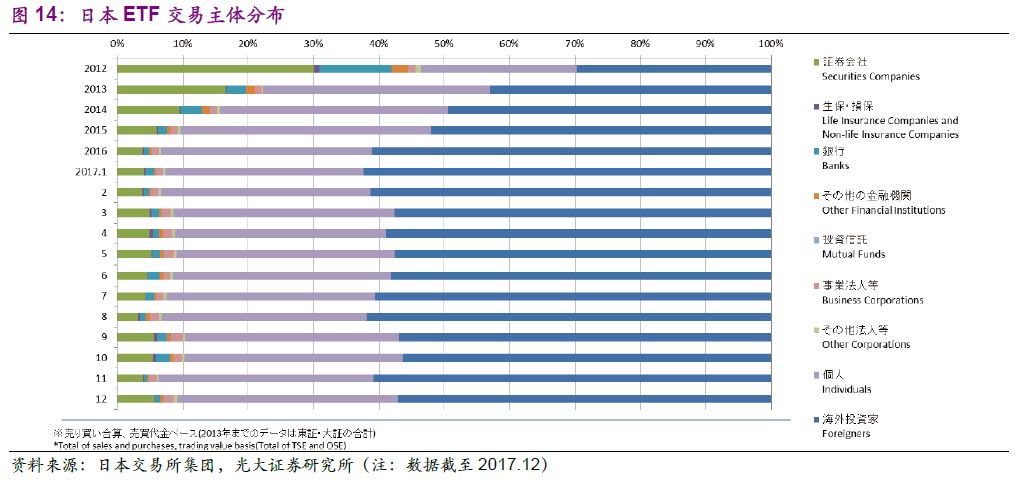

日本央行持有ETF的方式为申购新份额,不产生二级市场交易,这也是 日本ETF成交量在近几年并未随着ETF规模的增长而同步增长的重要原因, 即日本ETF的成交量仅由除去央行持有的部分贡献,目前仅占全部国内ETF 的约1/3。从交易主体分布来看,日本ETF的成交多由个人和海外投资者完 成,银行等金融机构贡献的成交量较小,这也说明机构投资者对ETF以持有为主。

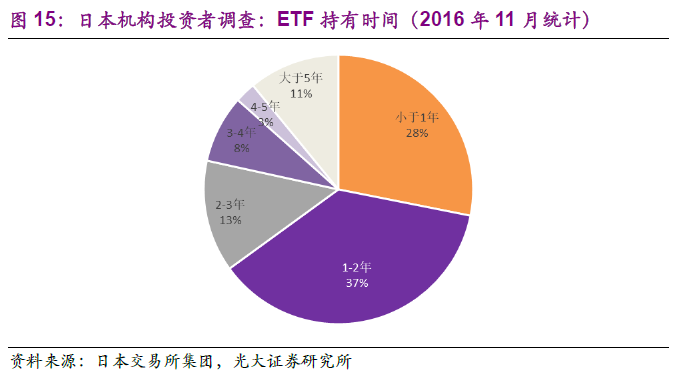

另外,东证交易所于2016年11月对542个机构投资者(包括城市银 行、地方银行、信用社等)进行了 ETF投资的调查,调查内容包括持有ETF 的类型、持有时长、持有目的、未来持有目标类别等近10个方面,以观察 除一般机构投资者在ETF投资中的动态。调查结果显示,参与调查的机构投 资者有60。/。以上都参与了 ETF投资,且投资时长较为分散,1-2年的最多, 5年以上的也较多,与前面的机构投资者多以持有为主的结论相符:

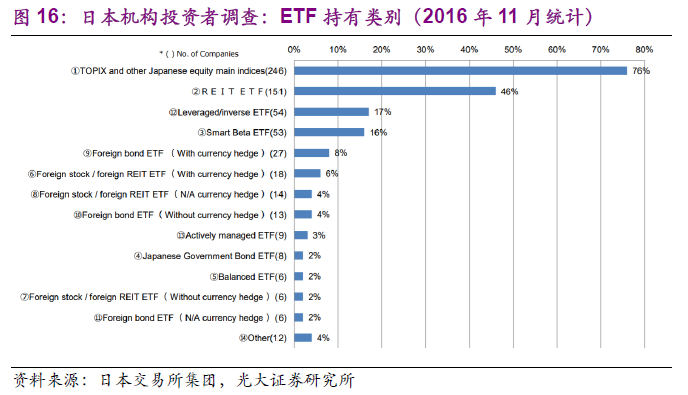

而从投资种类来看,机构投资者同样倾向于投资规模最大的宽基指数, 而REITs ETF为投资房地产市场带来了极大的便利,也受到机构投资者的 青睐,其他类别的ETF虽然布局日渐丰富,但机构投资者的投资意愿还不高:

值得关注的是,参与调查的机构投资者中71%的投资者声称其在选择 ETF时会考虑ETF的规模,因此央行大量持有的宽基ETF也倾向于被更多 机构投资者购买;47%的投资者称其会考虑日均成交额,即流动性也是机构 投资者关注的重点。

4、重点产品介绍

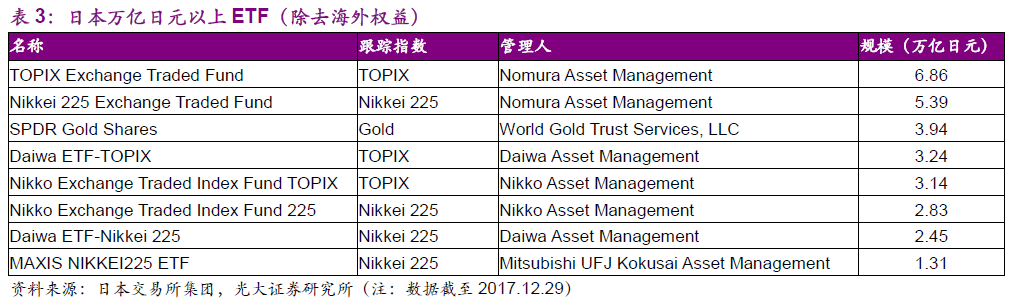

除去海外权益外,在日本交易所上市的所有ETF中,截至2017年12 月29日规模超过1万亿日元的产品共8只,合计规模达29万亿日元。在这 8只产品中,除去3只跟踪TOPIX指数和4只跟踪日经225指数的宽基ETF 产品,排名第三位的为世界黄金信托集团的SPDR黄金ETF。该黄金ETF 最初于2004年在纽交所上市,现同时在美国、墨西哥、新加坡、日本、香 港的交易所交易。若后续中日ETF互通,规模排名靠前的产品进入中国市场 的可能性更大。

**4.1、 三大宽基指数ETF:先发优势明显

4.1.1、 指数介绍**

结合第二、第三部分的分析我们可以推断,日本三大宽基指数(TOPIX、 日经225、JPX-日经400) ETF之所以占据日本国内ETF市场90%以上的 规模,很重要的原因是日本央行对这三个指数对应的ETF产品有长期持有计 划,目前每年买入目标在5.7万亿日元以上。

三大宽基指数ETF由于在规模上占据日本ETF的绝对主力,最有可能 率先在上交所上市实现互通;因此我们首先对三大宽基指数的编制方式进行 简单介绍。

TOPIX指数:全称东证股价指数,是以在东证市场一部上市的所有日本企业(所有国内普通股)为样本股的总市值加权型股价指数。TOPIX指数由 东证交易所于1969年7月1日开始计算公布,基期为1968年1月4日, 基点为100点;2005年10月起,与大多数东证交易所指数一样,TOPIX 的加权方式由总市值加权修改为自由流通调整市值加权,与世界上多数大型 指数保持一致。截至2018年11月,TOPIX指数成分股共2116只,全面反 映日本股票市场的表现,性质上类似于A股市场的中证全指。

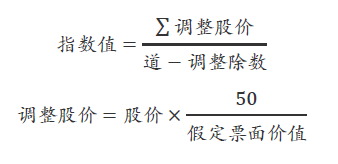

日经225指数:日经225指数最早于1950年由《日本经济新闻》社编 制,根据东京证券交易所第一市场上市的225家公司的股票算出修正平均股 价,以代表股票市场及日本经济的发展,基期为1949年5月16日。该指数 官方名称为日经平均股价指数(Nikkei Stock Average),计算方法为:

调整股价主要为股价经“假定票面价值”(presumed parvalue)调整, 使得不同股票价格具有可比性。该调整的主要原因是日本股票在2001年前 执行票面价值体系,不同股票的原始票面价值不同(可能有50、500、50000 日元),虽然该体系已停止使用,但很多股票后续依然受到原定的票面价值 影响。而道-调整除数则来自于道琼斯指数的调整方法,加入了对拆股、公司 整合等影响的考虑。日经225指数的选样主要基于流动性考虑,兼顾了行业 板块分布,每年调整一次。事实上,作为日本最重要、最具代表性的指数之 一,日经225指数的编制方法与世界上最古老的道琼斯工业平均指数相似。 当前日经225指数成分股的市值覆盖了东证市场一部约2/3。

JPX-日经400指数:该指数由日本交易所集团、东证交易所和日经共同 编制,从2014年1月开始计算,基期为2013年8月30日,基点为10000。 该指数由400只高投资吸引力的股票组成,样本空间包括了东证一部、二部(中小板)、MOTHERS (Market of the high-growth and emerging stocks, 日本创业板)、JASDAQ (OTC市场,类似新三板),选样每年八月调整一 次,主要考虑了流动性、ROE、营业利润和市值;指数加权方式为自由流通 市值加权,对调整日自由流通市值超过指数1.5%的样本,按照当年六月指 数1.5%的市值进行调整计算。

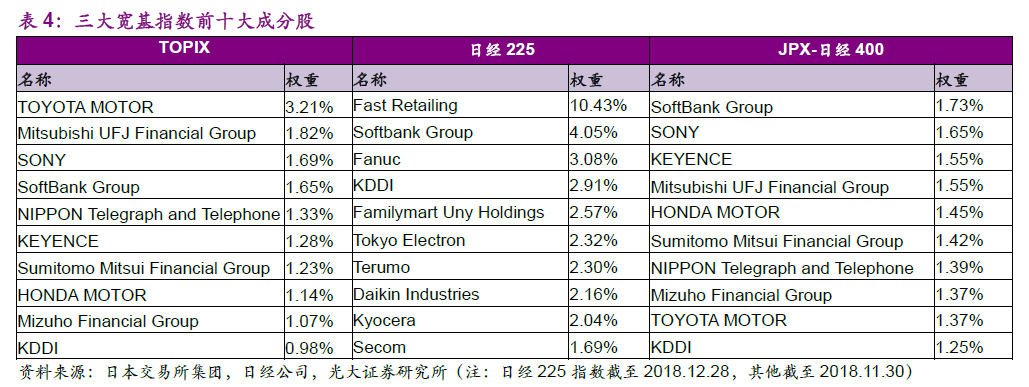

三大指数的前十大成分股如下:

TOPIX和JPX-日经400指数的前十大成分股完全一致,但因为JPX- 日经400的1.5%市值权重上限导致权重与TOPIX指数有区别;日经225 作为价格加权指数,前十大成分股和权重与市值加权指数差别较大,优衣库 的母公司迅销公司在TOPIX指数中仅占0.33%,在日经225中的权重却高 达10%以上。

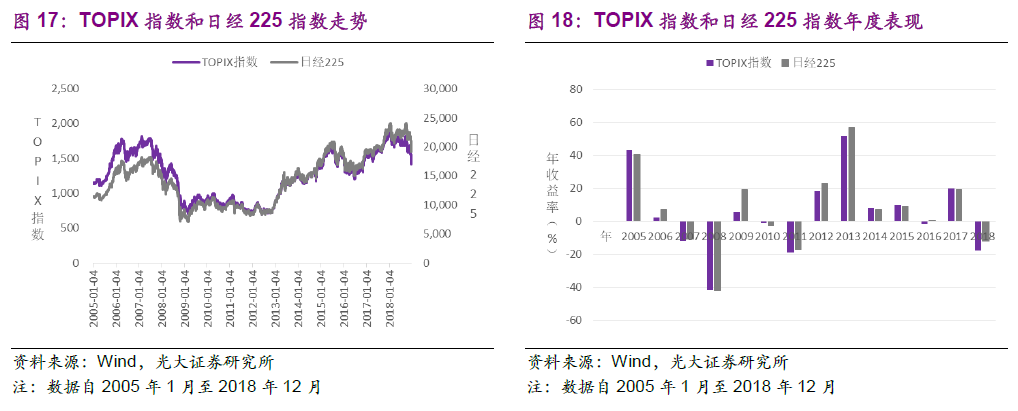

TOPIX指数和日经225指数2005年1月至2018年12月的表现如下:

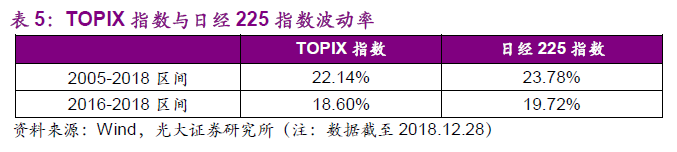

从图17、18看,TOPIX指数和日经225指数虽然选样、加权方式不同, 但走势十分接近,整体表现上日经225略胜一筹,在2009年跑赢TOPIX 指数10%以上,2013年跑赢5%,获得56.7%的高收益。从2005-2018年 区间和近三年区间指数以日收盘价计算的年化波动率来看,日经225指数的 波动率更高:

4.1.2、产品比较

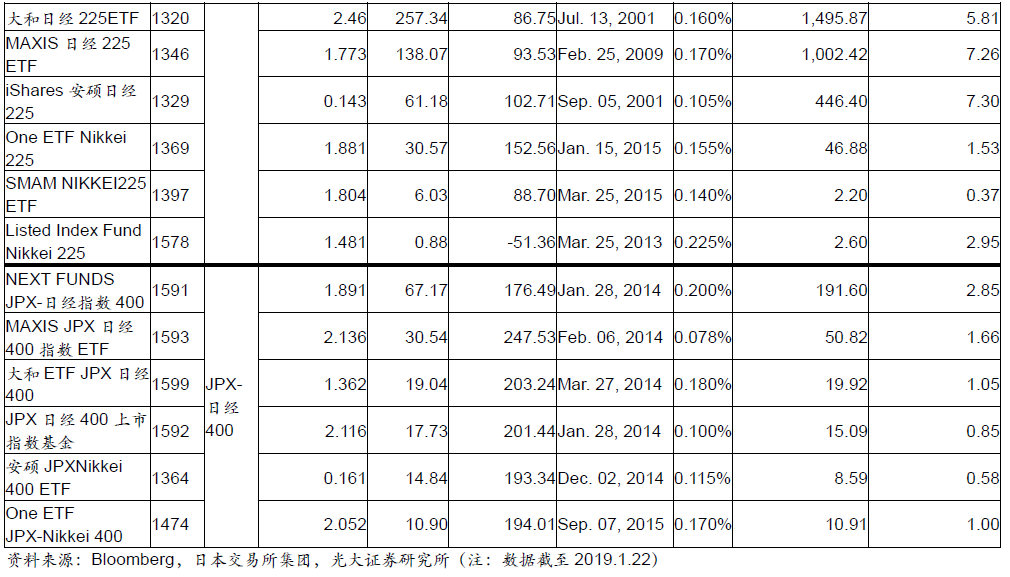

截至目前,跟踪三大宽基指数的ETF共有20只,2019年2月NZAM (Norinchukin Zenkyoren Asset Management)还将发行三大宽基指数 ETF 各1只。截至2017年末,已有的20只产品中表3的7只产品合计规模达 25.2万亿日元,占全部20只产品的近90%; 2001-2002年发行的7只产品 合计规模达24.4万亿日元,占全部20只产品的85%,加上2009年发行的 2只产品合计规模占93%;三大宽基指数ETF呈现规模集中、先发优势明 显的特征。事实上,这一特征同样与日本央行的ETF持有政策密不可分:日 本央行自2010年12月起买入ETF,申购单只产品的份额与产品的总份额 呈一定比例,原规模较大的ETF将获得更大的申购规模,产生马太效应,产 品易形成规模优势;除2009年前的9只产品外,其余11只产品包括6只 后续纳入央行投资标的的JPX-日经400指数ETF和5只2014-2015年发行 的TOPIX和日经225指数ETF,受央行的按比例申购规则影响,这5只后 发产品截至2017年末的规模仅0.6万亿日元。

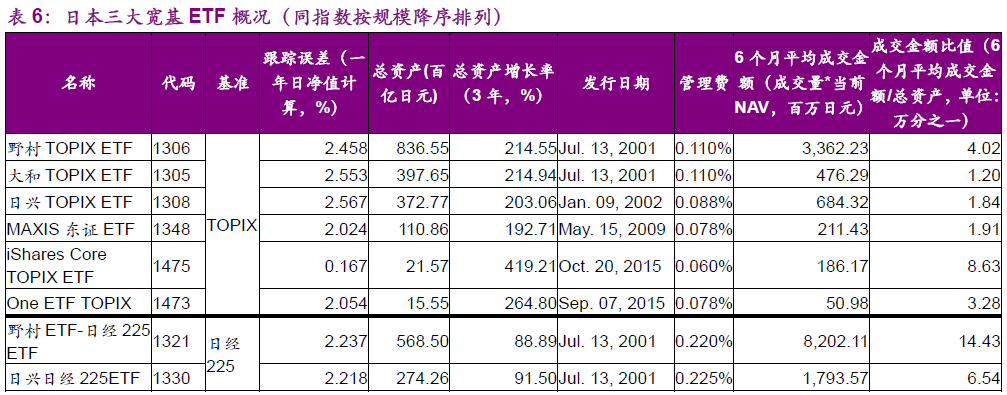

由于规模上受央行影响较大,而央行对ETF以长期持有为主,因此我 们进一步从费率、跟踪误差、成交量等其他方面着重考察相关ETF:

从3年的总资产增长率来看,跟踪同指数的ETF规模增长率接近,由 于日本央行的持有比例目标调整,日经225 ETF的增长率低于其他;相近的 增长率符合我们前面对规模优势的描述。贝莱德安硕、Asset Management One管理的One ETF系列的TOPIX和日经225产品在跟踪同指数的产品中 相对资产增长率更高,而其费率也更低,MAXIS的费率同样较低,其在JPX- 日经400中的最低费率帮助其获得了最高的三年增长率。

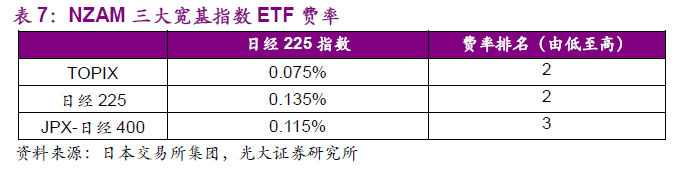

在三个宽基指数ETF中,规模最大的都是野村资产管理公司管理的产 品,规模均为排名第二的产品的两倍以上,规模优势明显。但从费率上来看, 规模排名前三的野村、大和、日兴都没有优势,这与美国市场存在一定差异。 日经225由于非市值加权指数,管理成本更高,费用也更高;JPX-日经400 涉及样本股的调整和权重上限,费用介于TOPIX和日经225之间;三大管 理公司在三个指数上的费用都处于偏高的位置,贝莱德安硕在TOPIX、日经 225中费率都为最低,延续了贝莱德在全球ETF市场的低费率传统。事实上, 除去三大管理公司2001年左右先发的产品外,后发产品的费率都处于较低 位置,并且在3年增长率的观察中我们也看到了低费率产品的相对资产增长 率更高,说明费率竞争在后发产品中十分激烈。另外,2019年2月,NZAM 的三大宽基指数ETF也将上市,这三个产品的费率如下:

这三个新发产品的费率在跟踪同指数的产品中都排名前三,TOPIX、日 经225都仅比贝莱德安硕的产品略高,说明NZAM此次发行也希望通过低 费率吸引更多的投资者。

从近一年的跟踪误差来看,贝莱德安硕系列占据了绝对优势:三大指数 ETF跟踪误差均不到0.2%,这同样体现了贝莱德作为全球最大的ETF提供 商在ETF管理上的绝对实力。

另外,我们根据彭博提供的数据计算了近6个月各产品成交金额与产品 规模的比值,以反映产品的流动性(表6最后一列)。从结果来看,除去规 模最大的野村ETF后,成交最活跃的都是跟踪同指数的产品中费率最低的, 说明ETF的交易者(根据图14主要为个人、海外投资者)更倾向于使用规 模大、费率低的产品;对于海外投资者来说,贝莱德的品牌优势可能也是原 因之一。

整体上看,三大宽基指数产品由于央行的参与,先发优势明显、规模集 中,都由野村资产管理领衔,三大管理公司占据绝对规模优势;其他管理公 司的产品费率竞争激烈,低费率易带来更快的规模增长。而全球第一大ETF 管理公司贝莱德在日本的资产管理公司管理的产品具有费率极低、跟踪误差 极小的独特优势,近年来增长快速、成交活跃。

4.2、SPDR 黄金 ETF

SPDR黄金ETF是全球最大的黄金ETF产品,跟踪LBMA黄金(伦敦 金)价格,成立于2004年11月,并于2008年6月起在东证交易所挂牌交 易。该产品当前日均成交量约为总规模的3%,流动性出色。日本跟踪实物 黄金的ETF/ETC产品还有ETFS和三菱UFJ的产品,三菱UFJ的黄金ETF 为日本本土管理,费率与SPDR相当,在日本的活跃程度高于其他同类产品, 但规模不大。若SPDR黄金ETF也能在上交所上市,可能会对现存黄金ETF 产生一定影响。

**

5、投资价值与风险**

根据以上分析,我们认为若中日ETF互通,投资者主要可关注日本ETF 的以下投资价值:

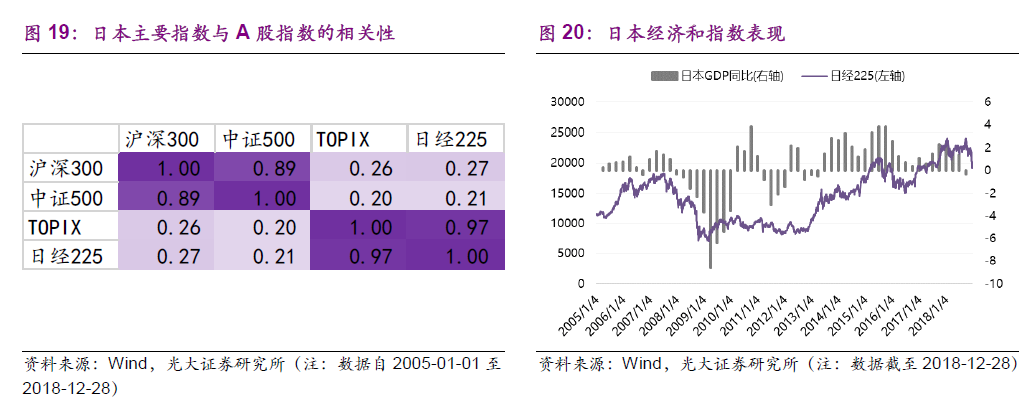

1、 与已有资产相关性低,分散组合风险。日本主要指数长期来看与A股相关性较低,日本主要宽基指数ETF可方便国内投资者在组合中 加入新的风险收益来源,分散组合风险;对于FOF类型的投资者来 说,全新的可投资产类别更利于发挥FOF的资产配置优势。

2、 日本经济有所反弹,央行大量持有,指数表现较稳定。日本实行QQE进一步深化货币宽松后,日本经济表现有所好转,股票市场表现较 好,同时央行大规模参与ETF市场也使得投资者信心较为稳定。

3、日本ETF市场健全,交易空间大。虽然日本ETF目前因大部分由央行持有而成交量占比在全球不高,但其整体布局健全,工具种类 丰富且发展趋势呈现多样化,未来存在巨大的交易空间。

但与此同时,日本ETF市场独特的持有结构也为其带来了一定风险:

1、 日本央行政策存在不确定性。日本央行购买本国ETF这一举措在全

球范围内十分少见,并且ETF购买计划自2010年开始至今经历了 不下10次调整,并于最近一次调整提出可能根据市场环境调整买入 量(表2)。事实上,日本央行持有ETF始终是为了抵御通缩,而 股市不同于债券的自然到期,未来若经济恢复,涉及到的停止购买 甚至抛售会为市场带来冲击。

2、 日本央行大量持有对公司治理带来不利影响。虽然日本央行通过

ETF形式持有的股票占总市值比例并不高,但前期对日经225的大 规模购买使得央行持股比例已经在部分中小公司中较高(日经225 是价格加权指数),带来市场对公司治理方面的隐忧。

3、 日本央行大量持有影响ETF市场整体结构。受央行持有影响,当前日本ETF市场规模集中在三大宽基指数、三大资产管理公司,虽然 其他管理公司通过降费、发行多类别产品等方式积极参与竞争,但 难以改变固有的市场格局,对整体ETF市场发展有一定影响。

6、风险提示

本报告基于日本交易所、日本央行、各资产管理公司等的公开数据与公 开文件整理分析,宏观经济、中日ETF互通政策存在不确定性风险。

文章来源:光大证券

作 者: 刘均伟