创业板指数增强基金投资价值分析

•基金产品持仓分析

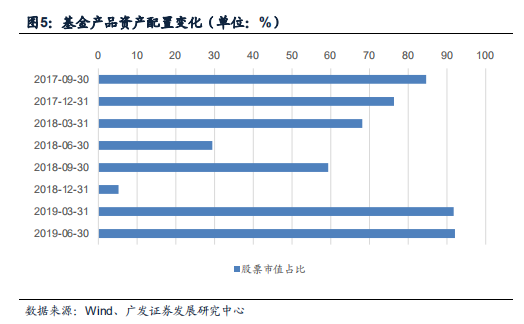

该基金以增强指数化投资方法跟踪目标指数,在严格控制与目标指数偏离风险的前提下,力争获得超越目标指数的投资收益。基金的股票配置比例均超过了 90%,剩余接近10%比例的资产灵活配置于债券、银行存款以及其他资产。

股票类资产权重占比高,个股权重分散化配置。从基金季报披露的持仓明细来看,该基金持股分散度较高。现任基金经理雷俊先生同时管理中证500和沪深300指数的增强型基金,具备丰富的指数增强型基金管理经验。

•基金产品业绩分析

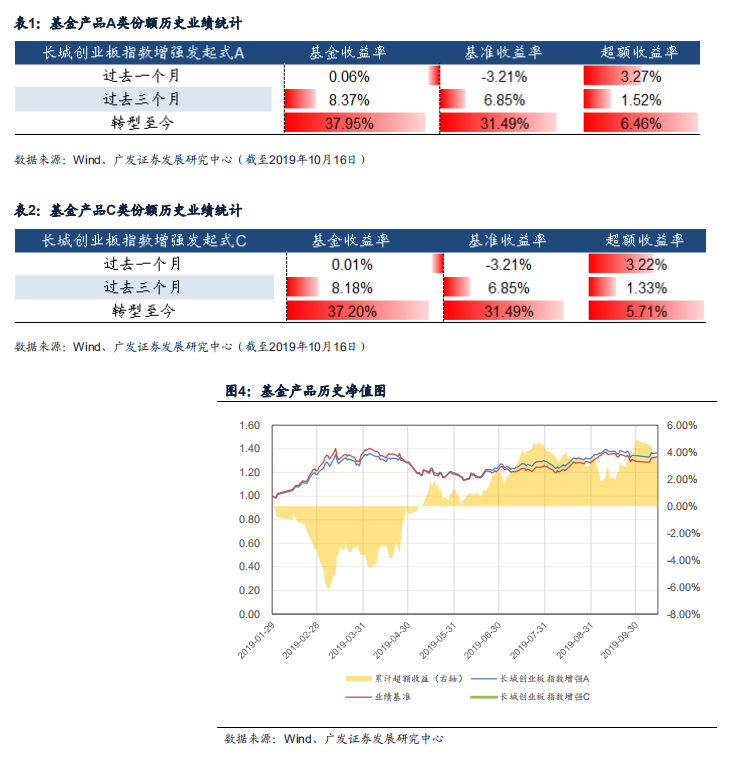

自成立以来产品业绩整体高于业绩基准。自该基金转型至指数增强基金以来,整体跑赢基准,长城创业板指数增强A超额收益为6.46%;长城创业板指数增强C超额收益为5.17%。

业绩在同类产品中排名靠前。根据Wind统计,该基金业绩在股票型增强指数型基金中排名靠前。今年以来复权单位净值增长率37.95%,在119只股票增强指数型基金中排名第20,同期股票型指数增强基金平均复权净值增长率30.73%,近半年复权净值增长率5.08%,排名前8%,同期股票指数增强基金平均复权单位净值增长率-1.23%。

•值得关注的创业板指数增强工具型产品

创业板指当前估值处于历史相对底部区域,距离历史平均水平仍有较大空间,当前市盈率(TTM)53.72倍,远低于历史最高点;当前市净率(TTM)4.80倍,低于市净率(LF)过去5年的平均值。目前市场上仅有3只创业板指数增强基金,长城创业板指数增强基金能够紧密跟踪创业板指数,历史业绩整体高于业绩基准,是值得关注的创业板指数配置型工具。

•风险提示

本文仅对所研究的基金产品情况进行分析,产品的统计情况可能随着时间和市场的变化以及统计方法不同而有差异。本文不作为任何产品的投资建议。

长城创业板指数增强基金是2019年1月29日由长城创新动力混合基金转型成立,是紧密跟踪创业板指数并力争获得超额收益的基金产品。本文将从该基金的持仓、历史业绩、产品及管理人特点等多个角度分析此款产品的特点。

**一、基金产品基本信息介绍

1.1产品概况:转型以来基金净资稳步增长,以个人投资者为主**

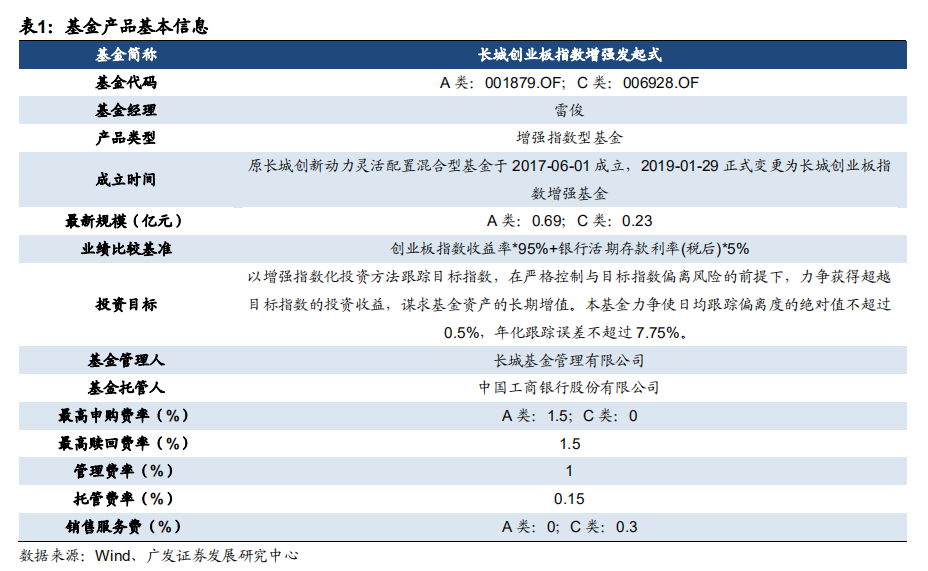

长城创业板指数增强A (001879.0F)和长城创业板指数增强C (006928.0F)是长城基金旗下的股票型产品,由长城创新动力灵活配置混合型证券投资基金变更注册而来。长城创新动力灵活配置混合型证券投资基金成立于2017年6月1日,重点投资于经济发展过程中具备持续增长潜力且能够代表经济发展方向的行业龙头公司,业绩基准为中证500指数和中债综合财富指数。

自2019年1月29日起,原《长城创新动力灵活配置混合型证券投资基金基金合同》失效,《长城创业板指数增强型发起式证券投资基金基金合同》生效,长城创新动力灵活配置混合型证券投资基金正式转型为长城创业板指数增强型发起式证券投资基金,主要跟踪创业板指数。该产品现任基金经理是雷俊先生,目前长城创业板指数增强A最新规模为0.69亿元,长城创业板指数增强C最新规模为0.23亿元。为了满足不同期限投资者的需求,该产品将基金份额分为A类和C类。A类基金份额在投资者申购时收取申购费用,在赎回时根据持有期限收取赎回费用、但不计提销售服务费;C类基金份额在投资者申购时不收取申购费用、在赎回时根据持有期限收取赎回费用、计提销售费用。C类份额没有申购费用,短期来看总费用较低,适合交易频繁或短期持有的投资者;A类份额的申购费用随着投资期限增加而下降,而C类份额的销售费用不会发生变化,因此A类份额更适合长线投资。

根据基金最新更新的招募说明书描述,该产品以增强指数化投资方法跟踪目标指数,在严格控制与目标指数偏离风险的前提下,力争获得超越目标指数的投资收益,谋求基金资产的长期增值。

同时,该基金的投资策略表示:“对指数投资部分,结合指数的特点,综合考虑跟踪效果、操作风险等因素,运用成熟的量化技术模型,采用抽样复制的方法,在创业板综指成份股内从长期和短期两个维度动态刻画指数风格特征,构建风格中性和行业中性的投资组合,从而实现对指数的紧密跟踪。对主动投资部分,本基金基于基金管理人量化投资研究平台的研究成果,采用量化多因子股票模型进行投资。多因子模型基于A股上市公司的历史数据,借助数量化的技术手段,寻找对股票收益有预测性的指标作为因子,通过回测研究各个因子的历史表现,寻找收益稳定、互补性强的因子对股票进行综合评分,根据评分结果精选各个行业的优质股票构成组合。”

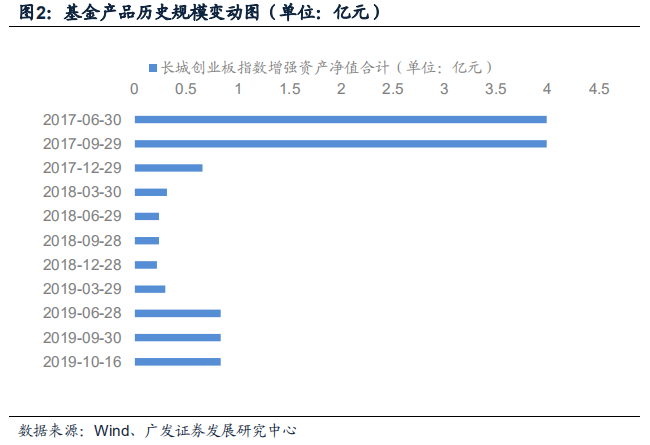

长城创新动力灵活配置混合型证券投资基金于2019年1月29日正式变更为长城创业板指数增强基金,发行初期基金资产净值约为0.29亿元,之后基金规模持续上涨,目前基金资产净值约为0.92亿元。

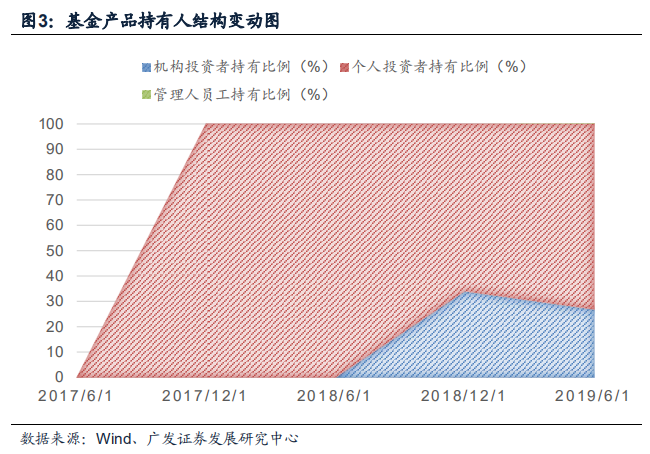

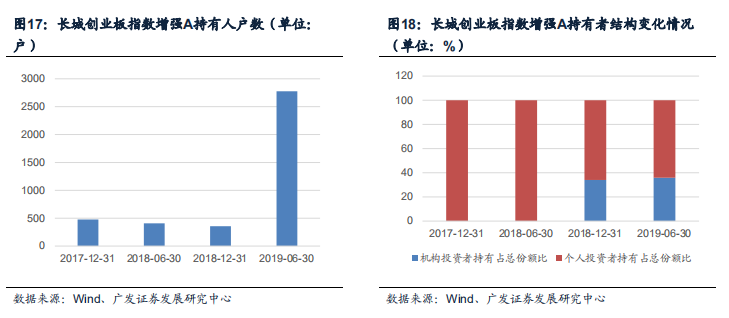

以长城创业板指数增强基金的A类份额为例,在2018年之前该产品的参与者均为个人投资者,2018年逐渐有机构投资者参与,2018年第四季度机构投资者参与比例为33.93%,2019年中报显示机构投资者比例为26.79%,较去年小幅下降,管理人员持有比例为0.23%。

1.2业绩回顾:近期产品业绩整体高于业绩基准

长城创业板指数增强基金转型以来A类份额和C类份额累计收益率分别为37.95%和37.20%,累计超额收益分别为6.46%和5.71%。根据Wind数据统计,2019年1月29日至4月期间,该基金历史净值曲线略低于业缋基准所对应的历史净值,与业缋基准走势较为一致,2019年5月份至今,该产品历史净值整体高于业缋基准。

**二、基金产品持仓分析

2.1资产配置结构分析:转型后的股票类资产占比趋于稳定**

根基金批露的定期报告显示,该基金持有的股票类资产配置比例于今年逐渐趋于稳定。该基金于2019年1月29日转型,当日起长城创新动力灵活配置混合型证券投资基金变更为长城创业板指数增强型发起式证券投资基金。转型前,该基金为灵活配置混合型基金,资产配置波动性较大;转型后,该基金为指数增强型基金,对指数的跟踪误差有一定的要求,各类资产配置可调整空间下降,比例趋于稳定。根据Wind公布的最近2个季度的基金数据,转型后的长城创业板指增强基金的股票配置比例均超过了 90%,剩余接近10%比例的资产灵活配置于债券、银行存款以及其他资产。

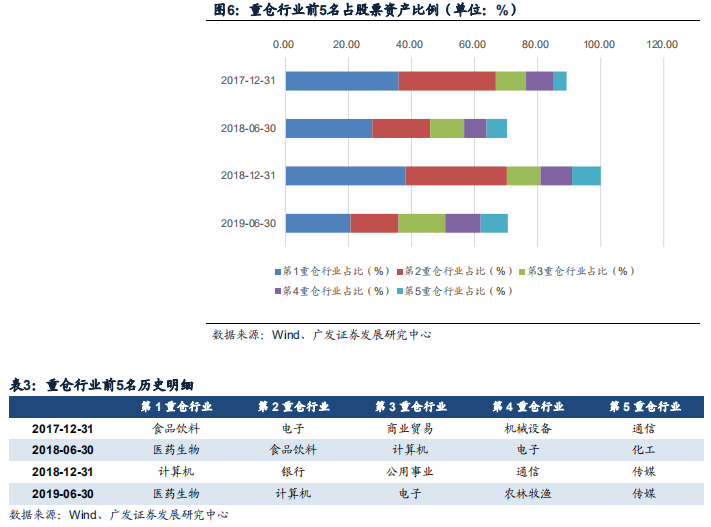

2.2行业配置结构分析:医药及TMT行业权重占比较高

由于该基金由灵活配置混合型基金变更为指数增强型基金,投资策略发生了质的改变,行业配置方面也发生了较大的变化。

根据基金最新定期报告披露信息显示,2019年1月29日后,该基金变更后为创业板指数增强型基金,前5大股票重仓行业包括医药生物、计算机、电子、农林牧渔和传媒,占股票资产的比例分别为20.67%、15.21%、14.81%、11.22%和8.64%,与创业板指基本保持一致。变更前,灵活配置混合投资方式下的该基金,行业结构不稳定,资产比例也存在着较大的起伏。

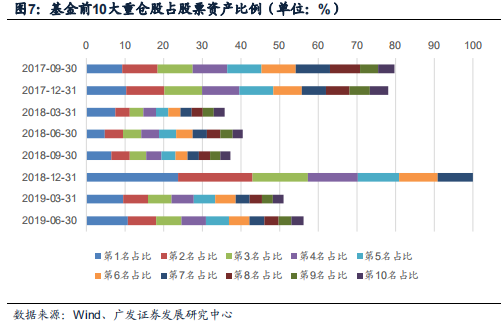

2.3持有重仓股结构分析:分散化配置降低非系统性风险

转型指数增强型基金后,长城创业板指增强基金重仓股配置逐渐明确。2019年第1季度和第2季度,该基金的第1大重仓股均为温氏股份,配置比例约10%,与创业板指数基本一致;该基金的其他重仓股成分均是创业板指数的重要构成。转型前的该基金采取灵活配置混合投资策略,资产调整空间较大,因而其重仓股成分和配置比例变化幅度相对较高。

具体来看,该基金2019年第1季度的前5大重仓股分别为温氏股份、三环集团、东方财富、爱尔眼科和光环新网,第2季度的前5大重仓股分别为温氏股份、爱尔眼科、先导智能、乐普医疗和光环新网。在严格控制与目标指数偏离风险的前提下,该基金通过优选个股,力争获得超越目标指数的投资收益。

**

三、基金产品特点

3.1产品投资目标:实现对创业板指数的收益增强**

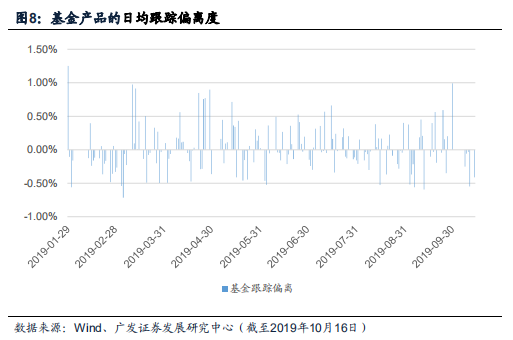

以跟踪偏离和跟踪误差考核基金跟踪指数的情况,可以看出长城创业板指数增强基金在跟踪偏离的控制上整体相对较好,紧密跟踪创业板指数。自转型至指数增强基金之后,该基金日均跟踪偏离度的绝对值均值为0.2716%,低于0.5%的要求。因此,该基金符合跟踪误差的要求,同时具备增强能力,可以作为配置创业板指数的工具型产品。

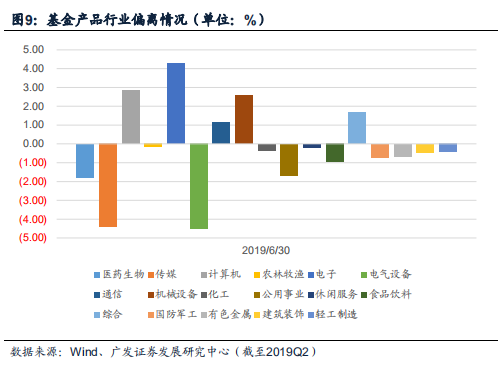

另外,从行业分布角度看,该基金的创业板指行业分布相对均衡。对比基金持仓和指数的行业分布,差异最大的行业仅为约±4%,也可以说明该基金在行业上相对中性,没有采用极端的行业偏离以获取行业的beta收益。

3.2产品业绩表现:在指数增强类产品中排名前列

从长城创业板指数增强基金转型以来的复权净值增长率来看,该基金业绩表现具有一定的比较优势,业绩在现有的股票型增强指数型基金中排名靠前。根据Wind数据统计,该基金今年以来的复权单位净值增长率为37.95%,同期股票型指数增强基金的平均复权净值增长率为30.73%,119只增强指数型基金中排名第20;该基金近一月复权净值增长率为0.06%,在同期股票型指数增强基金中排名前15%;该基金近3月复权净值增长率为8.37%,在同期股票型指数增强基金中排名前14%;该基金近半年复权净值增长率为5.08%,同期股票型指数增强基金的平均复权单位净值增长率为-1.23%,排名前8%。

该基金自成立以来整体跑赢业绩基准。自2019年1月29日,该基金转型至指数增强基金以来,长城创业板指数增强A累计收益达37.95%,其基准累计收益为31.49%,超额收益为6.46%;长城创业板指数增强C累计收益达37.20%,其基准累计收益达31.49%,超额收益为5.71%。

四、基金产品评价

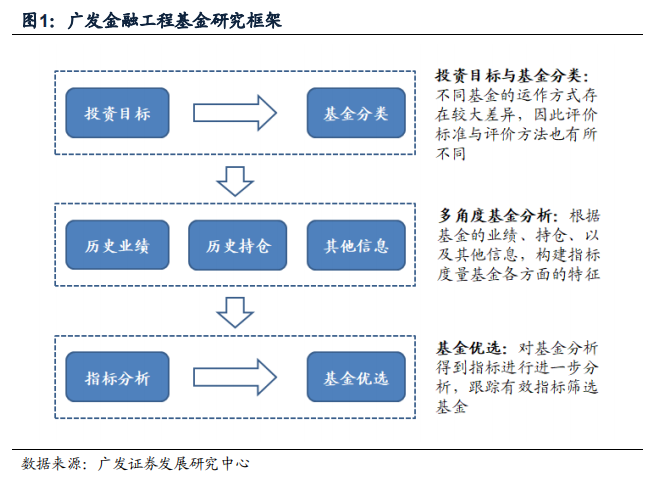

前文主要着眼于基金的历史业绩和基金持仓方面,以定量分析为主。本章旨在利用基金其他信息完善分析框架,将以定量结合定性分析,为基金的整体评价提供丰富依据。

4.1基金管理人具有丰富的指数增强型基金管理经验

该基金现任基金经理雷俊先生,现任长城基金管理有限公司量化与指数投资部基金经理兼部门总经理。曾任职于南方基金,担任多只基金的基金经理。2017年11月加入长城基金。雷俊先生历任管理基金数合计达16只,目前管理合计共5只以指数型为主的基金,包括长城中证500指数增强A、长城量化精选股票和长城核心优选混合等,在管基金总规模达17.05亿。

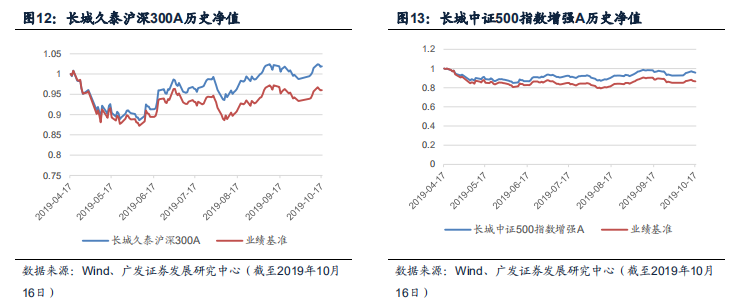

基金经理雷俊拥有丰富的指数增强型基金管理经验。除长城创业板指增强基金外,雷俊先生现同时管理包括长城中证500指数增强和长城久泰沪深300两只指数增强型基金,上述两只基金均紧密跟踪各自基准指数,从产品近半年的业缋表现来看,均相对于业缋基准取得了显著的超额收益。自成立以来,两只指数增强型基金业缋均整体高于各自的业缋基准。

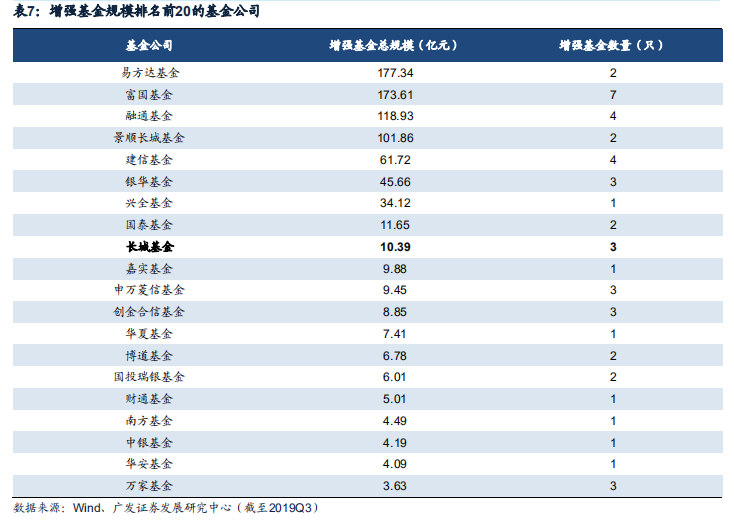

据Wind数据统计,截至2019年第三季度,长城基金管理的增强基金总规模约10.39亿元,排名第9,增强基金数量为3只,并列排名第3。长城基金是国内知名的基金管理公司,早在2004年5月21日,长城基金就推出了长城久泰沪深300指数基金,是国内第四只股票型增强指数型基金,截至2019年第三季度,该基金规模为8.68亿元,目前由杨建华和雷俊先生担任基金经理。

4.2目前指数增强型基金业绩具有一定比较优势

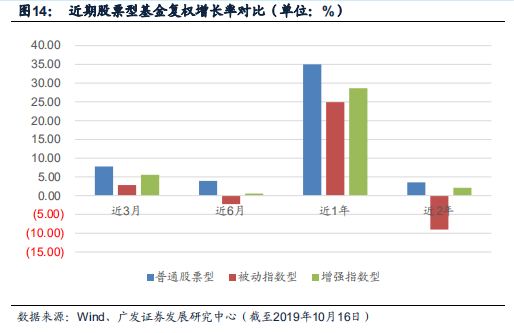

目前国内股票型基金中被动股票型、普通股票型和指数增强型基金分别有776只、399只和154只,根据Wind数据统计,截至2019年10月16日,近3月、近6月、近1年和近2年,普通股票型基金的复权单位净值增长率最高,其次是增强指数型基金,指数型基金的复权单位净值增长率较低。

4.3市场对创业板的关注度不断上升

创业板指数是深交所多层次资本市场的核心指数之一,由最具代表性的100家创业板上市企业股票组成,反映创业板市场层次的运行情况。创业板指数新兴产业、高新技术企业占比高,成长性突出,兼具价值尺度与投资标的的功能。

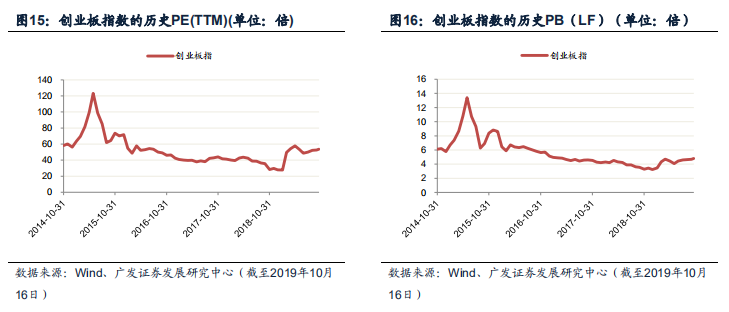

创业板指数当前仍旧具备投资价值。据Wind数据统计,近5年来,创业板指的市盈率(TTM)于2015年攀升至其高点以后,持续下行,于2019年初才触底反弹。当前创业板指的市盈率(TTM)为53.72倍,远低于历史最高点,仍有进一步向上的空间。从基金市净率(LF)来看,创业板指目前的市净率(LF)为4.80倍,低于过去5年的平均市净率(LF) 5.40倍,估值处于历史相对底部区域。

同时,创业板指数增强基金受到愈发明显的关注。根据Wind数据统计,该基金过去2年的基金持有人户数不超过500户,且呈现微弱的下降趋势。但今年上半年该基金的持有人户数已经飙升至2777户,相比去年年底增长了 6.8倍,市场关注度明显增加。而持有人结构方面,该基金去年同期及以前的参与者均为个人投资者。而随着该基金转型指数增强型基金,逐渐受到机构投资者的青睐,根据最新报告期公布的基金持有者结构数据,在长城创业板指数增强基金的A类和C类份额中,机构投资者持有份额合计占总份额的35.87%。

创业板指数增强型基金发展空间较大。目前市场上共有3只创业板指数增强型基金,包括长城创业板指数增强基金、融通创业板指数增强基金和诺安创业版指数增强基金,今年以来市场对于创业板指数关注度持续提升。

风险提示

本文仅对所研究的基金产品情况进行分析,产品的统计情况可能随着时间和市场的变化以及统计方法不同而有差异。本文不作为任何产品的投资建议。

文章来源:广发证券

作 者: 罗军、 安宁宁