当前国内大大小小的指数基金超过600只,如何选择?

常用的指数基金分类,把指数基金分为宽基指数和行业指数,宽基指数在国内基金市场有着举足轻重的地位,那么宽基指数具体指什么?

简单理解为:覆盖股票面广泛,不限制投资哪些行业,具有相当代表性的指数即为宽基指数。例如:中证500指数,上证50指数,沪深300指数,创业板指数等。

美国宽基指数标准

1)含10个或更多个股票;

2)单个成份股权重不超过30%;

3)权重最大5个股票累计权重不超过指数60%;

4)成份股平均日交易额超过5000万美元;

5)包含行业种类要多。

A股明星宽基指数

熟悉股市的同学们都知道,3500多只个股,看的眼花缭乱,通常情况下会根据自己的喜好进行分类,那么宽基指数也一样,指数编制机构根据编制规则已经帮你干了这个活,直接取用即可。

最受投资者追捧的宽基指数:

上证50指数:挑选沪市规模大、流动性好、最具代表性的50只股票组成样本股。

绝对的蓝筹股,绝对的大盘股都在这里,一网打尽。但是,上证50指数,仅限于上海证券交易所发行的股票组成,不能涵盖整个A股的龙头。

沪深300指数:从上交所、深交所挑选规模最大、流动性最好的300只股票。

沪深300就不一样啦,包含了上证50的所有个股,而且把深圳证券交易的所有大盘股也括入囊中,真正A股龙头企业的代表。

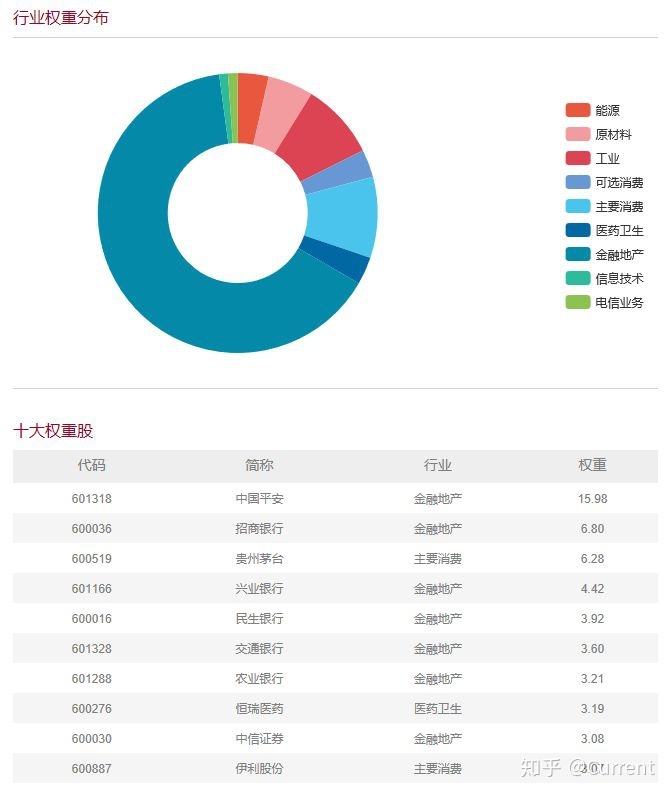

中证500指数:扣除沪深300指数样本股以及最近1年日均总市值排名前300的股票,在剩下的公司中、选取日均总市值排名前500名的企业作为中证500指数样本股。

A股的中坚潜力股,潜在的明日之星,爆发力不容忽视。

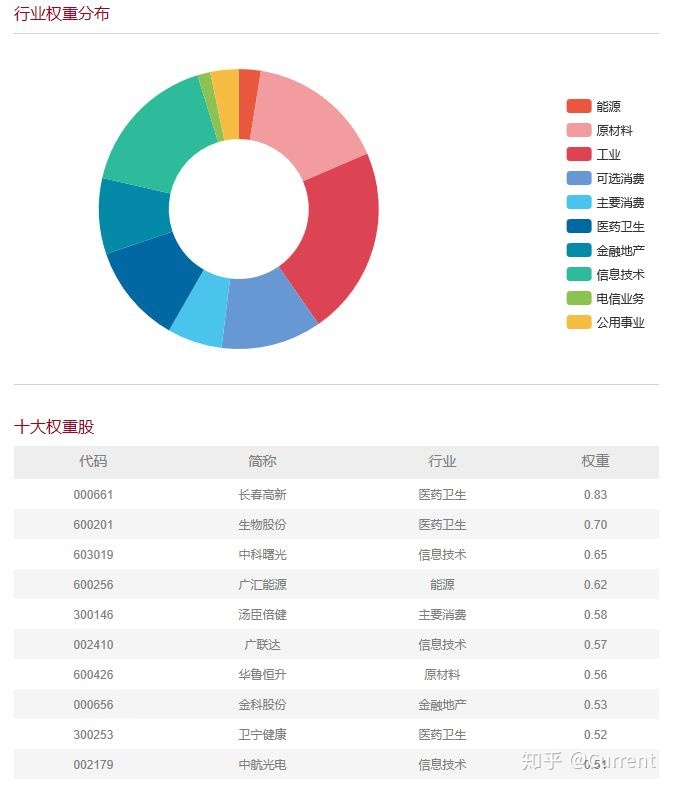

创业板指数:从创业板上市公司中,挑选出规模最大、流动性最好的100只股票组成,A股的纳斯达克100指数。

最具爆发性的A股上市企业,行业分布广泛,高科技企业居多。

指数估值方法

投资指数基金的时候,无论是定投还是一次性买入,都得考虑这只指数基金值不值得买。这其中,最重要的是判断价格与价值的关系,在价格低于价值的时候买入,才是投资的正确“姿势”。

如何知道指数基金的价格是不是低于价值,我们可以通过市场上常用的一些估值方法来判断,例如:市盈率(PE)、市净率(PB)、股息率、盈利收益率(ROE)。

关于估值指标的含义,在之前的文章中可以查阅,本篇中我们重点通过PE来分析当前市场中四大宽基指数的估值情况。

查询链接:一个故事搞懂投资指标,再也不怕被坑

四大宽基指数估值情况

以下统计数据来自WIND,统计数据为上市至2018年11月06日。为了更加直观分析,当前PE处于什么情况,文章中小编计算了历史分位数作为参考(区间统计方式)。

先科普一下,历史分位数是什么?

自己和自己历史估值比,由低到高看排名,排名除以总数,估值分位数越低,代表当前估值在历史越低。

上证50指数

PE估值图

PE最小值6.98,最大值45.85,当前值9.57;历史百分位:14%。

沪深300指数

PE估值图

PE最大值8.03,最小值48.48,当前值10.92,历史百分位:9%。

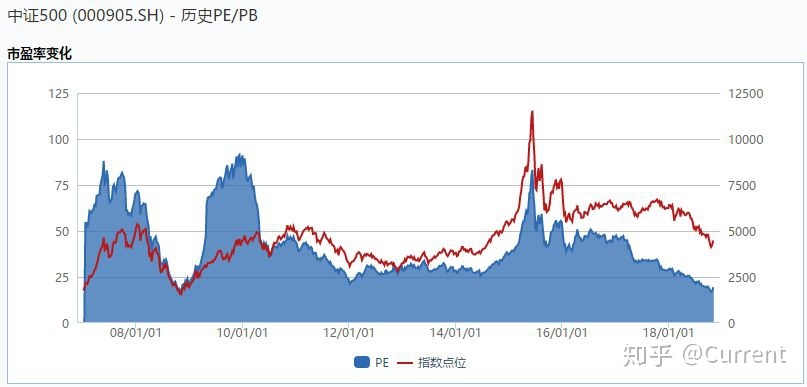

中证500指数

PE估值图

PE最小值17.14,最大值91.31,当前值19.05;历史百分位:1%。

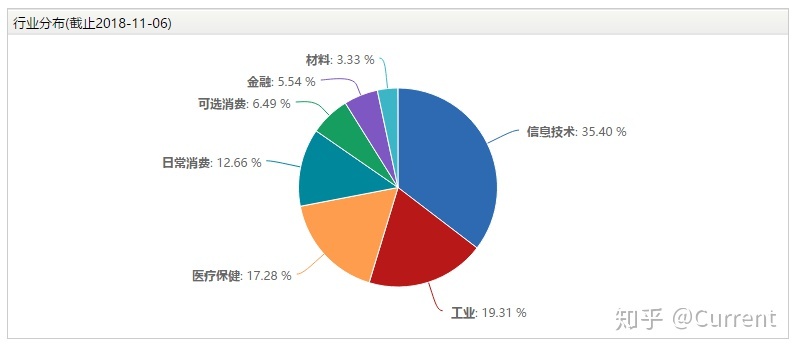

创业板指数

PE估值图

PE区间:29.44-135.13,当前值:30.14;历史百分位:16%。

上面的数据足够直观吧,都处于低估值区间,特别是中证500,历史最大折扣,难怪最近机构扫货情绪高涨。

中证500指数基金如何选

既然中证500指数处于历史最低位,那么中证500相关的指数基金如何选呢?目前国内上市跟踪中证500指数的相关基金有56只,选择头痛症又犯了。

关于指数基金的选择,小编在原来的文章中介绍过,我们根据上市时间超过2年,管理规模超过2亿的基金进行分析,选择标的包含了被动指数型和带有主动管理功能的增强型指数基金。

基金列表

业绩对比

我们可以看到,两只增强型指数基金在历史对比中完胜被动型指数基金,究其原因呢?

增强型指数基金完胜原因分析:

1、 和行情有关,中国股市牛短熊长,被动型指数基金仓位常态超过95%持仓,下跌中肯定是不占任何优势,所以仓位更加灵活的增强型基金可以躲过一劫;

2、 增强型指数基金,基金经理有相对的主动权,在持有一定比例的指数底仓以后,剩余仓位能发挥更大的潜能,例如现在市场上很流行的 Smart Beta 策略,目的是获得超额回报。

如果同学们希望配置中证500指数基金,建信中证500A和富国中证500都是不错的选择,由于是增强型指数基金,基金经理的变动就相当重要了,小编特意查看了两只基金基金经理变动情况,从2014年至今均无变化,非常稳定,没毛病,值得拥有。

总结

股市中有这么一句话:“行情总是在绝望中产生,在犹豫中上涨,在疯狂中死亡”,当前宽基指数的估值处于历史低位,或许是一个不错的建仓点,特别是基金定投的同学们,千万不能在此刻放弃,低位积累更多的筹码,等待微笑曲线的到来,获取丰厚的回报。