熊市中的指数基金定投

一、基金定投介绍

所谓基金定投就是定期定额投资基金的简称,英文翻译为 automatic investment plan(AIP),是指在固定的时间以固定的金额投资到指定的开放式基金中,类似于银行的零存整取方式。假设投资者在每月 1 日投入 1000 元,定投当天的基金单位净值为2,那么当月获得份额为:500份。

所以当市场上涨,基金净值上升时,当月获得的份额数量下降,反之当基金净值下降时,当月获得的份额数量上升,这就相当于自动的完成了“买低卖高”,从而获得更多的收益。

定投运用的交易策略被称作美元成本平均法(Dollar cost average)或投资平均法(Investment averaging),突出了该投资法通过不断投入,以长期平均成本获得证券资产,降低择时风险的特点。只要在结束定投时基金的单位净值大于定投期间该基金单位净值的平均值,那么投资者一定会取得正的投资收益。而定投平均基金单位净值由各期买入基金时单位净值的平均值决定,对定投起始点的基金单位净值较不敏感,因此它能够比较好的规避择时难的问题。退出时基金单位净值的高低决定定投是否盈利。

二、哪类人适合基金定投

在大多数情况下,股票市场的收益率高于无风险利率,因此定投会使投资的收益率下降。所以定投其实并不适合于所有的投资者,只适合那些没有时间理财,有固定收入,缺少投资经验的人。对于这一类有固定收入而没有时间关注资本市场的上班族,在扣除日常开销后,常常有所剩余,但金额并不大,因为小额的定期定额投资方式最为适合,这样可以将每一笔资金更充分的运用起来。

收入不稳定的投资者最好慎重选择定期定额投资,因为这种方式要求按月扣款,如果账户资金余额不足,则被视为违约,甚至计划被强行终止。对于现今充足的投资者,应该首先考虑一次性投资,否则如果将大量资金分开投资,会导致一部分资金只能以较低的无风险利率增值。

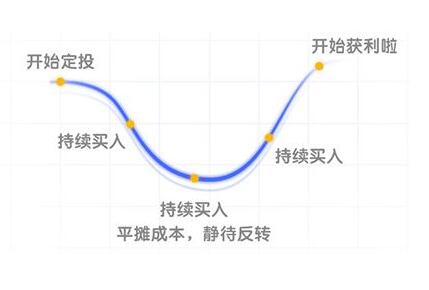

三、指数基金定投微笑曲线

在指数基金下降的过程中,由于每期单位投资成本降低了,可获得的基金份额数增加了,平均后的单位成本随之不断下降。而在基金单位净值回升过程中,由于已有多期投资,新增的投资占比越来越小,虽然基金单位净值提升了,然而对于整体投资成本的增加并不明显。因此,在基金单位净值上升的过程中,基金单位净值与平均投资成本逐渐拉大,投资收益也越来越大。<p align="center"> </p>

</p>

基金定投由于固定投资金额,在基金单位净值较高时,购买的份数就少了,基金单位净值降低时,购买的份额数量就增加了,定投特有的高时少买,低时多买的优势,能够起到降低单位基金份额购买成本的优势。

指数基金定投周期内,理想情况下最终会形成一个微笑或者大笑的收益曲线图,前提是有效的定投的执行力和稳定的收入来源为支撑。

四、熊市中的指数基金定投,需要考虑几个问题

1、了解指数基金的产品要素

指数基金就是以指数成份股为投资对象的基金,目标是取得与指数大致相同的收益率。简单地说,它买的不是某一只股票,而是买的一揽子股票来跟踪对应的指数。大部分指数基金的股票仓位在75%-95%之间,属于仓位较高的股基,相对于主动型基金,指数基金在牛市中会赚的更多,而在熊市中也会亏的越惨。假如2015年6月拿沪深300ETF基金作为定投标的,漫长的下跌过程,对于初次参与定投的投资者,微笑曲线带来的快感和大笑获得的收益,是完全不同的体验。

2、指数基金选择很重要

指数基金跟踪的指数直接决定了其收益的千差万别,构建基金组合,“鸡蛋不放在同一个篮子里”,资金分散投资于不同风险收益特征的品种,可以降低风险。例如沪深300ETF和恒生ETF,在过去的一年多里,表现完全不同,港股走出一波大牛行情,而沪深300的慢慢熊途深不见底。

3、放眼全球市场,分散市场风险

中国金融市场逐步向世界接轨,指数基金不再局限A股市场。上文提到恒生ETF,以恒生指数为跟踪对象,腾讯为代表的一批优秀企业,支撑起2017年港股的大牛行情,长期定投中不可错失的ETF基金。美国市场强劲复苏,造就十年长牛行情,标普500ETF、纳指ETF这些指数基金,同样非常值得配置。分散市场风险的同时可能获得更高的收益。

五、总结

熊市中的指数基金定投,过程会比较难受,随着指数不断创新低,账面的亏损会越来越大。坚持定投最终答案是一副“大笑“”收益曲线,前提是投资者能否坚持长期定投。的在熊市定投指数基金的真正目的并不是为了在熊市获得超额的收益,实际上是为了在保证一定的收益的条件下,积累大量的廉价筹码,等候一次牛市的到来,然后进行止盈操作。