ETF融资融券详解

一、ETF融资融券介绍

融资融券交易(securities margin trading)又称“证券信用交易”或保证金交易,是指投资者向具有融资融券业务资格的证券公司提供担保物,借入资金买入证券(融资交易)或借入证券并卖出(融券交易)的行为。包括券商对投资者的融资、融券和金融机构对券商的融资、融券。从世界范围来看,融资融券制度是一项基本的信用交易制度。

融资融券交易,又称信用交易,分为融资交易和融券交易。

融资是看涨,就是投资者以资金或证券作为质押,向证券公司借入资金用于证券买入,并在约定的期限内偿还借款本金和利息;投资者向证券公司融资买进证券称为“买多”。

融券交易是投资者以资金或证券作为质押,向证券公司借入证券卖出,在约定的期限内,买入相同数量和品种的证券归还券商并支付相应的融券费用;投资者向证券公司融券卖出称为“卖空”。

总体来说,融资融券交易关键在于一个“融”字,有“融”投资者就必须提供一定的担保和支付一定的费用,并在约定期内归还借贷的资金或证券。

ETF融资交易是指投资者向证券公司提供担保物(可以是ETF和现金),借入资金买入ETF,从而实现杠杆交易。杠杆的大小与保证金比例、担保物折算率等因素有关。一般来说,ETF融资的杠杆倍数为2.8至3。

ETF融券交易是指投资者向证券公司提供担保物,借入ETF并卖出的行为,以此实现卖空交易。ETF融券最大的作用是能够和沪深300指数期货做对冲。在没有股指期货的市场上,投资者主要是通过ETF构建现货组合,卖空估值期货对冲。如果市场上存在股指期货,投资者就可以做多股指期货、卖空ETF现货组合来进行对冲操作。

二、投资者参与融资融券的流程

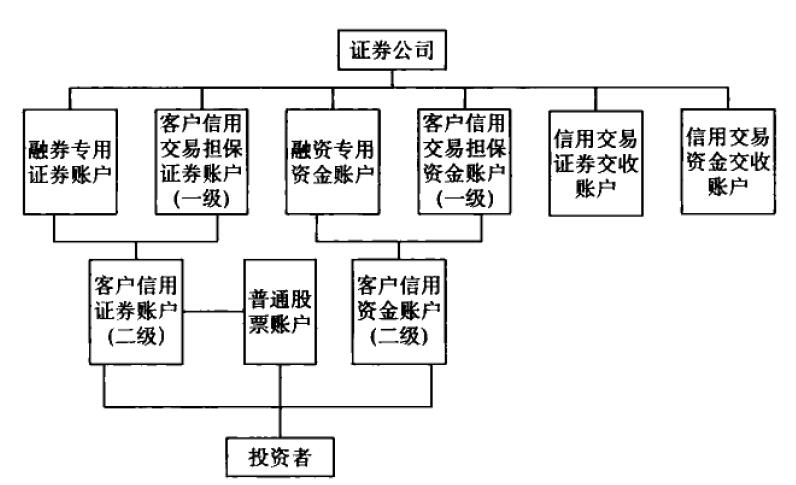

投资者参与融资融券需要去券商开立信用证券账户。该账户是证券公司在终端公司一级账户(客户信用交易担保证券账户)的二级明细账户。然后,投资者需要在与该证券公司有三方存管协议的商业银行开立资金账户,并与证券公司签订协议,使其成为证券公司在商业银行一级账户(客户信用担保交易担保资金账户)的二级账户——客户信用资金账户。融资融券中各账户之间的关系如图所示。

当然,投资者在融资融券交易中需要承担一定的成本。除了正常交易的佣金、手续费、印花税等基本交易成本之外,投资者还需要支付融资利息、融券费用等。

三、融资融券的杠杆性

根据规定,融资融券初始保证金比例不得低于50%。保证金除了现金,还可以用标的证券一级交易所认可的其他证券冲抵。从过往的市场情况看,ETF基金的杠杆率在所有抵押品种杠杆率最高。

四、ETF融资融券的优势

与股票融资融券对比,ETF融资融券具有以下优势:

1、ETF融资融券可做到成分股无条件卖空盈利,避免融资融券业务涉及误区可融的弊端。

2、股票融券费率是在银行基准利率4.9%的基础上上浮5%左右,这对于短期做空的投资者来说交易成本过高。ETF交易方式的刚性成本低,佣金成本低廉,使得投资者盈利空间相对较大。

3、股票融券业务需存续一定时间,短期卖空成本高、可行性差。ETF交易可以做到T+1日做空,市场波动加剧时盈利机会频繁。

4、ETF融券卖空保证金比例达到50%,资金利用成本高,投资者通过日间回转交易可最大限度利用资金。

五、基于融资融券ETF的“T+0”交易策略

由于市场波动频繁,投资者选择难度增加,利用日内交易,可以当日将风险对冲掉。投资者借助融资融券工具可以实现直接或者变相的“T+0”交易,并通过日内交易降低成本,利用融资资金赚取日内股价上涨带来的收益,或利用融券股票赚取日内股价下跌带来的收益。这种交易模式主要适用于单边下跌、震荡、日内个股震荡频繁和振幅较大等多种情形。

作为两融标的后,ETF产品具有两个十分明显的优势:杠杆和做空,即在投资者看好后市阶段表现时,可以融资买入ETF,有望获得超越指数表现的收益;在不看好市场的阶段表现时,可以融券卖出ETF,有望在指数下跌时获得收益。

在运用ETF进行融资融券交易,除了可以进行包括融资实现相对明确的杠杆、融券进行选择性做空、多元化的交易策略等操作之外,还将有效降低ETF业务的运作风险。此外,相比利用股指期货对冲风险,ETF融券做空不存在基差风险和展期风险,也不需要每日无负债结算,资金管理相对容易,更适用于普通投资者。

简单的说,ETF融资融券T+0交易策略是指:在日内高点融券卖出ETF,在低点买回ETF锁定指数下跌的收益(或反向操作)。这对于具有良好择时能力的投资者而言,无论在市场上涨和下跌时都可以全天候捕捉市场机会。具体而言,有以下策略可以选择:

1、套期保值

投资者可以通过融券卖空ETF以对冲所持股票组合的市场波动。在此策略上可以构造出更复杂的投资策略,如多空策略、市场中性等策略。

2、期现套利

ETF作为融券标的的证券之后,当股指期货价格低于套利空间下界时,投资者可以通过“买入股指期货合约,同时融券卖空ETF组合”完成反向套利头寸的建立。

3、Alpha策略

首先根据量化或定性策略,选出具备稳定Alpha股票组合,买入具备Alpha的组合,融券做空ETF;最后达到策略要求的平仓条件,买入ETF并卖出股票组合实现盈利。

4、杠杆性趋势投资

该策略适合风险偏好投资者,利用ETF融资融券从事杠杆性的趋势投资。比如,若投资者看好未来走势,以1万现金购买1万元ETF,并把这些ETF作为担保物向券商融资1万~2万元再买入ETF,从而提高杠杆扩大收益。同理,如果投资者看空市场,可以现金或债券作为担保物,融券卖空ETF获取卖空收益。

可见,与分级基金相比,ETF融资交易具备杆杠更好,折溢价稳定的优点(分级基金普遍位1.5至2倍杠杆,且杠杆率每日变动).

5、日内多空交易

如果投资者看多当日的指数走势,可以买入ETF,并以库存现金、股票、债券等自由资产作为抵押,借入ETF卖出,次日将ETF直接还券。反之,看空当日指数走势,可以反向操作:日内以现金、股票等自由资产作为抵押,向券商借入ETF卖出,待当日指数下降后当日买券还券,从而实现日内做空。如果条件允许,可以循环多次。

总而言之,ETF融资融券T+0交易模式具有如下特性和优势:

① T+0交易适合震荡市,如指数冲高回落,或下跌,或指数处于震荡盘整周期;

② T+0交易操作灵活,无利息费用产生,可赚取日内利润,积少成多;

③ T+0交易与ETF结合,做多或做空指数,避免选股麻烦;

④ T+0交易与事件性套利机会结合,即当事件性利空之初融券卖出,低点买券还券,当日锁定ETF因事件性利空大幅下跌带来的收益。

六、风险警示

市场风险

“T+0”交易技巧不是无风险套利策略,投资者在使用该技巧时,对于ETF的选择也是依赖于投资者的判断和各种类型的选股择时方法,需要承担相应的市场风险。

仓位控制

使用“T+0”交易技巧时,投资者对于融资融券的仓位选择需要根据自身的风险控制能力和投资能力量力而行。此外,投资者的操作中不能超过融资融券的额度,特别是看涨的ETF的“T+0”流转,需提前预留足够的融券额度,防止这些交易技巧无法实施。