新能源强势归位

过去的一周,全球金融市场泥沙俱下:

港股,崩了,恒生指数:-3.35%;

欧洲,崩了,德国DAX:-4.62%、法国CAC40:-4.92%;

美股,崩了,道琼斯工业:-4.79%、纳斯达克100:-4.97%、标普500:-5.79%;

亚太,崩了,韩国KOSPI200:-6.38%、日经225:-6.69%......

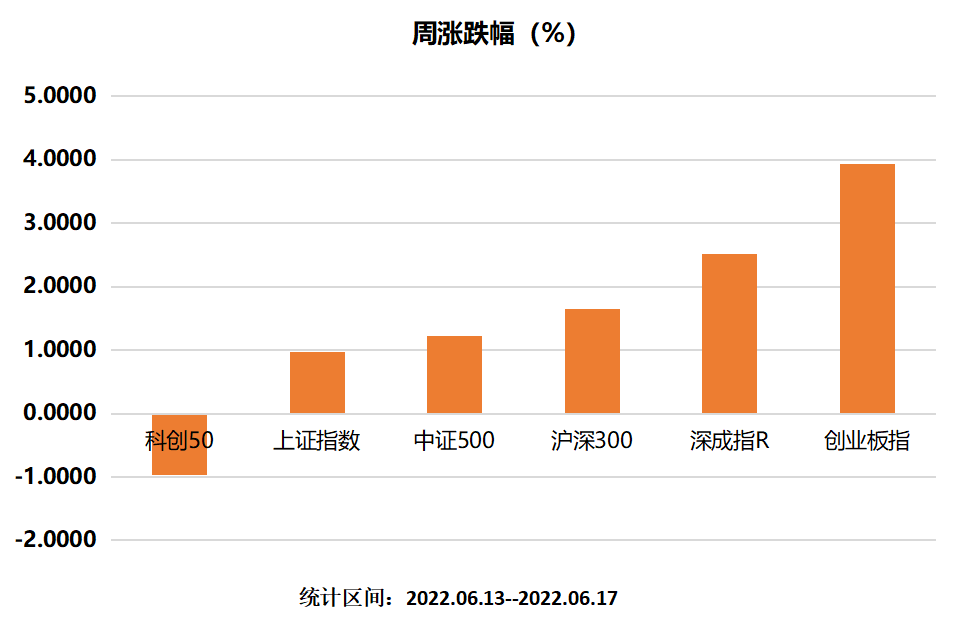

A股,没绷,对,你没看错,不但没崩,还牛的一批,我大A延续上周的走势领涨全球,其中创业板大涨3.94%、深成指紧随其后(涨幅2.51%),各指数详细数据看下图:

剧情你们都知道了,漂亮国压不住的通胀,美联储止不住的加息,弱势资产只能在强势美元下低头。至于加息这事,就连美联储主席鲍威尔也没个数,财政部长耶伦也被反复打脸,大伙就别为难自己了,还是评估下对我们有何影响来的更实际。

我讲讲自己的看法,希望对大家有所帮助:

通胀、加息大概率拖累老美的经济增长,老百姓的钱袋子一紧,消费能力自然下降,直接影响我们的出口端(美国是我们第二大出口市场),间接影响全球经济(被美国经济衰退拖下水),促使全球总需求下降。

作为出口大国,必然受影响。

如果出口下降,意味着赚的美刀变少了,因此拿美刀来换人民币的结汇需求减弱,当然也就没法给人民币提供足够的“买盘”。

外加美联储史诗级加息,强势美元本就给人民币带来贬值压力,缺少“买盘”保汇率将变得更加艰难。

往更深一层想,如果汇率保不住,资金有外流压力,那么国内宽松的货币政策也就没法继续发力。

所以,别看最近盘面上挺YY的,回归本质,今年的经济环境依然不乐观。

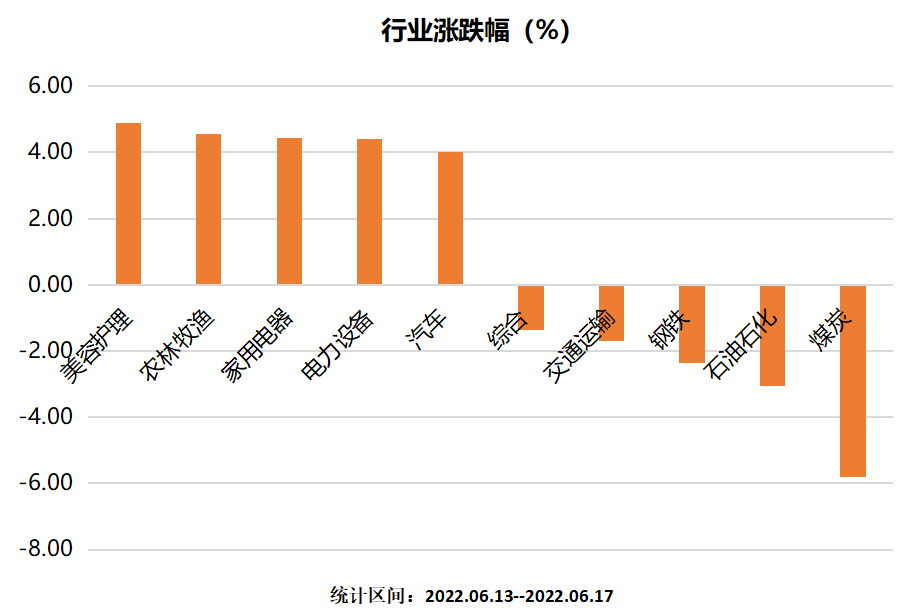

当然,也并非所有行业都没机会。就比如新能源板块,新能车、光伏、风电这些产业,一是赶上了需求大爆发的风口,二是占据了全球产业链中的C位,因此不失为收割美刀的一把好手。

以新能源车为例:2021年新能源汽车出口量为31万辆,同比增长304.6%,在如此高基数增长的前提下,今年1-5月再获得同比141.5%的出口增长,总出口数达到17.4万辆。

此外,光伏、风电这些行业,EW事件导致海外急速推进绿电,对我们来讲都是利多。

与此同时,国内新能源产业景气度不减。

新能车方面。5月新能源乘用车批发42.1万辆,同比+111.5%,环比+49.8%;新能源乘用车销量达到36万辆,同比+91.2%,环比+26.9%。

光伏方面。1-5月光伏累计新增装机规模23.71GW,同比增长达139%。其中,5月国内单月光伏发电新增装机规模为6.83GW,同比增速为141%,环比增速为86%。

风电方面。2022年一季度风电招标24.7GW,同比增长74%,四五月份估计招标在15GW左右,整体已达40GW,全年有望达到80-100GW容量。根据机构测算数据来看,风电在2021年同比增长70%的基础上2022年同比增速继续保持70%以上。

此前市场担忧新能源景气度萎缩逐一被证伪,因此我们看盘面上新能源板块的强势并非“虚胖”,行业景气度依然维持去年的高增长态势。

目前CS新能源车指数(399976)PE估值57.32倍,PB估值8.45倍:

光伏产业指数(931151)PE估值41.78倍,PB估值5.43倍:

风电产业指数 (931672)PE估值27.95倍,PB估值2.85倍:

“新风光”三大新能源代表指数均处于历史估值中等区间,参考到行业的景气度,目前的估值相比去年来讲有性价比优势。

投资角度来讲,接下来二季度业绩即将发布,新能源中上游产业业绩爆发的可能性更大,大伙可以关注下对应的个股标的。

再说回近期的ETF市场情况,截至6月17日,全市场共有691只ETF跟踪374只指数,场内流动基金份额9205.54亿份,如下图所示:

其中,股票类ETF份额增长22.81亿份,其余板块份额变动不大。

ETF涨幅榜方面,教育ETF、电池ETF、养殖ETF悉数上榜,详细数据如下:

至于涨幅榜排行第一的平安创业板ETF,主要是流动性太差导致的场内大幅溢价(溢价率13.69%),大伙别盲目追哈,以免“关门打狗”。

此外,教育ETF大涨主要是被新东方直播事件影响,后续我认为行业还得回归基本面,大多数企业没法兑现业绩。

至于猪肉板块上涨,主要是来自基本面的驱动,近期猪肉价格从底部上涨已接近30%,我在3月份跟大伙梳理过生猪养殖基本面情况(新一轮猪周期拐点到了吗?),此前判断盈利拐点在3季度。

目前看随着能繁母猪存栏加速出清,肉价上涨早于预期,企业盈利拐点有提前的迹象(如果二季度来一轮业绩杀,或许就是最佳入场点)。

展望下周,与之前的观点不变:一是主要风险在外部,二是把握半年报业绩一线,比如资源股,尤其是新能源上游产业链、稀有金属;三是高景气度赛道。