超预期了,基建还能大涨吗?

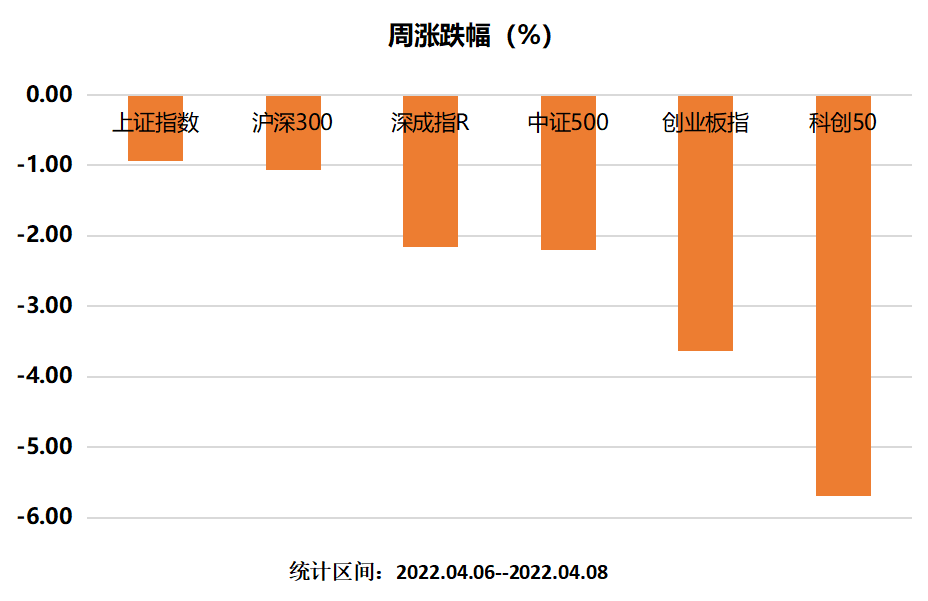

恰逢清明假期本周只有3个交易日,市场延续了节前弱势,各大指数全线下跌,其中成长类指数成为“重灾区”,科创50下跌5.69%、创业板跌幅3.64%,详细数据如下:

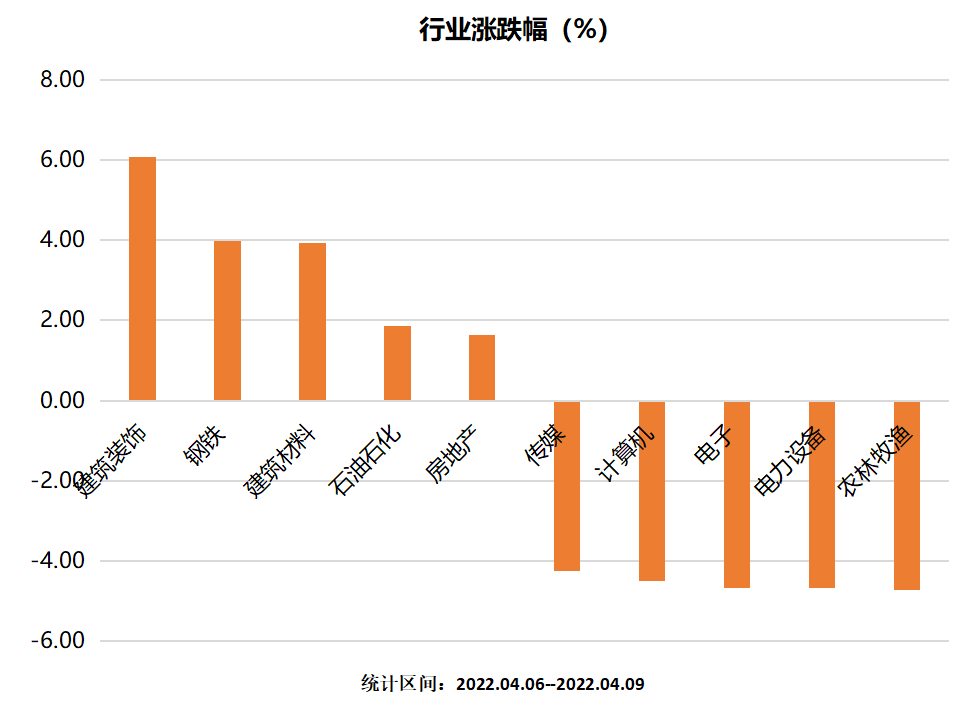

盘面上依然是价值风格占优,基建、泛基建相关板块、地产全线上涨,行业总体上跌多涨少(申万一级行业仅三分之一上涨),赚钱效应较差。

至于此轮基建的投资机会,ETF之家今年开年以来反复提及,其中的逻辑也非常清晰,我们再来重新梳理一遍:

先是2月8日发文:V型反转,这个板块值得关注,讲明今年经济基本面的状况,基建是最有效的“托底”工具,叠加各地陆续印发2022年重大项目清单,可以说是基本面+事件性双层驱动。

当然,正是因为太过参考行业基本面(地产业绩无法兑现,且债务雷风险依然存在),因此错失了地产。

接着在2月13日发文:超预期了,逻辑再次强化,从社融数据入手(1月社融同比增长的9842亿进一步分析,新增主要来自三方面:人民币贷款3806亿元、政府债3589亿元、企业债1882亿元。其中,人民币贷款增加大概率是由1月降息驱动,而政府债增加则预示政策端发力,叠加长端利率下降,企业债上升有助于基建需求回暖),阐明基建上涨的逻辑再次得到强化。

而本周基建再次走强,是对之前逻辑推理的验证。

比如在资金方面,今年一季度各地共发行地方债18246亿元,同比增速超200%,其中,新增专项债发行1.3万亿元,同比增长251%;

比如新增基建:根据不完全统计,目前已有24个省市披露2022年重大项目建设计划,共涉及12.7万亿年度投资规模,同比2021年增长11% ,高于2021年9%的增速。

以上数据为基建基本面提供了有力的保障,也为盘面上提供了足够的支撑。

至于后市,我们仍旧认为成长板块受压制,其中重要的一点就是美国十年期国债收益率创三年新高,对权益类资产的流动性有较大的影响,因此对高估值板块不容乐观。而低估值的价值板块,在估值方面具有较高的性价比,外加不错的股息率,对资金来讲有足够的吸引力。

标的板块方面,地产本周出现分化,后市买啥涨啥的行情大概率不会出现,倒是一些地产细分主题可以关注,比如REITs产业链;基建亦是如此,比如水利、泛基建类的标的或许有补涨的空间(以上观点有较强的主观性,仅供参考)。

再说回近期的ETF市场情况,截至4月08日,全市场共有676只ETF跟踪371只指数,场内流动基金份额8777.57亿份,如下图所示:

ETF市场表现

1、ETF涨幅榜

本周ETF涨幅榜体现在两个方面,一是基建类、二是高股息红利类,从风格来讲均属于价值板块。基建的逻辑前面已经讲过不再赘述,而恒生高股息ETF、恒生红利ETF主要得益于港股地产板块的崛起,他俩的底层资产地产占大头。

此外,目前ETF市场价值类的标的普遍规模较小,大伙尽量挑规模大、日均成交额有保障的产品。涨幅榜前十如下所示:

2、ETF份额变化

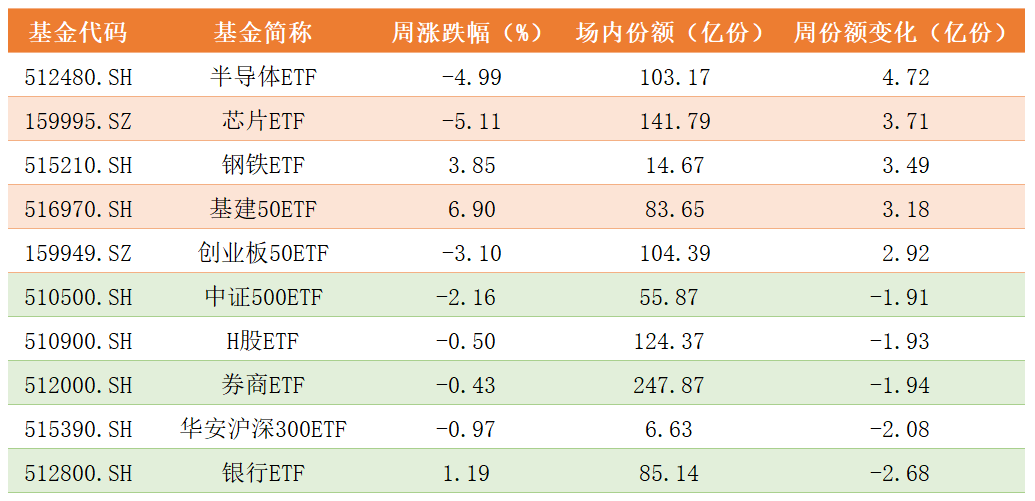

本周权益类ETF整体份额增加51.45亿份,具体到ETF方面并没有份额大幅增减的标的,其中两只半导体ETF趁行情下跌,逆势增长超过8.4亿份,其余产品变化不大,份额增减前五ETF如下所示:

3、跨境ETF

本周跨境ETF涨跌互现,其中海外市场相关ETF跌幅较大(纳斯达克、标普500、日经225等),港股市场波动较小,互联网类跌幅靠前,其他标的变化不大,日均成交额前十ETF如下所示:

4、商品ETF

本周商品ETF市场除豆粕ETF上涨1.67%外,其余标的小幅波动,流动份额前十标的如下所示:

新产品发行情况

下周广发家电ETF基金(560880)上市,产品详细情况可以在ETF组合宝中查看:

目前市场上的ETF产品众多,如果研究不过来可以在文末留言,ETF之家在能力圈范围内可以给大家逐个分析。

当前,新冠疫情多点爆发,无疑给下滑的经济多一层压力,叠加地缘政治冲突、外围市场加息,因此对权益类资产来讲本就是利空,大伙还得控制仓位。