基金定投:从入门到精通

**来源:天风证券

作者:吴先兴**

本文给出了基金定投的含义和定投参数的选择方法。通过研究在不同期望收益率和波动率下的定投收益率,发现波动率越高定投的收益率越高,基金期望收益率越高,定投的收益率相对越低。在实证中也发现了波动率高,且收益率长期稳定的指数型基金更加适合做基金定投。通过研究不同的定投的频率和时间长度,发现定投频率越高收益率越高,定投时间长度越长定投的影响越被放大。因此定投的投资者应该尽可能提高频率,长期持有。

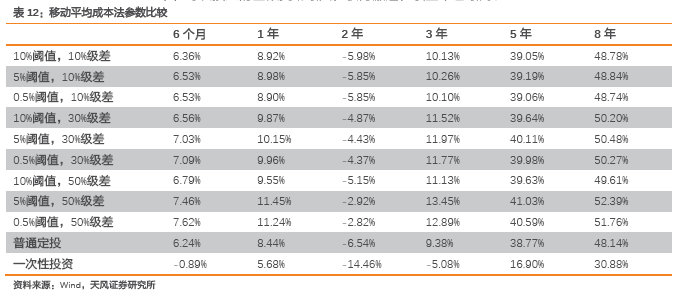

本文以中证 500 指数基金为例,发现长期定投更推荐后端收费的方式。而在不同的市场环境下,定投会很大程度上减小收益率的在不同市场环境下的波动,适合市场环境震荡和下行的市场阶段。最后本文研究了智能定投中的均线法和移动平均成本法,发现智能定投可以在一定程度上增强定投的效果,但是与普通定投的差距不大。

风险提示:本报告基于市场统计,不构成投资建议

基金定投简介

基金定投是定期定额投资基金的简称,英文翻译为 automatic investment plan(AIP),是指在固定的时间以固定的金额投资到指定的开放式基金中,类似于银行的零存整取方式。假设投资者在每月 1 日投入 1000 元,那么当月获得份额为:

所以当市场上涨,基金净值上升时,当月获得的份额数量下降,反之当基金净值下降时,当月获得的份额数量上升,这就相当于自动的完成了“买低卖高”,从而获得更多的收益。

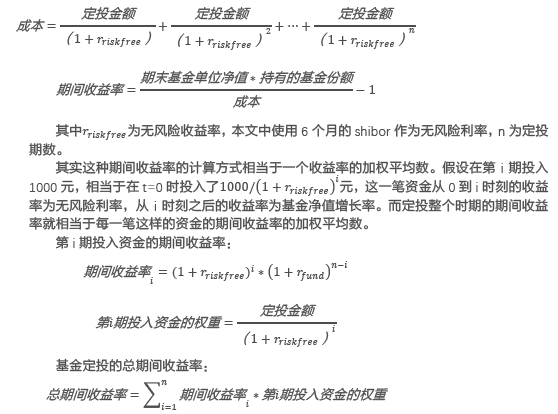

由于定投并不是一次性投资,而是每隔一段时间投入一定的资金,因此本文将每一次定投的金额折现到初始日期之和记为定投的成本,期末手中持有的基金净值总额为终值,期间收益率可以由终值和成本计算得出。定投收益率计算方式如下:

如果基金净值增长率高于无风险利率,那么这笔资金的期间收益率会偏低,如果基金净值增长率低于无风险利率,那么这笔资金的期间收益率会偏高。一般来说基金的净值增长率在长期来看肯定会高于无风险利率,否则将会存在无风险套利机会,所以可以预见的是基金的定投收益率会比一次性投资的收益率低,尤其是当市场处于上升阶段时。

为什么选择基金定投

基金定投有懒人理财之称,价值缘于华尔街流传的一句话:“要在市场中准确地踩点入市,比在空中接住一把飞刀更难。”就连专业的基金经理都大多无法准确的择时,普通的投资者就更难了,而基金定投可以帮助投资者解决择时的问题。

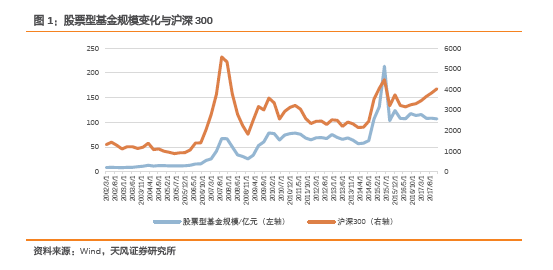

在国内市场上,往往当市场达到顶点时,基金的发行和规模也随之上升。下图为沪深300 的走势与股票型基金规模合计图。从图中可以发现,在 2009 年和 2015 年的市场上涨中,基金的规模也在大幅上涨。基金规模上涨主要来源于两个方面:净值上涨和份额增加,如果假设净值上涨与沪深 300 上涨幅度相同,那么下图中规模的增长超过了净值的增长,就说明基金的份额也有大幅增长。

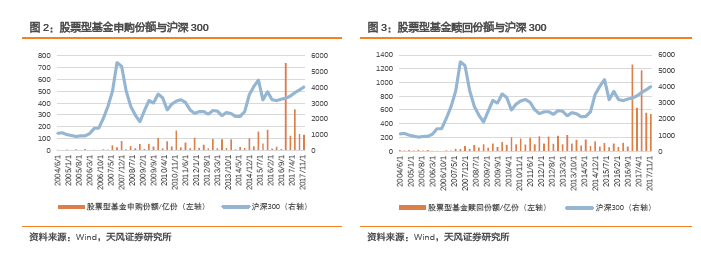

下面两张图为股票型基金的申购和赎回份额与沪深 300 走势的关系,更直观的从左图中看出每当市场上涨时,基金的申购份额较高,基金的申购数量较多,市场下行时,基金的申购数量较少。说明投资者有一定“追涨杀跌”的倾向,这样就会导致投资者投资收益率不佳。

如果采取分批买入法,就克服了只选择一个时点进行买进和沽出的缺陷,可以均衡成本,使自己在投资中立于不败之地,即定投法。

购买基金的择时难度大

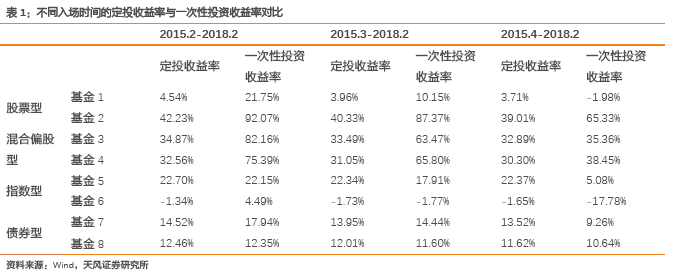

当市场处在波动较大的阶段时,买入时点对收益率有很大的影响,假设投资者计划从2015 年 2 月左右进入市场,持有某只基金 3 年,下表为一次性投资和定投的收益率对比。本文随机从股票型、混合偏股型、指数型和债券型基金中分别取出两只基金,并计按照上文中提到的方法计算了定投的收益率和一次性投资的收益率。

因为我们一直 2015 年 2 月到 4 月是一段市场极不平稳的时期,从 2 月到 4 月市场快速上涨,如果投资者选择了一次性投资并且持有三年,那么选择在 2 月、3 月、4 月投资的收益率差距很大。这就是一次性投资带来的问题,在不同的入场时间和离场时间下,收益率可能会有非常大的区别。然而如果选择使用定投的方法,不同的入场时间和离场时间下,收益率差别不大。

这一现象是因为一次性投资的收益率其实只受到买入份额时净值和卖出份额时净值的影响,而定投因为每隔一段时间会买入一部分,相当于对成本进行平滑,因此收益率的

波动很低。

与投资者现金流相匹配

正如前文提到的,在大多数情况下,股票市场的收益率高于无风险利率,因此定投会使投资的收益率下降。所以定投其实并不适合于所有的投资者,只适合那些没有时间理财,有固定收入,缺少投资经验的人。对于这一类有固定收入而没有时间关注资本市场的上班族,在扣除日常开销后,常常有所剩余,但金额并不大,因为小额的定期定额投资方式最为适合,这样可以将每一笔资金更充分的运用起来。

而收入不稳定的投资者最好慎重选择定期定额投资,因为这种方式要求按月扣款,如果账户资金余额不足,则被视为违约,甚至计划被强行终止。对于现今充足的投资者,应该首先考虑一次性投资,否则如果将大量资金分开投资,会导致一部分资金只能以较低的无风险利率增值。

如何进行基金定投

其实基金定投平均投资成本、控制投资风险的功能并不是适用于所有的基金,从表一中可以看到不同类型的基金收到市场波动的影响不同,债券型基金因为只投资了债券,因此收到股票市场的波动影响小,再加上债券型基金本身波动率很低,一次性投资和定投的区别不会很大,因此定投并不能达到降低风险的作用。相反的,股票仓位高的基金一般来说波动率较大,此时定投就能够达到比较好的平滑作用。

当前市场上大部分基金都有了基金定投的功能。一般来说基金定投是一种长期投资,因此在选择基金时,最好选择长期来看表现优秀的基金公司,优秀的基金经理和优秀的基金。

选择什么样的基金

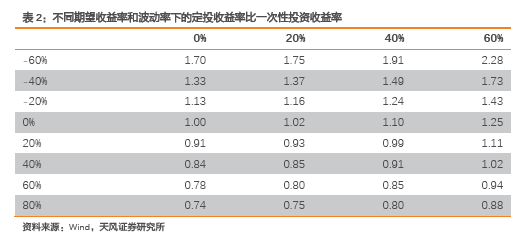

至于选择什么类型的基金,一般认为收益率稳定为正,且波动率较高的基金比较适合定投,比如指数型基金。下面本文就分析了不同的收益率和波动率下,基金定投的收益与一次性投资的收益率对比。

本文使用蒙特卡洛(Monte Carlo)模拟的方法,模拟出不同的收益率和波动率下定投与一次性投资收益率的对比。

假设定投时间为 1 年,每月定投一次,无风险利率为 0,模拟 10000 次,基金收益率 服从正态分布。年化收益率从-60%到 80%,年化波动率从 0 到 60%,表中的数字为定投 收益率与一次性投资收益率的比值。从表中可以看出,随着收益率的上升,定投相对于一 次性投资的收益率下降。正如前文中提到的,当基金的收益率很高,定投的收益率为基金 收益率和无风险收益率的加权平均,定投收益率就会比一次性投资收益率更小。

随着波动率从 0 到 60%,定投收益率与一次性投资收益率之比增加,说明当基金波动率较高时,定投能够获得更多的收益。当期望收益率为 0,波动率大于 0 时,由于定投能够做到在低点多买,高点少买,达到降低平均成本的效果,因此即使是期望收益率为 0,也能够从波动中获得更高的收益。

一般来说我们认为波动性较高的指数型基金是最适合使用定投的方法的,其他主动型的基金虽然波动性也较高,但是考虑到基金经理可能有一定选股和择时能力,使得主动型基金的波动性相对较低,收益率相对较高,因此我们认为波动率较高的指数型基金更加适 合做定投,例如跟踪中证 500 的基金。

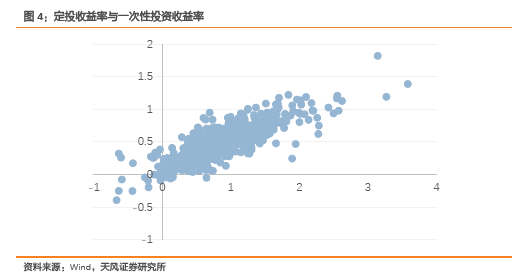

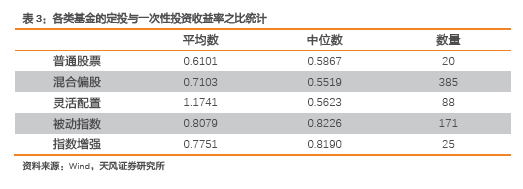

模拟的结果与实证结果是否相同呢?我们计算了所有的 2013 年之前发行的股票型基 金、偏股混合型基金和灵活配置型基金的定投收益率,共 722 只基金,其中被动指数型基 金 189 只,指数增强型基金 25 只,普通股票型基金 20 只,混合偏股型基金 397 只,灵 活配置型基金 91 只。时间跨度为 2013 年 3 月到 2018 年 2 月,共计五年,每月定投。下 图的横轴为基金收益率,纵轴为定投收益率,可以看出基金收益率与定投收益率存在明显 的正相关性,且斜率小于一。这与我们之前的分析结果一致,当基金的收益率为正时,定 投收益率低于基金收益率,当基金收益率为负时,定投收益率高于基金收益率,相当于保 留了基金的一部分收益率的同时降低了波动率。

第二象限中的点表示基金收益率为负,而定投收益率为正。第二象限中共有 15 只基金,其中指数型基金有 12 只,混合型有 3 只。第四象限中的点表示基金收益率为正,定 投收益率为负,这种情况下只有 6 只基金,全部是混合型基金。

第一象限中的点表示基金收益率为正,定投收益率也为正的情况,共有 689 只基金,是最常见的一种情况。本文计算了基金的定投收益率与一次性投资收益率之比,并按照基金类别计算了每一类别的平均数如下。比值越高说明基金定投的收益率相对越高,定投更推荐选择这一类别的基金。从下表中可以看出被动指数型基金和指数增强型基金的定投收益率平均数和中位数最高,说明这两类基金更加适合做定投。灵活配置型基金的平均数最高,但是中位数较低,说明可能存在一些异常值,平均数并不能代表这一类别的整体表现。综合来看比较推荐定投时选择指数型基金。

如何选择定投的时间与频率

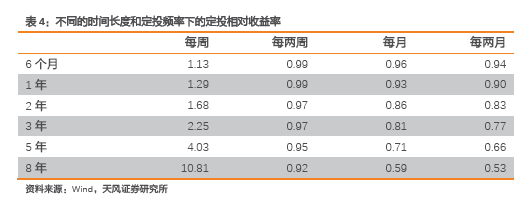

既然解决了择基的问题,下面我们来解决如何定投的问题。基金定投有需要选择的有定投的频率和定投的时间长度。下面仍然使用蒙特卡洛模拟来分析如何选择频率和时间长度。

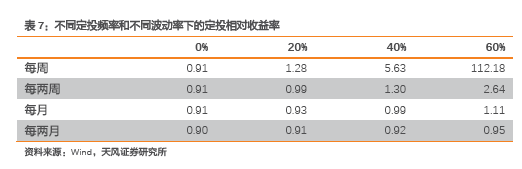

下表假设年化收益率为 20%,波动率为 20%,基金收益率服从正态分布,模拟 10000次,在不同的时间长度和定投频率下,基金的定投收益率与一次性投资收益率之比。可以看出当定投的频率越高时,定投收益率越高。这也与我们的直觉相符,投资的频率越低就越接近一次性投资。但是在实践中,很难能够做到每周定投,因为一般有固定收入的投资者每月发一次工资,所以保持每周定投与现金流的时间不相符,投资者可以根据自己的现金流情况进行选择。当定投时间变长时,定投收益率变化没有规律,下面对此再进行进一步分析。

下表假设年化期望收益率为 0,频率为每月定投,基金收益率服从正态分布,模拟 10000 次,在不同的时间长度和波动率下,基金的定投收益率与一次性投资收益率之比。 可以看出时间越长,定投带来的收益越被放大,定投收益率与一次性投资收益率之比越大。

下表假设年化波动率为 0,频率为每月定投,基金收益率服从正态分布,模拟 10000次,在不同的时间长度和收益率下,基金的定投收益率与一次性投资收益率之比。可以看 出时间越长,定投带来的影响越被放大。当期望收益率小于 0 时,定投收益率为正,且时 间越长定投收益率越大。当期望收益率大于 0 时,定投收益率为负,且时间越长定投收益 率越小。

将以上两种效果合并,当波动率大于 0,期望收益率小于 0 时,定投时间越长,定投收益率相对一次性投资收益率越大。而当波动率大于 0,期望收益率大于 0 时,时间越长,存在两种相反的影响,因此定投收益率的变动方向不确定。

下表假设年化收益率为 20%,定投时间为 1 年,基金收益率服从正态分布,模拟 10000次,在不同定投频率和不同波动率下,基金定投和一次性投资的收益率之比。当波动率越大时,选择频率更高的定投方式,收益率增加的幅度越大。当面对高收益率高波动的基金时,选择较高的投资频率可能会抵消一部分基金高收益率带来的损失。

收费方式的选择

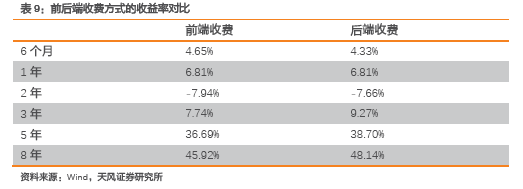

一般来说开放式基金的收费方式分为前端收费和后端收费两种。下表为一种常见的收费方式举例,当投资者持有基金时间不足一年时,前端费率小于后端费率,此时应该使用 前端收费。当投资者定投时间为 1-2 年时,基金选择何种收费方式的费率都一样。当投资 者持有基金时间长于 2 年时,基金的后端费率比前端费率低,此时适合使用后端收费的方式。

市场环境的影响

下表为不同的市场环境下,同上基金的定投收益率与一次性投资收益率对比,为了方便对比,都取了一年的区间,每月定投。从表中可以发现与前文得出的结果相似,在牛市中定投降低了收益率,熊市提升了收益率,震荡市中收益率变化不大。说明定投可以有效的缓和市场对基金净值波动的影响。当投资者不确定市场未来的走势时,可以选择通过基金定投的方式降低投资风险。

**智能定投

均线法**

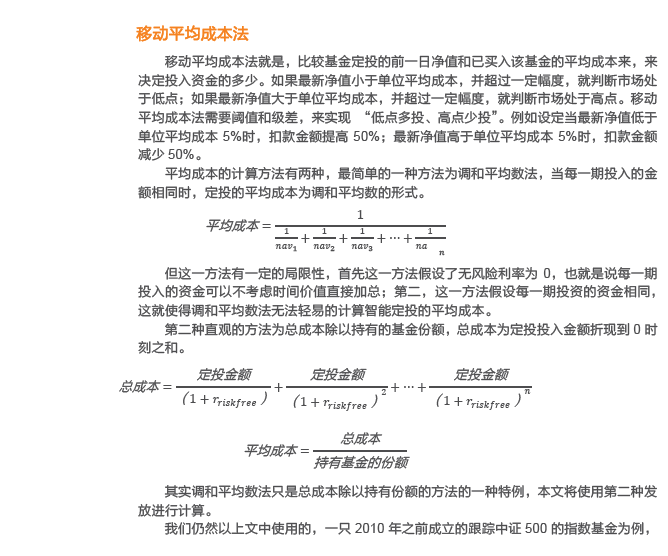

均线法的就是投资者预先选定一个指数作为参考指数,如上证综指、上证 180、深证成指、沪深 300 等,然后设定一条基准均线,比如 30 日、180 日、500 日均线等等。通过指数均线来判断市场处于低点还是高点,如果指数的收盘点位低于指数均线,就判断市场处于低点;如果指数的收盘点位高于指数均线,就判断市场处于高点。

均线法怎么实现“低点多投、高点少投”呢?我们做定投都要设置一个扣款金额,也叫“基准扣款金额”。低点时就在基准扣款金额上浮一定比例进行扣款,而在高点时就减少一定比例,这个比例就是均线法定投需要设置的参数——级差。所以,做均线法定投,我们总共需要设置 3 个参数:参考指数、均线、级差。扣款日前一天的指数与所选择的指 数均线进行比较,来确定所属的扣款区间。比如我们设定180 日均线,级差为 10%,那么定投的规则为,每到定投日,对比当前指数点位与指数 180 日均线的点位,若当前点位高 于均线 5%,那么定投金额减少 10%,若当前点位高于均线 10%,那么定投金额减少 20%, 以此类推。类似的,若当前点位低于均线 5%,那么定投金额增加 10%。定投金额在 0 到300%之间。

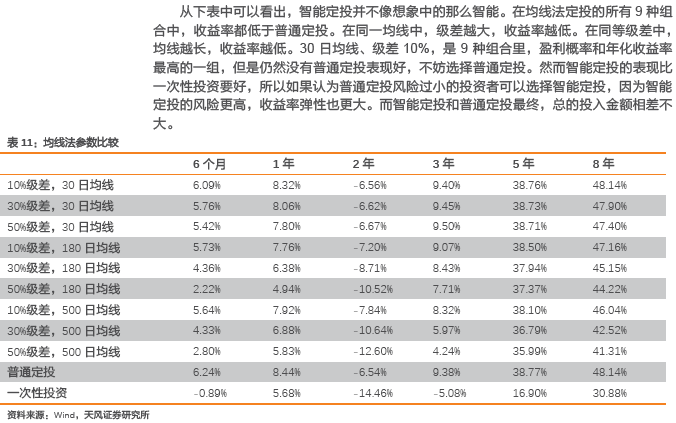

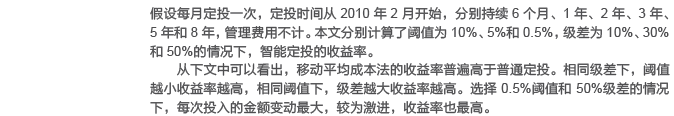

我们仍然以上文中使用的一只 2010 年之前成立的跟踪中证 500 的指数基金为例,假 设每月定投一次,定投时间从 2010 年 2 月开始,分别持续 6 个月、1 年、2 年、3 年、5年和 8 年,管理费用不计。我们分别计算了使用 30 日 、180 日和 500 日均线,级差为 10%、30%和 50%的情况。

智能定投除了以上两种最常见的方法,还有一些其他的方法,包括定投盈亏法、PE法和趋势法,这些方法都大同小异,旨在做到判断市场低位和高位,在低位多买,高位少

买。这一思路能够获得更高的收益率的逻辑其实是相信即使指数存在一定的波动,但是长期来看一定会回归内在价值,所以在低位多买,高位少买的策略能够增强收益。这就决定了智能定投需要投资者需要长期持有一直基金,且这只基金不仅要有一定波动,且一定会在长期内表现稳定,符合这类条件的基金就是指数型基金。虽然主动型基金也有较高的波动率,但是没有人能够保证主动型基金在长期的表现如何,而指数型基金只要市场不崩溃,就能够一直随着经济发展而发展。

总结

本文给出了基金定投的含义和定投参数的选择方法。通过研究在不同期望收益率和波动率下的定投收益率,发现波动率越高定投的收益率越高,基金期望收益率越高,定投的收益率相对越低。在实证中也发现了波动率高,且收益率长期稳定的指数型基金更加适合做基金定投。通过研究不同的定投的频率和时间长度,发现定投频率越高收益率越高,定投时间长度越长定投的影响越被放大。因此定投的投资者应该尽可能提高频率,长期持有。本文以中证 500 指数基金为例,发现长期定投更推荐后端收费的方式。而在不同的市场环境下,定投会很大程度上减小收益率的在不同市场环境下的波动,适合市场环境震荡和下行的市场阶段。最后本文研究了智能定投中的均线法和移动平均成本法,发现智能定投可以在一定程度上增强定投的效果,但是与普通定投的差距不大。

20180329-天风证券-天风证券基金定投:从入门到精通.pdf f723bd7ec2bb9e5f6516ee89de28b8d9.pdf (1.21 MB)