基金定投的优势、风险及具体操作

**来源:招商证券

作者:宗乐、顾正阳、曾恺羚**

一、 基金投资者的择时困境

1、“追涨杀跌”造成“高买低卖”

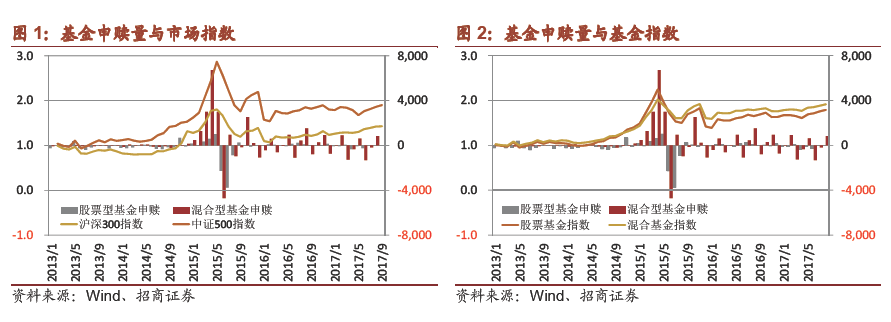

根据市场指数及基金业协会披露的全市场股票型、混合型基金份额,图 1 中可以看出: 随着市场指数上涨,基金净申购量不断增大;股灾发生后,2015 年 7 月投资者大量赎回基金;体现了投资者择时“追涨杀跌”的趋势。

与基金指数相比较(图 2),可以发现 2015 年 5 月基金指数见顶,正是投资者净申购量最高的月份;而后净赎回量最高的阶段,基金指数基本见底;回顾可以发现,投资者由于“高买低卖”,无法充分享受基金指数体现的全市场基金平均收益。

2、择时主要困难:买高难回本,低位失良机

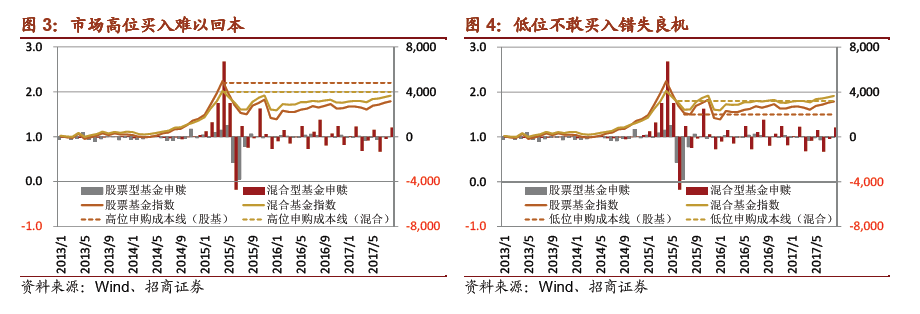

与机构投资者相比,非机构投资者更容易受到市场情绪影响,在择时上产生失误。择时操作分买入操作和卖出操作。从买入操作来看,主要的失误有两点:市场高位买入追涨; 市场下跌到底部区间时不敢买入。

从图 3 可见,根据基金指数体现的全市场基金平均表现,如果投资者在净申购量最大的月份买入持有市场平均水平基金,至今仍未回本。从图 4 可见,如果在股票型基金净赎回量最大的月份买入持有市场平均水平股票型基金,只有两个月在成本线以下;如果在混合型基金净赎回量最大的月份买入持有市场平均水平混合型基金,一年左右时间

** 二、定期投资代替主动择时

** 1、基金定投介绍

“基金定投”一般指以固定周期,对固定的基金产品,每期投入固定金额的投资方式。比如,每月买入某指数基金 3000 元,或每周买入某主动管理股票基金 1000 元。

目前主流基金交易平台及基金公司官网都可以设置以定投方式投资基金,预先设定投资标的、周期及每期投入金额后,每月自动扣款进行投资。

“基金定投”适合每月除消费支出外,结余一部分可投资资金的投资者,以每月可投资资金进行定投。如果投资者已有一笔可投资资金,可采用资产配置等方式分散风险,不建议将资金拆分成 60-120 份进行定投,因为未定投部分资金闲置,可能造成资金整体收益较低。单笔可投资资金的投资策略不在本文讨论范围。

2、定投降低择时风险:低价多买,高价少买

在定期投资金额固定的情况下,投资标的净值上涨则买入份额数量减少,净值下跌则买入份额数量增加,有利于摊低平均成本。

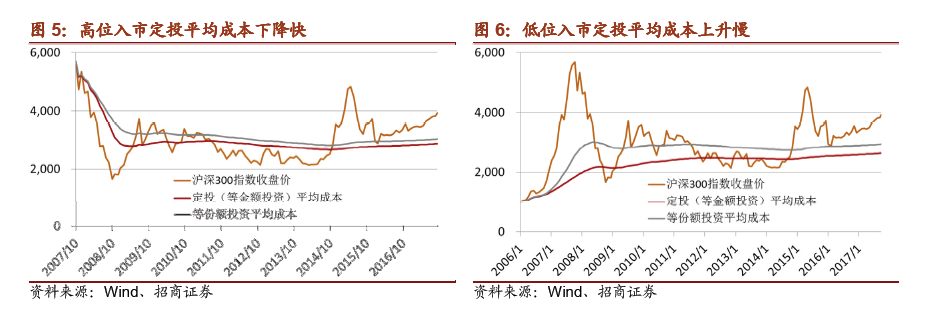

以沪深 300 指数为例,如果投资者投资跟踪沪深 300 指数的被动基金,从高位入市(图5),下跌中定投(等金额投资)与等份额投资相比,由于下跌中买入份额多,能更 快拉低平均成本。从低位入市(图 6),上涨中定投(等金额投资)与等份额投资相比,由于低位买入份额多,高位买入份额相对较少,能将平均成本保持在相对低位。

3、 定投增强投资收益:牛短熊长,从长计议

A 股市场呈现“熊长牛短”的特征,回调时间一般较长,但上涨时速度较快。如果上涨趋势已经形成时开始入市,投资的本金较为有限,而且多次建仓不断拉高平均成本。如果在股市低迷期间开始定投,可以逐渐积累权益资产,积少成多,上涨中收益丰厚。

4、 定投/一次性投资收益测算:沪深 300 指数

我们将比较定投与一次性投资的收益,考虑到资金的时间成本,采用内部收益率(IRR)1进行比较。

定投收益率由定投开始时间与结束时间共同决定,投资者对于定投结束时间更加可控, 在收益不理想的阶段可以坚持定投直到指数回升。因此,我们固定定投起点,选择三个标志性时点模拟了过往定投的收益。

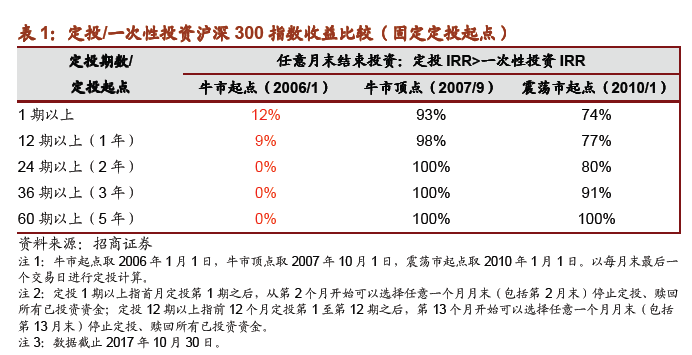

我们测算了三个标志性时点一次性买入或开始定投沪深 300 被动指数基金的内部收益率(由于被动指数基金收益与指数收益差距小,以指数收益模拟指数基金收益)。表 1中比较可见以下结论:

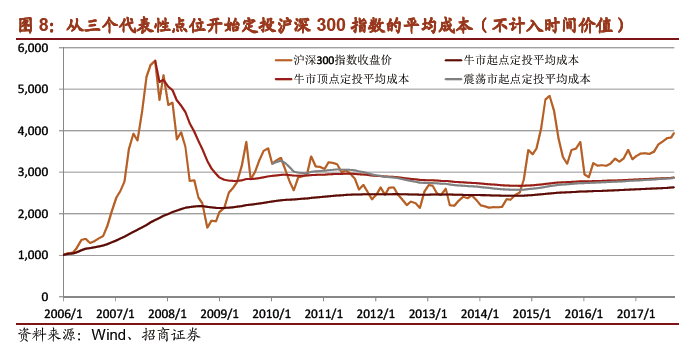

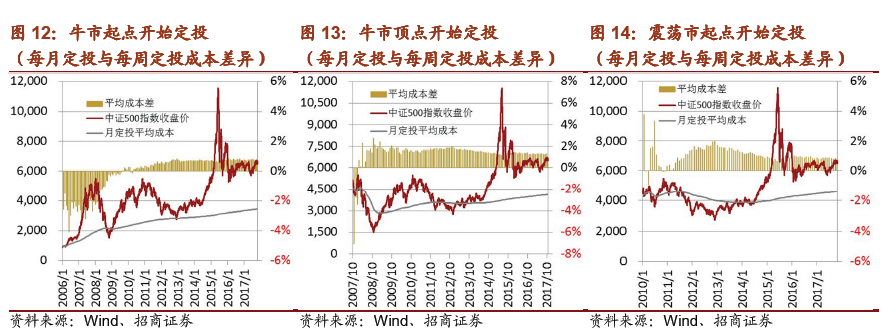

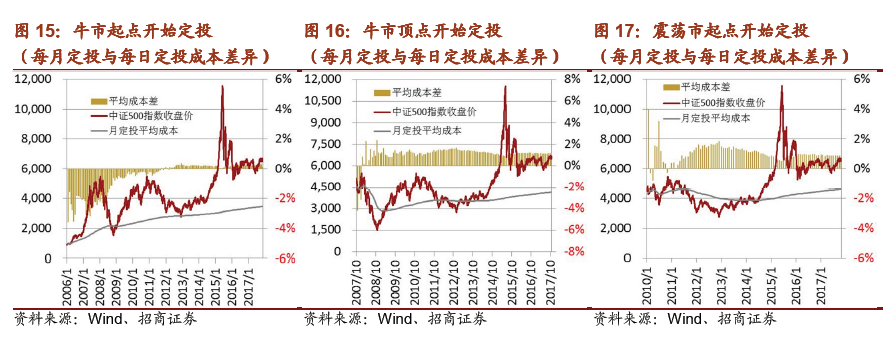

1、如果在牛市起点精准地一次性买入,一次性投资的内部收益率基本高于定投的内部收益率。我们将牛市起点设为 2006 年 1 月 1 日,一次性买入时点为 2006 年 1 月 25 日,当时沪深 300 指数在 1010 点,从图 8 可见,指数后续未跌破1010,因此定投平均成本线不可能低于一次性买入的点位。

2、如果在牛市顶点一次性买入,一次性投资的内部收益率基本低于定投的内部收益率。我们将牛市顶点设为 2007 年 10 月 1 日,一次性买入时点为 2007 年10 月 31 日,当时沪深 300 指数在 5581 点,从图 8 可见,指数后续并未创出新高,因此每一期定投持续摊低平均成本。

3、牛市起点与牛市顶点均为极端状况,如果从震荡市开始投资,定投也显现出优势。我们将震荡市起点设为 2010 年 1 月 1 日,2010 年 1 月 30 日一次性买入并开始定投,可以发现在 70%以上的月末选择赎回基金投资份额,定投收益要优于一次性投资收益。

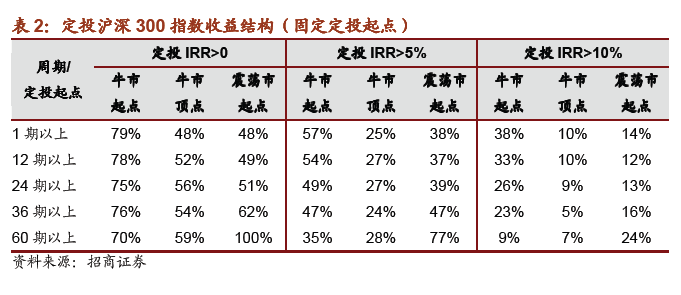

即便定投 IRR 高于一次性投资 IRR,如果两者均低于货币基金平均 IRR,则对于投资者而言意义不大。以下我们统计了不同时点结束定投,IRR 落在不同收益区间的概率。

开始比较之前,我们先介绍一下不同类型资产 2005 年 1 月 31 日至 2017 年 10 月 31日期间的平均年化收益率,以作为比较基准:

. 大盘股票(根据沪深 300 指数):4.54%

. 中小盘股票(根据中证 500 指数):4.98%

. 债券(根据中债总财富指数):2.61%

. 现金管理类产品(根据货币基金指数):2.22%

从表 2 中可见,只要投资者坚持定投,即便从牛市顶点开始定投,也有 25%左右的定投结束点可以在停止定投时获得 5%以上的年化收益;震荡市中开始定投则可以获得良好收益的结束点比例更高。而从牛市起点开始定投,虽然收益不如精准地一次性投资( 表1),但有 25%左右的时点结束时可以获得 10%以上的高额年化收益。

三、定投具体操作

1、认可定投风险收益特征:坚持投资、等待牛市

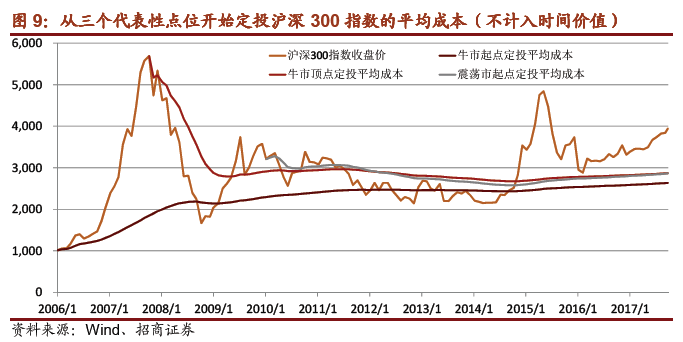

开始定投前,投资者需要理解,在市场低迷的阶段定投有可能长期保持浮亏。从图 9 可见,2011 年至 2015 年之间,有 4 年时间两根定投平均成本线高于当期指数,即定投保持浮亏。但投资者只要坚持到牛市,便可获得丰厚回报。

如果在浮亏期间停止定投,则无法有效摊低成本,也达不到定投积少成多的效果;牛市来临时场内资金较少、收益率降低,回报大打折扣。

2、 选择定投起始点:震荡市中尽早开始投资

对于一次性投资而言,投资的成本线(不考虑时间成本)是一条直线,因此投资时点位越低越好;对于定投而言,投资的成本线(不考虑时间成本)是一条曲线,因此在市场低迷的阶段,可以随时开始投资。即便起始点较高,如图中极端情况牛市顶点开始投资, 经过后续投资摊低成本,最终成本线与震荡市起点开始投资的成本线相近。

在震荡市中,投资者可以选择尽早开始定投,在牛市来临前定投时间长则已投资金额大, 上涨中收益丰厚。震荡市中开始定投较晚,则上涨前投资期数较少、总投资金额较少, 但优点在于浮亏时间短,投资者心理感受较好。

牛市趋势形成后,股票市场情绪高涨、媒体广泛讨论,投资者比较容易判断出身处牛市, 此时建议采用一次性买入的方式,尽量低点位建仓,收益率大概率高于定投收益率。在牛市初期趋势尚未明朗,可以先采用定投方式,待趋势形成后将剩余资金一次性投资。

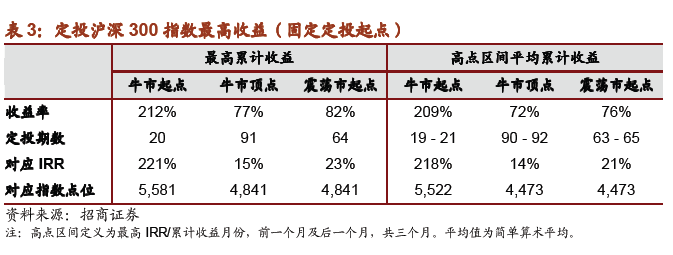

3、计划定投结束点:制定收益目标、适时止盈

在牛市中,投资者可以根据市场点位及定投盈利适时卖出止盈。由于在牛市顶点精准卖出逃顶的可能性非常低,投资者可以制定合理的收益目标,达到目标后进行止盈。也可以采用渐进式止盈的方式,设置不同的收益目标、止盈比例。

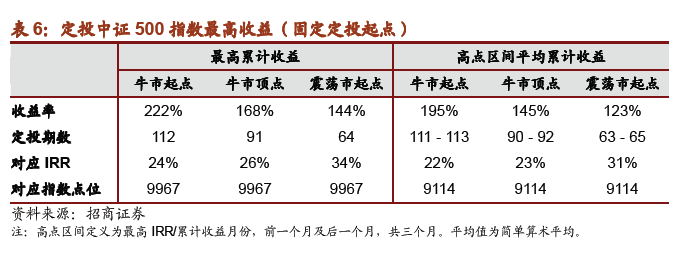

由于大部分投资工具上仅显示持仓累计收益,同时 IRR 计算较为复杂,普通投资者可以根据累计收益进行止盈。表 3 中显示了投资者在不同起点开始投资、牛市顶部区域止盈的相应收益,以供投资者设置止盈线参考。

需要注意的是,牛市起点开始定投、顶部止盈所对应的极高 IRR 是由于 20 个月内沪深300 指数从 1,010 点涨到 5,581 点,属于极端情况,该收益率不应作为投资者设置止盈线的参考。 建议投资者在开始定投时设置合理的止盈目标,避免在牛市中受到市场情绪的感染,错失止盈机会。同时,明确的收益/止盈目标可以帮助投资者保持乐观,在浮亏时坚定信心、坚持投资。

4、 选择定投标的:高弹性被动指数基金

定投标的弹性高、波动大,有助于增强收益

对于其他投资方式而言,净值稳健上行、波动低、回撤小是投资者所青睐的属性。但是在定投标的选择上,弹性高、波动大,反而有助于增强收益。

与稳健型资产相比,弹性高、波动大的资产净值低点较低、高点较高。低点越低、越多, 越有利于摊低成本;高点较高意味着高位止盈收益更佳。

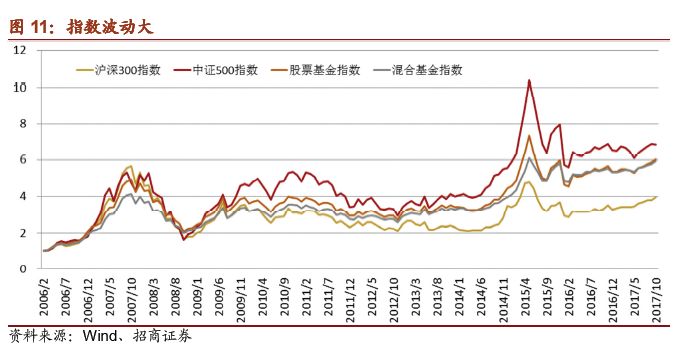

以标准差衡量指数波动率,从 2006 年初至 2017 年 10 月底,中证 500 指数及中小板指数波动率相近,为沪深 300 指数波动率两倍。以下我们测算了定投波动率较高的中证500 指数及中小板指数的收益。

我们测算了同样三个时点一次性买入或开始定投中证 500/中小板指被动指数基金的内部收益率(同样以指数收益模拟指数基金收益)。

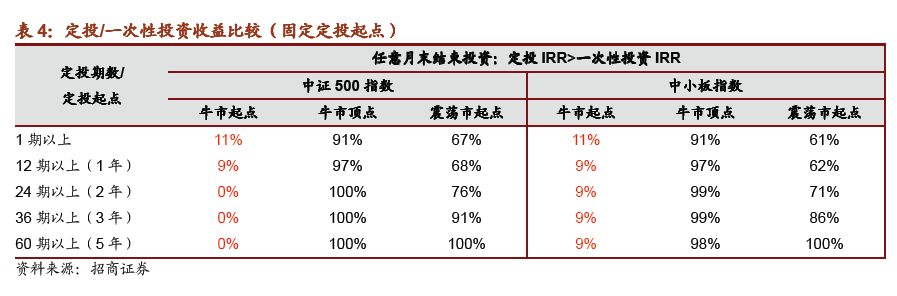

表 4 中比较可得出与沪深 300 指数定投相同结论:如果在牛市起点精准地一次性买入, 一次性投资的内部收益率基本高于定投的内部收益率;如果在牛市顶点一次性买入,一 次性投资的内部收益率基本低于定投的内部收益率。牛市起点与牛市顶点均为极端状况, 如果从震荡市开始投资,定投显现出优势。

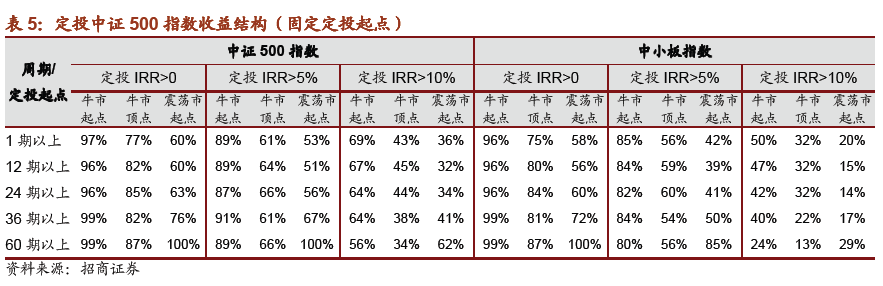

从表 5 中可见,与定投沪深 300 相比(表 2),过往定投中证 500 或中小板指数具有明显优势,获得年化 10%以上高收益的结束点比例更高。

表 6 中显示了投资者在不同起点开始定投中证 500 指数、牛市顶部区域止盈的相应收益,同样优于沪深 300 指数定投。

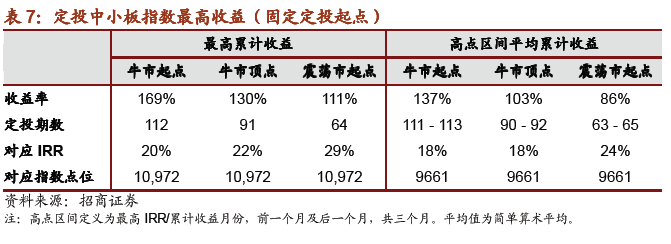

表 7 中显示了投资者在不同起点开始定投中小板指数、牛市顶部区域止盈的相应收益。

定投被动指数优于主动管理基金

与主动管理基金相比,由于被动指数基金不进行择时,弹性高、波动大的特点更加明显。从图 11 中可以看出,股票型、混合型基金平均收益水平、波动率介于沪深 300 指数与中证 500 之间。

更重要的是,由于定投时间较长,期间主动管理基金可能更换基金经理,投资者无法预知继任基金经理的投资能力。

根据统计,到目前为止所有离任的公募基金经理(共 1700 多人)任公募基金经理的平均年限为 4.8 年,在最后一个任职的基金公司任职的平均年限为 2.9 年。到目前为止所

有公募基金管理年限在 5 年以上的基金经理(共 1000 多人)中,只有不到 100 人在任职最长的基金公司任职超过 10 年。

根据前文测算,如果希望获得高额年化收益,需要经历一个牛熊轮回,定投大约 60-120期,在 5-10 年的定投长跑中,很难与一位优秀的公募基金经理一路同行。

中证500 被动指数基金为理想定投标的

目前市场中股票指数基金种类繁多,所跟踪的指数有三类:市值相关指数(沪深 300 指数、中小板指数、创业板 50 指数等)、行业相关指数(中证军工指数)和主题相关指数(上证 180 公司治理指数等)。

我们认为市值相关指数,尤其是上证 50 指数、沪深 300 指数、中证 500 指数和上证综指最能反映资本市场长期走向。根据指数构成及过往经验,四只指数中中证 500 指数波动率最高,有利于增强定投收益。

目前跟踪中证 500 指数的被动指数基金超过 10 只,投资者可以选择跟踪误差较小、管理规模较大、申赎费用低廉的基金进行定投。

5、 选择定投周期:根据收入周期,易于长期坚持

目前在主流基金交易平台及基金公司官网上,投资者可以自己选择定投周期:每月、每周、每日等。

测算每月定投与每周定投的平均成本差异,可以发现长期来看每周定投成本稍高,但最终差额仅在 1%左右,对投资收益影响较小。

测算每月定投与每日定投的平均成本差异,可以发现长期来看每日定投成本稍高,但最终差额同样在 1%左右,对投资收益影响较小。建议投资者根据收入周期计划定投,更易于长期坚持。

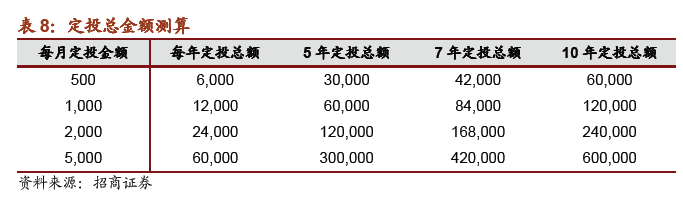

6、选择每期定投金额:合理规划,利于长期坚持

与申购公募基金的最低额度相同,每期定投的最低额度为 10 元。投资者在计划定投时, 建议根据每月可投资收入情况,在可投资范围内,选择较低的每期定投金额,尽量坚持每期定投,以充分发挥定投的优势。

7、 选择定投时点:影响不大

目前在主流基金交易平台及基金公司官网上,投资者可以自己选择定投时点,以月为周期定投的投资者可以选择月中任意一个交易日进行定投,以周为周期定投的投资者可以选择周一到周五之间任意一日进行定投。

由于短期内指数的涨跌受随机性影响较大,并没有显现出明显的日历效应2,即是说, 从较长期的时间跨度来看,在月内选择不同的日期定投,对最后收益的影响不大。建议投资者根据收入周期选择定投时点,比如工资日第二天进行定投,更易于长期坚持。

8、智能定投

有的投资平台为定投投资者提供“智能定投”服务。“智能定投”一方面是希望通过调整每期定投金额,在市场低点增加投资金额,在市场高点降低投资金额,以达到尽量降低定投平均成本的目的;另一方面,“智能定投”可以设置自动止盈,投资者无需关注市场,可以持续进行定投。

由于调整定投金额需要判断市场处于低点还是高点,“智能定投”根据不同策略构建择时模型,根据市场平均 PE 等指标进行择时判断。采用“智能定投”的投资者需要注意:

. 择时策略与模型优劣各异,优秀的策略与模型能够增强收益,策略或模型失效也可能影响收益。

. “智能定投”一般需要投资者设置基准定投金额以及定投金额浮动的比例,比如市场低点投资基准金额的 100 - 120%,市场高点投资基准金额的 80 - 100%。建议投资者根据月可投资资金实际情况,选择适当浮动比例,避免由于资金不 足,影响投资效果。

自动止盈策略是为了防止投资者在高位不能适时止盈,在达到一定收益阀值后,由投资平台自动为投资者进行止盈。以下我们测算了定投中证 500 指数采用止盈、不止盈策略的收益率差别。止盈策略为累计收益 30%时,止盈买入货币基金,下月继续开始定投。

从图 18-20 可见,累计收益 30%止盈的策略在牛市初期收益率开始上升时便进行止盈, 对收益率影响较大。提高止盈阀值有助于提升止盈策略收益,但阀值太高可能错过止盈机会。此外,止盈后回到投资者手中的资金可以投资风险资产,有助于提高整体收益,也将承担一定风险。

四、风险提示

本报告中分析收益数据为定投策略回测数据,未来定投收益、浮亏时间长度等,与市场整体走势与定投标的相关。前文测算仅供参考,不作为相应标的定投收益承诺