ETF和指数周报(20190304)

在刚刚过去的2 月中,尽管上月债券类资产则表现不佳,A 股多日上涨,使得跟踪A 股权益类指数的资产表现良好,美股与港股持续保持较为稳定的收益,得益于此,结构化风险平价策略在A 股红利机会以及MSCI 低波上获得了较大的收益贡献,而三因子再平衡策略则在医药卫生指数上获得较为不错的收益。风险再平衡组合上周回报0.84%,结构化风险平价组合上周回报-0.36%,详情请在Wind-PMS 搜索“安信量化配置”。

二月中MSCI 中国指数上涨了3.48%,而MSCI 新兴市场指数仅有0.1%的涨幅。目前MSCI 中国指数目前估值10.8 倍,预期2019 年PE11.7 倍,已经接近历史平均估值大约12 倍,估值修复已经告一段落。同时市场换手率和融资买入额度短期内大幅度上升。未来进一步夯实上涨基础需要基本面数据的配合。

预计市场普涨将结束,未来或将转入高位震荡下的分化行情。主线行情或有两个: 第一是受到MSCI 被动指数资金流入利好,同时估值仍有提升空间的板块,主要包括必选消费、制造业、房地产、多元金融等。第二是 2019 年景气度上升,盈利预期较好的板块,如5G相关、计算机、农林牧渔等。

受到股市上涨的部分影响,债市在二月有较大回撤,股债双牛格局有所减弱。我们认为目前市场的预期已转向“周期复苏”场景,信用利率有望继续向下,而十年期国债收益率向下空间有限,或将处于震荡格局。在大类资产上,短期来看低等级信用债、转债和股票的机会大于利率债,长期来看利率债对于海外配臵资金,尤其是处于零或负利率市场资金仍有较大吸引力。

美联储意外转鸽,目前市场预期将在4Q19 或2Q20 结束缩表。黄金在二月份有较大回撤,但我们认为仍需要保持一定的黄金配臵,以对冲美国核心CPI 意外走高的风险。

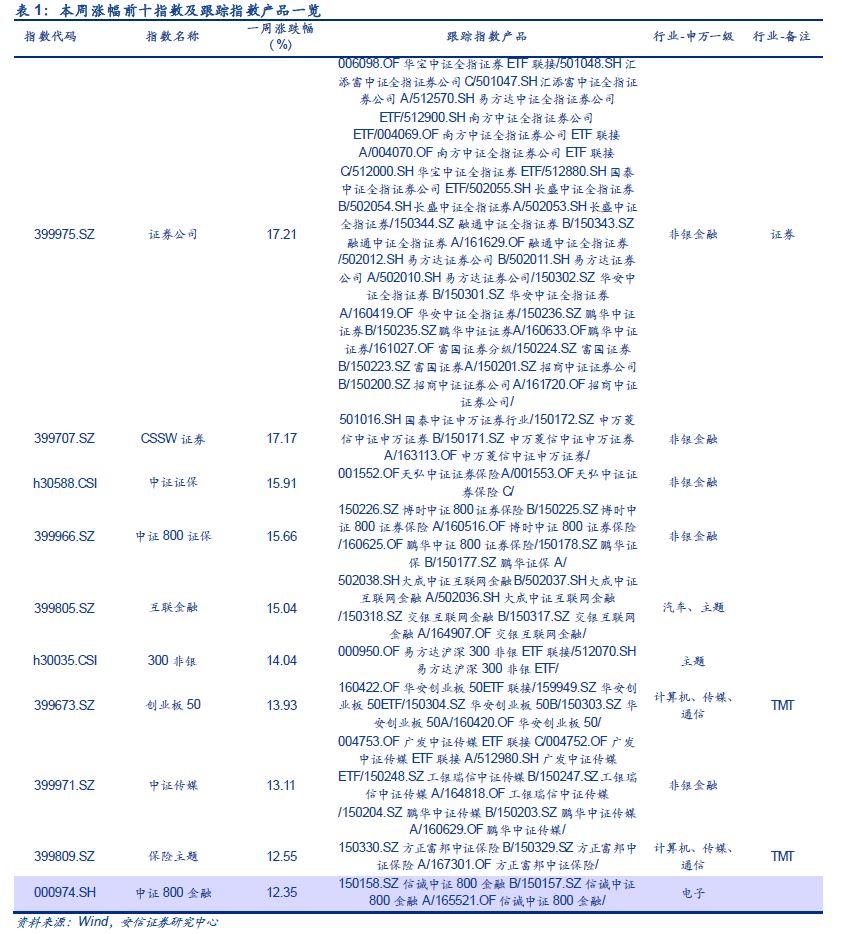

从上周所有指数型产品(场内、场外)跟踪指数的表现来看,以证券为首的非银金融类指数以及TMT 主题类指数依然保持较大涨幅。

2 月25 日,红土创新沪深300 指数增强、中证500 指数增强成立,发行份额分别为0.13 亿份以及0.11 亿份。2 月26 日,前海联合沪深300C 成立。2 月28 日,人保沪深300 成立,发行份额2.06 亿份。2 月25 日,易方达中证500ETF 联接开始募集。多只债券型产品发行,嘉实中债1-3 年政策金融债开始募集,该基金跟踪中债-1-3 年政策性金融债指数(CBA07403.CS)。同日国寿安保1-3 年国开债开始募集,该基金跟踪中债-1-3年国开行债券指数(CBA07703.CS)。招商中债1-5年农发行也同样于25日开始募集,该基金跟踪中债-1-5年农发行财富(总值)指数。

上周ETF 份额增速扩张,净流入总额为193.6 亿元,券商、证券类ETF 规模持续扩大,上证50 也有较大资金流入。上周FOF 产品涨幅依然持续,其中海富通聚优精选、前海开源裕源涨幅较高。

2 月25 日,工银养老2050 五年开始募集,该基金为目标日期策略基金。同日,国投瑞银稳健养老一年开始募集。2 月28 日,博时颐泽稳健养老一年A 开始募集,该基金采用目标风险策略投资。3 月1日,华夏养老2050 五年开始募集,该基金属于养老目标日期基金。

风险提示:数据全部来自公开市场数据,市场环境出现巨大变化模型可能失效。

本周指数行情

从上周所有指数型产品(场内、场外)跟踪指数的表现来看,以证券为首的非银金融类指数以及TMT 主题类指数依然保持较大涨幅。

指数产品动态

(资料来源:wind)

2 月25 日,红土创新沪深300 指数增强、中证500 指数增强成立,发行份额分别为0.13 亿份以及0.11 亿份。2 月26 日,新疆前海联合沪深300C 成立。2 月28 日,人保沪深300 成立,发行份额2.06 亿份。

2 月25 日,易方达中证500ETF 联接开始募集,该基金为ETF 联接基金,主要投资于标的基金产品。

2 月25 日,还有多只债券型产品发行。嘉实中债1-3 年政策金融债开始募集,该基金跟踪中债-1-3 年政策性金融债指数(CBA07403.CS),该指数成分券包括在境内公开发行且上市流通的待偿期0.5 至3 年(包含0.5 和3 年)的政策性银行债。

同日国寿安保1-3 年国开债开始募集, 该基金跟踪中债-1-3 年国开行债券指数(CBA07703.CS),该指数成分券包括国家开发银行在境内公开发行且上市流通的待偿期0.5 至3 年(包含0.5 年和3 年)的政策性银行债。招商中债1-5 年农发行也同样于25 日开始募集,该基金跟踪中债-1-5 年农发行财富(总值)指数,该指数成分券包括中国农业发展银行在境内公开发行且上市流通的待偿期0.5 至5 年(包含0.5 年和5 年)的政策性银行债。

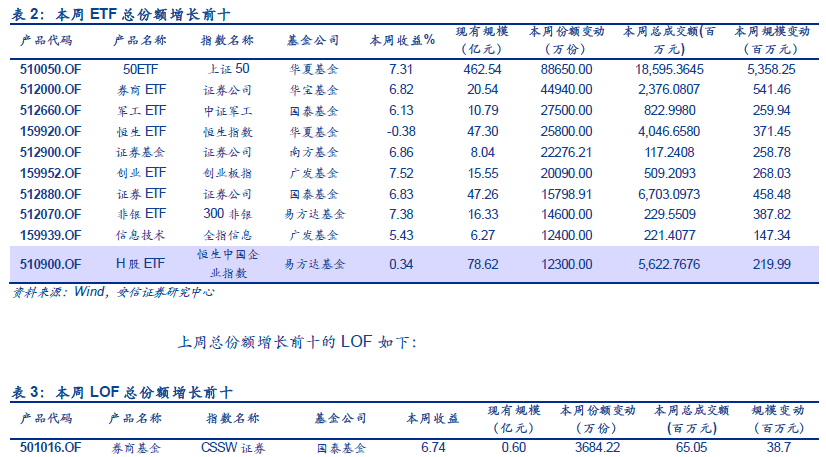

ETF、LOF 份额和规模变动

上周ETF 份额增速扩张,净流入总额为193.6 亿元,券商、证券类ETF 规模持续扩大,上证50 也有较大资金流入。

上周总份额增长前十的ETF 如下:

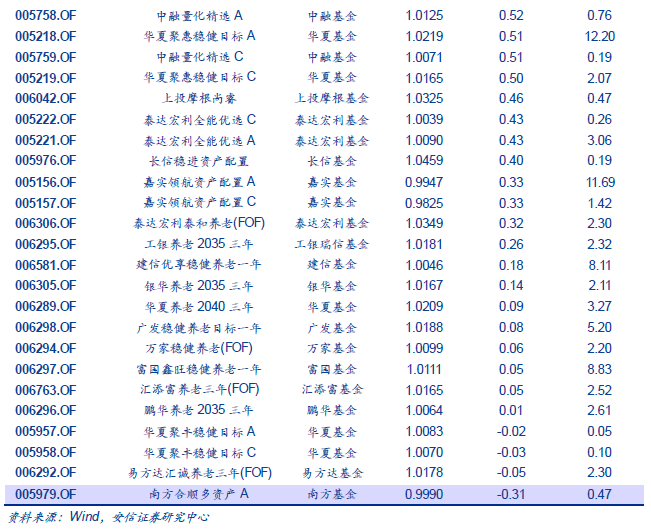

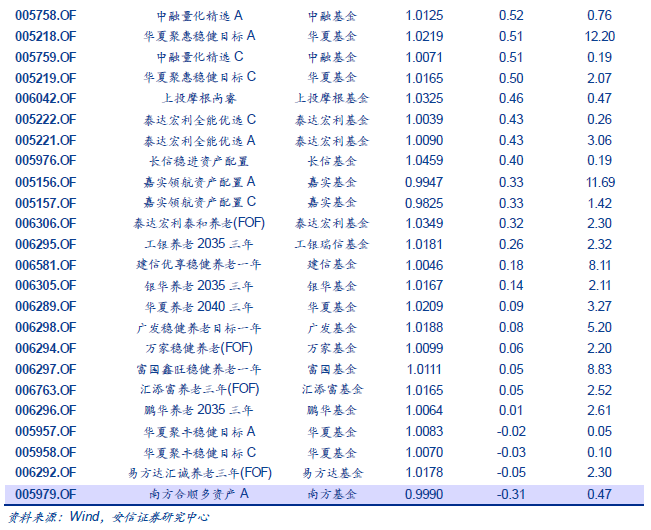

FOF 产品动态

(资料来源:产品募集书、Wind)

上周FOF 产品涨幅依然持续,其中海富通聚优精选、前海开源裕源涨幅较高。

2 月25 日,工银养老2050 五年开始募集,该基金运用目标日期策略,以投资者的风险偏好随年龄变化,需要动态调整金融资产配臵方案使得投资者退休时的财富期望效用最大化作为出发点,通过对生成的备选下滑路径做蒙特卡洛模拟,选择退休时点财富期望效用最大的一条路径作为预设下滑曲线,再加上战术上自上而下的宏观驱动因素共性分析和自下而上的个性因素评估分析,以及使组合风险始终控制在可接受范围内的纪律性风险再平衡策略共同构成。

同日,国投瑞银稳健养老一年开始募集,该基金在为满足养老资金的稳健配臵需求,在有效控制风险的前提下,通过定量与定性研究相结合的方法进行资产配臵和基金精选,力求在严

格控制回撤的同时实现基金资产的长期稳健增值。

2 月28 日,博时颐泽稳健养老一年A 开始募集,该基金采用目标风险策略投资,通过控制各类资产的投资比例及基准配臵比例将风险等级限制在稳健级(即对权益类资产的基准配臵比例为基金资产的20%),并力争在此约束下取得最大收益回报,实现养老资产的长期稳健增值。

3 月1 日,华夏养老2050 五年开始募集,该基金属于养老目标日期基金,根据华夏目标日期型基金下滑曲线模型进行动态资产配臵,下滑曲线模型运用随机动态规划技术,对跨生命

周期的投资、消费进行了优化求解,并结合国内法规约束和投资工具范围作了本土化改进。随着本基金目标日期的临近,权益类资产投资比例逐渐下降。在下滑曲线模型的基础上,进

行风险预算,控制基金相对回撤,精细挑选符合本基金投资目标的标的基金,构建投资组合。

大类资产配置

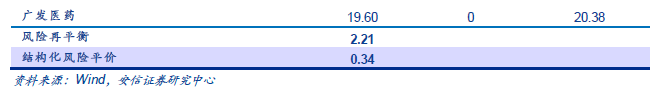

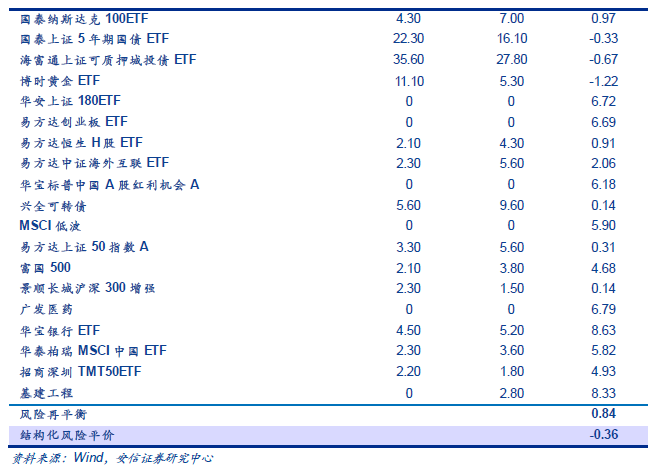

在刚刚过去的2 月中,尽管上月债券类资产则表现不佳,A 股多日上涨,使得跟踪A 股权益类指数的资产表现良好,美股与港股持续保持较为稳定的收益,得益于此,结构化风险平价策略在A 股红利机会以及MSCI 低波上获得了较大的收益贡献,而三因子再平衡策略则在医药卫生指数上获得较为不错的收益。各指数与策略收益及指数的收益贡献如下(收益贡献=权重*收益*100):

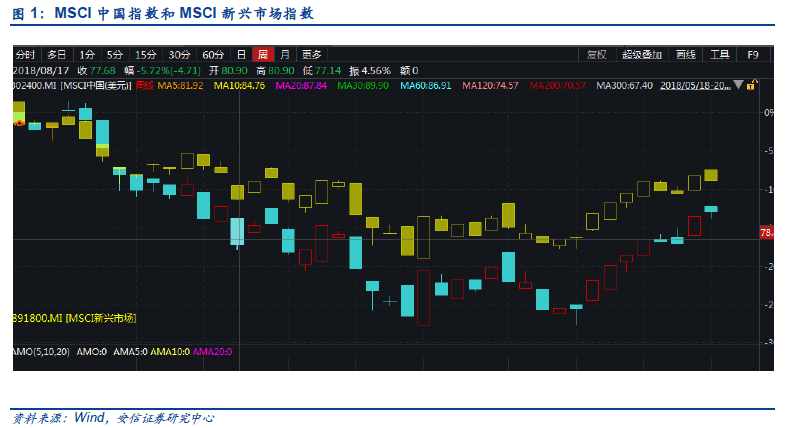

二月中MSCI 中国指数上涨了3.48%,而MSCI 新兴市场指数仅有0.1%的涨幅。目前MSCI中国指数目前估值10.8 倍,预期2019 年PE11.7 倍,已经接近历史平均估值大约12 倍,

估值修复已经告一段落。同时市场换手率和融资买入额度短期内大幅度上升。未来进一步夯实上涨基础需要基本面数据的配合。

预计市场普涨将结束,未来或将转入高位震荡下的分化行情。主线行情或有两个: 第一是受到MSCI 被动指数资金流入利好,同时估值仍有提升空间的板块,主要包括必选消费、制造

业、房地产、多元金融等。第二是 2019 年景气度上升,盈利预期较好的板块,如5G 相关、计算机、农林牧渔等。

受到股市上涨的部分影响,债市在二月有较大回撤,股债双牛格局有所减弱。我们认为目前市场的预期已转向“周期复苏”场景,信用利率有望继续向下,而十年期国债收益率向下空

间有限,或将处于震荡格局。在大类资产上,短期来看低等级信用债、转债和股票的机会大于利率债,长期来看利率债对于海外配臵资金,尤其是处于零或负利率市场资金仍有较大吸

引力。

美联储意外转鸽,目前市场预期将在4Q19 或2Q20 结束缩表。黄金在二月份有较大回撤,但我们认为仍需要保持一定的黄金配臵,以对冲美国核心CPI 意外走高的风险。

三月份组合最新权重如下:

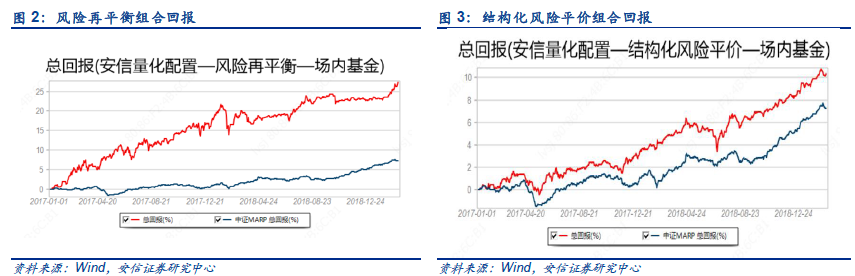

风险再平衡组合上周回报0.84%, 结构化风险平价组合上周回报-0.36%, 详情请在Wind-PMS 搜索“安信量化配臵”。当前组合曲线如下:

作者:吕思江

来源:安信证券