为何今年小盘风格占优

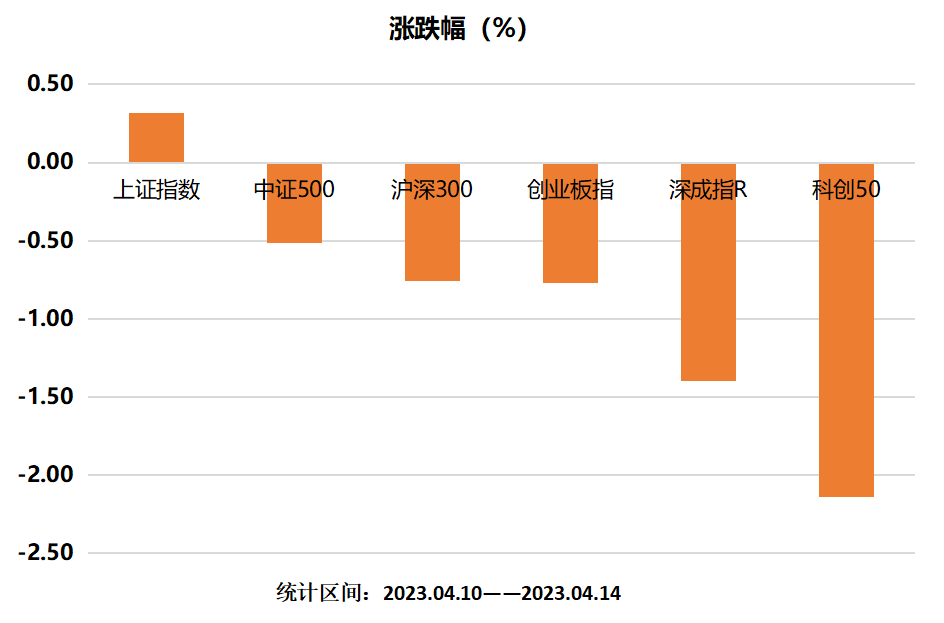

本周全球金融市场呈现外强内弱的震荡走势,大A前半周较为拉胯,还好在多重利好刺激下,大盘后来居上保住了周K级别的红柱,其余主流宽基指数悉数下跌,详细数据如下:

市场方面,投资者交投氛围不错,A股连续九个交易日成交额过万亿,这一点值得表扬。

行业方面,申万一级行业涨跌各半,此前受益于AIGC概念表现突出的计算机、通信、电子等行业出现回调,传媒等行业则仍然表现靠前。有色金属、石油石化、钢铁等传统周期行业领涨市场,详细数据如下:

至于本周市场的表现,应当是由宏观因素主导的行情,海外整体偏强,主要受3月份美国通胀数据回落影响,效果立竿见影,当天就涨;而A股也不例外,在周二通胀数据、周三社融和进出口数据的多重作用下,市场表现的极度敏感。

总体来讲,我认为各项数据均朝着好的方向走。

就美国3月通胀超预期下行这事来讲,是在过去半个月美国信用收缩的背景下发生的,足以证明收缩控通胀的效果了吧!那么,海外流动性拐点是不是离坐实更进一步了,你们认为是利多还是利空?

就国内来讲,有投资者认为周二公布的通胀数据有通缩的危险。在我理解来看,应该是数据的滞后性:

目前物价放缓主要是由去年低基数、输入性和成本驱动的,实际上大伙看代表内生需求的金属和服务价格已经上行,外加政策发力有滞后性,接下几个月大概率物价中枢会抬升。

至于3月份的超预期社融(3月M2同比增长12.7%,预期11.9%;社会融资规模增量为5.38万亿元,预期4.42万亿元)和爆表出口数据(海关总署数据显示,以美元计价,中国3月出口同比增长14.8%,3月进口同比下降1.4%;3月贸易顺差881.9亿美元),我实在想不到有啥利空,妥妥的暖暖。

前者再次验证今年国内宽松的货币环境,后者证伪了此前市场人士担心的“出口堪忧”,因此总体来讲,目前的数据整体是偏暖的。

由此衍生另外一个话题,为啥今年小盘风格整体占优,实际是宏观基本面好转+货币宽松带来的双层驱动。

政策层面不多讲了,你们耳朵都起茧了吧!

讲讲货币政策,纵观历史,放水无熊市,无论是股市还是楼市,远的不说,就拿2020年为例,美股、A股、楼市,哪个掉链子?

当时的货币政策与今年类似,但2020年的经济基本面与当下截然不同。

2020年疫情初至,经济进入下降周期,业绩确定性成了市场的主线,外加流动性宽松,以消费和医药为代表的大盘股,估值撑破了天际。相反,小盘股抗风险能力弱,这一时期的盈利能力稳定性差,得不到资金的青睐。

而今年,宏观环境向好,有利于中小企业业绩修复,外加流动性宽松,对中小盘来讲弹性更足,因此大伙可以看到无论是中证500还是中证1000,表现都是好于大盘指数,目前的这一逻辑没变。

再说回本周ETF市场的情况,截至4月14日,全市场共有776只ETF跟踪332只指数(未统计货币类),场内流动基金份额12472.79亿份,如下图所示:

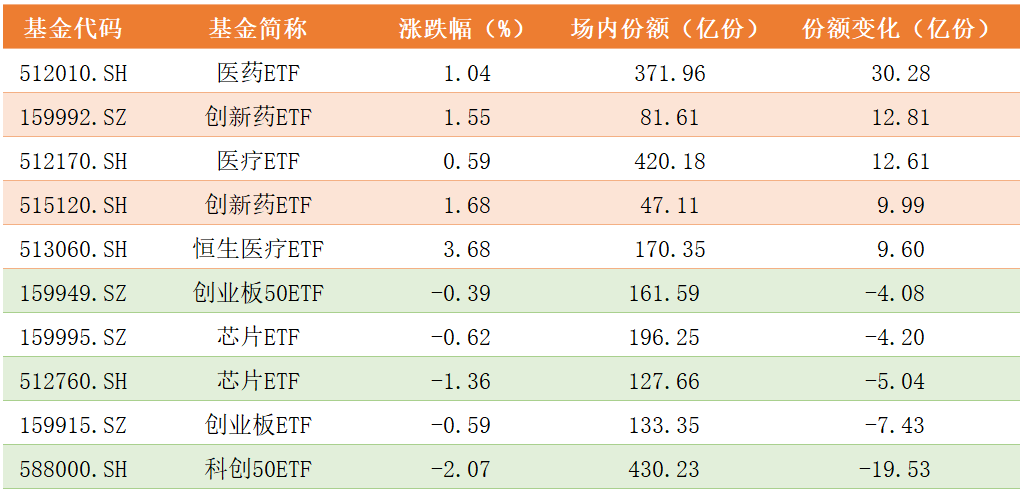

其中,股票类ETF份额增加144亿份是本周ETF市场增长的主要来源,相关ETF方面,三只医药主题ETF贡献了主要的份额增长,医药ETF、创新药ETF、医疗ETF份额合计增加55亿份,详细数据如下:

此外,值得一提的是前期暴涨的芯片、科创相关ETF资金玩起了高抛,科创50ETF继上周份额大幅流出后本周再次流出19.53亿份、两只芯片ETF份额流出超过9亿份,其余数据参考上图。

ETF涨幅榜方面,主要体现在两大主题,一是影视,二是有色。影视主要受益于此轮AIGC热点的溢出,而有色则主要受黄金价格的影响,带动黄金板块突突突上涨,详细数据如下:

至于这波黄金价格上涨主要是反映美联加息到头的预期,黄金和美元向来都有跷跷板的效应,此外,国内的复苏也带动金属价格上涨。

当然,大伙也可以发散下思维,金属价格是不是会推升通胀,那你们还担心国内通缩吗?

下周汇添富纳指100ETF、银华中证500价值两只ETF上市,产品详细情况可以在(ETF组合宝)中查看:

周报就聊到这,祝大伙周末愉快!