北向资金的背后逻辑

旧热点开始乏力,新热点尚未形成,大A陷入了缺题材的青黄不接之际,外加老美又开始搞些幺蛾子,而市场并没有大幅跳水本周表现还算凑合吧。截至周五收盘各大主流指数震荡小幅下跌,详细数据如下:

与此同时,交投氛围稍有回落,日均成交额下降至8000-9000亿区间,目前人气还在。顺便多一嘴,如果没有新热点形成,成交额再次回到8000亿以下,大伙就得谨慎一些了。

行业方面,热点依然是ChatGPT概念,与上周不同的是,炒作的范围从软件扩大到通信硬件设备等上游产品,而前期炒作的龙头标的上涨已现乏力。以个人观察的拥挤度指标来看,计算机板块当前的拥挤度到了近年新高,预示行情短期快见顶了,还想往里头冲的朋友,谨慎。

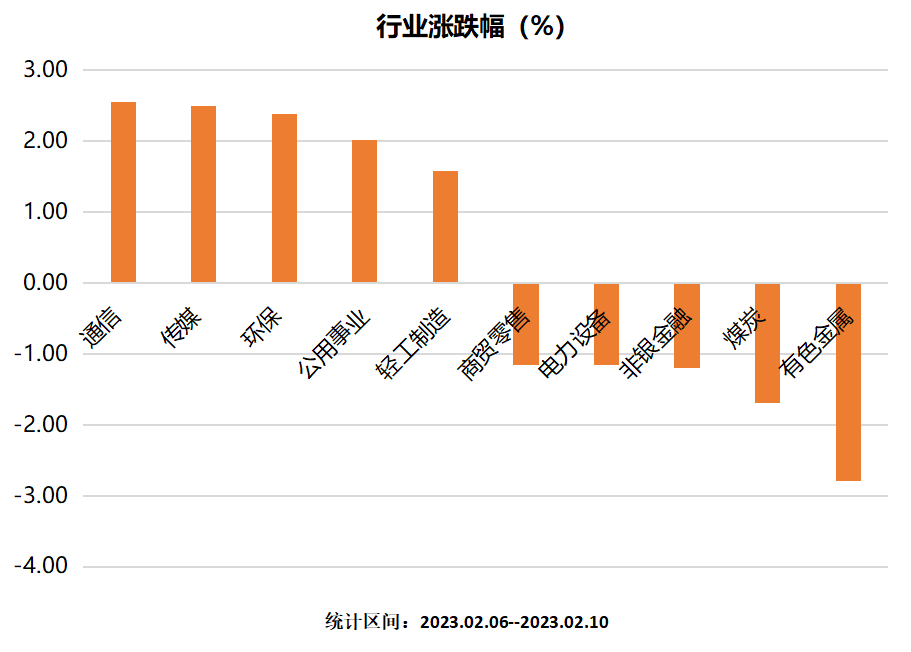

本周行业整体波动不大,具体数据如下:

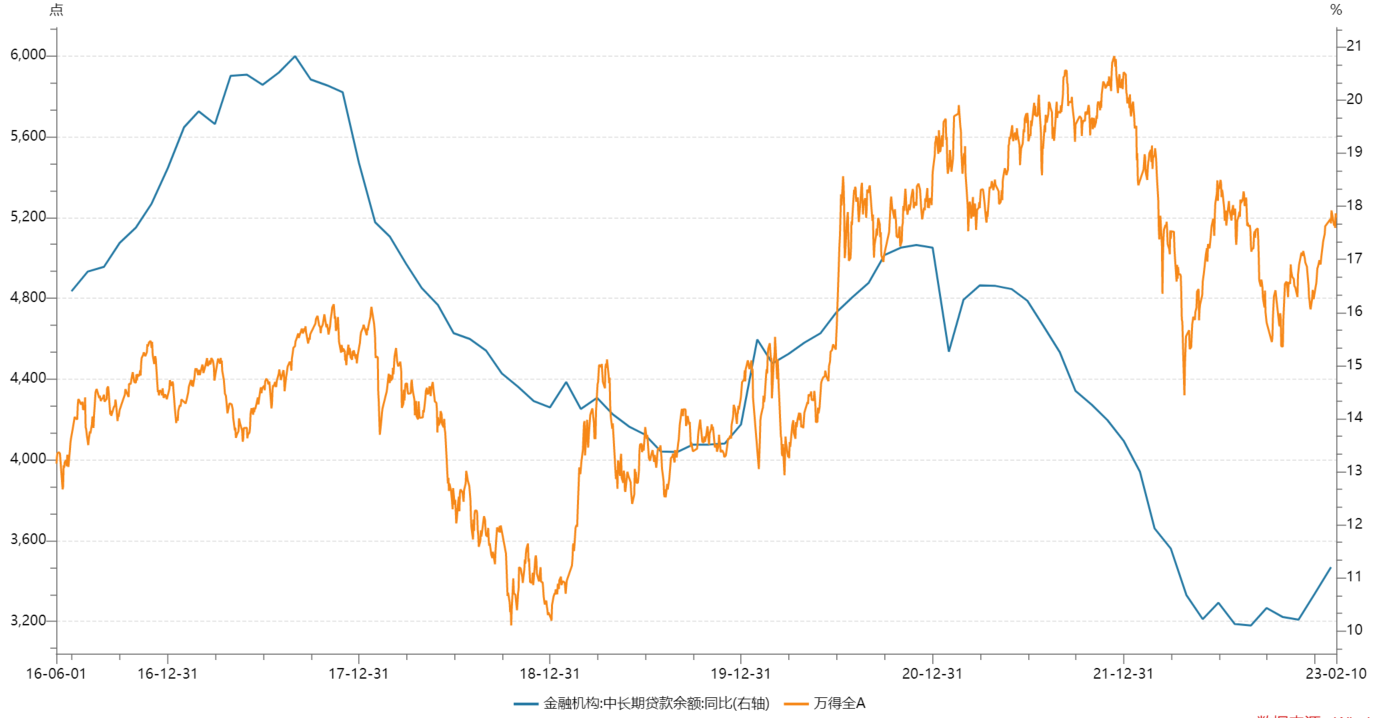

宏观层面,周五央行发布1月金融数据,整体超预期。其中,1月社会融资规模增量5.98万亿,预期5.4万亿;1月M2货币供应同比12.6%,预期11.7%。

此外,1月新增人民币贷款4.9万亿,创单月信贷投放历史新高,预期4.2万亿元。

对于以上数据市场众说纷纭,于我而言,整体超预期并不意外,前面也跟大伙说过了,今年是三年大疫放开的首年,首要目标是搞钱,大逻辑是复苏,没有央妈的支持,一切都无从谈起,因此一季度的金融数据大概率都不差。

进一步看,1月社融数据中的中长期贷款出现触底回升的迹象,以历史数据来看,这一指标是经济前瞻性指标,预示经济走向复苏。

当然,与A股的走势也颇为一致,大伙看下图,是不是应该乐观点呢?

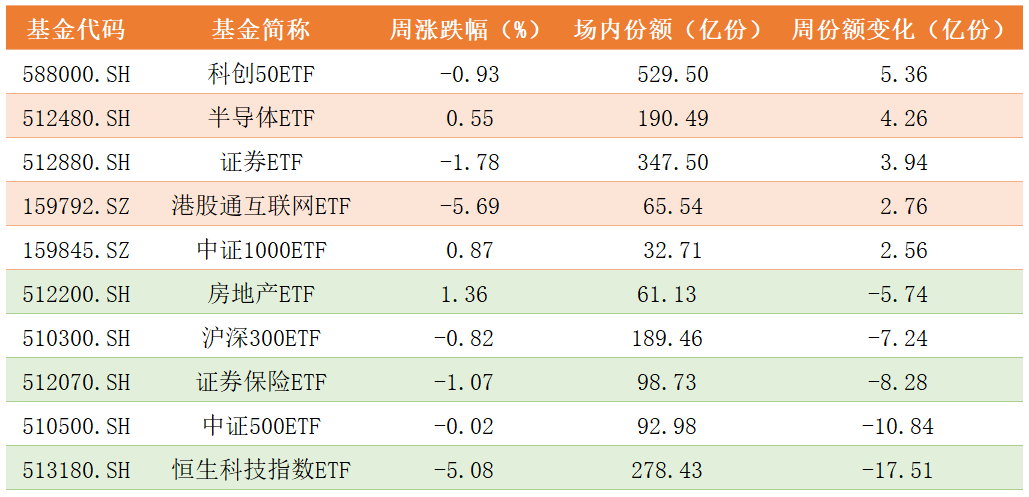

再说回本周ETF市场的情况,截至2月10日,全市场共有756只ETF跟踪330只指数(未统计货币类),场内流动基金份额11603.26亿份,如下图所示:

相比上周ETF整体份额减少53.42亿份,其中,股票ETF少了56.09亿份是导致本周份额减少的主要原因。

进一步看,本周股票类ETF并未出现份额大幅流入的标的,而个别ETF份额却出现大幅流出现象,比如恒生科技指数ETF份额流出超过17亿份,中证500ETF份额减少超过10亿份。其余标的变化不大,详细数据如下:

ETF涨幅榜方面,上榜的基本是围绕chatGTP概念,游戏、通信、传媒、机器人,涨幅相比上周有所收窄,详细数据如下:

下周,华夏中证全指运输ETF等3只标的上市,产品详细情况可以在(ETF组合宝)中查看:

最后跟大伙聊聊近些年很火爆的话题——北向资金。

北向资金一直被投资者称为 Smart Money,历次外资大举北上扫货,A股总有一些表现,因此北向资金也成为A股上涨的风向标之一,比如近期1月份外资大幅流入,A股开启了一轮伶俐的上涨,这就是最好的例子。

正因为如此,市场上也诞生了好些基于北向资金的投资策略,无数投资者为此津津乐道。然而,在过去一两年北向资金策略的有效性并不好。

那么,问题出现在哪?

前几天,光大金工给了我们一份很好的参考答案,研报的标题是《因子梳理与回测之一:北向资金的Alpha》,我挑重点讲。

1、北向资金流入的影响因素

北向资金的流入不仅受到A股期望收益的影响,还受到其它资本市场的期望收益、汇率以及利率等因素的影响。其中,影响较大的是汇率,大伙看下图,人民币汇率与北向资金净流入的走势:

如上图所示,北向资金流与人民币汇率基本上是负相关,人民币升值资金加速流入,人民币贬值流入放缓或者流出;

2、哪类因子有效性较高

了解量化策略的朋友都明白,这类基于因子的投资策略,能否赚钱取决于因子的有效性。光大金工给了我们一份很好的因子有效性参考答案,具体如下:

从北向资金的静态持仓着手,挖掘出北向资金持股市值、北向资金持股占比、北向资金持股市值均值、北向资金持股占比均值这四个因子,有效性较高;

从短周期的资金动态流动着手,挖掘出北向资金累计净流入占比、北向资金持股占比变动、北向资金成交金额这三个因子,有效性较高。

各因子的回测表现在研报里头一一列出,给策略开发的朋友们提供了重要的价值,也省去了大量的因子验证工作。话不多说,研报都给大伙找好了,公众号内回复“北向资金”即可Down。