利好频现,拐点到了吗?

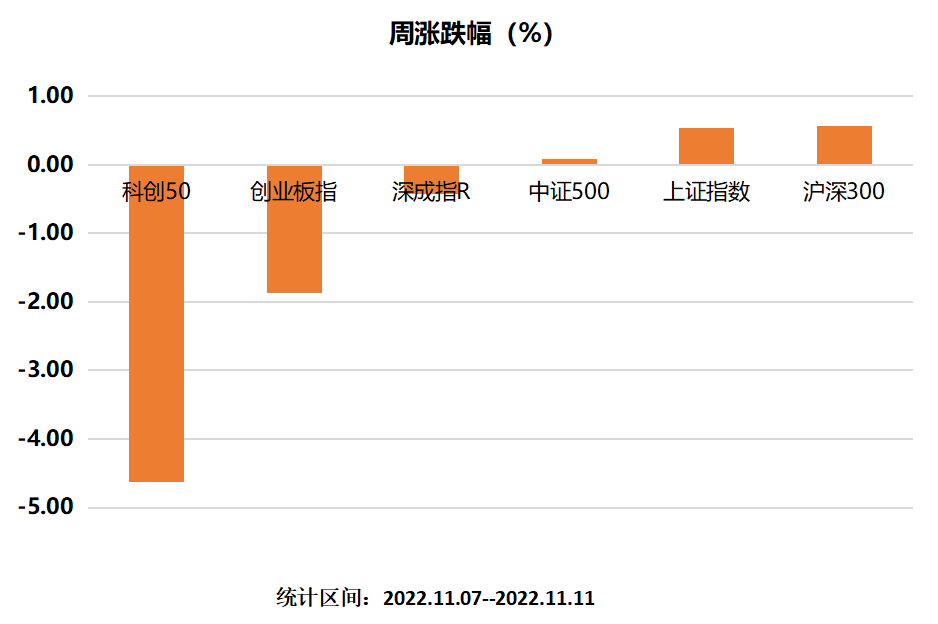

本周A股先抑后扬,各大指数涨跌互现,虽然结尾还算凑合,但整体状况用拉胯来定义也毫不为过,要知道对面的老美这涨幅可是6%起步,隔壁欧洲、旁边的亚太一个个都长势喜人,就连港股也硬气了一把,唯我大A掉链子。

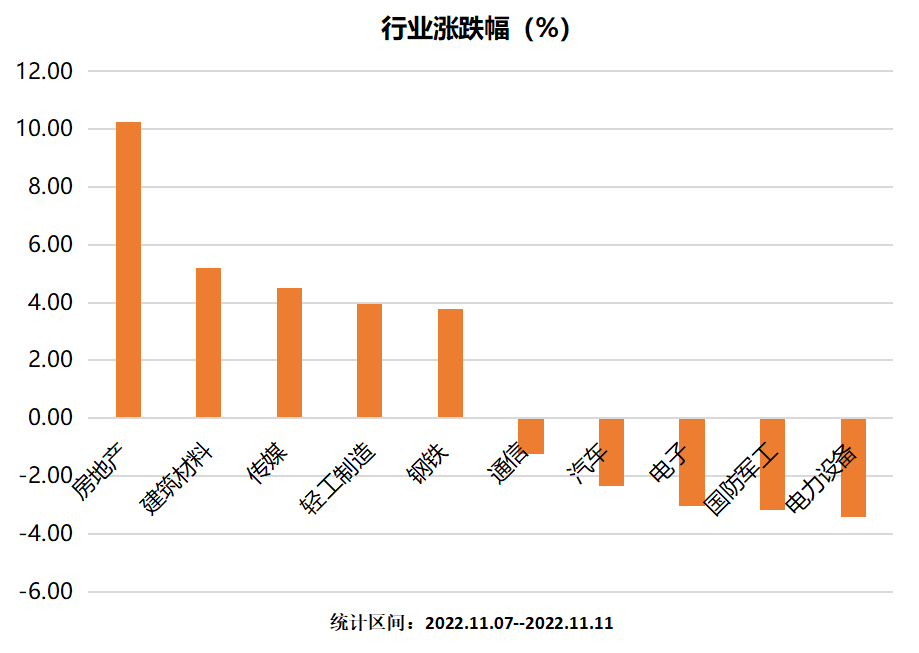

行业方面A股也走出了自己的个性,全球市场都在交易美联储放缓加息的逻辑,被压制已久的成长板块暴力反弹,比如纳斯达克、中概互联这类标的涨幅惊人,而我大A恰恰相反,地产、建筑、钢铁逆势大涨,成长板块新能源、军工集体熄火。

至于本周全球市场集体走强的原因你们大概都知道了,其一是FY政策新二十条出台,是对此前小作文表达趋势的确认;其二是美国10月CPI通胀数据低于预期,市场预期美联储货币紧缩放缓。两者叠加,形成了双预期,从而驱动全球市场共振。

就宏观层面来讲,当前压制权益类资产的三大利空:YQ、海外货币紧缩、EW冲突,前两项的确有了边际好转的迹象。

那么,问题来了,市场的拐点真的来了吗?

下面聊聊个人观点:

1、海外方面,老美12月加息50PB已是大概率事件,如果通胀没有进一步抬头,接下来加息放缓,此轮加息周期的终值利率大约会落到4.7%~4.9%附近,当然也就意味着离紧缩结束不远了。

这些天外盘的表现,实际就是在交易这一逻辑。

于我而言,更相信以上推理都是根据现有数据的线性外推,其中忽略了一个重要问题:高利率导向的经济衰退。近期海外金融机构以及科技巨头们的大规模裁员实际已反映一些问题,只不过这些数据会延后体现在财报上。

所以,此次外盘的上涨只能定义为熊市的反弹,离反转还差一个经济衰退的兑现;

2、国内方面,YQ依然是最大的影响因素。虽然FY政策确实朝着更关注经济的方向做调整,但我们仍旧逃不掉目前所面对的事实(GR人数不断上升),周末上层也一再强调,不是放松、是更加精准的防控。

想必周五盘面上医药、消费、旅游盘面上的分歧或许说明了一些问题,所以即便是上涨,我也建议大伙要冷静。

尤其是沪指到前期3150-3200压力位之后,要想进一步上冲6月份高点,难度还是较大的。除非市场能再来一次基本面驱动的行情(参考二季度业绩爆表的新能源),那么市场整体的重心大概率上移。

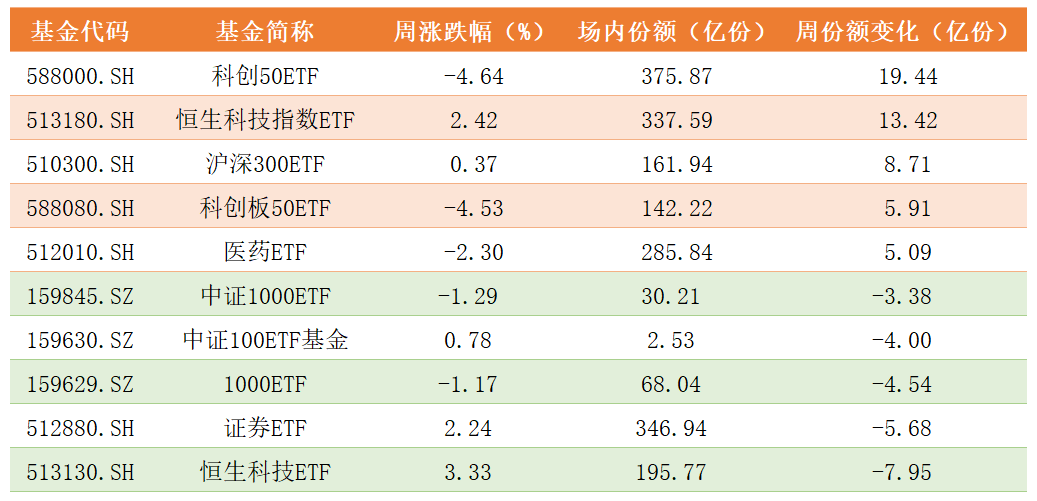

再说回近期的ETF市场情况,截至11月11日,全市场共有743只ETF跟踪332只指数(未统计货币类),场内流动基金份额11304.93亿份,如下图所示:

其中,股票ETF本周合计增加37.21亿份,科创50ETF、恒生科技指数ETF两只标的份额合计增长超过22亿份,其余标的份额增减变动不大。份额增减前五标的如下所示:

ETF涨幅方面,地产、建材相关ETF挤进前十,多只标的涨幅超过10%,其中,房地产ETF以13.86%涨幅登上涨幅榜第一。此外,德国ETF、法国CAC40、日经225ETF等标的以6%+涨幅上榜,涨幅榜详细信息如下:

至于暴涨的地产板块,政策端发力起到主要作用。

继前面央行鼓励“保交楼”、国家发改委公布《关于完善政策环境加大力度支持民间投资发展的意见》后,本周由交易商协会发布了《“第二支箭”延期并扩容支持民营企业债券融资再加力》政策。

该政策主要内容是增加了央行直接购买债券这一方式来支持民营房企发债融资,预计规模是2500亿元左右。

我给大伙看个数据,根据WIND统计,2023年预计房企有3277亿元境内债券到期,换句话说,此次政策将帮助房企解决超过七成融资问题。如果不够,文件还讲到可视情况进一步扩容。

这足以表明上层防地产“暴雷”的决心,当然也就意味着地产的风险再次减弱。

今年地产的几次反弹都是基于政策,3月份那一轮涨幅超过25%,这次一天就10%,接下来行情空间大我不敢定论,短期都是博弈,靠的是拼手速,手慢的果断放弃。

下周国开0-3ETF(159651)上市,产品详细信息可以在《ETF组合宝》中查看:

目前市场上的ETF产品众多,如果研究不过来可以在文末留言,ETF之家在能力圈范围内给大家逐个分析,周报就聊到这吧!