全球加息潮已至,如何应对

五月首周,全球金融市场哀声一片,股债双杀轮番上演,我大A也难独善其身,截至周五收盘,各大主流指数全线下跌,其中创业板深蹲-3.2%,详细数据如下:

杀跌的原因我就不多讲了,剧本大伙比我还熟,无外乎美联储加息、流动性收紧、美债收益率上升、人民币贬值、俄乌事件、国内疫情反复……,总之能用上的鬼故事全部加码上戏。

就目前的宏观环境来讲,着实让人担忧。当前我们处于内忧外患之中,其中疫情随着上海被摁住,风险逐渐被化解,经济基本面触底回升只是时间问题,因此内忧变量影响较小。

而外患则存在较大的不确定性,比如地缘政治动荡有扩大的迹象(敏感话题就不展开多讲了,多关注国际动向),如果进一步激发,后果无法预估。

此外,俄乌事件导致全球能源供应结构变化,能源价格上涨加速催化了海外通胀,以美国为例,3月美国 CPI同比8.5%,创下了1982年以来的新高,迫使美联储加快加息步伐。

与此同时,全球各大央行在货币政策以及应对高通胀方面也在采取了相应举措,进入5月纷纷加息:

新西兰央行和加拿大央行分别加息50个基点;

英国中央银行英格兰银行5月5日宣布,将基准利率从0.75%上调至1%;

澳大利亚央行自2010年来首次加息,这也是其近15年来首次在澳大利亚大选期间宣布加息;

新兴市场方面,印度央行宣布,加息40个基点至4.4%;

巴西中央宣布加息1%,上调基准利率至12.75%。

当然,如果说美国加息是纯粹的为了控通胀,那么其他央行还多一层压力,保汇率。

其中的逻辑跟大伙梳理一下:美联储货币政策收紧促使美债收益率上升,从而吸引海外资金回流美国,进一步强化美元升值,而非美元货币只能被迫贬值。近期人民币、日元、欧元、英镑纷纷下跌,均是拜美联储加息所赐。

大伙还记得美联储上一轮加息周期2018年吗?土耳其和阿根廷就是典型的例子,汇率几乎崩盘。

这不,香港也顶不住了,5月6日金管局宣布将基本利率上调50基点至1.25%,之前为0.75%。

就货币层面来讲,我认为接下来依然不容乐观。一方面是美联储年内还有多次加息,另一方面是美联储启动缩表,意味着降低到期再投资的美债规模,这将导致市场上长期债券的需求减少,从而继续推高长期利率。

所以,我琢磨着十年期美债收益率突破3.5%可能性极大,权益类资产集体承压,记住不单单是A股,全球适用。

综上所述,抄底的朋友需要多一些耐心,待经济基本面好转再入场也不迟,股票类资产持仓不宜超过五成,至于闲置资金,可以配置一些低风险产品来增强收益。

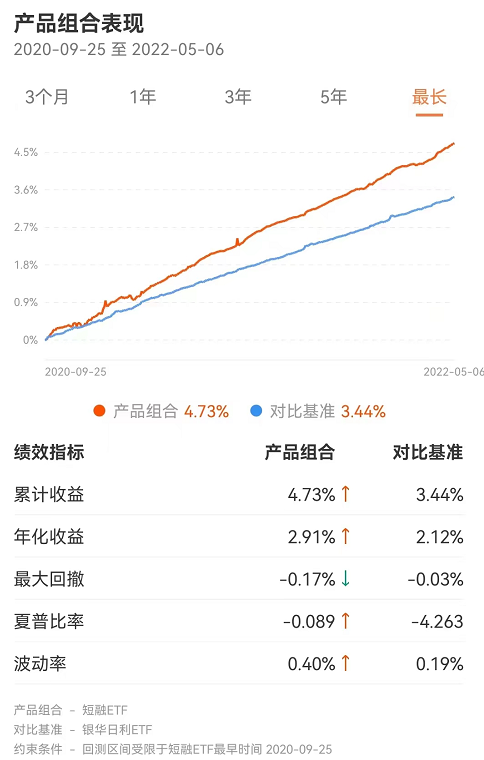

比如货币基金(银华日利ETF:511880)或者债券基金(短融ETF:511360)等,其中短融ETF更有优势,看下图收益曲线对比,稳定性相当的情况下短融ETF年化收益达2.91%,妥妥的秒杀市场上大部分类固收产品:

此外,短融ETF集T+0交易、免手续费等优势,账户中躺平的资金不妨配置一些也可以增强收益,多好呀!

再说回近期的ETF市场情况,截至5月6日,全市场共有681只ETF跟踪373只指数,场内流动基金份额9203.1亿份,如下图所示:

ETF市场表现

1、ETF涨幅榜

本周股票类ETF涨幅榜体现在两方面,一是军工、二是医疗器械。

军工。一季度军工企业业绩整体好于预期,加上前期大幅杀跌,属于触底反弹。二季度可以关注业绩增速较好的上游炭纤维、中游芯片等;

医疗器械。主要受益于新冠检测板块拉升,带动相关ETF上涨,至于行情的持续性个人不太看好,属于反复炒作后的鱼尾行情。

2、ETF份额变化

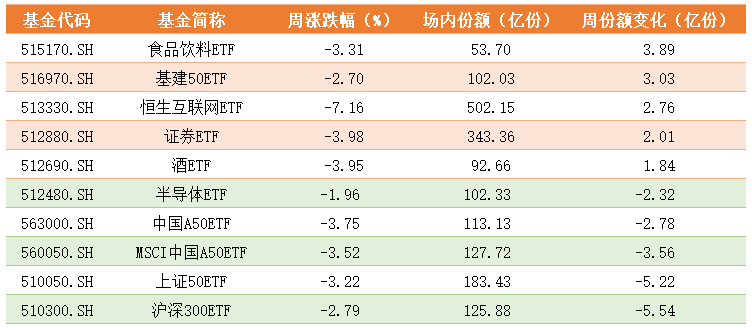

市场整体表现低迷,权益类ETF整体流出6.3亿份,其中上证50ETF、沪深300ETF流出超过5亿份,其余标的变化不大,详细数据如下:

3、跨境ETF

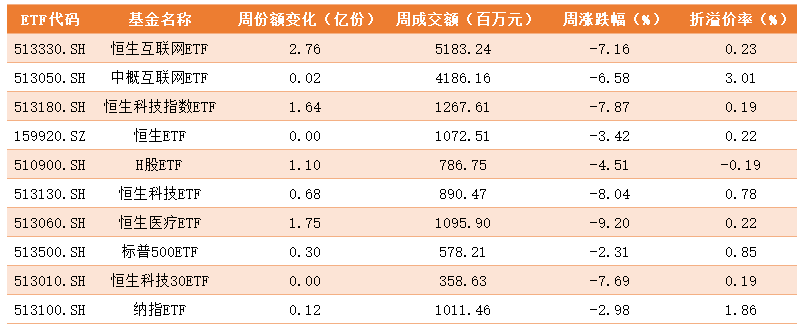

本周跨境ETF全线收跌,其中互联网主题、医疗主题类ETF跌幅均超过5%,详细数据如下:

4、商品ETF

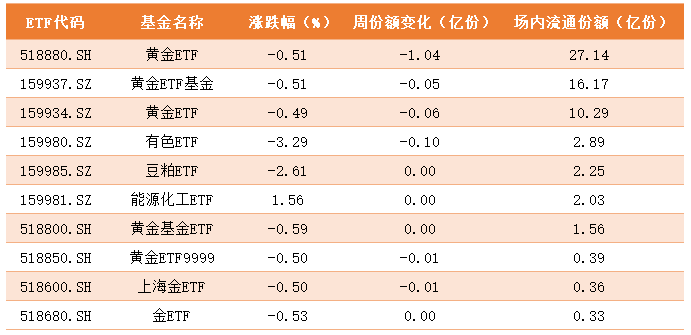

本周商品ETF除能源化工ETF上涨1.56%外,其余标的全线收跌,详细数据如下:

新产品发行情况

下周,易方达消费50ETF(159798)上市,产品详细情况可以在ETF组合宝中查看:

展望下周,地缘政治是主要风险点,俄阅兵,芬兰、瑞典是否加入北约等一系列事件节点均分布在下周,金融市场大概率受影响,大伙控制好仓位,以免承受不必要的波动。