美股QDII基金深度分析报告

**文章来源:国金证券研究部

作 者:王聃聃**

一、美股市场波澜壮阔,多层次资本市场体系完善

美国证券市场的起步稍晚于英国,但 19 世纪末以来, 随着美国经济迅速崛 起并登上世界霸主地位, 美国证券市场也发展成为世界上规模最大的证券市场。特别是 20 世纪 80 年代以后, 在以信息通讯为核心的科技革命和经 济全球化的推动下, 美国证券市场更是发展为自动化和国际化程度最高、 流动性最强的世界证券市场的中心。美股市场是全球规模最大也是最发达 的股票市场,制度完善、监管严厉、市场成熟、运作规范、估值合理。美 国二级市场 2018 年中的总市值为 42.2 万亿美元,上市公司 4871 家,规 模远高于中国(总市值 5.4 万亿美元)以及其他国家市场。对比美国 19.4 万亿美元的国民生产总值,其资产证券化率高达约 218%。

美股市场与世界上绝大多数国家的资本市场相连,一举一动都影响着世界经济的起伏。同时,这里也是全世界投资者聚集的地方,数量巨大、规模 各异的机构和个人投资者根据各自的要求和目的在不同的股市寻找不同的 投资目标,为美国股市提供了世界上最庞大的资金基础。美国证券市场投 资品种十分丰富,有证券和股指(如道琼斯指数、标准普尔 500 指数等)的 现货、证券和股指的期货及期权、可转换债券、信托凭证等品种。

经过近二百年的发展,美国已形成了多层次资本市场体系。美国资本市场体系按层次划分,可分为四个层次:主板市场、创业板市场、场外交易或 柜台交易市场和区域性交易市场。第一层次主板市场也称为交易所市场, 由纽约证券交易所和美国证券交易所组成,主要为全国乃至全球大企业提 供股权融资和上市交易服务。第二层次为创业板市场或称纳斯达克市场, 为新兴产业、高成长公司提供融资和上市交易服务、力主美国,面向全球 的股票交易市场。第三层次的资本市场是指由交易所会员以外的证券商, 在证券交易所以外的场所经营证券买卖而形成的证券流通交易市场。第四 层次的资本市场为区域性市场,主要包括芝加哥证券交易所、波士顿交易 所、太平洋交易所、费城交易所等,这些市场主要交易地方性证券。第三 市场和第四市场实际上只是上市股票交易流通交易的另一个场所,是一个 附属的配套市场,不具发行融资、挂牌交易等功能,因此不是一个完整的 证券市场。

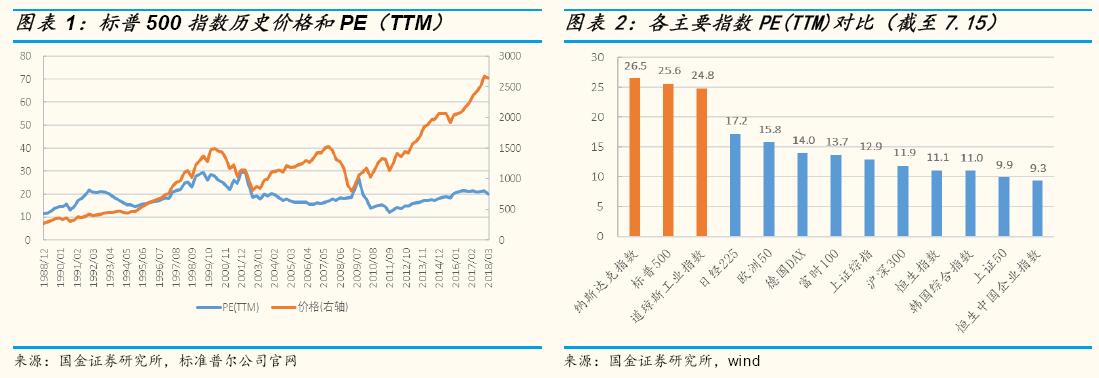

美国股市不仅规模巨大,而且各项财务指标表现优异。标普系列指数是目前美国影响力最大的指数系列,而标普 500 指数又是其最具代表性的指数,它涵盖了在美国纽约交易所和纳斯达克交易所上市的最大且财务指标优异的 500 家公司,是反映美国股票市场整体走势的基准指数。标普 500 指数是一个全面优秀的宽基指数基金,行业配比合理,盈利稳健,估值水平较 为稳定。近 30 年标普 500指数的价格从 1988年 12月的 277.72点上涨到 近期的约 2800点,价格涨幅约 10倍,而 PE的变化趋势整体较为稳定。标 普 500 指数近 30 年 PE 的均值为 18.8 倍,标准差为 4.1 倍;在 68%的时 间里,估值集中在 15-22 倍,为其估值中枢。目前标普 500 的 PE 约为 25 倍, 在历史上处于较高的位置。横向比较标普 500 指数在全球范围内估值所处 水平,如下图表所示。从 PE 指标上看,目前恒生国企指数、上证 50 指数、 韩国综合指数以及恒生指数的 PE 较低,分别为 9.3、9.9、11 和 11.1。与 全球各主要股指相比,美股市场估值偏高,标普 500 指数 PE 为 26.5。标 普 500指数也是目前追踪资金最多的一只指数,截至 2018年 7月,据标准 普尔公司统计,全球共有约 3.4 万亿美元的基金资产以标普 500 为指数跟 踪标的,约 6.5 万亿美元的基金资产以标普 500 为业绩比较基准,远超其 他美股指数。标普 500指数是一个大盘股指,类比国内的沪深 300指数。<p align="center"> </p>

</p>

纳斯达克指数是美国证券市场中极具影响力的指数之一,主要原因是股指包括了所有新技术行业,包括软件和计算机、电信、生物技术、零售和批发贸易等。主要由美国的数百家发展最快的先进技术、电信和生物公司组成,在新经济这个领域具有极强的代表性。纳斯达克指数作为高新技术行业代表,类比国内创业板综合指数。纳斯达克 100 指数是从纳斯达克市场中剔除金融股后,选出的具有高成长性业绩良好的 100 只股票,以新兴行业为主,特别是科技行业,医疗、消费也占据了较大的比例。纳斯达克100 指数聚拢了各优质行业中的龙头股,具有良好的稳定性、优异的盈利成长能力以及广阔的发展前景。

道琼斯工业指数作为测量美国股票市场上工业构成的发展,是最悠久的美 国市场指数之一,它以 30 家具有代表性的工业公司股票为编制对象。道琼 斯工业指数作为蓝筹代表,类比国内的上证 50指数。

二、主要股指涨幅领先,新兴产业蓬勃发展

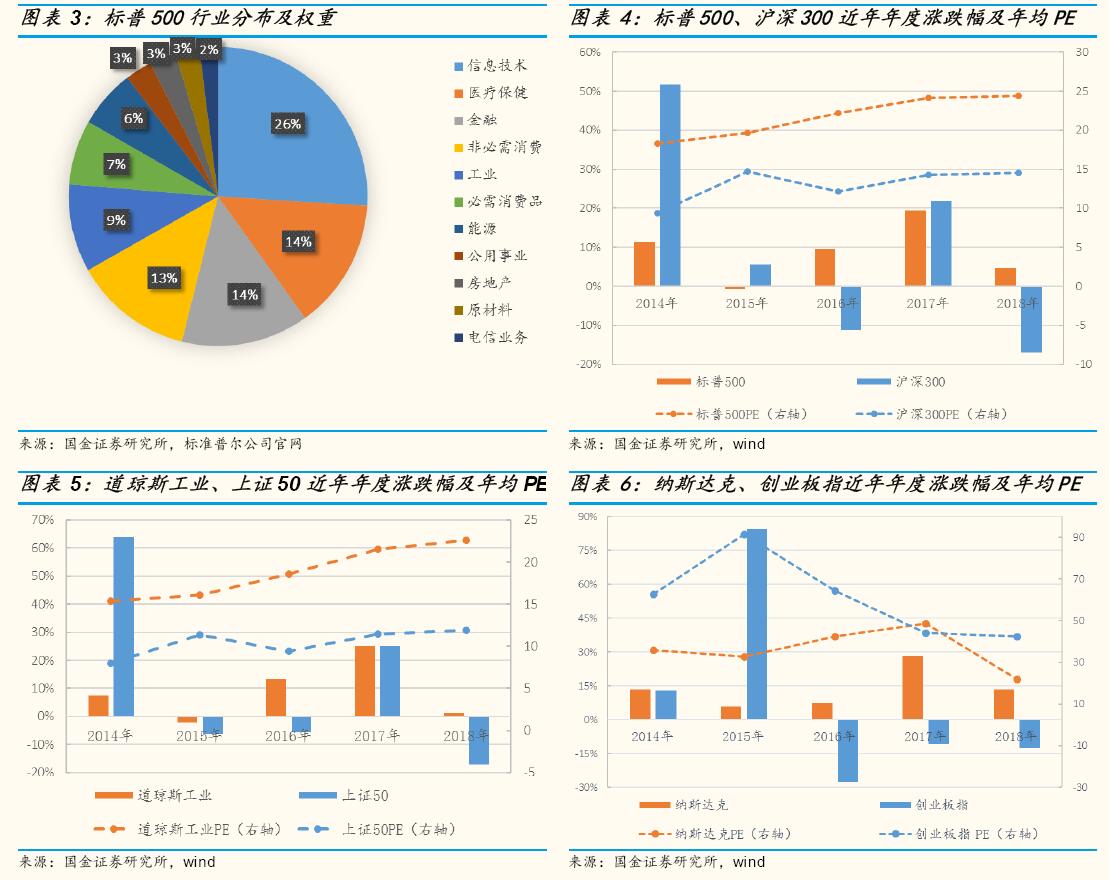

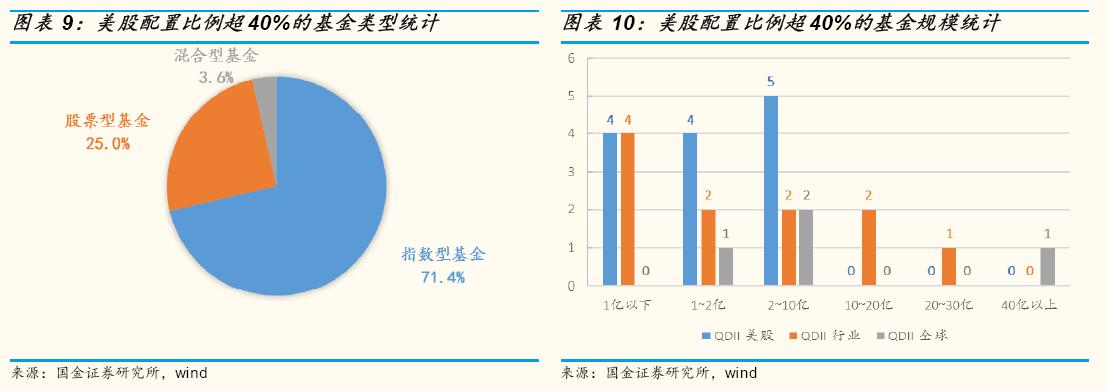

股指是股市刻度表,股指权重股构成能很好地反映市场的产业结构。标普 500 指数是一个宽基指数基金,相比于金融地产行业占比近四成的沪深 300,标普 500 指数在行业配比上相对更加均匀。行业占比较高的信息技术、医 疗保健、金融、非必需消费品和工业其权重分别为 26%、14%、14%、13%和 9%,而公用事业、房地产、原材料和电信业务在行业占比中最小。综合来 看,标普 500 更为偏爱创新成长型行业,以信息技术、医疗保健为代表的 高新技术产业受到青睐,也从侧面反映了信息经济时代下美国的产业结构特征。

对比近年来中美主要股指年度回报率和 PE,整体来看,美股主要股指走势平稳,特别自 2018 年以来在全球动荡的金融环境下,大多数国家股票市场均出现了大幅震荡,而美股由于美国良好的经济基本面、美元持续走强等因素使其表现好于全球其他主要市场。今年以来,截至 7 月 15 日,标普 500 指数上涨 4.78%,道琼斯工业指数上涨 1.21%,而纳斯达克指数涨幅领 先达到 13.36%,这主要得益于新兴科技行业在地域上全球化的优势使之受 贸易摩擦影响最小。对比来看,A 股整体波动较大,行业风格轮动明显, 且创业板指数估值较高,特别是今年以来在全球金融市场动荡下,A 股市 场震荡加剧。适时在成熟的海外市场进行资产配置,能为投资者带来稳定 收益,分散单一市场风险。<p align="center"> </p>

</p>

从指数收益率来看,四大股指在短期和中长期都有较为良好的回报率,且稳中有升,其近一年的年化收益均高于近五年的年化收益。综合来看,以道琼斯工业指数为代表的蓝筹股优于市场整体水平,而以纳斯达克和纳斯达克 100 指数为代表的新兴技术行业回报率又优于蓝筹股和市场整体水平。 截至 7 月 15 日,标普 500 近一年的年化收益为 13.91%,道琼斯工业指数 为 15.63%,而纳斯达克指数大幅领先,为 23.98%,纳斯达克 100 指数为 26.34%。虽然纳斯达克指数的收益率较高,但是其 PE为 26.4,和标普 500 指数的 PE(25.2)相当。而纳斯达克 100 指数的 PE 为 33.6,其估值明显 高于其它指数。

从盈利的角度来看,纳斯达克 100 指数的 ROA 最高,为 8.81%,道琼斯工 业指数的 ROE最高,为 20.54%,纳斯达克和纳斯达克 100指数的 ROE分别 为 17.68%和 18.52%,均高于以标普 500 指数为代表的市场平均水平(16.18%)。值得注意的是,道琼斯工业指数的销售净利率和其它指数差别 不大,而其资产周转率(37.91%)明显偏低,权益乘数(3.95)偏高,因 此道琼斯工业指数的高 ROE 主要是由于其高杠杆率导致。综合资本结构和 盈利水平来看,纳斯达克和纳斯达克 100指数表现更为优异。

从成长性来看,纳斯达克和纳斯达克 100 指数的营收年增长率遥远领先,分别为 14.08%和 15.94%,以标普 500 为代表的行业整体营收年增长率为9.82%,高于道琼斯工业指数的 6.63%。在净利润年增长率方面,标普 500 表现尤为出色,为 33.91%,纳斯达克指数次之,为 21.40%。<p align="center"> </p>

</p>

标普 500 的各行业权重与全市场的情况基本类似,因此我们可以通过标普500 指数中各行业的财务表现来了解美国市场上整体行业的特征及行业间 的差别。行业的盈利指标、成长指标均取 2017 年年报进行计算,行业指标 计算时按行业内个股市值进行加权。

各行业中,估值较低的行业为电信业务、金融、必需消费品和工业,分别 为 7.1、15.9、19.2 和 22。估值较高的行业为医疗保健、能源、房地产和 信息技术,分别为 34.9、35.1、35.2 和 35.3。从盈利指标 ROA 来看,信息技术和电信业务表现最优,分别为 9.61%和 8.49%。金融行业 ROA最低, 仅为 1.14%,注意到其超低的资产周转率(6.11%)和高的权益乘数 (7.61),因此金融行业的低 ROA 是由其高杠杆率导致。能源、原材料、金 融、公用事业、房地产行业在 ROA 和 ROE 指标的表现均一般。而电信业务、 非必需消费品、必需消费品、工业和信息技术行业都有着较高的 ROE,分 别为 32.06%、22.56%、21.58%、20.01%和 19.04%。综合来看,电信业务、 工业和必需消费品行业兼具低估值和良好的盈利性。

从行业贡献来看,原材料、公共事业和房地产行业净利润较低且行业权重 占比很小。净利润较大的行业中,虽然电信业务的净利润以 283.99 亿元居首,但由于其只有 2.0%的行业权重,对指数总体的贡献较小。行业占比高 且净利润较高的信息技术(行业占比 26.0%,净利润 139.23 亿元)和金融 (行业占比 13.8% ,净利润 107.71 亿元)两个行业贡献了约一半的利润。

从成长性来看,能源行业逐渐摆脱了 15、16 年的疲软时期,在 17 年取得了营业收入和净利润的快速增长。电信业务行业得益于美国电信业的创新 探索和国内稳定的宏观环境,在全球许多电信服务市场的萎缩中逆流向好。 其净利润年增长率达 128.16%。此外,非必需消费品和信息技术行业也取 得了较高的营收年增长率。<p align="center"> </p>

</p>

今年以来,虽然全球金融市场动荡不断,但由于美国经济基本面总体向好, 经济韧性依然较强,使美股市场相对于其他市场表现良好。2018 年二季度美国劳动力市场继续强劲,劳动收入提高,失业率相对较低,济发展持续强劲,实际 GDP 保持增长态势。虽然对地缘政治风险以及对贸易政策日益增加的担忧可能会对股票价格造成压力,引起股市波动加剧,但美联储的加息政策、特朗普减税政策以及基建计划等扩张性财政政策或支撑消费,引起经济活动的进一步扩张,美国的经济前景依然强健。

三、投资于美股市场的公募基金分析

3.1 参与美股市场的公募基金概况

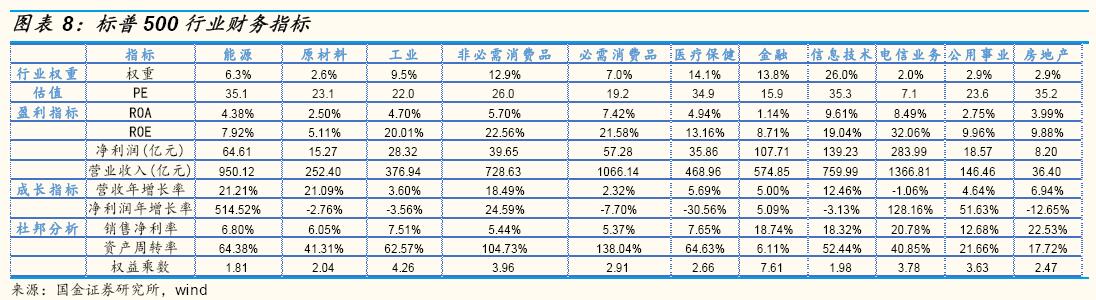

据 2018 年一季度报显示,目前共有 37 只 QDII 基金在美股上有所配置,其中,美股配置比例超 40的基金有 28 只。根据投资风格不同,我们将配置于美股的基金分为三类(国金分类):QDII-美股基金是主投于美股市场且美股配置比例超过 的基金,共计 13 只;QDII-行业(除房地产)基金为行业主题类投资基金,在美股上有所配置的有 15 只;QDII-全球基金是在全球范围内进行资产配置的基金,在美股上有所配置的有 9 只。我们进一步统计美股配置比例超40%的 QDII 基金的类型及规模。美股配置比例较高的 QDII 基金中,被动指数型基金占比71.4%,而主动管理型基金占比为28.6 %(其中股票型基金25%,混合型基金3.6%)。对美股配置较高的基金规模统计显示,目前基金规模多为 2 亿以下和 2-10 亿,QDII-美股基金规模均为 10 亿以下,而规模在 20-30 亿和超 40 亿的基金仅有 2 只,分别为QDII-行业基金中的“嘉实全球互联网人民币”和 QDII-全球基金中的“华夏全球精选”,其规模分别为 26 亿元和 47.8 亿元,美股配置比例分别为67.4%和 40.8%。<p align="center"> </p>

</p>

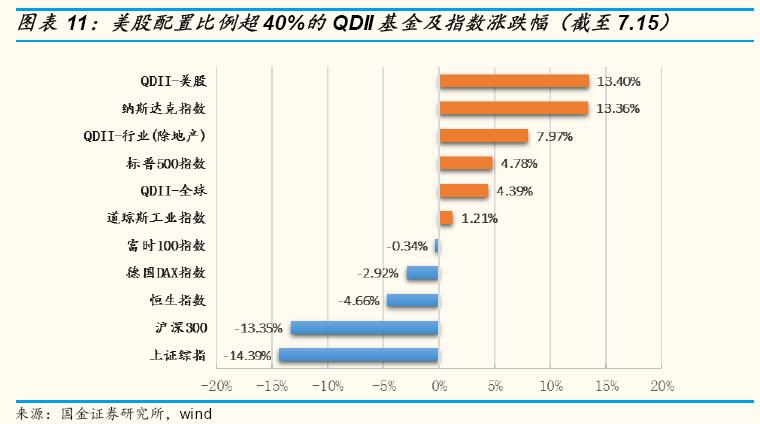

通过对今年以来各主要类型指数和美股配置比例超 40%的 QDII 基金的业绩进行统计,可以看出,除美股外的部分其他国家市场今年以来整体业绩呈现不同程度的下跌态势。其中, 上证综指(-14.39%)和沪深 300 (-13.35%)跌幅较大。而纳斯达克指数(13.36%)和标普 500 指数(4.78%)等美股主要股指涨势较好,带动美股配置比例较高的 QDII 基金取得了良好收益。<p align="center"> </p>

</p>

3.2 QDII-美股基金分析

3.2.1 主动管理型 QDII-美股基金

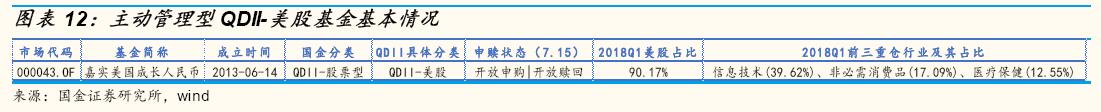

主动管理型基金比起被动型基金,它更体现了基金管理人背后投研团队的能力。13 只 QDII-美股基金中主动管理型的基金仅有 1 只,为“嘉实美国成长人民币”,该基金主要投资于美国大盘成长型股票,前三大重仓行业(行业占净值比)分别为:信息技术39.26% )、非必需消费品(17.09%)和 医疗保健(12.55%)。<p align="center"> </p>

</p>

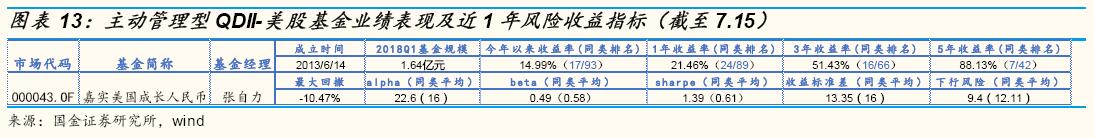

“嘉实美国成长人民币”自 2013 年 6 月成立以来,基金规模从 2017 年一季度的 0.4 亿元发展到 2018 年一季度的 1.64 亿元,其规模在近一年中快速增长。从区间业绩表现来看,该基金今年以来表现突出,收益率14.99%,在同类 93 只股票型基金中排名第 17; 中长期收益稳健,3 年收益率51.43%,同类排名 16/66,5 年收益率 88.13%,同类排名 7/42。综合风险指标来看,该基金夏普比率 1.39,领先同类平均水平 0.61,收益标准差和下行风险指标都小于同类平均值。<p align="center"> </p>

</p>

3.2.2 指数型 QDII-美股基金

指数基金是以特定指数为标的,并以该指数的成份股为投资对象,通过购买该指数的全部或部分成份股构建投资组合,以追踪标的指数表现的基金产品。指数基金以减小跟踪误差为目的,使投资组合的变动趋势与标的指数相一致,以取得与标的指数大致相同的收益率。指数基金的核心在于其跟踪的指数标的,投资者可以通过投资具有不同收益与风险预期的指数基金,来达到资产配置的目的。

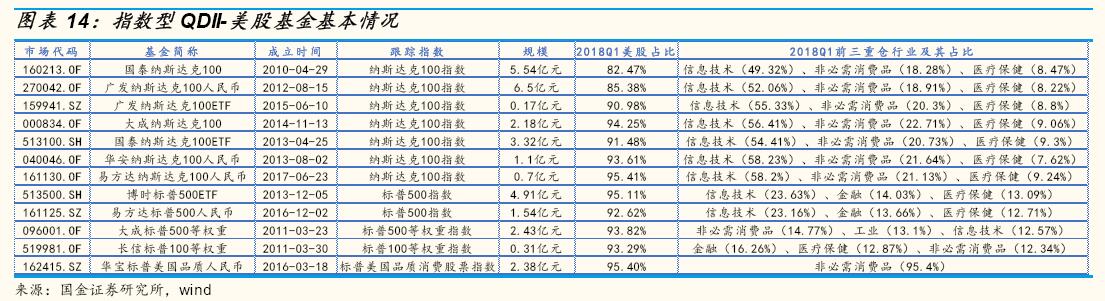

在 13 只 QDII-美股基金中,12 只均为被动指数型基金。其中有 7 只基金跟踪纳斯达克 100 指数,2 只基金跟踪标普 500 指数,跟踪标普 500 等权重指数、标普 100 等权重指数、标普美国品质消费股票指数的基金分别有 1 只。我们对这 12 只 QDII-美股指数型基金的基本情况进行了统计,国泰纳斯达克 100 是国内首只跟踪海外指数的 QDII 产品,成立于 2010 年 4 月。从各基金前三位重仓行业来看,信息技术、非必需消费品、医疗保健、金融行业最受青睐,跟踪相同指数的基金重仓行业及其占比类似。<p align="center"> </p>

</p>

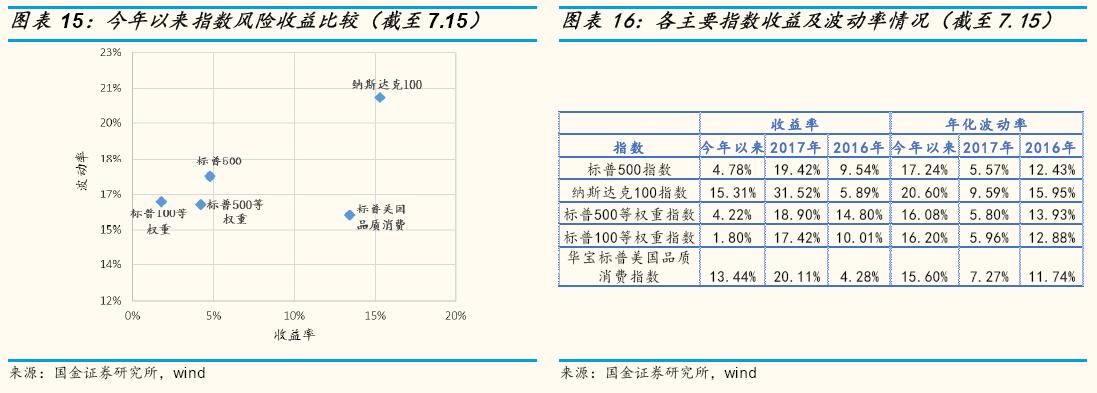

被动指数型基金的表现与所跟踪指数的表现密切相关,我们分别统计了这12 只指数型基金所跟踪指数今年以来、2017 年度以及 2016 年度的收益率及波动情况,具体结果如下图表所示。从各指数的风险收益特征上看,今年以来,纳斯达克 100 指数涨幅在 5 只指数中居首,但其年化波动率也明显高于其他指数。标普美国品质消费指数在取得较高收益的同时,波动率较低。标普 500 指数和标普 500 等权重指数的收益率和波动率都相对较小。而标普100 等权重指数虽波动率较低,但其收益率明显低于标普 500 指数和标普500 等权重指数。从风险收益的匹配度上看,今年以来标普美国品质消费指数表现较好。<p align="center"> </p>

</p>

我们统计了各基金的业绩表现及风险收益指标,同时考虑规模因素,我们对部分绩优产品进行了列举,具体情况如下图表所示。从基金规模上看,“广发纳斯达克 100 人民币”以 6.5 亿元居首,“国泰纳斯达克 100” 以5.54 亿元的规模次之。跟踪纳斯达克 100 指数的 7 只基金在业绩上均有优异的表现。其中,“国泰纳斯达克 100”、“国泰纳斯达克 100ETF”、“广发纳斯达克 100 人民币”、“大成纳斯达克 100”、“华安纳斯达克 100 人民币”基金的业绩无论是在短期收益还是在中长期收益方面都表现突出,在同类指数型基金中排名前列。值得注意的是,业绩表现突出的基金所跟踪的指数标的均重仓配置信息技术和非必需消费品行业,其中,“华宝标普美国品质人民币”配置非必需消费品行业达95.4%。综合之前的美股行业分析可以看出,信息技术和非必需消费行业具有可观的发展前景、健康良好的财务指标以及高的市场关注度,行业的强劲表现带动重仓该行业的指数基金业绩持续走高。跟踪标普 500、标普 500 等权重、标普 100 等权重指数的基金在行业配置上较为分散,因此走势强劲的行业板块因其权重影响对总收益的贡献并不突出,导致跟踪这些指数的基金业绩表现相对较弱。<p align="center"> </p>

</p>

从风险收益指标上看,“华宝标普美国品质人民币”基金在跟踪误差、年化波动率方面都控制得较好,今年以来的年化信息比率较高,为 1.72。在近1 年的风险收益指标中,该基金具有小于平均水平和小于同类绩优基金的收益标准差和下行风险,其夏普比率为 1.49,高于平均水平 0.6,在同类绩优基金中表现突出。“博时标普 500ETF”基金和“大成标普 500 等权重” 基金的跟踪误差和年化波动率均较小,基金风险小于同类绩优基金。今年 以来“广发纳斯达克 100 人民币”基金、“国泰纳斯达克 100”基金和“大成纳斯达克 100”基金在信息比率方面表现较为突出,其值分别为 1.88%、1.78%和 1.75%。<p align="center"> </p>

</p>

3.3 美股配置较高的 QDII-行业(除地产)基金分析

截至 2018 年一季度末,QDII-行业类基金在美股上有所配置的有 15 只,我们对其中 11 只美股配置比例超 40的基金进行进一步研究。美股配置比例较高的 QDII-行业类基金中,主动管理型基金 3 只(其中股票型基金 2 只, 混合型基金 1 只),被动指数型基金 8 只,后文中我们将分别对主动管理型 及被动指数型 QDII-行业基金进行进一步分析。

3.3.1 主动管理型 QDII-行业基金

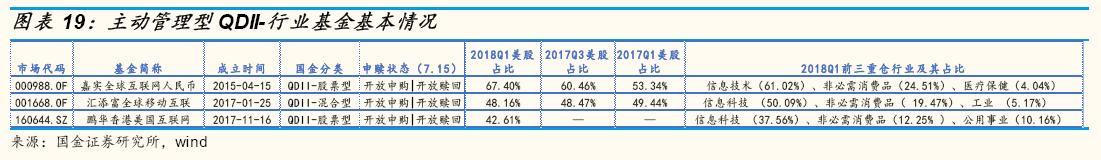

3 只美股配置比例超 40%的主动管理型 QDII-行业基金的基金具体信息统计如下图表所示。从成立时间来看,3 只基金成立时间较短,并且均主投于移动互联主题相关公司的股票。自 17 年 1 季度起至 18 年 1 季度末,“嘉实全球互联网人民币”基金的美股仓位从 53.34%提高到了 67.40%,而“汇添富全球移动互联”基金的美股仓位今年以来呈小幅下滑态势。从前三大重仓行业上看,这 3 只移动互联网主题基金更为侧重信息技术和非必需消费品行业。<p align="center"> </p>

</p>

我们对部分绩优美股投资占比较高的主动管理型 QDII-行业基金的相关指标进行了统计和整理,具体结果如下图表所示。从基金规模上看,“嘉实全球互联网人民币”基金的规模较大,达 26.02 亿元。而从基金业绩表现来看,“嘉实全球互联网人民币”基金的短期业绩良好,中长期业绩突出,其3 年收益率为 73.63%,在同类 66 只股票型基金中排名第 2。“汇添富全球移动互联”基金的 1 年收益率为 29.54%,在同类 30 只混合型基金中排名第 1。<p align="center"> </p>

</p>

从风险收益指标上看,“嘉实全球互联网人民币”基金近 1 年的收益标准差和下行风险均高于同类平均水平。“汇添富全球移动互联”基金风险水平较低,夏普比率为 1.53,高于同类平均水平 0.65。<p align="center"> </p>

</p>

3.3.2指数型 QDII-行业基金

在 11 只美股配置占比较高的 QDII-行业基金中,8 只为被动指数型基金, 我们分别对各只基金的基本资料进行了总结整理,如下图表所示。从基金规模上看,除了“交银中证海外中国互联网”基金和“易方达中证海外互联 ETF”基金规模较大,均超 10 亿,其余基金规模整体偏小。从投资范围来看,这 8 只行业主题类指数基金主要跟踪生物科技和互联网主题指数。前三大重仓行业更侧重于信息技术、医疗保健和非必需消费品行业。<p align="center"> </p>

</p>

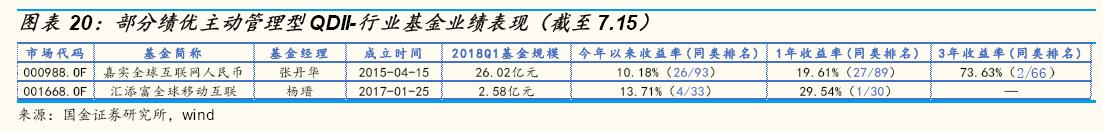

我们分别统计了以上指数型 QDII-行业基金所跟踪的 8 只指数今年以来、2017 年度以及 2016 年度的收益率及波动情况,具体结果如下图表所示。从各指数的风险收益特征上看,今年以来,标普生物科技精选行业指数涨幅领先,但其年化波动率也处于较高水平。中证海外中国互联网指数、中证海外中国互联网 50 指数、标普全球 1200 医疗保健指数和标普 500 医疗保健等权重指数的整体收益一般,而标普全球农业指数表现较差,今年以来收益率为负。从风险收益的匹配度上看,今年以来标普生物科技精选行业指数和标普500 信息科技指数表现较好。<p align="center"> </p>

</p>

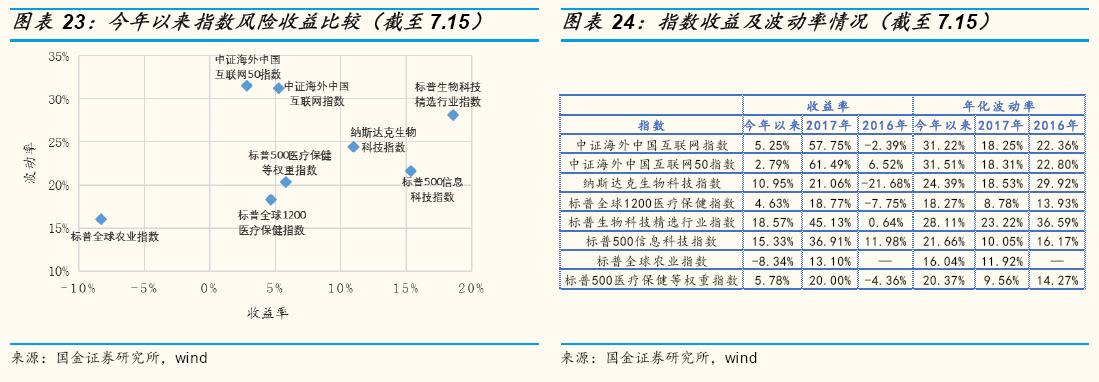

我们对美股投资占比较高的部分绩优指数型 QDII-行业基金的相关指标进行了统计和整理,具体结果如下图表所示。从基金规模上看,2 只基金规模较小,均为 1 亿元以下,且成立时间较短。从基金业绩表现来看,“易方达标普生物科技人民币”基金和“易方达标普信息科技人民币”基金的短期业绩突出,今年以来收益率分别为 18.37%和 16.72%,在同类 93 只股票型基金中排名分别为第 3 和第 9。<p align="center"> </p>

</p>

我们对以上 2 只绩优基金的风险收益指标进行了统计,如下图表所示。“易方达标普生物科技人民币”基金的跟踪误差相对较大。“易方达标普信息科技人民币”基金的跟踪误差、近 1 年收益标准差和近 1 年下行风险均小于同类平均水平和同类绩优基金,因此它的风险较小。此外,“易方达标普信息科技人民币”基金在信息比率和夏普比率方面也表现突出,分别为 1.7 和 1.47。<p align="center"> </p>

</p>

3.4 美股配置较高的 QDII-全球基金分析

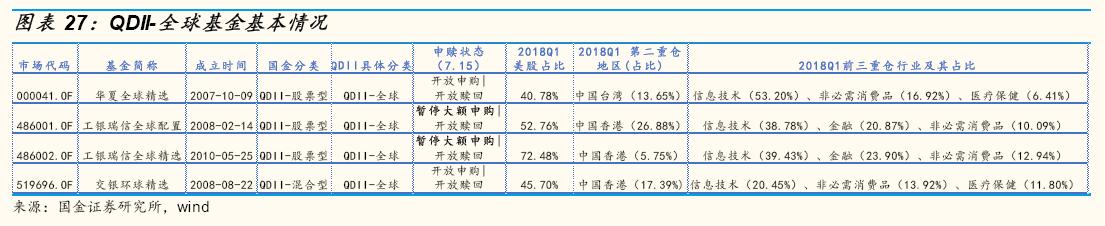

QDII-全球基金在全球范围内进行资产配置,其在美股上有所配置的有 9 只。我们对其中美股配置占比超40%的 4 只基金进行进一步研究,基金的基本 资料进总结整理如下图表所示。从基金类型来看,4 只基金均为主动管理型基金。“工银瑞信全球精选”基金的美股仓位较高,18 年一季度末为72.48%。“华夏全球精选”基金的美股仓位仅为 40.78%。从前三大重仓行业上看,基金更侧重于信息技术、金融和非必需消费品行业。<p align="center"> </p>

</p>

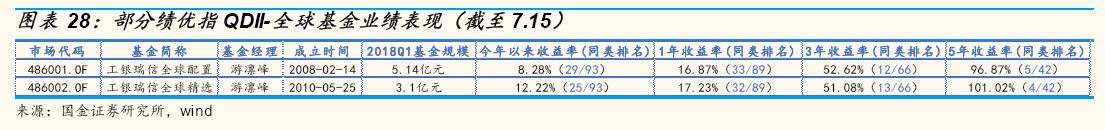

我们对美股投资占比较高的 QDII-全球基金的业绩表现进行了整理统计, 并且将部分绩优基金的业绩表现进行展示,如下图表所示。从基金规模上看,“工银瑞信全球配置”基金规模较大,为 5.14 亿元。“工银瑞信全球配置”基金和“工银瑞信全球精选”基金在行业配置上和业绩表现上相似, 均为短期业绩良好,长期业绩突出。其 5 年收益率分别为 和101.02,在同类 42 只股票型基金中分别排名第 5 和第 4。<p align="center"> </p>

</p>

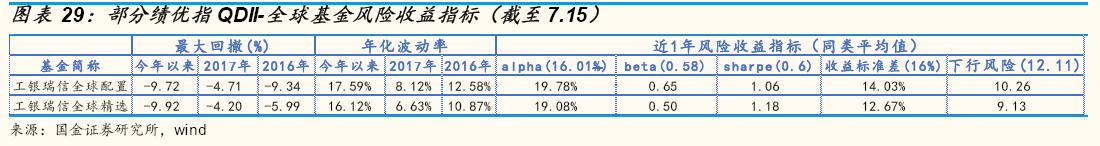

我们对以上 2 只美股占比较高的绩优 QDII-全球基金的风险收益指标进行了统计,如下图表所示。“工银瑞信全球配置”基金和“工银瑞信全球精选” 基金的风险较小,其近 1 年收益标准差和下行风险均小于同类平均水平。2 只基金的在超额收益和夏普比率方面也表现优异,均高于同类平均水平。<p align="center"> </p>

</p>

四、绩优基金产品对比分析

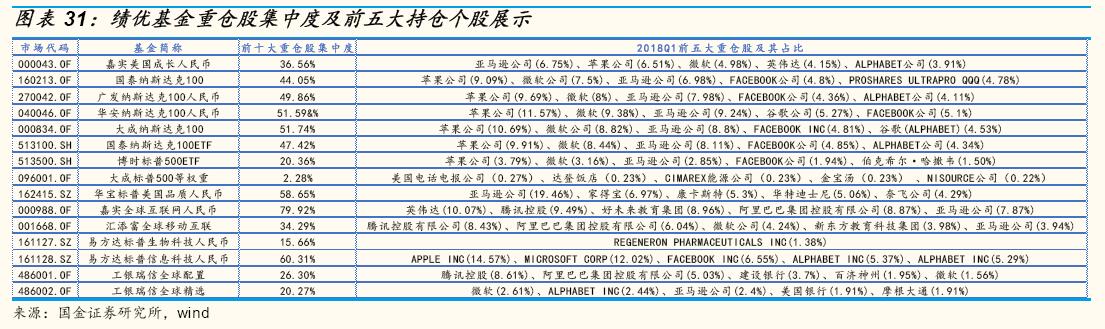

我们对绩优基金产品的行业分布以及重仓持股明细做了统计对比分析,以 便进一步了解其资产配置特征,具体情况如下图表所示。从基金类别上看, 绩优基金中的被动指数类基金占比较多,为 66.7%。而从国金 QDII 具体分类看,QDII-美股型基金在 15 只绩优基金中占 9 只。从 2018 年一季报公布的美股投资占比上看,QDII-美股类基金的美股投资占比均在80%以上; QDII-行业(除地产)类基金中的被动指数型基金:“易方达标普生物科技人 民币”基金和“易方达标普信息科技人民币”基金投资美股占比较高,分别为 90.97%和 95.38%。QDII-行业(除地产)类基金中的主动投资型基金和QDII-全球类基金的美股投资占比相对较低。从行业配置上看,QDII-美股 基金和 QDII-行业(除地产)基金均重仓配置信息技术行业,其次分别为非必需消费品和医疗保健行业。QDII-全球基金则在重仓配置信息技术行业之外,更侧重于金融行业。<p align="center"> </p>

</p>

从基金的重仓股集中度及个股明细上看,指数型基金中,“大成标普 500 等权重”基金、“博时标普 500ETF ”基金和“易方达标普生物科技人民币” 基金的个股配置较为分散,其前十大重仓股集中度分为为 2.28%、20.36%和 15.66%;其它指数型基金持股均较为集中。主动管理型基金中,“嘉实全球互联网人民币”基金前十大重仓股集中度较高,为 79.92%; 2 只QDII-全球类基金:“工银瑞信全球配置”和“工银瑞信全球精选”基金持股均较为分散。从绩优基金的重仓持股上看,各基金公司在苹果公司、微软、亚马逊公司、谷歌公司、FACEBOOK 公司等信息科技龙头公司上多有所配置。<p align="center"> </p>

</p>

小结:目前共有 37 只 QDII 基金在美股上有所配置,其中,美股配置比例超 40%的基金有 28 只。美股配置比例较高的基金中,被动指数型基金占比 71.4%,主动管理型基金占比为 28.6%,基金规模多为2亿以下和 2-10 亿。在美股配置比例超 40%的 QDII 基金中,综合考虑主动型基金的规模、业绩、下行风险、最大回撤、年化波动率以及夏普比率等指标,以及指数型基金的跟踪误差、信息比率等指标,我们认为 QDII-美股基金中的“国泰纳斯达克 100”、“国泰纳斯达克100ETF”、“广发纳斯达克 100 人民币”、 “华安纳斯达克 100 人民币”、“博时标普 500ETF”、“华宝标普美国品质人民币”基金; QDII-行业(除地产)基金中的“汇添富全球移动互联”、“易方达标普生物科技人民币”和“易方达标普信息科技人民币”;QDII-全球基金中的“工银瑞信全球配置”和“工银瑞信全球精选” 等 QDII 基金值得投资者重点关注。