养老目标基金专题研究报告(五):美国目标风险基金研究

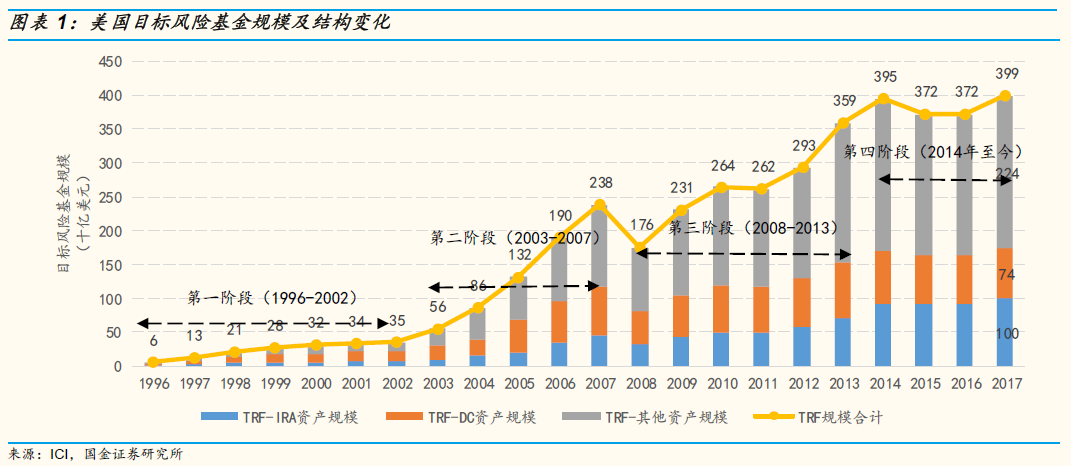

美国目标风险基金的发展历史与现状:目标风险基金最早出现于 20 世纪 90年代,旨在风险水平既定的约束条件下,实现投资组合收益的最大化。其发 展历程可以分为起步、快速发展、持续增长、规模稳定四个阶段,其中退休 计划改革后养老金规模的扩大和目标风险基金被纳入合格默认投资选择是快速发展阶段的主要动力,2008 年金融危机后投资者的风险意识觉醒是持续增长阶段的主要动力。2017 年底,目标风险基金规模为 3990 亿美元。

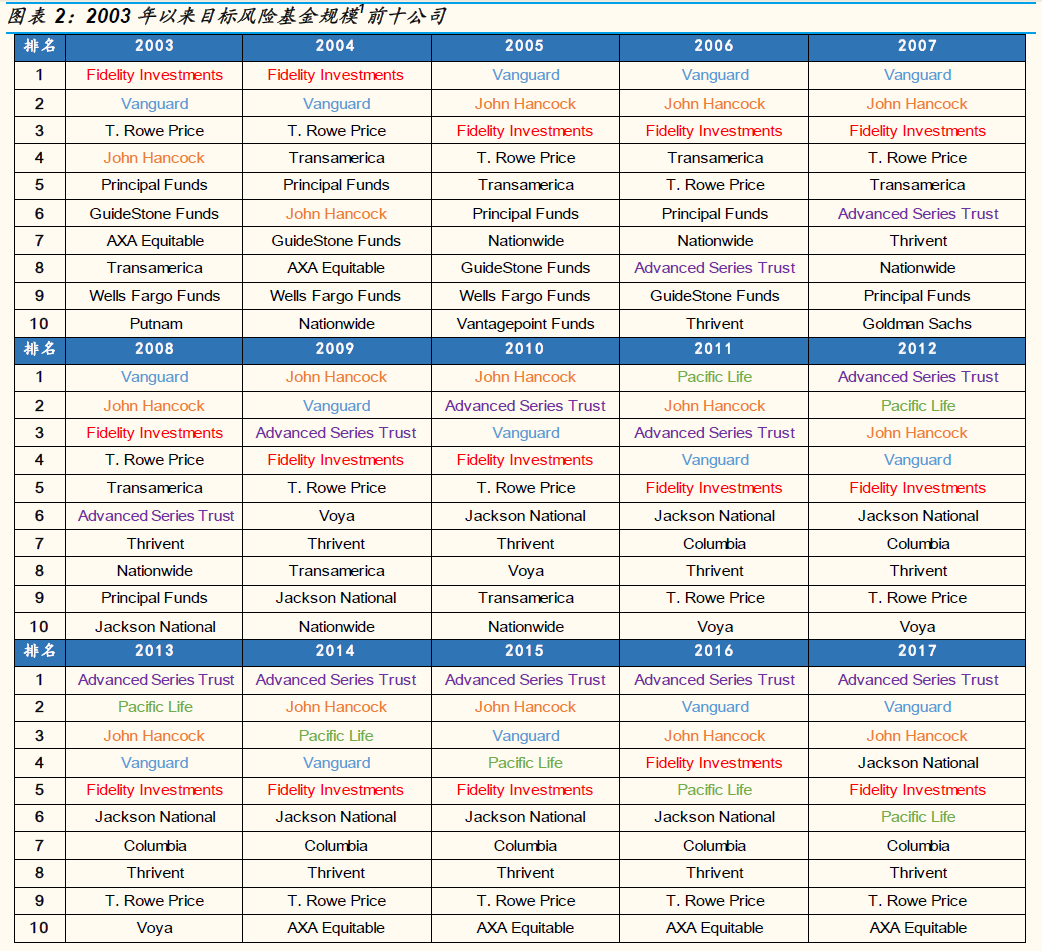

美国目标风险基金的行业格局变化:目标风险基金市场相较目标日期基金市 场竞争更加激烈。2004 年以前,Fidelity 为市场巨头;2005-2008 年间 Vanguard 后来居上,占据榜首,John Hancock 紧随其后;2009-2010 年 John Hancock 一度超越 Vanguard 位列第一;2011 年 Pacific Life 异军突起 摘得桂冠;在此期间于 2006 年由多家公司联合发起和管理的 Advanced Series Trust 逐步壮大,成为 2012 年以来目标风险基金市场上的新巨头。

目标风险基金的核心要素:产品设计、费率设置、资产配置及业绩表现

产品设计:目标风险基金根据投资者不同风险偏好来确定投资组合,其 产品设计主要分为两部分,一是确定风险水平,可以表达风险水平的指 标有很多,一般常用的有标准差、在险价值、权益配置比例等;二是根 据风险水平构建投资组合,有固定比例模型和最大收益模型两种方式。

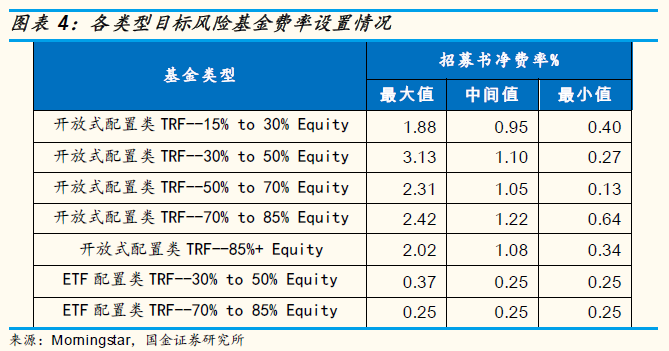

费率设置:根据对 135 只样本 TRF 基金费率的分析得出,ETF 类目标 风险基金费率显著低于一般开放式目标风险基金;在开放式配置类中, 同一类别不同份额的基金费率差别较大;在开放式配置类中,费率水平 并未随着权益比例的提高而线性增加。

资产配置:目标风险基金通过分散投资、资产配置实现风险管理,TRF 的种类细分基于其权益资产配置比例,可分为 15%-30%、30%-50%、 50%-70%、70%-85%及 85%以上,配置范围上,既包含美国境内也包 含境外,整体来说主要投资于美国境内的权益与固收类资产。

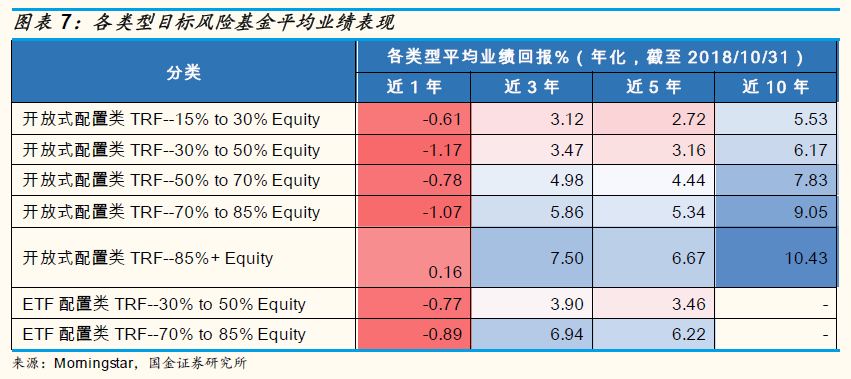

业绩表现:根据对 135 只样本 TRF 业绩表现的分析得出,同一类别长 期业绩表现优于中短期;权益比例越高的类别年化收益越高;同一比例 区间中 ETF类业绩优于一般开放式业绩。

开放式基金类与 ETF 类目标风险基金案例研究:

开放式基金类—先锋 LifeStrategy 系列、富达 Asset Manager 系列: 先锋 LifeStrategy 系列将风险划分为 4 级,费率水平低,采取 FOF 的 模式构建投资组合,投资于旗下四只指数基金。

富达 Asset Manager 系列将风险划分为 7 级,费率相对较高,采取 FOM 模式构建投资组合,将不同比例资产划分给不同大类资产的专业 投资团队管理,形成专业的富达中央基金。

ETF 类—安硕 Core Allocation 系列:采取 ETF 的形式,风险划分为 4级,费率水平低,为跟踪基金指数的被动类目标风险基金。

一、美国目标风险基金的发展历史与现状

目标风险基金(Target Risk Fund, TRF),又称生活方式基金(Life Style Fund)最早出现于 20 世纪 90 年代,旨在风险水平既定的约束条件下,实现 投资组合收益的最大化,其最主要的特点是风险管理,通过持续的管理,维持 风险水平恒定。目标风险基金与目标日期基金相似,一般一个系列中有多个产 品,与目标日期基金根据退休日期区分同系列不同基金的是,目标风险基金根 据风险水平区分,通常来说可以分为保守(Conservative)、稳健(Moderate)、 激进(Aggressive)等不同风险级别,不同基金公司对于风险等级的划分不同, 一般可以在基金的名称中看出其对应的风险等级。

目标风险基金的发展历程分为四个阶段:

第一阶段为起步阶段(1996-2002 年),1996 年美国政府颁布的《全国证 券市场发展法案》取消了基金公司发展 FOF 产品的限制,为目标风险基金的 发展奠定基础,基金公司开始大量发行 FOF 产品,但受到 2000 年互联网泡沫 破灭的影响,这一阶段规模增长缓慢,2002 年底目标风险基金的规模达 350 亿美元。

第二阶段为快速发展阶段(2003-2007 年),2003 年美国股市开始回暖, 为目标风险基金规模的增长提供了良好的市场环境。2006 年 QDIA 制度推出, 目标风险基金被纳入合格默认投资选择,养老资产的加入助力目标风险基金规 模的快速增加,在 2007 年以前目标风险基金一半以上的规模来自于 IRA 和 DC 资产。2007 年底目标风险基金的规模达 2380 亿美元,其中 IRA 与 DC 资 产合计占比 50%。

第三阶段为持续增长阶段(2008-2013 年),2008 年席卷全球的金融危机 使得各类资产遭受重挫,目标风险基金也未能例外,2008 年底目标风险基金 规模为 1760 亿美元,较 2007 年底缩水超 1/4。2008 年的金融危机让投资者 开始关注风险问题,投资者的风险意识进一步提高,对于自身风险偏好的认知 和评估意识开始加强。越来越多的人开始通过大类资产配置的方式控制风险, 而目标风险基金因其策略简单,投资分散,风险管理的优势受到投资者的青睐。 这一阶段目标风险基金的投资者结构发生转变,除 IRA 及 DC 以外的资产占比 突破并维持在 50%以上,可见金融危机后投资者的风险意识觉醒为该阶段目标 风险基金发展的主要推手。2013 年底,目标风险基金规模突破 3000 亿美元, 达 3590 亿美元。

第四阶段为规模稳定阶段(2014 年至今),2014 年以后目标风险基金的规 模趋于稳定,在 3500 亿美元至 4000 亿美元之间波动,2017 年底,目标风险基金规模为 3990 亿美元,其中来自于 IRA 的规模为 1000 亿美元,占比 25%; 来自于 DC 的规模为 740 亿美元,占比 19%;来自于其他资产的规模为 2240 亿美元,占比为 56%。

二、美国目标风险基金的行业格局变化

在本专题的第四篇报告《美国目标日期基金的创新之路》中,我们看到2004 年以来目标日期基金规模前十排名整体变化不大,前三名一直为先锋(Vanguard)、富达(Fidelity)和普信(T. Rowe Price),但在目标风险基金的市场上,竞争显得更加激烈。2004 年以前,Fidelity 为目标风险基金市场的巨头;2005-2008 年间 Vanguard 后来居上,占据榜首,John Hancock 紧随其后,2009-2010 年 John Hancock 一度超越 Vanguard 位列第一;2011 年Pacific Life 异军突起摘得桂冠;在此期间于 2006 年由多家公司联合发起和管理的 Advanced Series Trust 逐步壮大,成为目标风险基金市场上的新巨头。

三、美国目标风险基金的核心要素

目标风险基金通常会设定一个恒定的风险水平,根据该风险水平调整大类 资产配置结构,通过不断的再平衡保持风险水平恒定。在目标风险基金的投资 管理中,基金经理对于组合的调整更多的是被动调整,即各类资产有明显市场 波动变化时调整大类资产配置以维持恒定风险。目标风险基金的配置选择权在 投资者手中,投资者根据自己不同阶段的风险偏好选择不同风险级别的 TRF。 这一点与目标日期基金有很大的不同,目标日期基金是为投资者提供一站式的 投资方案,投资者基本无需做主动的管理,配置的调整均由基金经理根据设定 的下滑路径及市场情况进行动态配置。

因此不论对于产品设计者、基金管理者还是投资者而言,了解目标风险基 金的核心特质都十分重要,本部分将围绕产品设计、费率设置、资产配置及业 绩表现四个方面对目标风险基金进行深入的剖析。

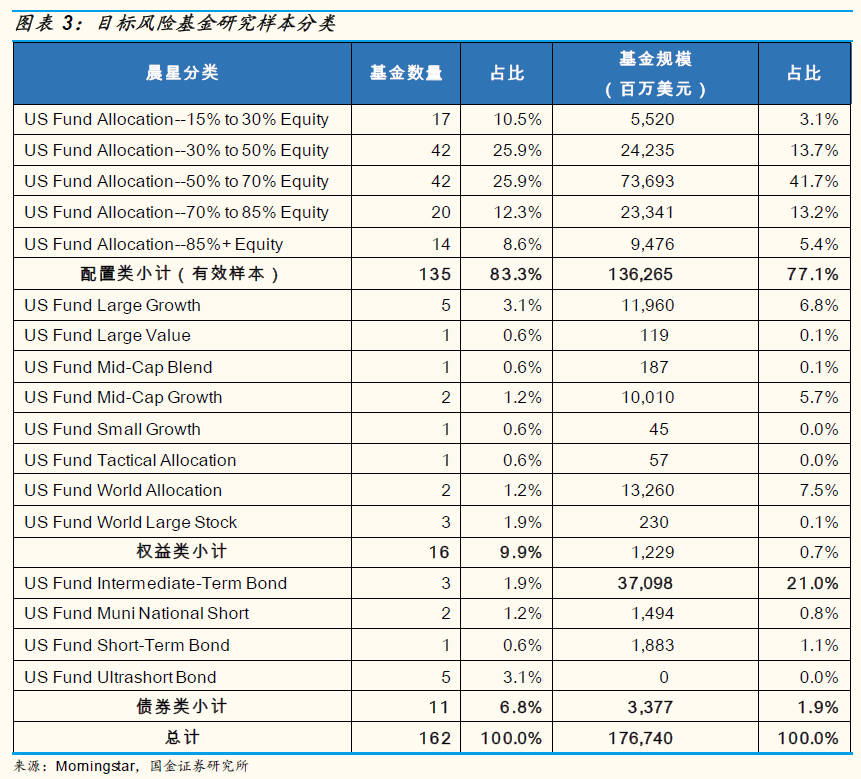

在统计口径上,对于目标风险基金,暂无统一的分类标准,ICI 对于目标 风险基金解释为名称中通常含有"conservative" 、"aggressive"或者"moderate" 的基金。我们根据 ICI 的统计口径,在 Morningstar Direct 美国基金库中筛选出 名称中含有"conservative" 、"aggressive"或者"moderate"的 162 只产品(份额 合并计算,若不合并计算则共有 499 个份额)。这 162 只产品中,配置类产品数量为 135 只(共 447 个份额),占比 83.3%,规模 1363 亿美元,占比77.1%,是我们对目标风险基金进行研究的有效样本。

1、产品设计

目标风险基金是根据投资者不同风险偏好来确定投资组合的,其产品设计 主要分为两部分,一是确定风险水平,二是根据风险水平构建投资组合。

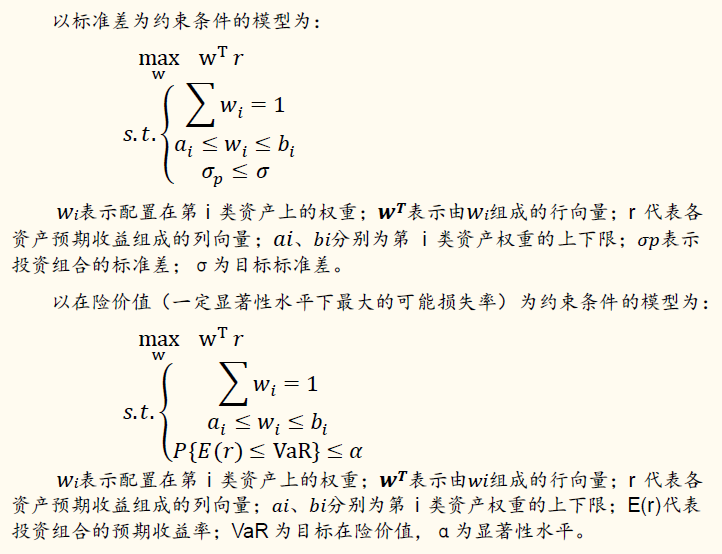

第一步根据投资者的风险偏好程度确定产品的风险水平,可以表达风险水 平的指标有很多,一般常用的是标准差、在险价值、权益配置比例等,确定后 的风险参数将作为求解投资组合的约束条件。

第二步确定大类资产配置,一般有两种构建方式,一是固定比例模型,二 是最大收益模型。

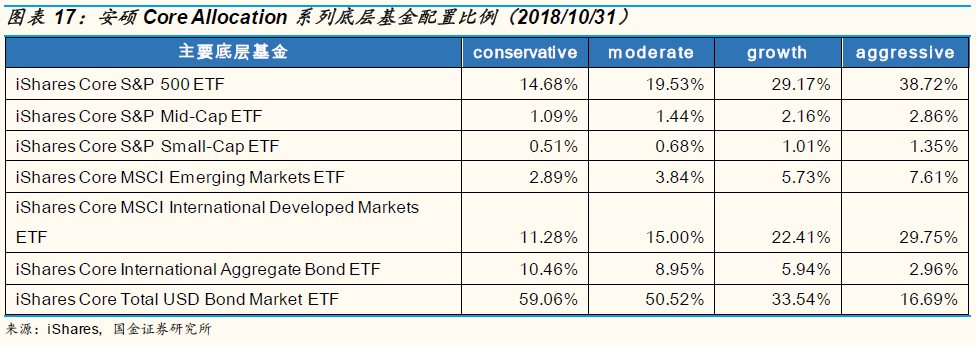

固定比例模型是指给不同风险水平指定固定的权益类资产及固定收益类资 产的投资比例,确定了大类资产配置比例以后再进行各大类下的资产配置。基 金公司通常采取此种方式,根据权益资产的比重设置不同的级别,如先锋基金 设置了 growth 、moderate、conservative、income 四级,对应的权益资产比 例分别 为 80% 、60% 、40% 及 20% ;安 硕设 置了 aggressive 、growth 、 moderate、conservative 四级,对于的权益资产比例分别为 80%、60%、40%、 30%。

最大收益模型即给定一定的约束条件去求解收益最大化的投资组合,均值 方差模型即为最大收益模型的一种,通过最大收益模型计算出大类资产配置的 比例,之后再进行各大类下的资产配置。在该模型中,比较常见的是通过标准 差、在险价值作为约束条件,进行收益最大化的优化求解。

**2、费率设置

**

筛选出的 135 只目标风险基金,共 447 个份额,将其按照产品大类(开放 式基金或 ETF )及权益 比例分类 ,统计其招 募书净费 率(Prospectus Net Expense Ratio)的最大值、中间值及最小值如下:

根据对样本的统计分析,可以得出:

ETF 类目标风险基金费率显著低于一般开放式目标风险基金。ETF 类的目 标风险基金费率中间值为 0.25%,而开放类目标风险基金中费率中间值最低的 也有 0.95%,可见 ETF 类目标风险基金有明显的费率优势。

在开放式配置类中,同一类别不同份额的基金费率差别较大。在开放式配 置类权益比例在 15%-30%的目标风险基金中,费率最低为 0.40%,费率最高 达 1.88%。

在开放式配置类中,费率水平并未随着权益比例的提高而线性增加。权益 比例在 15%-30%的份额费率明显较低,中间值为 0.95%;而权益比例在 30% 以上的各类别中费率没有太大差别,权益比例在 30%-50%、50%-70%、70%- 85%、85%以上的费率中间值分别为 1.10%、1.05%、1.22%、1.08%。

3、资产配置

目标风险基金通过分散化投资、大类资产配置实现风险管理,对于 TRF 的 种类细分主要基于其权益资产配置比例,分为 15%-30%、30%-50%、50%- 70%、70%-85%及 85 %以上。投资范围上,既可以投资于美国境内也可以投 资于境外,整体来看主要投资于美国境内的权益与固收类资产。

2017 年底,85%以上权益类规模加权平均资产配置为 91%的权益(66% 的美国股票、25%的非美股票),6%的固收(5%的美国债券、1%的非美债券), 余下 3%为现金和其他类资产;

70%-85%权益类规模加权平均资产配置为 74%的权益(54%的美国股票、21%的非美股票),22%的固收(20%的美国债券,2%的非美债券),余下的 4%为现金和其他类资产;

50%-70%权益类规模加权平均资产配置为 58%的权益(40%的美国股票、18%的非美股票),37%的固收(30%的美国债券,7%的非美债券),余下的 5%为现金和其他类资产;

30%-50%权益类规模加权平均资产配置为 39%的权益(27%的美国股票、12%的非美股票),55%的固收(47%的美国债券,8%的非美债券),余下的 6%为现金和其他类资产;

15%-30%权益类规模加权平均资产配置为 23%的权益(18%的美国股票、5%的非美股票),66%的固收(57%的美国债券,10%的非美债券),余下的11%为现金和其他类资产。

4、业绩表现

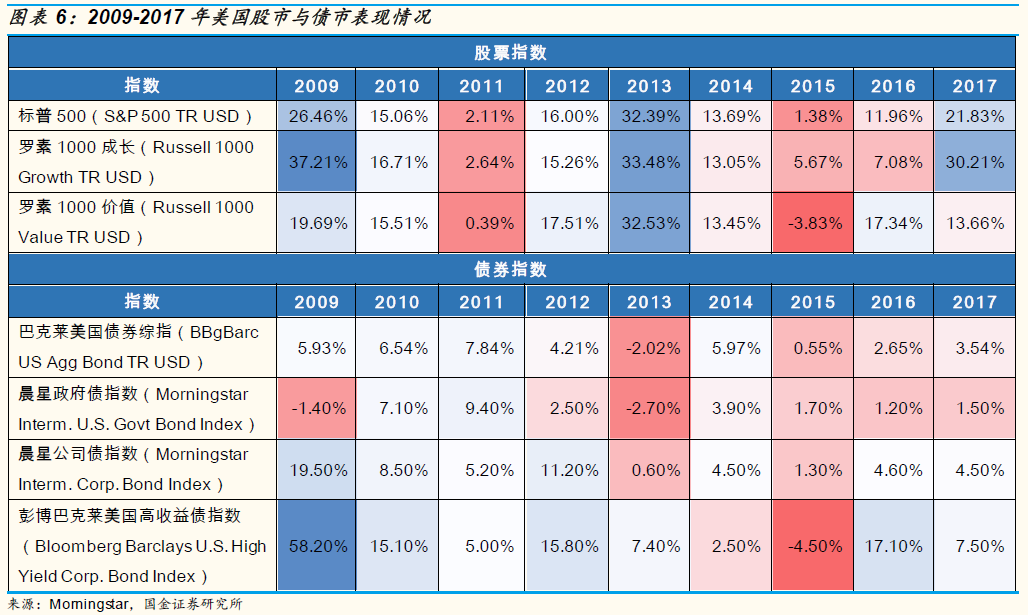

美股在 08 年金融危机后进入长期的牛市,2009-2017 这 9 年间,有 7 年 年回报率超 10%,3 年年回报率超 20%,2013 年的年回报率甚至高达 32.39%, 成长类在大多数年份的表现都优于价值类。再看美国债券市场,美联储从 2009 年开始实行量化宽松政策,各类债券的收益表现都不错,尤其是高收益债和公 司债,在 2009 年和 2012 年回报均超过 10%。2013 年美联储的议息纪要引发 “削减恐慌(Taper Tantrum)”,美债大跌,只有高收益债还有 7.4%的年回报 率。自 2015 年底美联储开始逐步加息,政府债和公司债的回报下行,但高收 益债依然保持较高的回报水平。

在上述美股长牛,美债阶段波动上涨,股票市场整体表现优于债券市场的 背景下,根据筛选出的 135 只目标风险基金的业绩表现来看,同一类别长期业 绩表现优于中短期;权益比例越高的类别年化收益越高;同一比例区间中 ETF 类业绩优于一般开放式业绩。

同一类别长期业绩表现优于中短期,近 10 年年化回报显著高于近 3 年及近 5 年。如权益比例为 15%-30%的类别,近 10 年年化回报为 5.53%,而近 3年与近 5 年的年化回报分别为 3.12%、2.27%。

权益比例越高的类别年化收益越高。开放式权益比例为 15%-30%、30%- 50%、50%-70%、70%-85%、 85%以上的类别近 10 年年化回报分为 5.53%、6.17%、7.83%、9.05%、10.43%。

同一比例区间中 ETF 类的业绩优于一般开放式的业绩。权益比例为 30%- 50%的开放式 TRF 近 5 年年化回报为 3.16%,ETF 类近 5 年年化回报为3.46%;权益比例为 70%-85%的开放式 TRF 近 5 年年化回报为 5.34%,ETF类近 5 年年化回报为 6.22%。

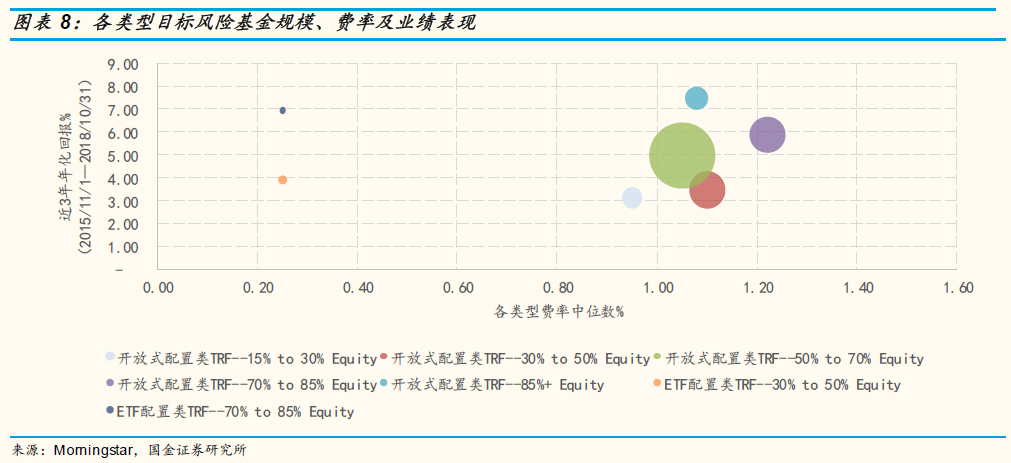

从规模、费率、业绩表现三方面总结来看:

规模方面,一般开放式 TRF 的规模高于 ETF 类 TRF,在开放式 TRF 内, 权益比例在 50%-70%之间规模最大,权益比例在 15%-30%的规模最小,可见 大多投资者风险偏好较高。费率方面,ETF 类 TRF 较开放式 TRF 具有明显的 低费率优势。在业绩表现方面,权益比例越高的 TRF,业绩表现越好。(气泡 图中气泡大小代表规模,横轴为费率,纵轴为年化回报)

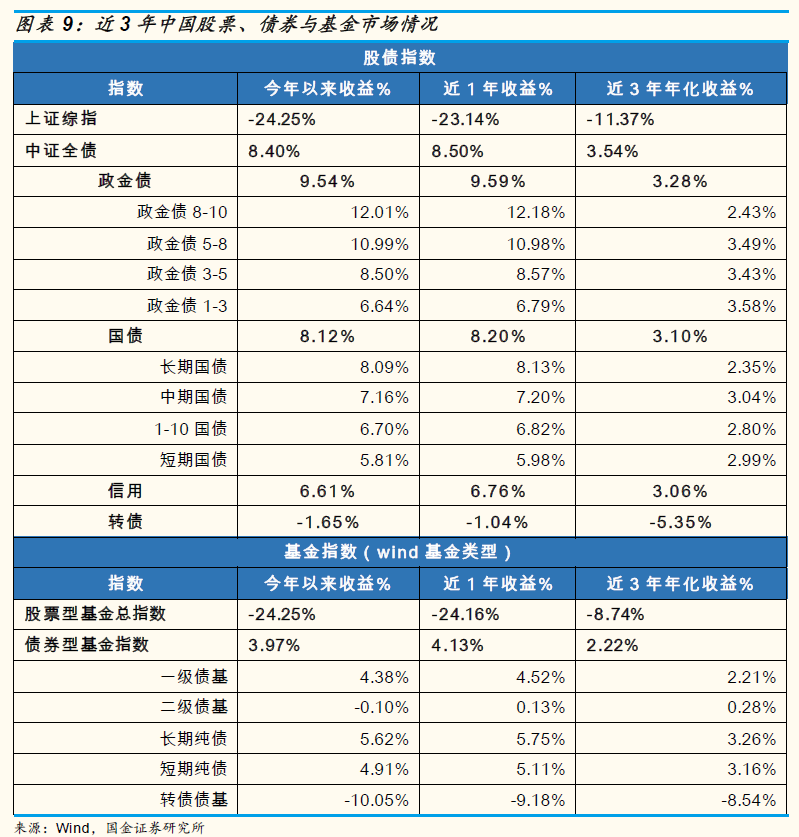

相较美国而言,我国养老目标产品刚刚起步,目标风险产品建议根据实际 市场环境应机布局。在目前国内宏观经济或面临增速放缓压力,股市筑底震荡的环境下,布局养老目标风险产品时建议优先布局风险水平偏稳健的产品,如 权益比例不高于 50%。美国保守类的目标风险基金(权益比例在 15%-30%) 的近 3 年年化为 3.12%,考虑到我国债券(中证全债指数)近 3 年年化收益达 3.5%,表现优于美国债券(巴克莱美国债券综指)近 3 年 2.2%的年化收益。 今年以来一级债基指数、长期债券基金指数及短期债券基金指数收益均超 4%, 稳健保守类的目标风险基金如在抓住债牛行情的同时,叠加权益市场结构性投 资机会的捕获,年化回报或可达 4%及以上,超越美国保守类目标风险基金的表现。

四、开放式基金类与 ETF 类目标风险基金案例研究

不同基金公司的目标风险基金在产品结构设计、风险等级划分、费率水平 设置等方面各有特色,本部分将以 先锋 LifeStrategy 系列、富达 Asset Manager 系列为例研究开放式基金类目标风险基金,以安硕 Core Allocation 系 列为例研究 ETF 类目标风险基金。

1、开放式基金类—先锋 LifeStrategy 系列、富达 Asset M anager 系列

先锋 LifeStrategy 系列。

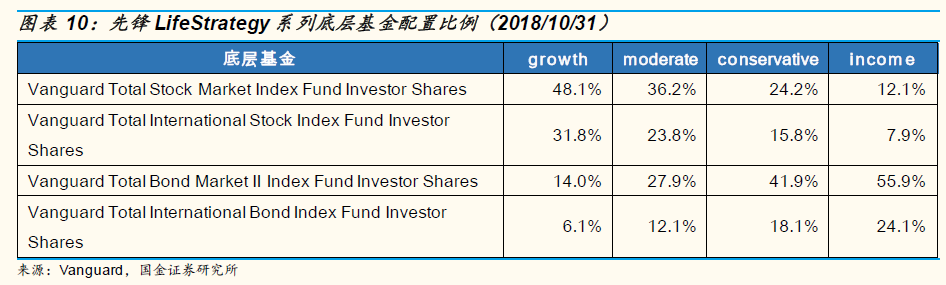

先锋 LifeStrategy 系列将风险划分为成长(growth)、稳健(moderate)、 保守(conservative)、收入(income )四类,权益比例分别为 80%、60%、40%、20%,费率分别为 0.14%、0.13%、0.12%、0.11%。目前规模分别为141 亿美元、154 亿美元、92 亿美元、40 亿美元。

先锋 LifeStrategy 系列主要投资于先锋旗下的四只指数基金 Vanguard Total Stock Market Index Fund 、Vanguard Total International Stock Index Fund 、 Vanguard Total Bond Market II Index Fund 及 Vanguard Total International Bond Index Fund。

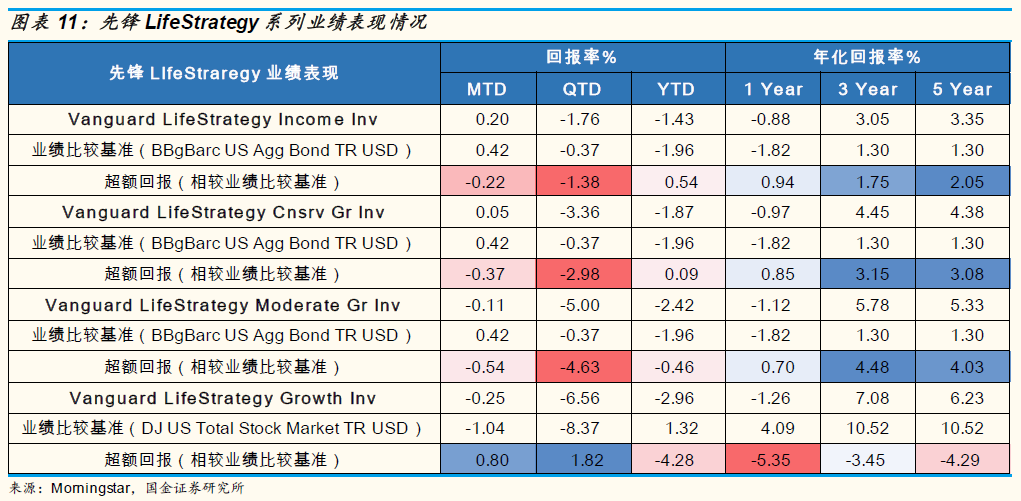

从业绩表现来看,绝对收益方面中长期表现优于短期表现,权益配置比例 越高,年化回报越高;相对收益方面(较业绩比较基准的超额收益)稳健类表 现最优,近 5 年年化超额回报有 3.08%,成长类表现最差,近 5 年年化超额回 报为-4.19%。

从资金流来看,成长类在 2008-2012、2014 年面临资金净流出,其他年 度均为资金净流入,1996-2017 这 22 年间净流入资金合计 54 亿美元;稳健类 在 2008-2011 年持续面临资金净流出,其他年度为资金净流入,22 年间净流 入资金合计 63 亿美元;保守类在 2008、2014 年面临资金净流出,其他年度 均为资金净流入,22 年间净流入资金合计 39 亿美元;收入类在 2006、2008 年面临资金净流出,其他年度均为资金净流入,22 年间净流入资金合计 24 美元。

富达 Asset Manager 系列

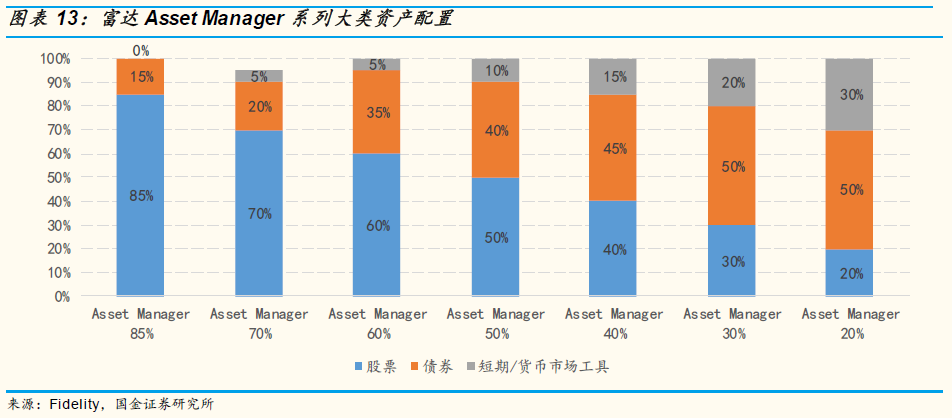

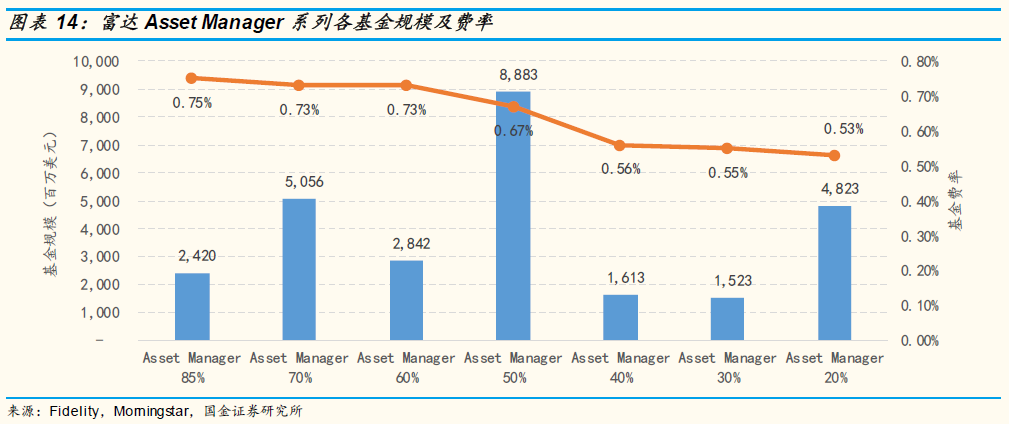

富达 Asset Manager 系列根据权益配置比例将风险划分为 7 级,权益比例 分别为 85%、70%、60%、50%、40%、30%、20%。与先锋 LifeStrategy 系 列不同的是风险划分更加细致,且大类资产划分除了股票和债券外,还增加了 第三类短期/货币市场工具,比例从 0-30%不等(详见图 11)。

从费率和规模来看,费率水平随权益配置比例的降低而降低,按照权益水 平从高到低,费率分别为 0.75%、0.73%、0.73%、0.67%、0.56%、0.55%、 0.53%,规模分别为 24 亿美元、51 亿美元、28 亿美元、89 亿美元、16 亿美 元、15 亿美元、48 亿美元,权益比例为 50%的风险级别最受投资者欢迎,这 与先锋 LifeStrategy 系列类似。

在投资组合构建方面,与先锋投资于固定的指数基金不同,富达采取了一 体化投资策略(all-in-one),整合富达的投资和研究团队,将不同比例的基金 资产划分给不同大类资产的专业投资团队管理,形成专业的富达中央基金(底 层基金),各大类资产投资团队优选标的达到资产增值的目的。因此先锋的模 式是 FOF(fund of funds),而富达的模式为 FOM(fund of managers)。先锋 底层基金为被动型的指数基金,而富达的底层基金为主动管理型基金。

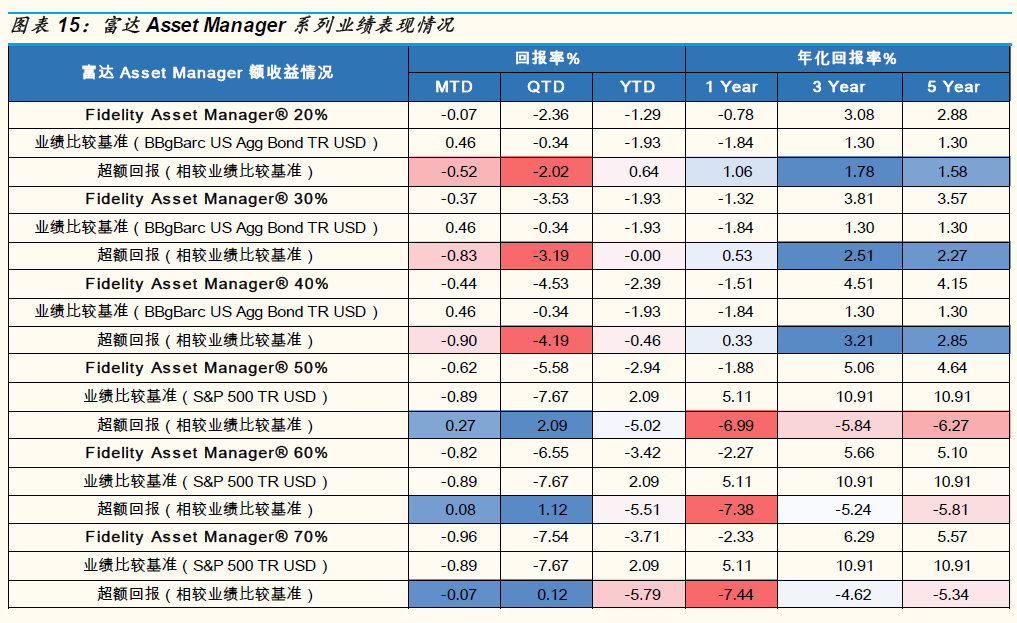

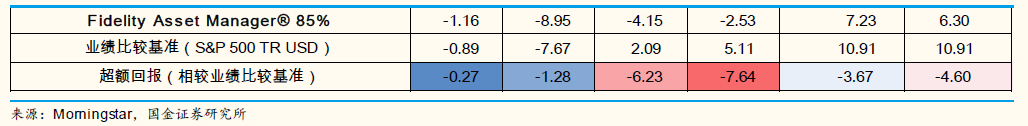

从业绩表现来看,绝对收益方面中长期表现优于短期表现,权益配置比例 越高,年化回报越高;相对收益方面(较业绩比较基准的超额收益)权益配置 比例 20%、30%及 40%这三只基金近 1、3、5 年年化均获得了正超额收益, 其中权益比例为 40%的表现最佳,近 1 年年化超额回报为 0.33%,近 3 年年化 超额回报为 3.21%,近 5 年年化超额回报为 2.85%。而权益配置比例 50%、 60%、70%、85%这四只基金近 1、3、5 年年化均未获得正超额收益。

**

**

2、ETF 类—安硕 Core Allocation 系列**

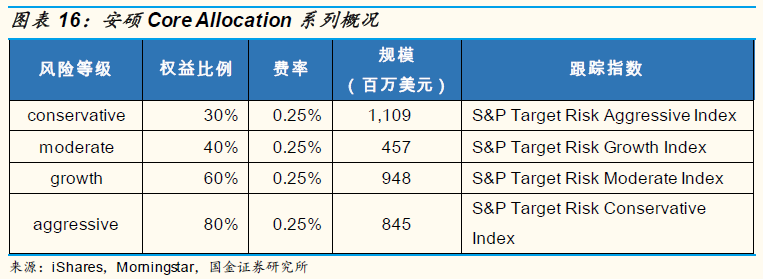

安硕 Core Allocation 系列采取 ETF 的形式,费率水平低,为跟踪目标基金 指 数 的 被动 类 目标 风 险基 金 。其 主 要的 组 合构 建 思路 为 将风 险 分为 保 守(conservative)、稳健(moderate)、成长(growth)、激进(aggressive)四 个等级,对应的权益比例为 30%、40%、60%、80%,费率均为 0.25%,规模 分别为 11 亿美元、5 亿美元、9 亿美元、8 亿美元。

每个风险等级的基金跟踪相应的标的指数,持有 7 个安硕核心基金(Core Fund)作为底层基金,根据市值确定投资权重,权重每半年调整一次,投资范 围覆盖了美国大中小市值股票、新兴市场股票、全球发达市场、美国境内债券 及全球市场债券。

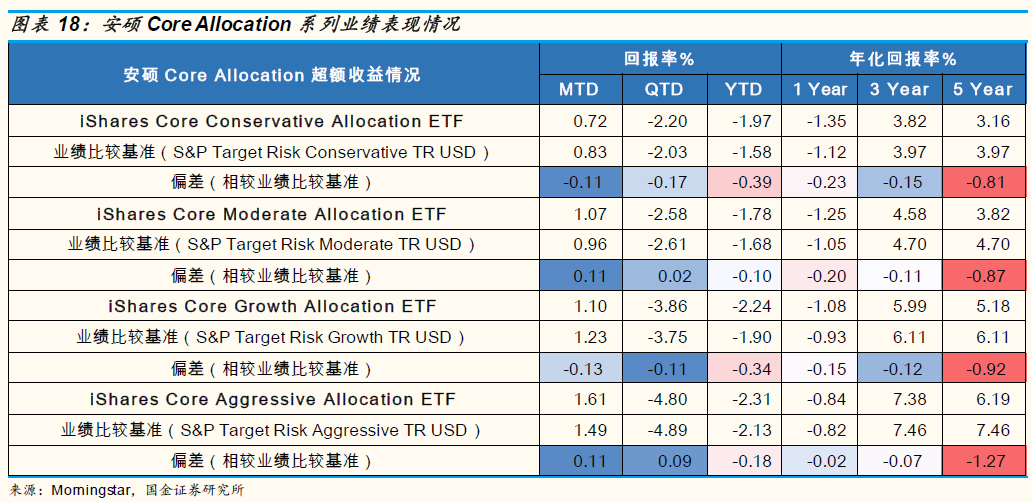

从业绩表现看,绝对收益方面中长期表现优于短期表现,权益配置比例越高,年化回报越高;跟踪偏差方面(与业绩比较基准的差额),各风险级别的偏 差基本为负向偏差,长期与短期相比偏差加大,近 1 年和近 3 年年化偏差绝对值小于 0.3%,近 5 年年化偏差较近 1 年、近 3 年年化有所扩大,但除激进类偏差达-1.27%外,其余偏差绝对值均在 1%以内。

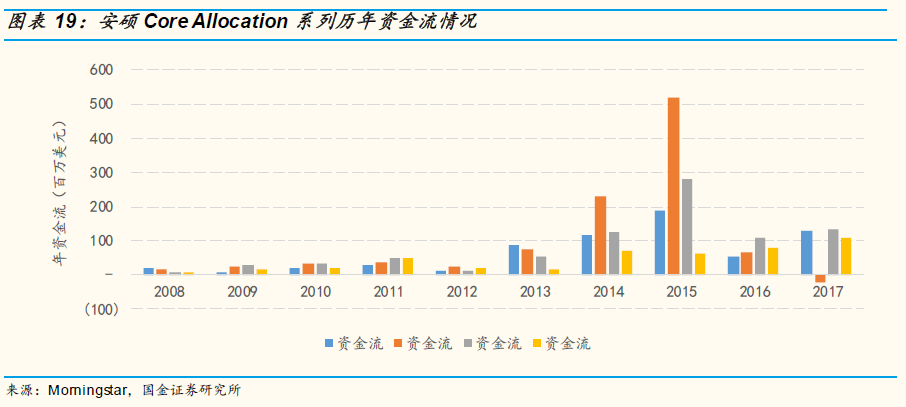

从资金流来看,除了成长类 2017 年面临资金净流出外,各类型每年均有资金净流入。在 2008 该系列成立以来到 2017 这 10 年间,激进类净流入资金7 亿美元,成长类净流入资金 10 亿美元,稳健类净流入资金 8 亿美元,保守类净流入资金 4 亿美元。

文章来源:国金证券

作 者:王聃聃