从ETF份额变化看投资者行为

市场回暖,跟踪指数ETF却遭遇大规模赎回

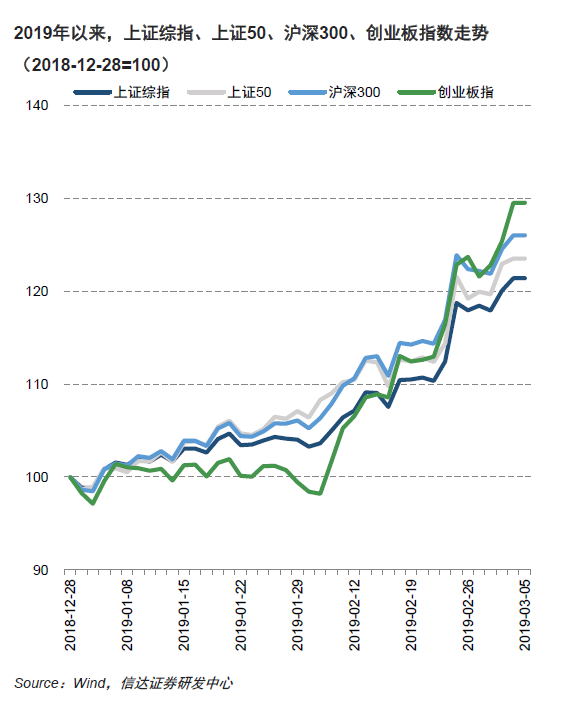

进入2019年之后,A股市场开始呈现触底回升态势,上证综指一 月份上涨了 3.6%,但中小板指数和创业板指数表现稍差,仍呈现 震荡筑底态势,波动分别是2.8%和-1.8%。

然而,进入二月份之后,市场在经济预期改善、贸易谈判顺利进 展、以及外围市场利好因素推动下,开始了全面上涨。二月份,上证综指上涨了 13.8%,创业板指数涨幅则高达25.1%,中小板 指数也上涨了 21.9%。

然而,在市场整体上涨之际,我们发现了一个有趣的现象:主要 指数的ETF基金份额大幅减少。

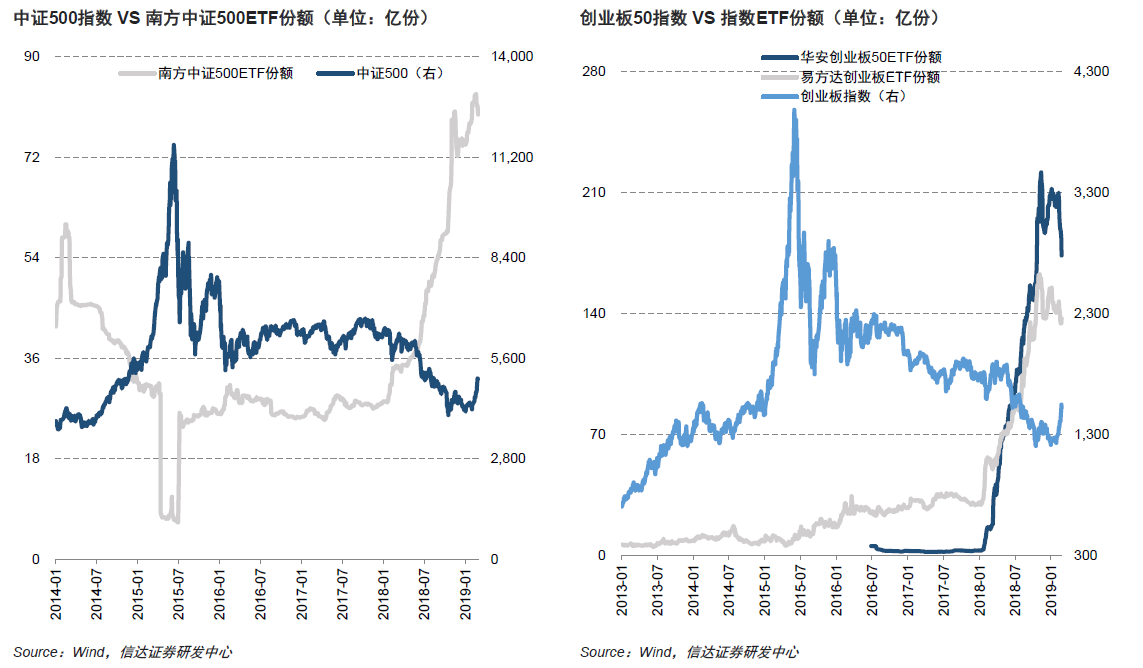

我们统计了Wind统计的ETF非货币性场内基金,2月1日至3月1日 期间,基金份额的变化。从数据上看,华安创业板50ETF的份额 减少了 38.83亿份、华泰柏瑞沪深300ETF减少了 13.53亿份,易 方达创业板ETF减少了 11.48亿份、华夏沪深300ETF和华夏上证 50ETF分别减少了 6.97亿份和6.35亿份。

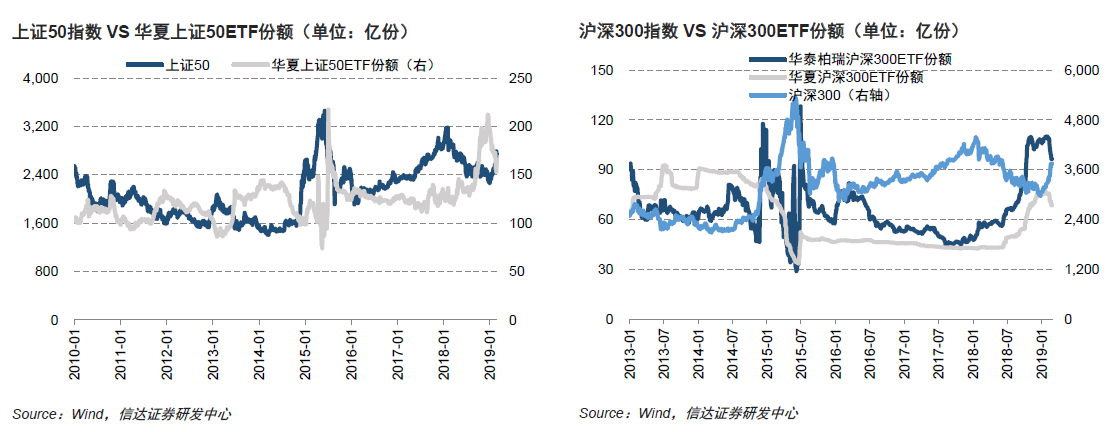

这种净赎回,历史上都是这样的吗?我们回顾一下主要指数的表 现,以及跟踪指数的ETF份额变化。

历史经验表明,指数ETF份额与指数走势背离

历史经验表明,指数ETF份额与指数走势背离。以上证50指数为例,跟踪该指数规模最大的基金为华夏上证50ETF,基金规模为457.90亿 元。对比上证50,和华夏上证50ETF份额的历史走势,我们发现该指数指数ETF份额与指数走势总体呈负相关走势。当指数呈现出下跌趋 势时,指数ETF份额会显著上升,反之,当指数上行时,跟踪指数ETF份额则走弱。2015年牛市期间,在指数达到峰值的前夕,指数ETF 波幅剧烈放大。当市场开始确认下跌趋势后,以大盘蓝筹为主的上证50ETF份额急剧增加,表明投资者在市场下跌初期,暂时并没有选择 离场,而是切换到风格更为稳健的大盘蓝筹股。随着下跌趋势的进一步确认,份额开始走低。类似的情形也出现在沪深300指数,及其跟 踪ETF基金上。

小盘股指数同样表现出ETF份额与指数的背离。上证50和沪深300成分股以大市值为主,存在防御特性使得指数份额与市场走势背离的情形。我们进一步对比了成分股以中小盘股为核心的创业板指、和中证500指数,发现小盘股指数同样表现出ETF份额与指数走势背离的规律依旧存在。

**小盘股指数同样表现出ETF份额与指数的背离  **

**

虽然近期ETF份额下降,但股票型基金的总份额并未明显变化

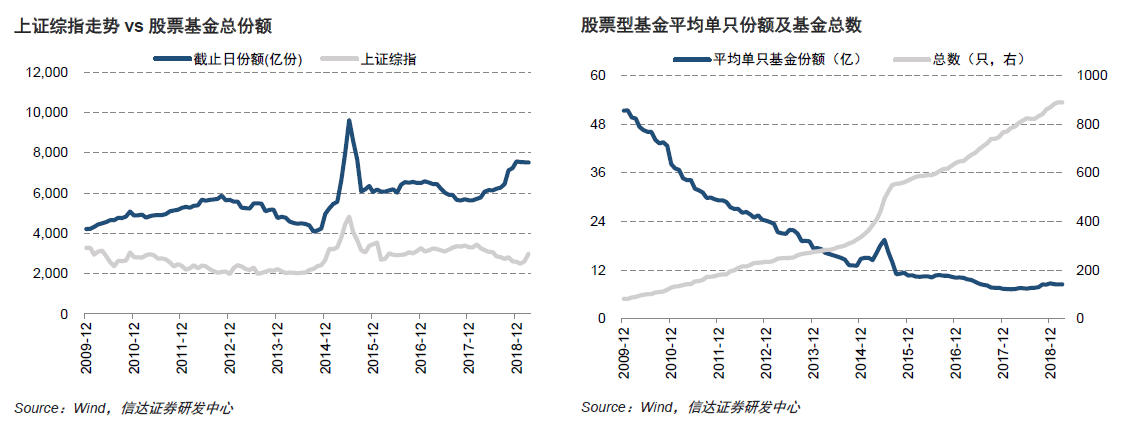

股票型基金总份额与股指走势趋同。通过对历史情况的分析,我们发现就单个指数而言,其市场表现和指数ETF份额的多寡呈背离关系。 在被跟踪指数开始趋势性上行时,跟踪ETF份额出现回落,这种现象较为普遍。但如果我们把分析对象拓展至全部股票型基金,则会发现 相反的结论,股票型基金总份额与上证综指走势趋同。

虽然近期ETF份额下降,但股票型基金的总份额并未明显变化。观察近十年全部股票型基金总份额的走势,下降最快的时期依次为2015年 三季度的熊市回撤阶段、2017年三季度市场二八分化阶段和2013〜2014年。而在牛市中基金份额增加最快,这是因为发行只数的增加和单 只基金份额都有明显的增加。2015〜2017年市场整体的股票型基金数量增加,但单只基金份额减小,导致了市场整体份额的下降。自2017 年末开始,市场的总份额显著上行,单只基金份额小幅回升。近期ETF份额下降,但股票型基金的总份额并未明显变化。

基金分化,指数型ETF份额减少,行业基金增多

我们整理了 Wind股票型开放基金的份额,环比数据显示,2019年2月期间开放型股票基金的总份额减少了40.86亿份。

对比具体ETF份额,我们发现综合指数型基金和行业指数型基金出现分化:主要的宽基指数基金份额减少幅度较大,而数个行业指数基金份额增幅明显,其中增加最多的是申万菱信中证申万证券基金,单月增加了 22.78亿份。

从ETF份额变化,看投资者行为

为何会发生这种变化?我们认为这反映了投资者在牛、熊市中的 行为变化:在牛市中希望抓住板块或个股机会跑赢宽基指数,在 熊市中则通过宽基指数ETF建立底仓。

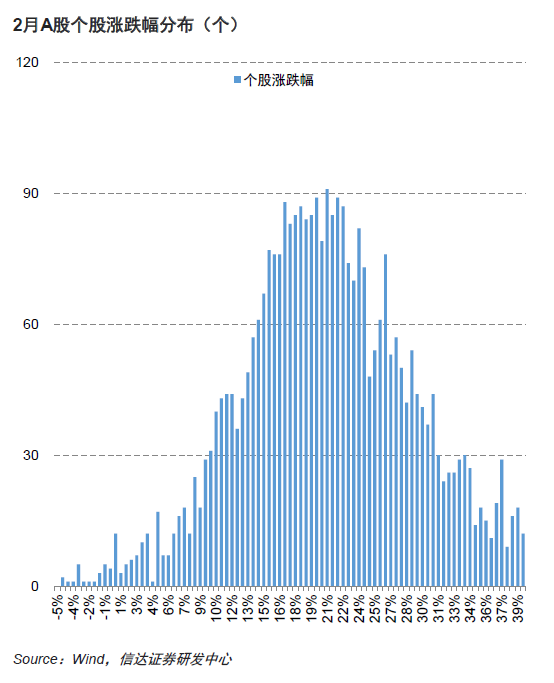

在市场趋势性上涨中,个股机会明显增多。2月份,上证50、沪 深300指数、创业板、中小板指数,涨幅分别是10.49%、14.61% 、25.06%、21.86%。虽然主要的宽基指数ETF上涨幅度不低, 但相对于市场整体,涨幅并不高。而相比之下,2月涨幅超过上 述指数的个股有3223只、2227只、920只、1614只。全市场涨幅 超过30/的个股有688只。国泰中证全指证券公司ETF单月的涨 幅高达29.88%。

或许正是因为投资者看到了市场中开始出现比ETF更好的机会, 才出现了大规模的净赎回,寻找当下更优的投资标的,才导致了 ETF份额的分化。

我们也不排除另外一种可能:随着市场的上涨,部分投资者认为 市场后续继续向上动能减弱,阶段性的离场。根据Wind统计,全 部股票型基金份额,2月相比1月份减少了7.9亿份。

研究启示:A股市场在2月份开启了一轮强势的上涨,无论是个人 还是机构中的主动管理者,都希望能够抓住市场机会,超越基准 指数。随着市场情绪的逐渐乐观,部分个股出现了较大涨幅,能 够超越市场的机会似乎更多了。但从长期配置的角度来看,部分 短期大幅上涨的个股,其价值恐有限,短期博弈的意味更浓。

在市场操作过程中,我们应该清醒的认识到哪些标的是长期投资 配置,哪些是短期博弈。我们的建议是:投资好资产,交易差资产。在市场整体回暖过程中,适当进行博弈能够提高收益,但不要做压路机前捡硬币。

风险因素:市场情绪波动导致行情剧烈变化等。

文章来源:信达证券

作 者:谷永涛、李博喻、喻雅彬