2019年一季度公募基金业绩盘点

核心观点

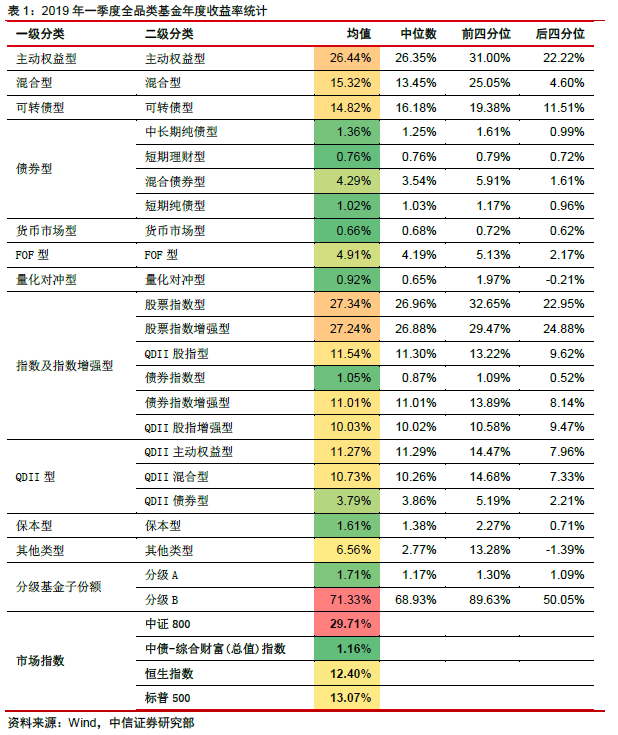

一季度,公募各类产品线均获正收益,A股主被动权益类基金涨幅均在26%以上,各债券细分品类飘红,FOF产品线悉数上涨。前海开源多只产品入围主动权益型、混合型前十,业绩靠前的转债基金相对指数有超额收益,定开债基呈现高杠杆优势。一级市场上,首发规模不及去年同期,指数及指数增强型领跑,短期纯债型、债券指数型保持扩张态势,鹏华、富国首发规模居前。

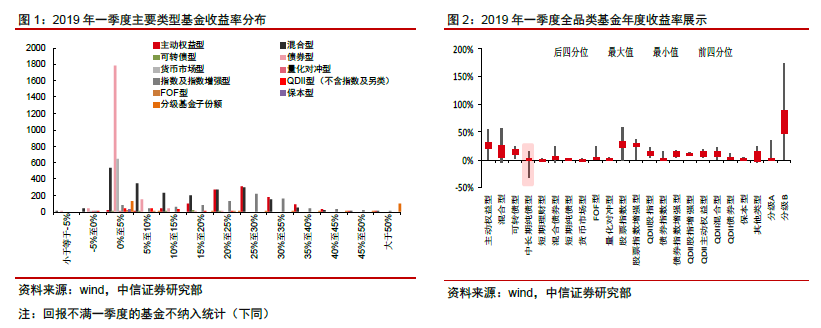

全品类一季度业绩综述:公募各类产品线均获正收益,主被动权益类基金涨幅居前,A股基金表现优于QDII基金,各债券细分品类飘红,FOF产品线悉数上涨。一季度,公募各类产品线均获正收益,主被动权益类基金涨幅居前,A股品种涨幅大于QDII基金,其中A股主动权益型、股票指数型及股票指数增强型涨幅均在26%以上。各类债券品种均飘红,可转债基金涨幅近15%,少量纯债品种因踩雷大跌;短期纯债型小幅上涨1个百分点,短期理财型与货币市场基金相当,两者涨幅均在0.7%左右。FOF产品线悉数上涨,平均涨幅为4.91%,量化对冲型回报近1%,分级B大涨七成。

单品一季度业绩分类盘点:前海开源多只产品入围主动权益型、混合型前十,业绩靠前的转债基金超越转债指数,定开债基呈现高杠杆优势。前海开源再融资领涨主动权益品种,消费、农业主题基金进入前十,银华、诺安均有两只基金入围。高仓位混合型基金涨幅领先,前十大品种平均涨幅高达五成;七只前海开源旗下产品入围,其中多数于去年四季度加仓。业绩靠前的可转债基金涨幅均大于19%且超越指数。中长期纯债型方面,前十名基金平均收益率为5%,五只定开债基凭借高杠杆优势入围;混合债券型基金以股票仓位提升业绩。前海开源裕源、海富通聚优FOF涨幅均超两成,量化对冲型业绩仍显分化。华夏移动互联领涨QDII主动股混型,QDII债券型前十名平均获利6.5%。多只原油、REITs标的入围其他类型前十。

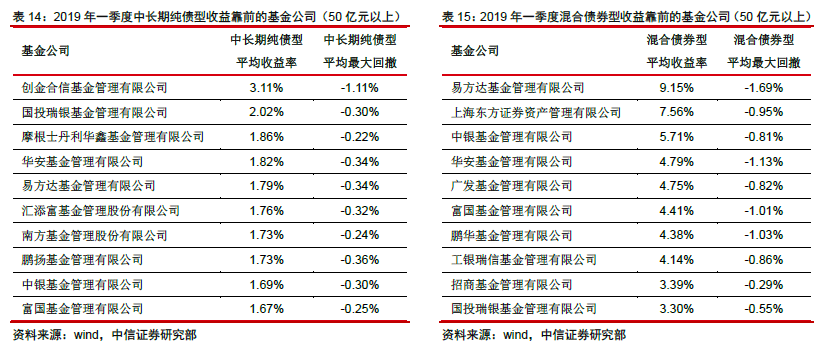

基金公司产品线一季度业绩盘点:50亿元以上分类产品线方面,华安、汇丰晋信、创金合信、易方达表现良好。筛选对应产品线规模在50亿元以上的公司进行业绩统计,华安、汇丰晋信分别领跑主动权益型、混合型;主动权益型产品线收益率高于三成的有华安、交银施罗德、中欧、易方达、招商、银华基金;混合型产品线方面,汇丰晋信、宝盈、前海开源、兴全基金涨幅均高于25%。创金合信、国投瑞银居中长期纯债型前两名,混合债券型易方达夺魁。此外,围绕核心产品线统计基金经理收益及回撤情况,请详见正文。

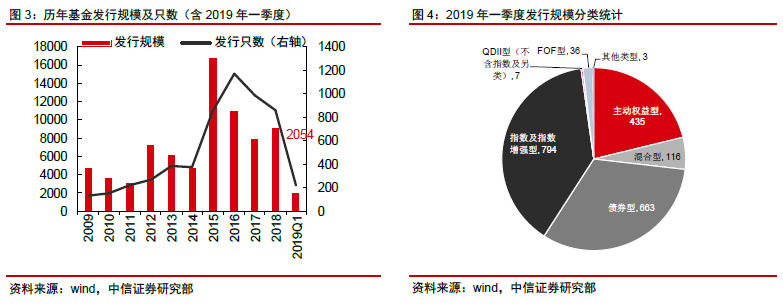

首发公募基金盘点:首发规模不及去年同期,指数及指数增强型领跑大类产品 线;短期纯债型、债券指数型保持扩张态势;鹏华、富国领先,睿远基金以少胜多。一季度总发行规模约2054亿元、发行只数221只,均低于去年同期水 平。指数及指数增强型、债券型和主动权益型募资金额位列前三,分别为794 亿元、663亿元、435亿元。短期纯债型、债券指数型在各自大类产品线中募 资权重再度提升。鹏华、富国分列发行规模、标准化发行规模之首,睿远基金 凭首只爆款产品位列标准化规模第二。指数及指数增强型平均募资居首。热门 单品方面,国开行/农发行债指品种发力,主动权益投资老将吸金。

全品类一季度业绩概览

下文统计基于基金分类的基础之上,我们根据基金合同、投资策略将基金分为互斥的 12个大类、23个子类,其中主动权益型包括股票型、偏股类混合型(股票仓位多以六成 为下限),混合型中剔除偏股类混合型、保本基金,债券型根据资产特征、策略不同进行 了细分。此外,由于分级基金子份额业绩非底层资产回报所致,故进行单列。

各类产品线均获正收益,主被动权益类基金涨幅居前

2019年一季度公募各类产品线均获正回报。具体来看,主被动管理型权益品种随市 场上涨,A股品种涨幅大于QDII基金。A股主动权益型、股票指数型及股票指数增强型涨 幅均在26%以上,QDII同类产品线涨幅均在一成左右;由于A股混合型基金股票仓位较 低,涨幅仅约15%。

可转债基金涨幅近15%,少量纯债品种因踩雷大跌

各类债券类品种均飘红,附有股性的可转债基金以14.82%的收益居首,且该品类基 金无一下跌,债券指数增强型、混合债券型、QDII债券型涨幅次之。中长期纯债型上涨 1.36%,其中少数基金因踩雷信用债大跌,短期纯债型小幅上涨1个百分点,短期理财型 与货币市场基金相当,两者涨幅均在0.7%左右。

FOF悉数上涨,量化对冲型回报近1%,分级B大涨七成

FOF产品线悉数上涨,平均涨幅为4.91%。量化对冲型基金在股指期货监管放松后, 录得0.92%的平均回报。分级A、保本基金分别平均录得1.71%、1.61%的收益率,分级 B整体净值大涨七成、但各品种间因资产类别不同差异较大。其他类型基金则涉及REITs、 商品型及另类投资等品种,收益率分布在-3%至24%的范围。

单只基金一季度业绩盘点

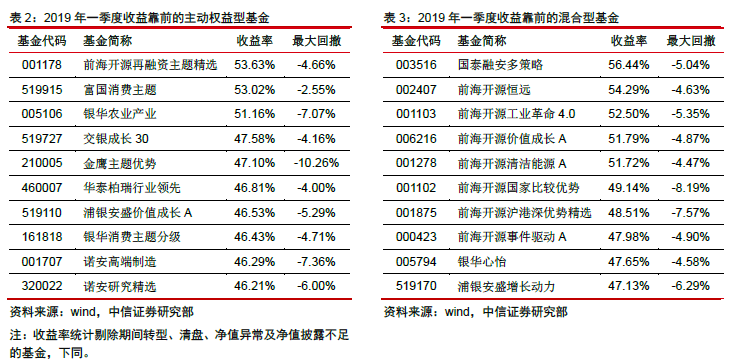

前海开源再融资领涨主动权益品种,消费、农业主题基金入前十

主动权益型方面,前海开源再融资主题精选、富国消费主题、银华农业产业涨幅均高 于五成。其他七只业绩位于前十的基金涨幅均在46%以上。其中,数只消费、农业主题进 入前十,银华、诺安均有两只基金入围。

高仓位混合型基金涨幅领先,七只前海开源旗下产品入围

混合型中的收益前十的品种涨幅亦较出色,平均涨幅高达五成,且均为灵活配置型产 品中的高仓位品种。国泰融安多策略以56.44%的涨幅居首,亦处于非指数单品之首;七 只产品均来自前海开源基金,且其中多数于去年四季度加仓。

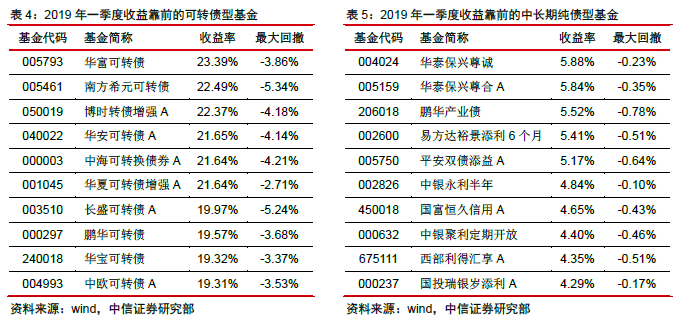

业绩靠前的可转债基金超越指数,五只定开债基凭借高杠杆优势入围前十

业绩前十的可转债基金涨幅均大于19%,超越中证可转换债券指数,华富可转债、南 方希元可转债、博时转债增强A领涨。中长期纯债型方面,业绩前十名基金平均收益率为 5%。前三名基金华泰保兴尊诚、华泰保兴尊合A、鹏华产业债涨幅均超5.5%,五只定期 开放式基金凭借高杠杆优势入围。

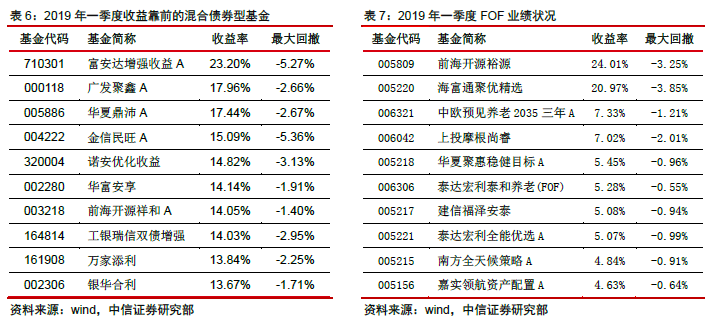

混合债券型基金,业绩前十基金平均收益率约为16%,在一季度市场中,一定程度的 股票仓位有助于提升业绩;富安达增强收益A、广发聚鑫A、华夏鼎沛A位列前三。

前海开源裕源、海富通聚优FOF涨幅超两成,量化对冲型业绩仍显分化

公募FOF产品线中,前海开源裕源、海富通聚优精选涨幅均高于两成,显著超越其 他不同策略的FOF品种。此外,中欧预见养老2035三年A、上投摩根尚睿收益次之。

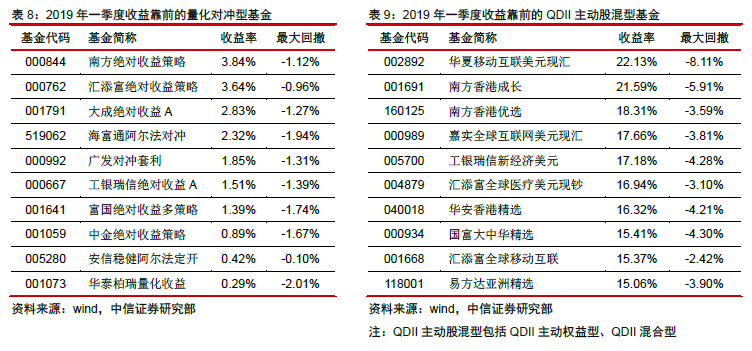

量化对冲型基金中,前十大基金平均收益率1.9%,标的间收益有所分化。其中,南 方绝对收益策略、汇添富绝对收益策略涨幅均约4%。

华夏移动互联领涨QDII主动股混型,QDII债券型前十名平均获利6.5%

QDII主动股混型中,华夏移动互联美元现汇、南方香港成长收益高于两成,回报前十 的基金中不乏移动互联、互联网、医疗等主题标的。

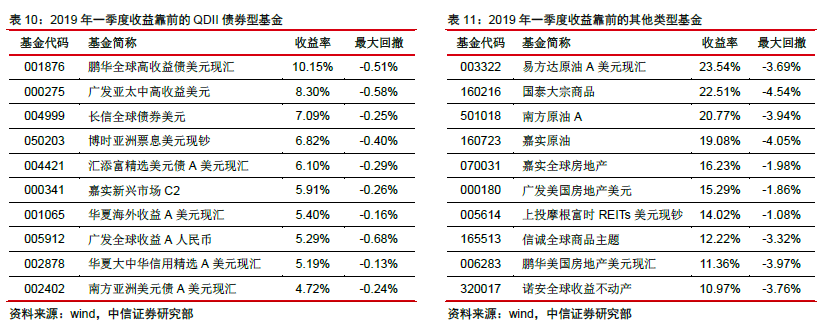

QDII债券型基金普涨、前十大产品平均收益率为6.5%,鹏华全球高收益债美元现汇 以10.15%的收益率领涨,广发亚太中高收益美元、长信全球债券美元次之。

多只原油、REITs标的入围其他类型前十

易方达原油A美元现汇、国泰大宗商品、南方原油A涨幅均大于两成,居于其他类型 基金中的前三。嘉实原油、嘉实全球房地产、广发美国房地产美元涨幅次之,处于15%至 20%之间。

基金公司分类产品线(50亿元以上)业绩盘点

下面,选择对应产品线规模在50亿元以上的基金公司进行业绩统计,业绩指标采取 简单平均法算出。

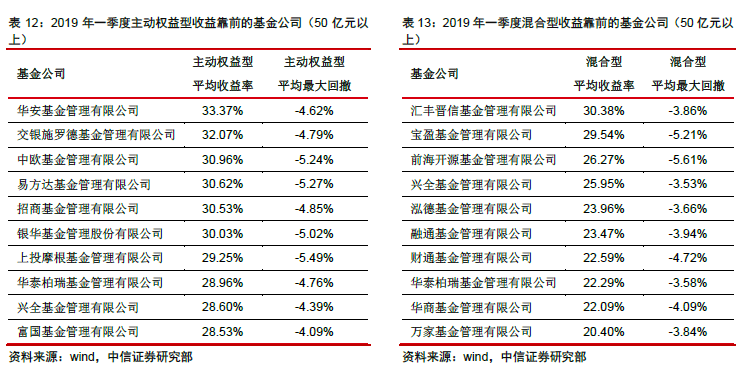

华安、汇丰晋信分别领跑主动权益型、混合型

主动权益型产品线方面,收益率高于三成的有华安、交银施罗德、中欧、易方达、招 商、银华基金,其中华安旗下安信消费服务、生态优先、大国新经济、研究精选获利均超 38%。混合型产品线方面,汇丰晋信基金以30.38%领涨,旗下汇丰晋信2026领涨偏债混 合型细分品类;宝盈、前海开源、兴全基金涨幅次之,且涨幅均高于25%;其他入围的基 金公司涨幅均超两成。

创金合信、国投瑞银居中长期纯债型前两名

中长期纯债型方面,创金合信、国投瑞银基金平均收益率分别为3.11%、2.02%,摩 根士丹利华鑫、华安基金业绩排名次之,前十大基金公司收益率均不低于1.6个百分点。

混合债券型易方达夺魁

混合债券型产品线方面,易方达基金以9.15%的平均收益率居首,东证资管、中银基 金次之,前十大基金公司涨幅均超过3.3%。

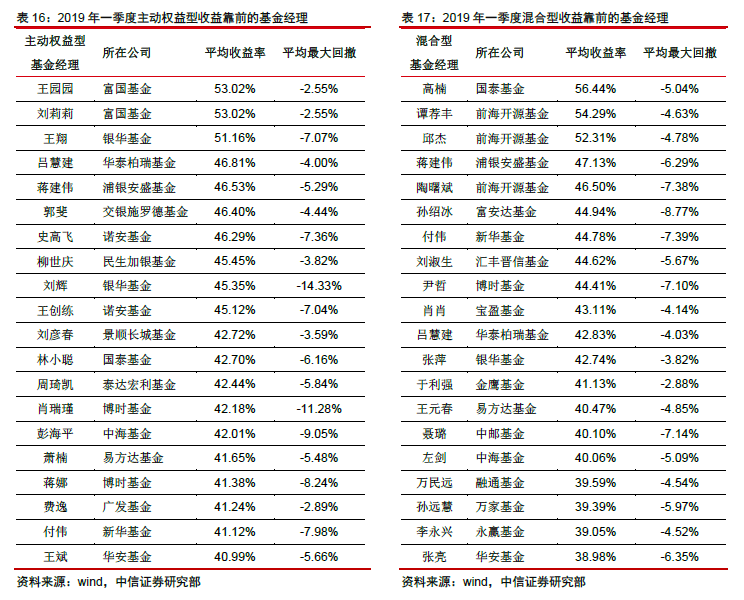

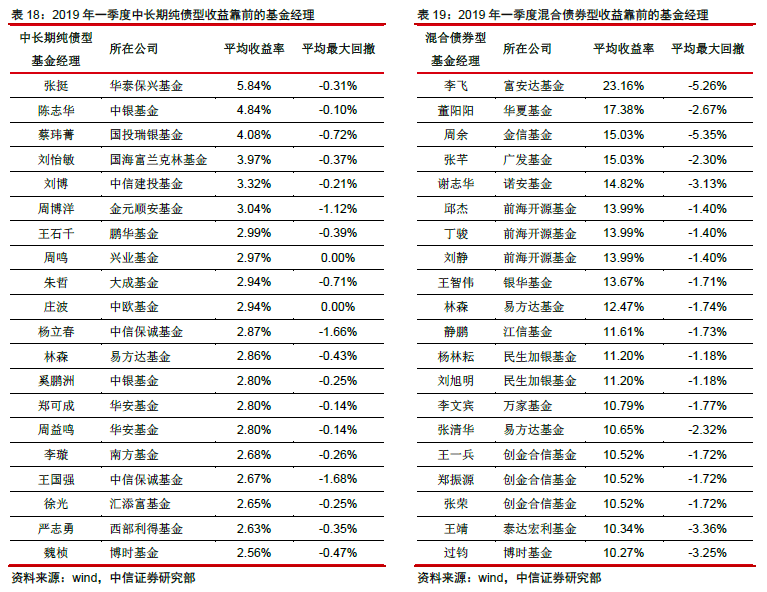

基金经理分类产品线业绩盘点

就一季度的产品表现来看,

主动权益型:前二十大基金经理业绩均超四成。富国基金旗下基金经理王园园、刘莉 莉因合管富国消费主题,同居于首位。王翔、吕慧建、蒋建伟、郭斐、史高飞所管产品线 收益率高于46%。景顺长城刘彦春在管产品较多且业绩普遍良好。

混合型:国泰基金高楠、前海开源基金谭荐丰、邱杰以56.44%、54.29%、52.31% 的涨幅居前。浦银安盛基金蒋建伟、前海开源基金陶曙斌业绩次之。

中长期纯债型:华泰保兴基金张挺、中银基金陈志华、国投瑞银基金蔡玮菁位列前三, 所管产品平均回报率均高于4%。

混合债券型:富安达基金李飞、华夏基金董阳阳、金信基金周余、广发基金张芊所管 产品平均收益率高于15%。

首发公募基金市场盘点

首发规模不及去年同期,指数及指数增强型领跑大类产品线

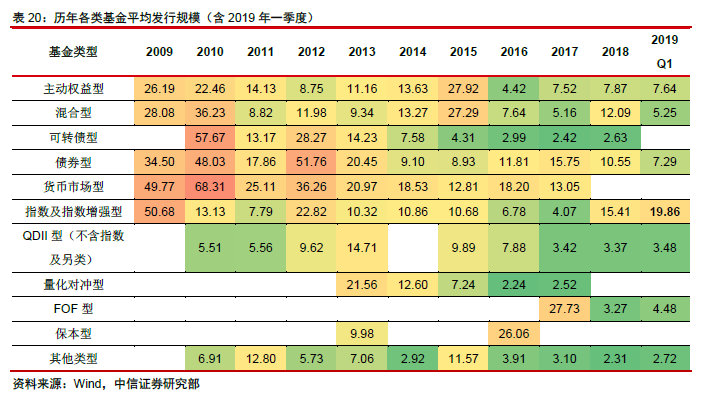

2019年一季度,公募基金发行规模约2054亿元,同比去年下降近三成;发行只数共 221只,低于去年同期约一成。基金大类方面,指数及指数增强型、债券型和主动权益型 募资金额位列前三,分别为794亿元、663亿元、435亿元,混合型募资次之。其他类型 产品线均不达百亿元,可转债型、货币市场基金、保本基金及量化对冲基金无一发行。

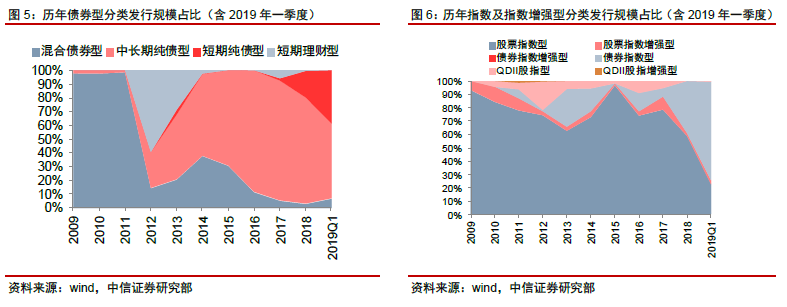

短期纯债型、债券指数型保持扩张态势

债券型基金细分产品线发行规模方面,中长期纯债型募资363亿元、仍占最大权重, 短期纯债型则进一步扩张,募资金额257亿元、占比约39%。指数及指数增强型基金发行 规模方面,债券指数型保持扩张态势、以589亿元居首,股票指数型次之、募资181亿元, 股票指数增强型、QDII股指型募资量均不达20亿元。

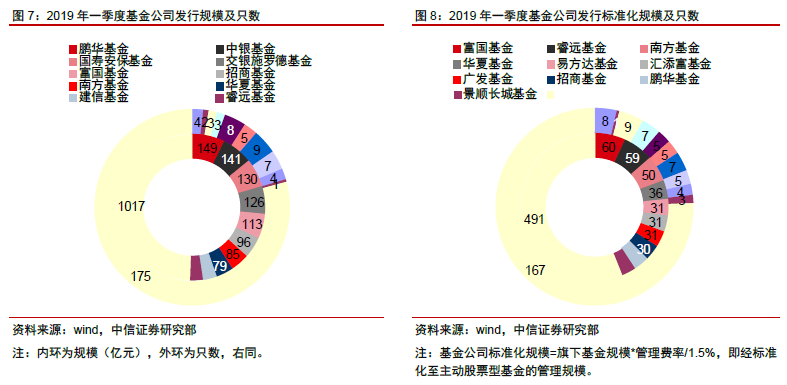

鹏华、富国分列发行规模、标准化发行规模之首,睿远基金以少胜多

就发行规模而言,一季度前十大基金公司首发规模合计占比约51%,但基金发行只数 占比仅为两成。鹏华、中银、国寿安保、交银施罗德、富国基金首发规模均超100亿元, 其中鹏华旗下债券指数型、定开债基募资规模较大。同期另有30家基金公司发行规模不 达5亿元。

从标准化发行规模角度,前十大基金公司合计占比约44%,富国、睿远、南方基金标 准化后的发行规模均突破40亿元。富国在主动权益型、债券型、股票指数型上多点开花, 睿远仅凭首只爆款产品睿远成长价值即列第二。

平均募资量:指数及指数增强型居首,债券指数型超50亿元

分类统计各类基金的平均发行规模,一季度,指数及指数增强型以19.86亿元居首,其中债券指数型平均募资高约54亿元、位列其下细分品类之首。主动权益型、混合型、 债券型平均募资金额次之,分别为7.64亿元、5.25亿元、7.29亿元,债券型细分品类以 短期纯债型平均发行规模最大、略超10亿元。此外,FOF基金平均发行4.48亿元。

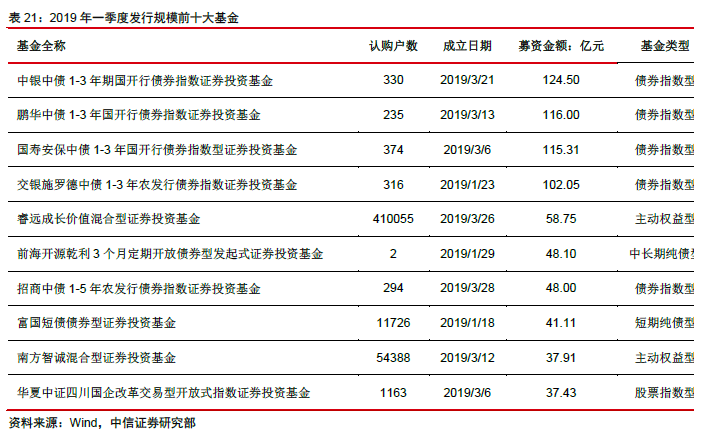

热门单品:国开行/农发行债指品种发力,主动权益投资老将吸金

市场热点产品以债券型基金为主,除涉及多款国开行、农发行债券指数基金,定开债 券型、短期纯债品种亦有所斩获。值得一提的是,随着股票市场转暖,睿远、南方旗下老 将担当的主动权益型基金募资较多。此外,华夏中证四川国企改革ETF首发表现亦不俗。

文章来源:中信证券

作 者:姜鹏、历海强、朱必远、刘方、赵文荣、王兆宇、张依文