2019Q1指数基金盘点

2019Q1 新成立19 只股票指数基金,募集规模达133 亿元。另有83 只股指基金等待募集审批,其中仅1 季度就集中上报了42 只产品,表明基金公司在指数工具上的积极布局。交易型被动指数基金全线上涨,A 股ETF 管理规模增加512 亿元;普通场外指数基金净值整体上涨,指数增强基金则多数跑输业绩基准。

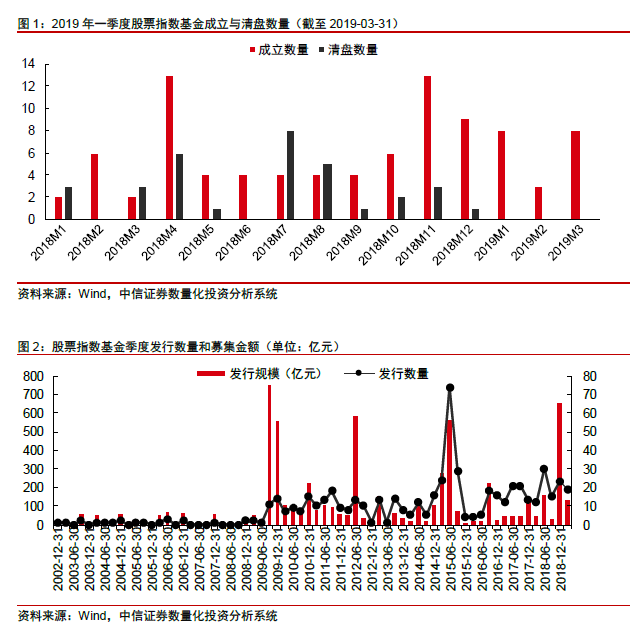

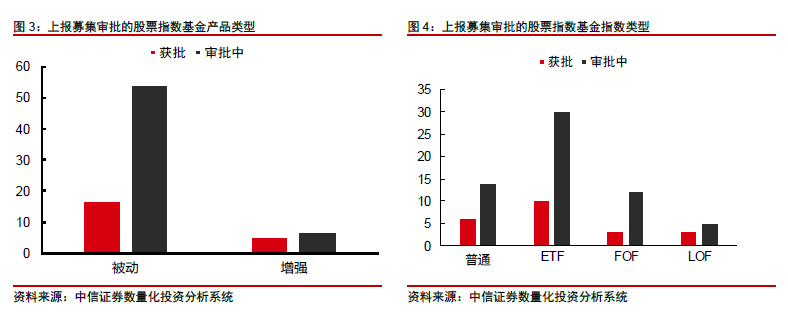

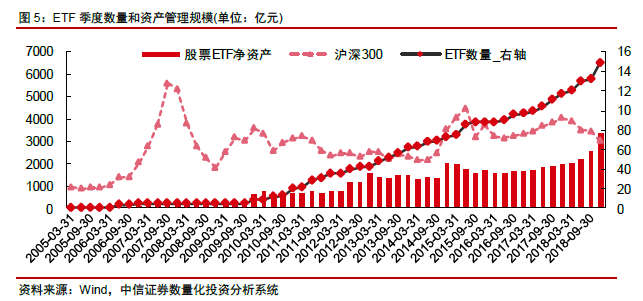

产品布局:2019 年一季度新成立19 只股票指数基金,募集规模合计133 亿元。1)从产品类型看,15 只为被动指数基金,4 只为增强指数基金;主题型指数基金则主要集中于MSCI 中国A 股国际通相关指数、港股通相关指数和国企改革相关主题指数。2)从募集规模看,华夏中证四川国改ETF(37.43 亿元)、银华MSCI 中国A 股ETF(20.59 亿元)和大成中华沪深港300(19.68亿元)分别位列募集规模前三名。3)截至2019 年3 月29 日,共有83 只股票指数基金上报审批,包括71 只被动指数基金和12 只增强指数基金,其中在2019 年1 季度新增的募集申请就有42 只。

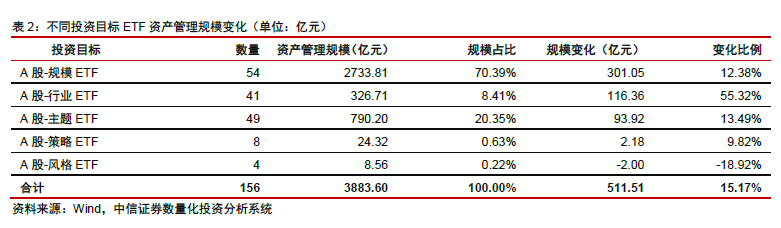

ETF 市场概况:2019 年一季度,A 股ETF 资产管理规模大幅增长512 亿元至3884 亿元。1)考虑到普通场外指数基金2019 年一季度规模数据暂未公布,该部分我们主要分析A 股ETF 的季度规模变化情况。截至2019 年3 月31 日,36 家基金公司管理着156 只A 股ETF,资产管理规模合计3884 亿元,相比2018 年底A 股ETF 规模增加511.51 亿元,增幅达15.17%。其中行业ETF规模大幅增长116 亿元,增幅高达55%。2)华夏上证50ETF 继续作为规模最大的ETF,净资产规模达到444 亿元,南方中证500ETF 次之,净资产431亿元。且南方中证500ETF 成为2019 年一季度规模增长最多的指数基金,共增长95.94 亿元。

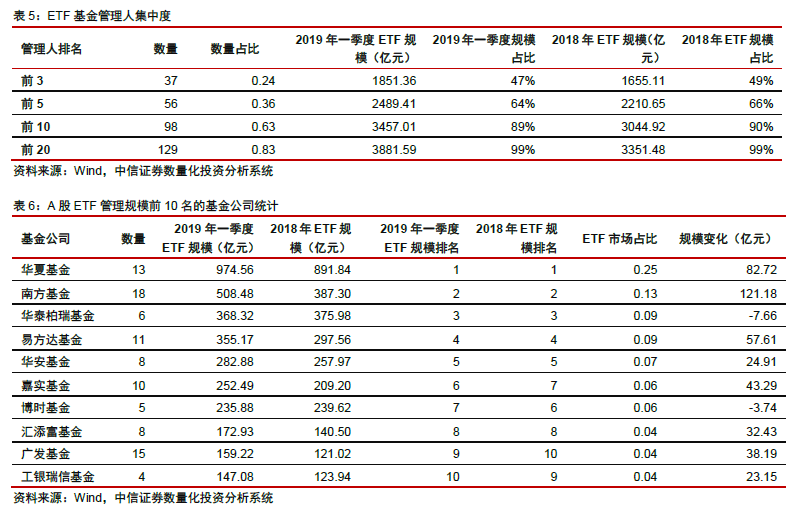

管理人格局:前10 大ETF 基金管理人规模集中度达89%。1)截至2019 年一季度末,36 家ETF 管理人中,ETF 管理规模前10 名的基金公司合计管理3457 亿元ETF,占所有ETF 规模的89%,与2018 年末占比持平。2)从管理规模变化看,2019 年一季度ETF 管理规模增长前三名的基金公司分别为南方、华夏和易方达基金,分别增加121 亿元、83 亿元和58 亿元。

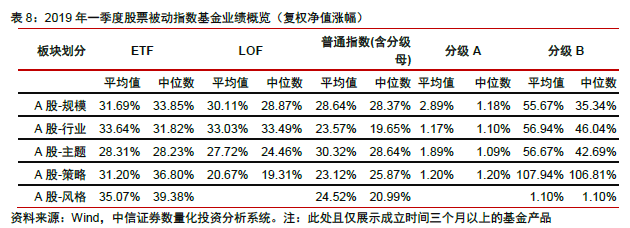

基金业绩:指数强势上涨带动被动指数基金业绩,指数增强基金多数跑输业绩基准。1)2019 年一季度上证综指收涨23.93%,自2005 年之后只有6 个季度的涨幅超过本季度。其他A 股主流宽基指数均上涨,中小盘指数涨幅均超过33%。2)交易型被动指数基金中, ETF 和分级B 全线上涨,杠杆作用下流动性较好的分级B 最大涨幅达149.16%。普通场外指数基金中,2018 年全年涨幅靠前的低波红利、红利和价值策略指数基金在2019 年一季度净值涨幅相对落后,而跟踪证券、计算机、食品饮料等行业的指数基金涨幅居前。3)截至2019 年一季度末,共有82 只指数增强基金,在成立满三个月且规模大于1亿元的指数增强基金中,仅5 只基金在2019 年一季度跑赢基准指数。

产品布局:2019 年一季度新成立19 只股票指数基金,募集规模合计133 亿元

2019 年一季度新成立19 只指数基金(剔除ETF 联接),募集规模合计132.75 亿元。从产品类型看,15 只为被动指数基金,4 只为增强指数基金;从指数类型看,7 只为ETF,3 只为LOF,9 只为普通开放式指数基金;从标的指数类型看,7 只为规模指数基金,6只为主题指数基金,4 只为策略指数基金,另有1 只风格指数和1 只行业指数基金。另一

方面,2019 年一季度无A 股指数基金清盘。

从发行数量看,2019 年一季度发行的规模型指数基金中跟踪中证500 指数的基金数量最多共4 只,其次为跟踪沪深300 指数(2 只);主题型指数基金则主要集中于MSCI

中国A 股国际通相关指数、港股通相关指数和国企改革相关主题指数产。从募集规模看,华夏中证四川国改ETF(37.43 亿元)、银华MSCI 中国A 股ETF(20.59 亿元)和大成中华沪深港300(19.68 亿元)分别位列募集规模前三名。

截至2019 年3 月29 日,共有83 只股票指数基金上报审批,其中2019 年1 季度的新增募集申请就有42 只。在上报募集审批的股票指数基金中,从产品类型看,被动指数基金有71 只,其中17 只已获批;增强指数基金12 只,其中5 只已获批。当前上报的增强指数基金里沪深300 和中证1000 指数产品较为集中。从指数类型看,83 只股票指数基金中ETF、ETF 联接、LOF 和普通开放式基金分别有40 只、15 只、8 只和20 只,对应已获批的基金数量分别为10 只、3 只、3 只和6 只。详细名单请见附录表15。

ETF 市场概况:2019 年一季度A 股ETF 资产管理规模大幅增长512 亿元至3884 亿元

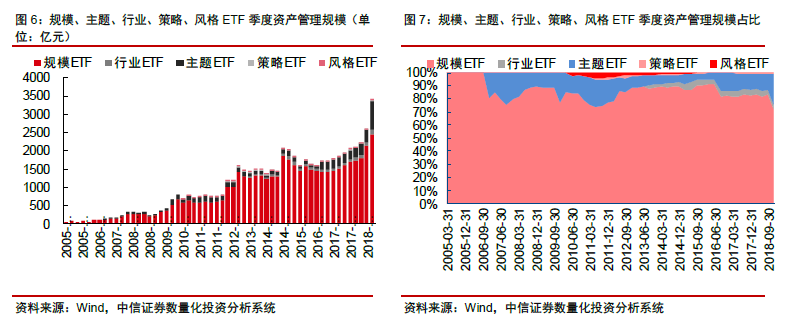

156 只A 股ETF 资产管理规模合计3884 亿元,2019 年1 季度共增长512 亿元。考虑到普通场外基金2019 年一季度规模数据暂未公布,该部分我们主要分析A 股ETF 的季度规模变化情况。截至2019 年3 月31 日,36 家基金公司管理着156 只A 股ETF,资产管理规模合计3884 亿元,相比2018 年底A 股ETF 规模大幅增长511.51 亿元,增幅15.17%。

牛市行情下一季度ETF 规模整体增长511 亿元,其中行业ETF 规模大幅增长116 亿元,增幅高达55%。从指数类型看,2019 年一季度规模ETF(+301 亿元,+12.4%)、行业ETF(+116.36 亿元,+55.32%)、主题ETF(+93.92 亿元,+13.49%)、策略ETF(+2.18亿元,+9.82%)规模均有正增长,风格ETF(-2.00 亿元,-18.92%)规模则缩减。其中规模增幅最多的行业ETF 主要来自于证券、银行和医药等高弹性行业ETF 的增量规模贡献。

截至2019 年3 月31 日,华夏上证50ETF 继续作为规模最大的ETF,净资产规模达到444 亿元,南方中证500ETF 次之,净资产431 亿元。在规模排名前10 的ETF 中,从投资目标看,前10 名基金中有8 只为宽基指数产品,博时央企结构调整ETF 和华夏央企结构调整ETF 分别以225 亿元和170 亿元成为前十ETF 中规模最大的主题ETF。从标的指数看,前10 名的ETF 中,跟踪沪深300 指数的ETF 数量最多,其次分别为上证50 指数和中证央企结构调整指数。值得注意的是,工银上证50ETF 虽然上市时间较晚,但仍以132 亿元的规模位列第十名。

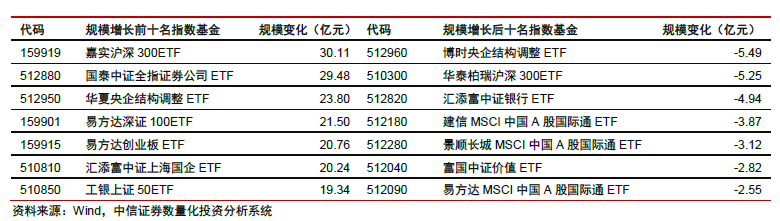

从规模变化看,南方中证500ETF 成为2019 年一季度规模增长最多的指数基金,共增长95.94 亿元,其次分别为华夏中证四川国改ETF 和华安上证180ETF,一季度规模分别增长38.76 亿元和35.77 亿元。值得注意的是,南方中证全指证券公司ETF 一季度规模增长9.21 亿元,涨幅达到208%,成为5 亿以上规模中涨幅最大的ETF 产品。

ETF 管理人格局:前10 大ETF 基金管理人规模集中度达89%,与上季度末持平

截至2019 年一季度末,36 家ETF 管理人中,管理规模前10 名的基金公司指数基金规模合计3457.01 亿元,占所有ETF 规模89%,与2018 年末占比几乎持平。从管理规模变化看,2019 年一季度,ETF 管理规模增长前三名的基金公司分别为南方基金、华夏基金和易方达基金,分别增加121 亿元、83 亿元和58 亿元。此外,嘉实基金和广发基金的规模排名均提升了一个名次。

市场行情:2019 年一季度股指全线上涨,中小盘风格指数涨幅更大

回顾2019 年一季度,上证综指收涨23.93%,纵观A 股历史,在2005 年之后,只有6 个季度的涨幅超过本季度,分别为2006Q2、2006Q4、2007Q3、2009Q1、2009Q2 和2014Q4。其他A 股主流宽基指数均上涨,中证500(33.10%)、深证成指(36.84%)、深100(39.13%)、中证1000(33.44%)和中小板指(35.66%)等中小盘指数涨幅更是超过33%。

分季度来看,过去一年中,2018 年二季度指数全线下跌,三季度宽基指数大小盘风格分化,上证50、上证180 和中证100 上涨,沪深300、中小盘指数下跌,四季度指数再次集体下跌,且跌幅整体大于二季度。2019 年一季度宽基指数全线上涨,中证500、深100 等中小盘指数涨幅靠前。分行业来看,中信一级行业指数均上涨,农林牧渔(+48.80%)、计算机(+47.30%)、非银行金融(+42.39%)、食品饮料(+42.37%)和电子元器件(+41.56%)涨幅居前,银行(+16.39%)、电力及公用事业(+17.09%)、建筑(+18.36%)、石油石化(+18.53%)和汽车(+20.38%)涨幅较弱,但也均超过15%。

**被动指数:指数强势上涨带动基金业绩,分级B 发挥杠杆作用

**

**

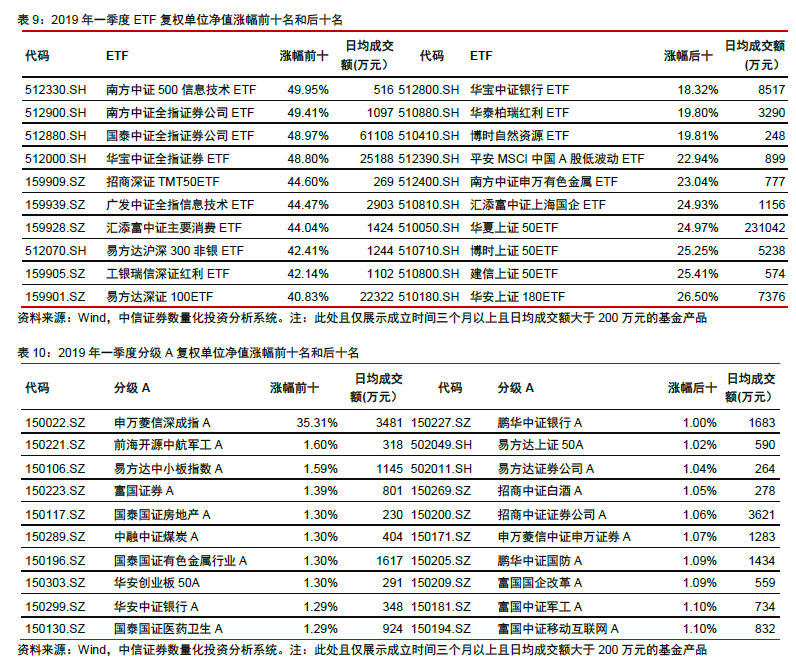

交易型被动指数基金中,2019 年一季度ETF 和分级B 全线上涨。在日均成交额大于200 万元的基金产品中,南方中证500 信息技术ETF 涨幅最大,达49.95%。对于分级B份额,杠杆作用下流动性较好的分级B 最大涨幅达149.16%,为前海开源中证健康B。从成交活跃度看,2019 年一季度ETF 整体日均成交额1.76 亿元,不过跟踪宽基指数的ETF交易更活跃,日均成交额3.37 亿元,华夏上证50ETF(日均成交额23.10 亿元)、南方中证500ETF(15.31 亿元)、华泰柏瑞沪深300ETF(14.84 亿元)日均成交额分别名列前三;分级B 日均成交额5061 万元,整体流动性有较大提升。

伴随着一季度权益市场的高歌猛进,投资者的避险情绪也明显回落,对类固定收益类的分级A 投资热情有所下降。在日均成交额大于200 万元的A 份额中,前海开源中航军工A、易方达中小板指数A 一季度涨幅分别为1.60%和1.59%,日均成交额分别为318万元和1145 万元。

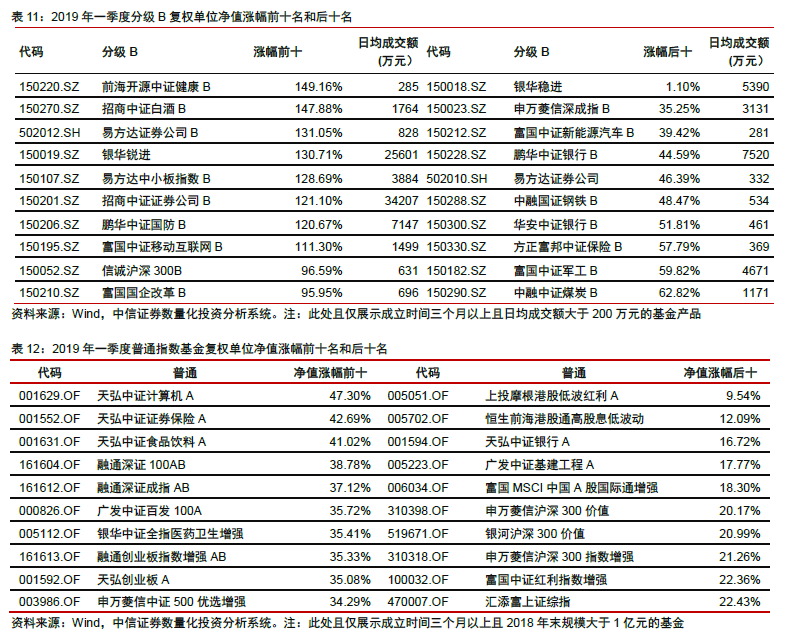

普通场外指数基金中,基金净值整体上涨,值得注意的是,在2018 年全年涨幅靠前的低波红利、红利和价值策略指数基金反而在2019 年一季度净值涨幅相对落后,而跟踪证券、计算机、食品饮料等行业的指数基金涨幅居前。在成立时间满一年的指数产品中,天弘中证计算机A 一季度上涨47.30%,2018 年年末基金规模为1.15 亿元。

指数增强:2019 年一季度绝大部分跑输基准指数

截至2019 年一季度末,共有82 只指数增强基金,如果按标的指数划分,27 只基金以沪深300 指数为基准,2018 年末规模合计194.41 亿元,2 只以上证50 指数为基准,2018 年末规模合计107.59 亿元,另有15 只以中证500 为基准,2018 年末规模合计73.91亿元。

在所有指数增强基金中,我们选取34 只成立满3 个月且2018 年末规模大于1 亿元的基金,考察其在2019 年一季度的业绩表现。可以看到,34 只基金中仅有5 只基金在2019年一季度跑赢基准指数,其中易方达上证50 指数A 在一季度的绝对超额收益7.50%,年化超额收益25.74%,排名第一,信息比率3.83,收益性价比高,2018 年末规模106.14亿元;此外,中海上证50 指数增强和富国中证医药主题指数增强绝对超额收益均约为1.91%,对应的年化超额收益率分别为6.94%和6.01%,信息比率分别为1.79 和1.00。

文章来源:中信证券

作 者:张依文、赵文荣、王兆宇

END