转融通新政将促进指数基金大发展

证监会发布公募参与转融通业务指引,将促进公募行业健康发展

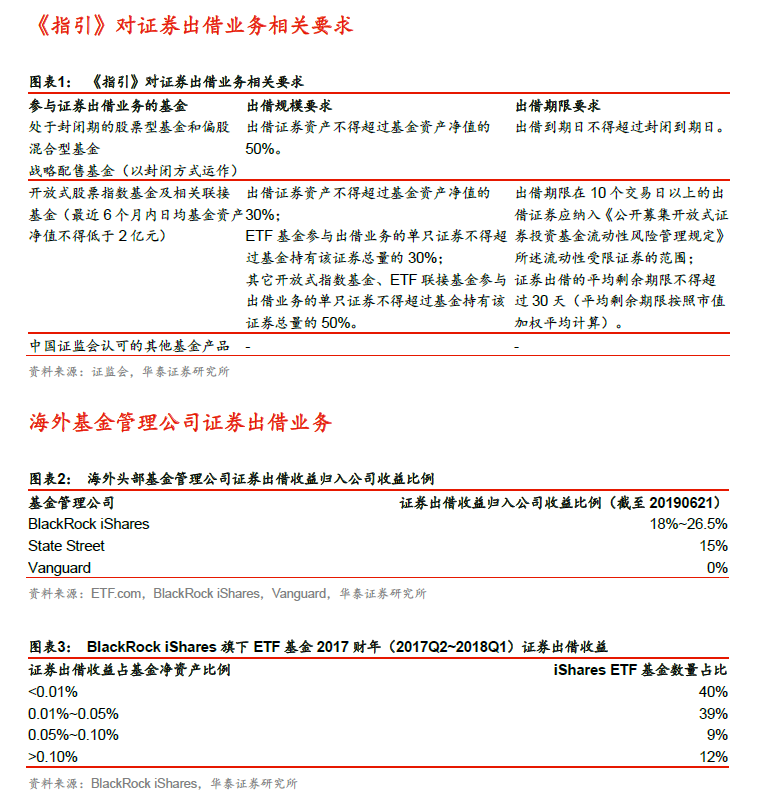

为配合科创板的顺利推出,完善资本市场融券机制,规范公募基金参与转 融通证券出借业务(以下简称出借业务)的行为,证监会近日发布《公开 募集证券投资基金参与转融通证券出借业务指引(试行)》(以下简称《指 引》),自公布之日起施行。《指引》明确了转融通业务的各项细节,包括参 与证券出借业务的公募基金具体的产品类型及投资比例等要求。《指引》的 推出以及未来的业务落地或将为证券市场扩大融券券源,并促进公募基金 行业特别是指数基金业务的进一步健康发展。

《指引》明确了四类基金可参与证券出借业务,指数基金或将最为受益

《指引》明确了四类基金可参与证券出借业务:1)处于封闭期的股票型基 金和偏股混合型基金;2)开放式股票指数基金及相关联接基金;3)战略 配售基金;4)中国证监会认可的其他基金产品。从出借业务的发生时间看, 股票型基金与偏股混合型基金只有在封闭期才可进行出借业务,而指数基 金没有此限制。从出借业务的规模看,战略配售基金为灵活配置型基金, 股票仓位占基金资产比例为0%~100%,而指数基金股票仓位不低于90%, 其中ETF基金股票仓位不低于95%,指数基金相比于战略配售基金的股票 仓位更高,通过证券出借可能获得的收益更多,或将最为受益。

证券出借收益未来若归入公司自身收益,可能促使指数基金降低费率

证券出借业务或为指数基金带来新的收益来源。以海外指数基金为例,基 金公司可以自由选择按一定比例将证券出借收益归入公司自身收益,如 BlackRock iShares 的分配比例为 18%~26.5%,State Street 为 15%; Vanguard的分配比例为0%,即将出借收益全部归入基金净值;2017财 年iShares旗下60%的ETF出借收益超过基金净资产的0.01%,其中21。% 的ETF出借收益超过基金净资产的0.05%,对于其头部产品,出借收益约 为管理费率的21%~146%。国内公募基金若效仿部分海外基金公司,将出 借收益归入公司自身收益,可能促使指数基金降低费率以增强产品吸引力。

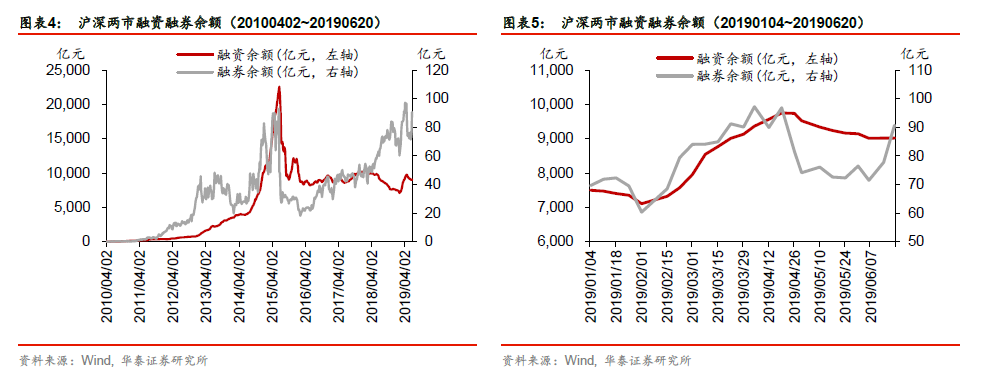

《指引》丰富了融券的券源,将有可能降低融券成本,或利好对冲策略

截至2019年6月20日,两市融资余额9020.2亿元,融券余额90.7亿元, 融资规模和融券规模不对等,并且融券标的有限,部分导致A股缺乏有效 做空机制。目前融券利率约在8.35%~10.60%之间,相对高的融券成本提 高了做空的难度。本次《指引》丰富了融券的券源,或能增加融券规模, 降低融券做空成本。一方面使得资本市场定价更有效率,另一方面也为投 资者提供更丰富的交易机会,提升对冲策略的利润空间,或利好对冲策略。

根据出借规模估算证券出借业务为基金带来的额外收益

《指引》规定指数基金出借证券资产不得超过基金资产净值的30%。基于 融券来源丰富可能降低融券成本的假设,若证券出借利率约为当期融券利 率的一半即年化5%,那么出借业务最多或能为指数基金带来年化1.5%的 额外收益;若出借利率在年化2.5%,那么出借业务或最多带来0.75%的年 化收益。《指引》同时规定处于封闭期的股票型基金和偏股混合型基金以及 战略配售基金出借证券资产不得超过基金资产净值的50%。若证券出借利 率在年化5%。或2.5%,出借业务最多或能为这几类基金带来年化2.5%或 1.25%的额外收益。 风险提示:证券出借业务存在借券方违约无法还券的风险;当借券方以现 金作为抵押品时,出借方将抵押品再投资于货币市场基金,抵押品再投资 使得出借方面临市场、流动性、信用等风险;政策推进低于预期。

来源:华泰证券

作者:林晓明、刘志成、何康