Smart Beta 指数 & 指数增强,如何选择

在指数基金家族中,除常见的普通指数基金外,有两类产品通过超越普通指数的赚钱能力获得市场的认可,一类是Smart Beta指数基金,另一类是指数增强型基金。

Smart Beta指数在传统指数的基础上,通过因子优化选股或因子优化分配权重的方式来编制指数,希望借助因子风险暴露来获得更好的收益,在海内外市场通过大量实证取得不俗的成绩。

而指数增强型基金则是主动投资和被动投资的有机结合,在被动复制指数的基础上增加主动管理理念,通过暴露适当的风险来捕捉超额收益,其核心在于对跟踪误差和超额手的取舍平衡。

在之前的文章中我们详解了Smart Beta指数是如何获得超额收益,本文不再叙述,有需要的朋友,请查看:Smart Beta指数如何获得超额收益

接下来我们重点来聊聊指数增强型基金。

指数增强型基金的收益来源分为两部分:

1、β收益:指数增强型基金有明确规定,投资标的指数成分股和备选股的资产比例不低于80%,也就是说凡是指数增强基金,其主要收益来源还是所跟踪的标的指数;

2、α收益:根据产品规定,基金经理有权对跟踪指数外的20%资产进行主动投资,目标是获得超越指数回报,也体现基金经理的价值所在。

β收益来源很好理解,下面重点介绍α收益的来源方式。

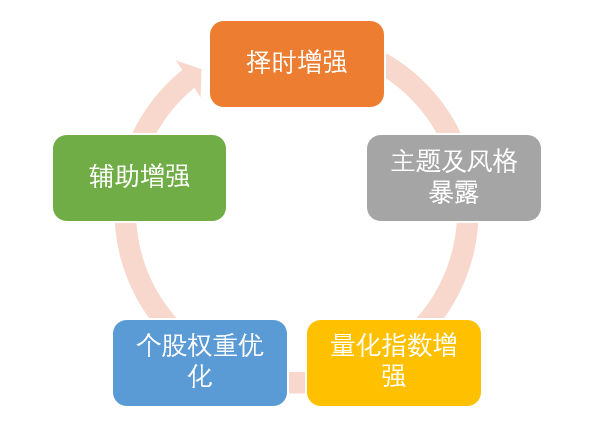

指数增强型基金实现超额收益的方式多种多样,主流增强方式有如下五种:

1、利用交易规则来获取超额收益(辅助增强),比如最常见的打新策略、利用股指期货来代替成份股、通过现金管理的方式配置类固收资产等等。这类增强方式的缺点是受政策影响较大,同时获得超额收益与基金规模相关性高,比较适用小规模基金。

1、利用交易规则来获取超额收益(辅助增强),比如最常见的打新策略、利用股指期货来代替成份股、通过现金管理的方式配置类固收资产等等。这类增强方式的缺点是受政策影响较大,同时获得超额收益与基金规模相关性高,比较适用小规模基金。

2、择时增强,利用基本面、技术面等指标对未来走势预判,预计上涨增加仓位,预计下跌降低仓位。这种通过仓位择时获得超额收益的方法不确定性较大,不够稳定,难以持续。

3、主题及风格暴露获得超额收益,类似Smart Beta 指数中因子的作用,通过超配或低配风格因子来获得超额收益,比如调整高ROE个股的权重,调低高波动个股的权重等。缺点是因子稳定性无法保证,当市场风格转变时因子容易失效。

4、个股权重优化增强,利用主观或量化的方式调整指数成分股的权重获得超额收益。

常见策略:1)利用估值挖掘投资机会,超配低估值,低配高估值股票;2)通过投研分析,调整行业权重获得超额收益;3)利用量化模型来优选分配权重,比如Barra模型、均值-方差模型等。

5、量化指数增强策略,近年来崭露头角的新兴策略,一些量化私募机构常用策略,比如利用自身的各种技术优势捕捉市场套利机会(市场非有效性套利、交易行为套利、信息传导的速度套利)。 指数增强型基金整体表现

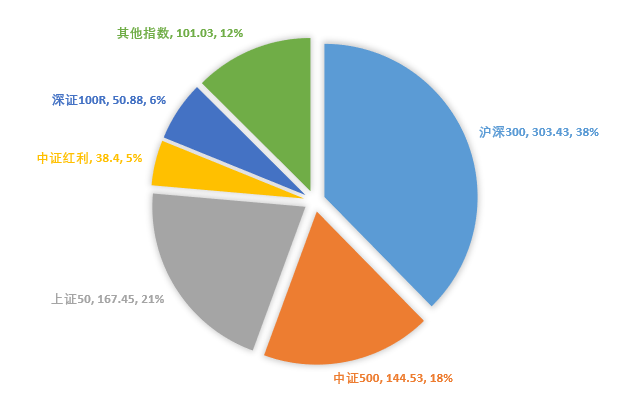

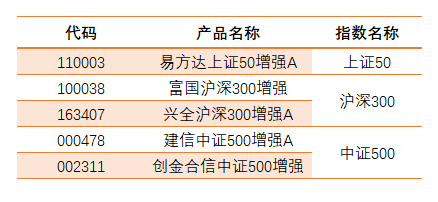

截止2019年6月30日,市场共有股票指数增强基金93只,规模805.72亿元,跟踪标的指数28个,其中跟踪沪深300、中证500、上证50指数的产品占据了主要市场份额(如下图所示)。

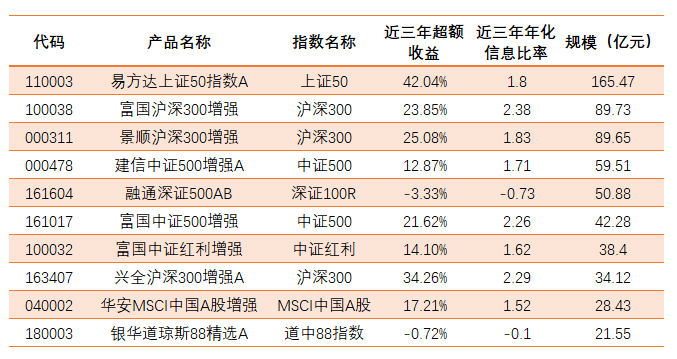

下图统计了2016年7月1日至2019年6月30日,规模前十的指数增强产品业绩表现,从结果看排名前十上市运作满3年的指数增强型基金,除融通深证500增强AB和银华道琼斯88精选A外其余8只产品均斩获较高的超额收益。

这里补充一个知识点,用来评估指数增强基金重要指标——信息比率。

超额收益代表主动管理带来的超越基准回报,跟踪误差是表明投资组合跟踪其基准指数的贴近程度(衡量主动风险),而信息比率则为超额收益与跟踪误差的比值(超额收益/跟踪误差),用来衡量承担单位主动风险带来的超额收益,是衡量投资组合管理者主动管理能力的客观标准。

信息比率越高,意味着承担主动风险带来更高的超额收益,所以我们在选择指数增强基金时,果断选择信息比率高的产品。 沪深300指数增强型基金分析

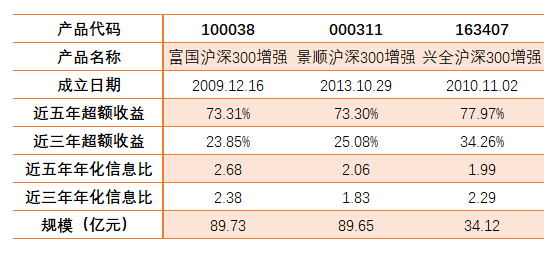

由于指数增强型基金跟踪指数多达28只,篇幅有限不能一一分析,我们以沪深300指数为例,分析指数增强基金历史表现(结论只代表沪深300)。

从规模排行前三的基金产品看,增强效果明显,请看下表:

目前市场上绝大部分指数基金跟踪的标的指数为价格指数,对指数有一定了解的投资者应当明白价格指数未能反映出指数分红情况,如果要更为客观的评判指数增强基金的超额收益能力,应当选择全收益指数来参考,更能真实反映增强效果。

根据这一标准,我们选择2012年之前成立的沪深300指数增强基金为样本,计算产品超额收益中位数与价格指数和全收益指数进行对比,请看下图:

可以看到,指数增强型基金并不总能获得超额收益,在不同市场情况下存在较大的差异,回顾指数走势可以发现,在熊市行情中指数增强基金更容易获得超额收益,牛市行情中增强基金获取超额回报的难度加大。

但无可厚非,指数增强型基金历年表现可圈可点,超越全收益指数也是不在话下。 总结

当前,A股市场处于个人投资者为主的弱有效市场阶段,无论是Smart Beta指数基金还是增强型基金,获取超额收益的机会大于风险,从基金产品的过往业绩中也得以验证,参考海外成熟市场,当投资者结构转变为机构化后,获得超额收益的难度必然增加,所以我们要把握当下的好时机。

如果要在Smart Beta指数和指数增强中选择,我更偏向于指数增强型产品,从指数获得超额收益的方式我们可以看到,Smart Beta指数主要是通过因子来挖掘超额收益,因子对行情有适应性,意味着当市场风格发生变化时不确定性增加。

而指数增强型基金其主要收益来源于跟踪指数获得β收益,其获取α收益方式更灵活,承担市场风格转变带来的风险更低,意味着稳定性更好。 相关指数基金

风险提示

指数增强型基金的超额收益来源于基金经理的管理能力,因此我们在选择该类产品时要留意基金经理或投资团队的变化,基金获取超额收益来源或风格漂移等问题。

更多指数基金相关话题,欢迎关注公众号:ETF之家