如何提升宽基指数的赚钱效应

宽基指数作为反映国内证券市场整体表现的指数,其关注度以及应用 度都极高。在宽基指数化投资的趋势下,提高投资者的赚钱效应具有很大的必要性,本文主要基于宽基指数的编制方法分析,探讨其优化空间。

◆指数化投资中,不仅市场成熟度会决定宽基指数的表现,我们认为指数 的编制方法也会对收益率造成影响。沪深 300 指数与标普 500 指数分别作 为中国与美国的宽基指数,其共同特点均为指数基金的跟踪规模较大。 2002 年以来沪深 300 指数的总体收益率实际上高于标普 500,但由于其较大的波动率,导致投资沪深 300 指数的投资者赚钱效应不足。从另外一 个角度考虑,美国主动基金战胜指数基金的难度较大,而中国相对更容易, 美国更多的投资者会选择指数基金,除了市场成熟度原因导致资金更青睐 指数基金外,可能在指数的自身设计上就具有一定的优势。鉴于此我们从 指数构造的角度出发,去探讨沪深 300 指数的优化空间。通过对比发现不 同的指数公司对指数的编制方法有一定差异,即使是对同一个市场,不同 的指数公司所编制出来的指数在收益率以及行业分布上也具有一定差异。

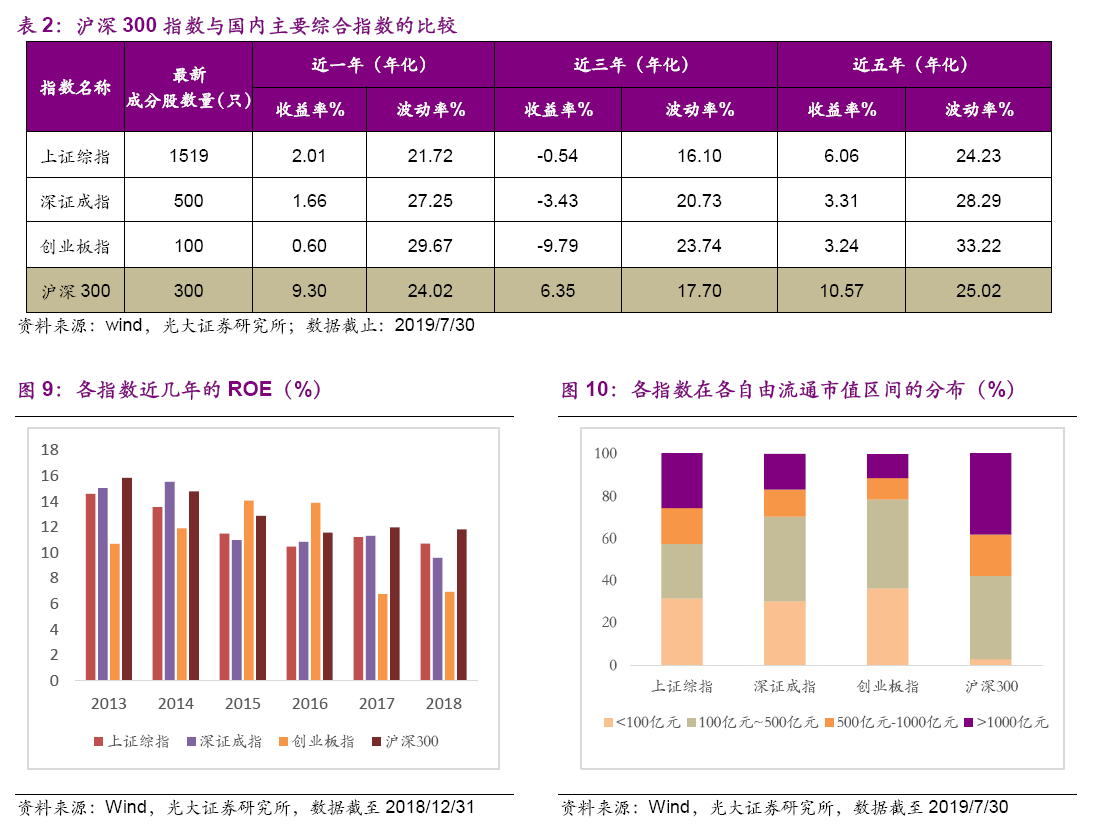

◆宽基指数相对综合指数的可投资性更强。沪深 300 指数基于沪深两市选 股,综合指数一般基于单市场,可选标的增加会提高选取到优质上市公司 的概率;上证综指包含所有上交所股票,尾部股票实则会拖累指数;沪深 300 指数的自由流通市值加权相对上证综指的总市值加权更合理,总市值 越大并不能代表流通性越好,可能较大比例的股份并不能自由流通,以工 商银行为例,目前总股本为 2696 亿股,实际上其自由流通股仅为 216 亿 股,占比不及 10%;从最近一年/三年/五年的收益率、波动率、ROE 以及 市值分布情况看,沪深 300 指数相对综合指数更优。

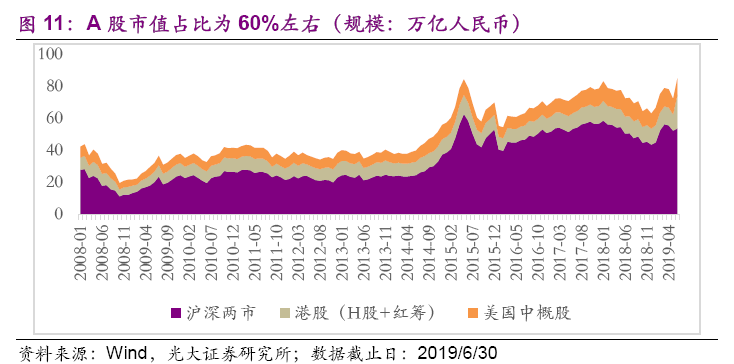

◆随着资本市场的快速发展,沪深 300 指数的编制方法还有较大优化空 间,该部分的优化往往对指数的收益率有直接的正向贡献。成分股代表性 不足:中资企业在香港地区或海外上市的较多,A 股市值的占比仅为 60%, 且随着上市公司的增加,沪深 300 指数成分股在国内市场市值占比呈下降 趋势;自由流通市值加权实际上隐藏一定的风险:自由流通市值越大并不 代表流动性越好,加权方式容易引起追涨杀跌,因解禁、回购引起的自由 流通股股本变化会导致权重的被动变化;行业有偏现象严重:沪深 300 指 数金融行业占比约 35%,不管是相对主动权益基金还是海外宽基指数的金 融行业占比,还是金融行业的 GDP 占比都偏高;成分股临时调整机制有 待完善:缺少成分股负面清单,新股纳入速度过快。

◆建议对宽基指数的优化可从资产端与投资端共同出发。从资产端可以考 虑加入中资港股通标的、基于财务指标建立成分股负面清单、限制新股纳 入速度;从投资端考虑可以在样本股筛选初期适当增加财务指标、放开成 分股数量限制。

◆风险揭示:本篇报告主要基于指数或股票的历史数据进行分析,未来市 场环境发生变化,分析结果存在不一样的风险。

**1、国内外宽基指数的比较

1.1、沪深 300 指数与标普 500 指数的比较**

(1)跟踪宽基指数的指数基金在规模上都占据绝对优势:宽基指数的 概念来源于美国,主要反映证券市场的整体表现。美国认可度最高的宽基指 数为标普 500,中国认可度最高的宽基指数为沪深 300。两只指数具有共同 特点都是指数基金的跟踪规模在各自市场最大,这也正是宽基指数重要性的 体现。截止 2019 年 6 月底,跟踪沪深 300 指数的国内指数基金(不含联接 基金)规模为 1424.78 亿元,占比 23.46%(中证 500 指数基金占比 11.25%, 上证 50 指数基金占比 9.76%);截止 2018 年 12 月底,跟踪标普 500 指数的美国指数基金规模为 9531.07 亿美元,占比 28.72%。标普 500 指数基金规模从 2008 年以来均保持稳定上涨趋势,沪深 300 指数基金自 2016 年以 来已经形成规模上涨趋势,根据近几年宽基指数基金的发展情况看,其规模增长路径有望与标普 500 指数基金类似。

(2)沪深 300 总体收益率虽高,但赚钱效应弱:自 2002 年以来从总体收益看,沪深 300 的收益率虽然更高,但其波动率也明显更高,作为投资 者而言赚钱效应相对较弱。

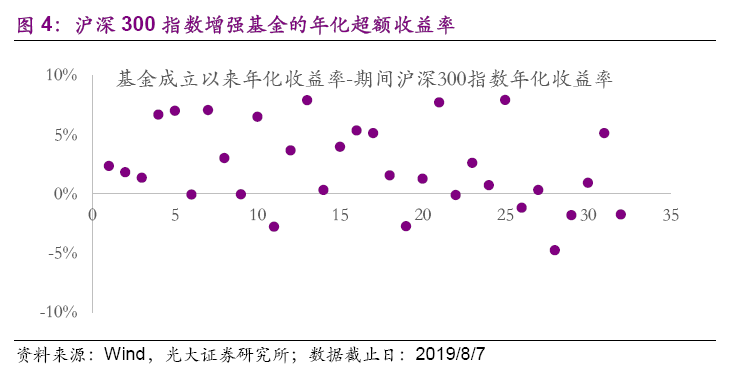

(3)除了美国市场与中国市场的成熟度差异,指数编制方法的差异可 能也是决定收益的一大原因:两只指数均为反映各自国内证券市场的宽基指数,但其挣钱效应差异很大,究其原因主要还是美国市场整体成熟度更高。在美国市场,主动权益基金跑赢指数基金的难度较大,而在国内,主动权益 基金跑赢指数基金的概率较高,且目前国内市场大部分指数增强基金都具有超额收益。我们选取 2019 年之前成立的所有沪深 300 指数增强基金,计算其成立以来的年化收益率-期间沪深 300 指数的年化收益率,发现在 32 支基金中有 23 支基金都取得超额收益。从数据中看,获取沪深 300 指数的超额 收益似乎看起来并不太难,因此我们可以从另外一个角度出发,美国市场除了市场成熟度原因导致资金更青睐指数基金,是否在本身指数的设计上就具 有一定的优势?基于此,我们从沪深 300 指数的编制方法中进行探讨,寻求可能优化的空间,以提升国内宽基指数的赚钱效应。

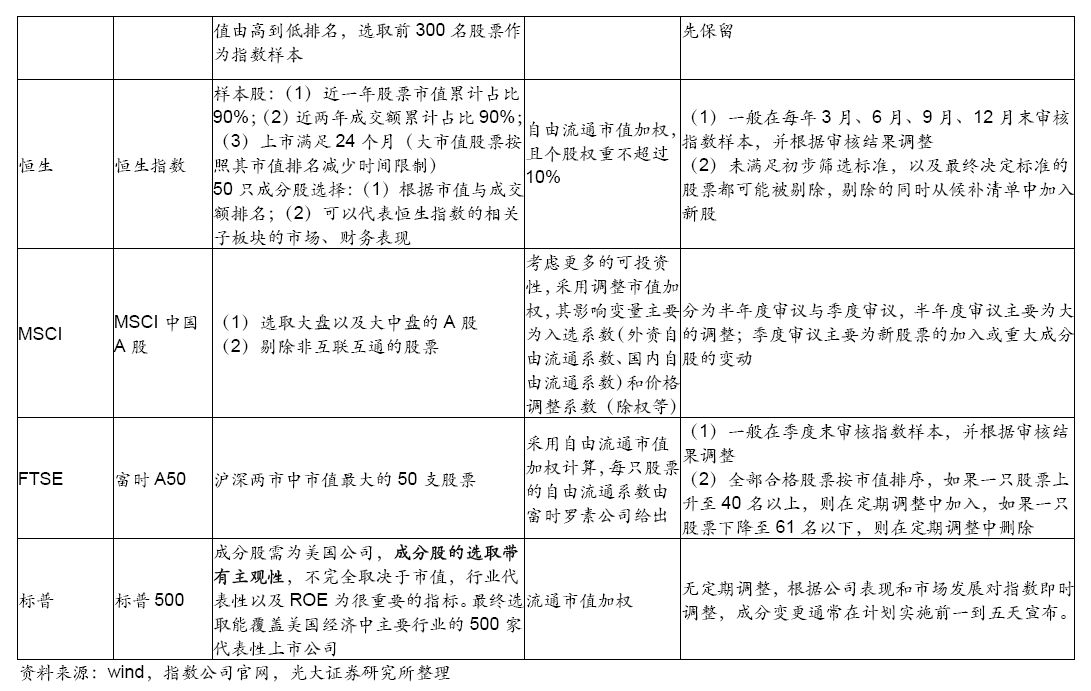

1.2、指数编制方法差异较大

指数的编制方法来源于指数公司,不同的指数公司对指数的编制方法差 异较大。不仅仅体现在如何选取样本股和成分股,在一些指数计算方法以及 调整机制上也存在差异。以国内外主要的宽基指数为例:沪深 300 指数基于市值与交易额筛选成分股,采用自由流通市值加权+分级靠档的方式计算; 恒生指数对上市时间要求更严,采用自由流通市值加权+个股权重限制的方式计算;MSCI 主要面向国际投资者,因此更多会考虑外资可投资比例;标 普 500 在筛选成分股时会考虑更多主观性,包含行业代表性及 ROE 指标, 主要筛选行业的 500 家代表性上市公司。不同的编制方法出于不同的角度考虑,必然也会影响到最终的指数结果。

1.3、同一市场下不同的编制方法使得指数存在一定差异

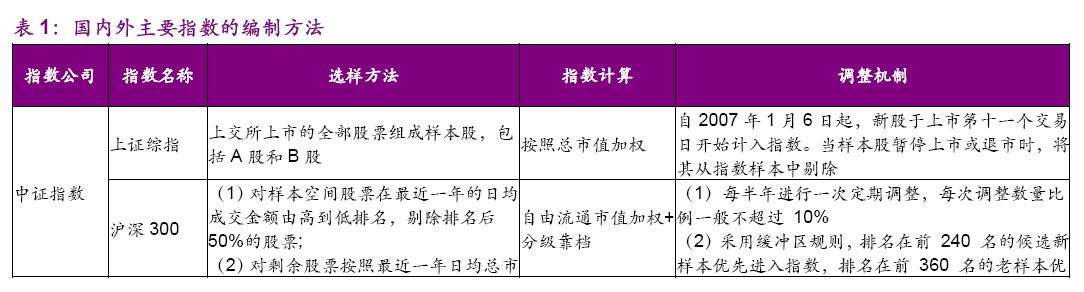

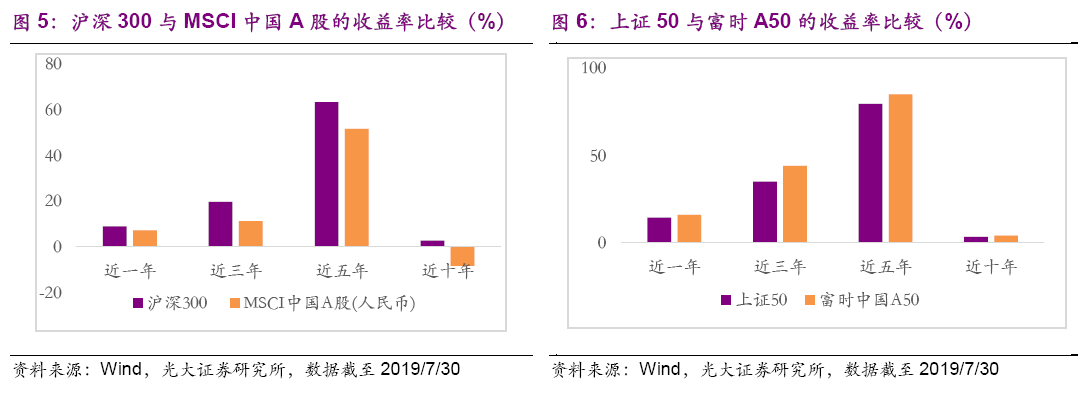

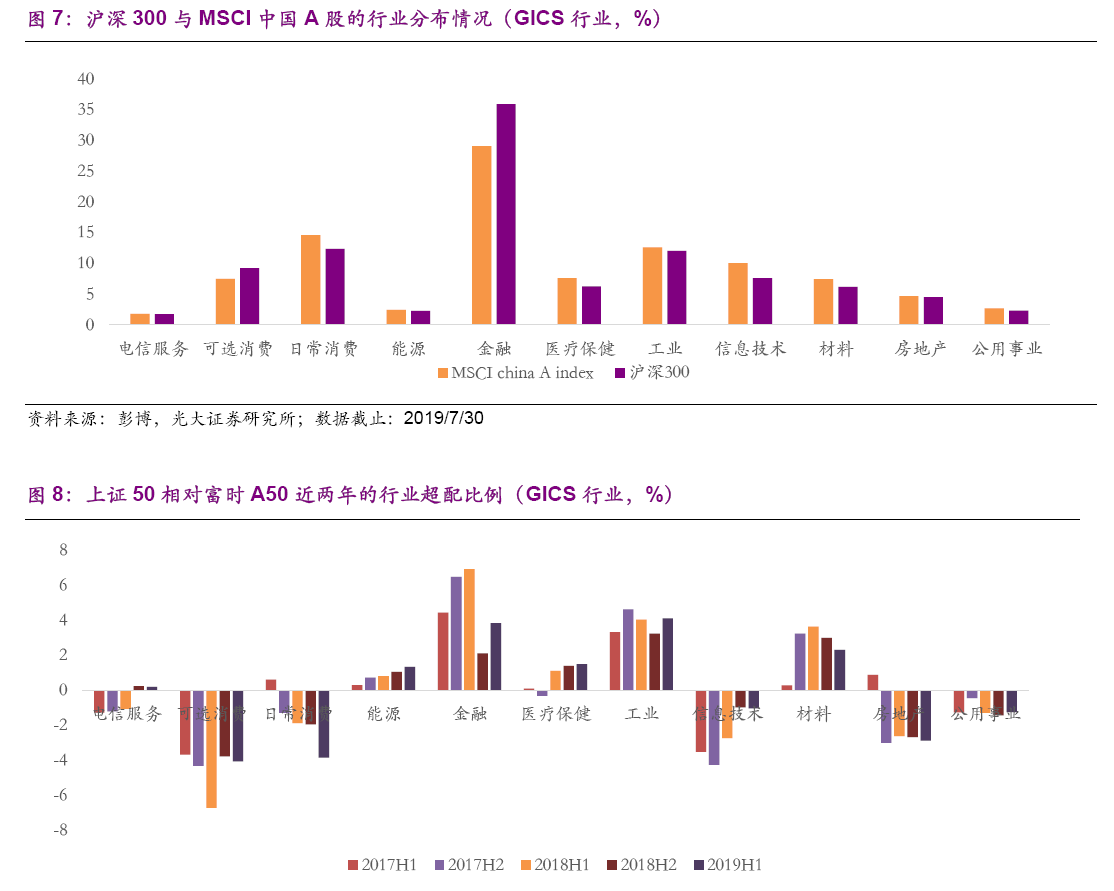

即使是对同一个市场,不同的指数公司所编制出来的指数在收益率以及 行业分布上也具有一定差异。沪深 300 与 MSCI 中国 A 股的比较:沪深 300 收益率更高,金融行业占比更高,日常消费、信息技术、医疗保健行业占比 更低;上证 50 与富时 A50 的比较:富时 A50 收益率更高,金融、工业行业 占比更高,消费行业占比更低。

2、国内宽基指数目前的优劣势

国内宽基指数不仅在指数化投资中占据绝对的规模优势,在主动化投资 中也是重要的比较基准,也是投资者判断当前市场所处估值水平或情绪的重 要指数,但宽基指数有时也存在失效的情形:指数涨个股跌,指数跌个股涨, 或者指数并不能代表国内上市公司的整体水平。究其原因,我们发现主要点在于随着资本市场的快速发展,宽基指数的编制方法还有较大的优化空间, 该部分的优化往往对宽基指数的收益率有直接的正向贡献。以下我们从成分 股选取方法、加权方式、调整机制等方面进行分析,探讨宽基指数的可投资 性以及其可能的优化空间。

2.1、相对综合指数而言更具有投资性

沪深 300 指数选样基于沪深两市,而上证综指、深证成指与创业板指数均为基于单市场选样,相对而言沪深 300 可选标的更多,从而选取到优质上市公司的概率也更高;上证综指包含上交所上市的所有股票,并未对其做数 量限定,随着上市公司数量的增加,成分股也不断扩张,其中包含较多交易不活跃或基本面较差的公司,存在较大问题;上证综指加权方式为总市值加权,然而总市值越大并不能代表流通性越好,可能较大比例的股份并不能自 由流通,以工商银行为例,目前总股本为 2696 亿股,实际上其自由流通股仅为 216 亿股,占比不及 10%。因此综合看,我们认为宽基指数沪深 300相对综合指数而言公允性以及参考性更强。

从最近一年/三年/五年的收益率以及波动率上看,沪深 300 整体呈现收 益率更高,波动率更低的特点;从净资产收益率 ROE 角度看,近六年沪深 300 指数的平均值最高,受经济下行压力的影响也更小;以自由流通市值为例,沪深 300 指数自由流通市值超过 500 亿元的权重占比高达 60%,上证 综指占比 43%,深证成指及创业板指的占比不到 30%,一定程度上也表明沪深 300 指数确实能够代表较高的流动性。

**2.2、成分股代表性不足

2.2.1、优质企业在香港地区或海外上市的较多**

由于 A 股市场具有严格的上市制度,一些初始未盈利的企业或同股不同 权的企业基本选择了在香港地区或美国上市,其中包含大量的优质企业: BATJ、网易、携程、中国移动、中国电信等。

选取 A 股、在香港地区上市的 H 股与红筹股、在美国上市的中概股进行 分析,发现 A 股的市值占比仅为 60%。我们认为现有的宽基指数已经不能完 全反映国内上市公司的整体水平,存在代表性不足的缺陷。

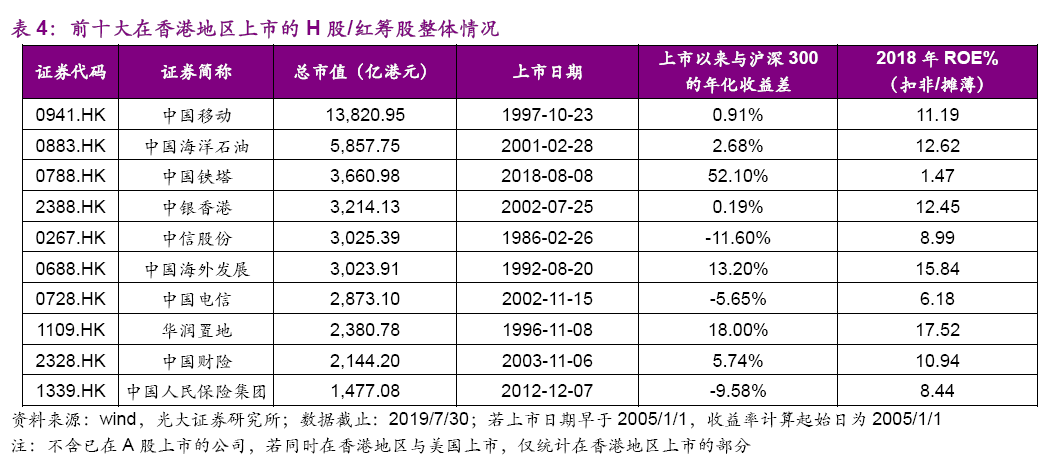

在香港地区或美国上市的中国企业不仅市值规模的占比较高,而且在企 业盈利能力上也具有非常强的竞争力。从下表可以看出,前十大在美国上市 的中概股,其市值超过 6800 亿美元(折合人民币 4.7 万亿元),大部分企 业上市以来的表现超越沪深 300 指数,ROE 水平也较高;前十大在香港地 区上市的 H 股/红筹股,其市值超过 4.1 万亿港元(折合人民币 3.6 万亿元), 若算上广义的红筹股,还包含腾讯控股,则前十大的市值接近 7 万亿元人民币,与美国中概股类似,大部分企业在证券市场的表现优于沪深 300 指数, 且 ROE 水平也较高。

2.2.2、沪深 300 指数成分股在国内市场市值占比逐步减少

随着后续上市公司数量以及市值的快速扩张,300 只成分股能否具有很 好的代表性,或如何选取 300 只股票代表国内主要上市公司的发展情况,将 是优化宽基指数所面临的主要问题。

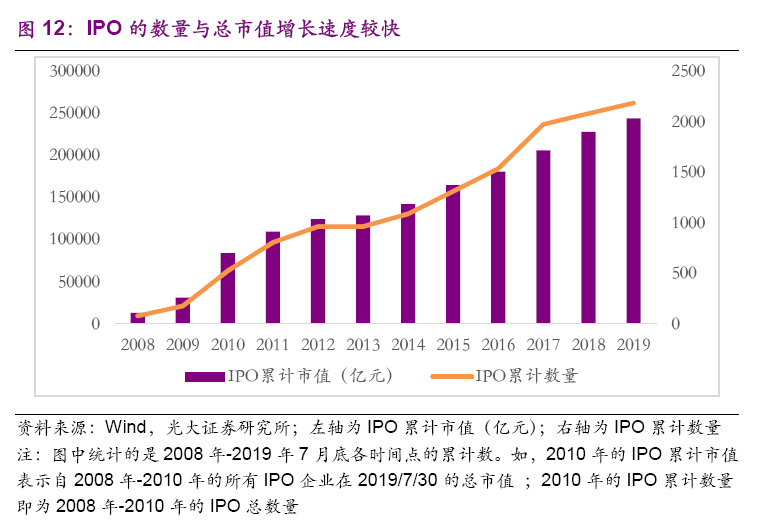

新股发行量以及市值扩张速度较快:2008 年-2019 年 7 月底,IPO 数量 合计已经达到 2183 家,该部分 IPO 的总市值目前已经达到 24 万亿元,近 几年均保持每年 1.5 万亿的规模增长速度。

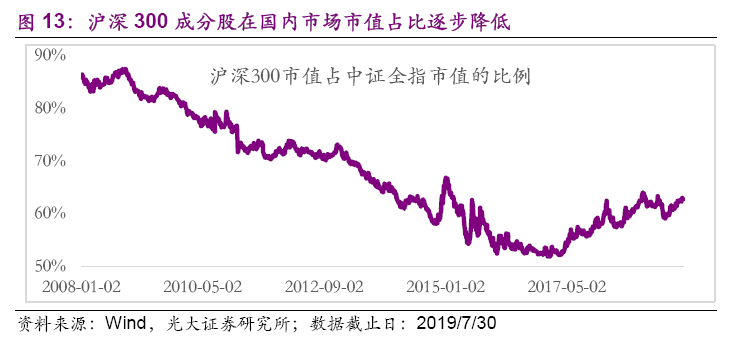

沪深 300 成分股在国内市场市值占比降低:2008 年沪深 300 指数成分 股能代表整个证券市场 80%的市值规模,随着资本市场的快速发展,之后该 比例逐步下行,在 2017 年该比例降至约 50%,随后价值股行情的到来,使得该比例有所回升,截止 2019 年 7 月 30 日,沪深 300 指数成分股市值占 中证全指成分股市值的比例为 62.67%。

2.3、自由流通市值加权隐藏一定的风险

关于指数的加权方式有很多,包含市值加权、自由流通市值、等权重、 基本面指标等,不同的加权方式都有各自的优势与劣势,难以找到一劳永逸 的加权方式去编制指数,以下我们主要基于目前的市场环境去分析自由流通 市值加权是否有较大的弊端及风险点。

以自由流通市值加权为例,其优势明显:1)自由流通市值相对总市值 更能代表流动性;2)相对于基本面加权或等权,更方便管理人调仓。

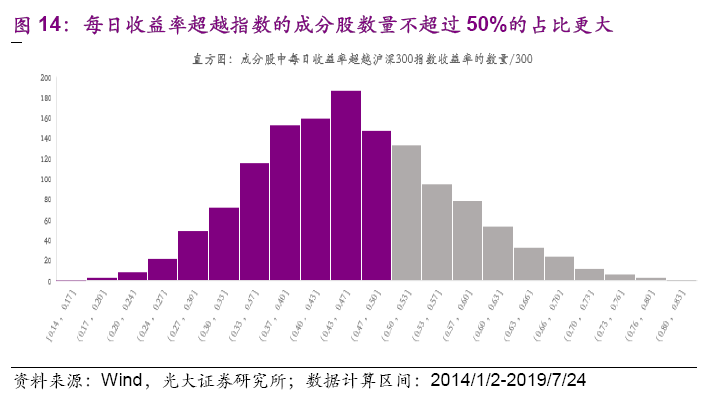

统计每日成分股中收益率表现超过沪深 300 指数的数量占比,发现该分 布并非均集中在 50%左右,而是形成一种偏态分布。整体上低于 50%的占 比更多,占比高达 68%,表明更多情况下是不到一半的成分股能够跑赢沪深 300;处于 40%~60%的占比为 61%,表明还是存在接近 40%的情形为一部 分成分股跑赢沪深 300 或跑输沪深 300。我们认为形成这种偏态分布的主要 原因在于加权方式。

2.3.1、自由流通市值越大≠流动性越好

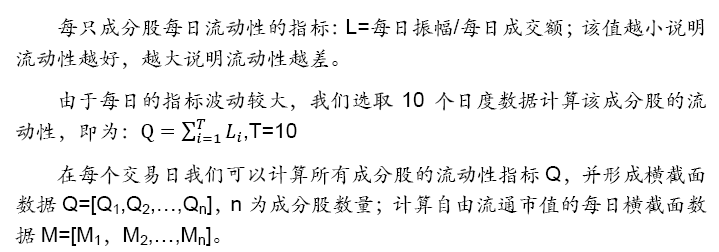

根据自由流通市值的定义,其计算公式为:自由流通股本*股票收盘价, 其中自由流通股本为剔除了上市公司股本中的限售股份、由于战略持股或其 他原因导致的基本不流通股份之后剩下的股本,也可以理解为在二级市场可 自由买卖的股本量,直观感受是自由流通市值越大,流动性越好。这种直观 感受主要来源于对流动性指标的理解,流动性指标为容纳资金能力的考核指 标,即为流动性越高,大资金容纳能力更强,不轻易因为资金的进出而给股 票的价格造成很大影响,而非交易额越大流动性越好。因此以上概念我们对 流动性的指标构造如下:

计算 Q 与 M 的相关性,若相关性指标越接近-1,说明自由流通市值 M 越大,流动性指标 L 越小,即为流动性越好。通过下图可以看出,相关性指 标在-0.35 左右徘徊,表明自由流通市值一定程度上可以反映流动性,但也 并不代表自由流通市值越高,流动性越好。

2.3.2、基于右侧交易的追涨杀跌

市值加权或自由流通市值加权是宽基指数的主流加权方式,然而不管是 市值加权还是自由流通市值加权,均会出现以下情形:成分股的市值或自由 流通市值越大,指数对该成分股赋予的权重越大;成分股的股价上涨越多(下跌越多),指数中该成分股的权重增加越多(减少越多),本质上都是“追 涨杀跌”的一个过程。

根据沪深 300 指数的编制方法可以看出,影响成分股权重的最主要两个 指标即为:自由流通股本与收盘价,此处我们主要分析收盘价因素对权重变 化的影响:上图是基于每半年计算的沪深 300 指数成分股收益率与其权重变化率的秩相关系数,发现秩相关系数平均水平在 0.7 以上,表明权重的变化 原因主要来源于股票的涨跌幅,且该股票上涨越多,权重提升速度越快,股票下跌越多,权重减少速度越快,也即为我们所说的“追涨杀跌”。

“追涨杀跌”并不代表贬义词,只是尊重趋势,顺势而为,做右侧交易 的理念,与基于“均值回归”理念的等权重方式刚好相反。只是会存在极端 情况:当部分股票上涨过多,权重上升速度较快,对于新进来的投资者而言 即为“追涨”;当部分股票下跌过多,权重下降速度较快,甚至可能剔除成 分股,对于新进来的投资者而言即为“杀跌”。因此当市场出现以下情形时, 以自由流通市值加权的指数表现会较差:(1)成分股的波动率变大;(2) 对价格高估的股票赋予过高的权重,对价格低估的股票赋予过低的权重。对 于以上(1)部分的理论证明可参考文献《Why Fundamental Indexation Might—or Might Not—Work》。

2.3.3、自由流通股本的变化导致权重的被动变化

自由流通股本可以理解为在二级市场自由买卖的股本,因此该指标也存 在增加或者减少的情形:自由流通股本增加的主要来源为限售股解禁,包含: 股权分置限售股解禁、定增股票解禁、员工持股计划解禁、公司高管等持有 股票解禁等。自由流通股本减少的情形主要为上市公司回购、大股东在二级 市场买入增持、其他机构在二级市场举牌等。

以上造成自由流通股本增加的因素,往往会对股价造成较大的下行压力, 但在指数中却被迫增加该股票的权重,显然会拖累指数收益;同理,因为大 股东增持或上市公司回购等因素造成的自由流通股本减少,往往是对上市公司股价形成利好,但该成分股在指数中该股票权重被迫降低,从而对指数的 收益贡献度也降低。

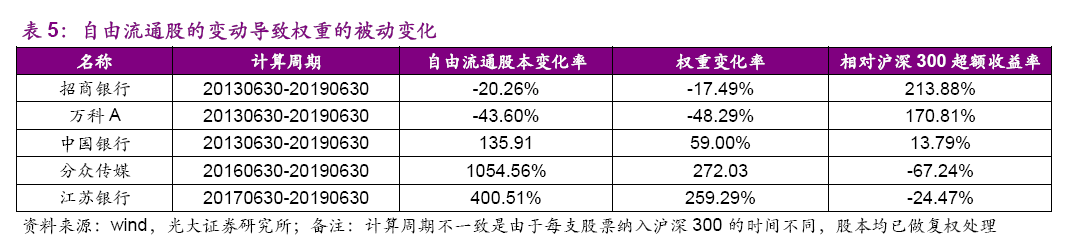

以下为我们举例的几只沪深 300 指数成分股,可以看出自由流通股本的 变化都给权重带来的较大的变化,且存在部分权重变化方向与相对指数超额 收益率方向相反的情形。

例如,万科 A 自 2013 年 6 月至 2019 年 6 月,自由流通股本与权重减 少接近 50%,但其间超越沪深 300 指数收益率为 170.81%,权重的减少实 则是减少了对沪深 300 指数的收益贡献;江苏银行自 2017 年 6 月至 2019年 6 月,两年时间自由流通股本增加 4 倍,在沪深 300 指数中的权重增加近2.6 倍,但其相对沪深 300 指数的超额收益率为-24.47%,实则是拖累了整 体指数的表现。

自 2014 年以来,定增计划、员工持股、股权激励等项目增多,致使受限股解禁的数量也较多,其中沪深 300 指数成分股中平均每月解禁股数量为12 只,平均每月解禁的市值为 855 亿元,平均解禁市值占流通市值的比例 为 15%。受 2017 年减持新规的影响,大小非对减持节奏有一定限制,因此以上解禁股增加的流通市值并非都是自由流通市值,但可以基于以上数据发现,解禁股的市值以及比例都是不可忽略的因子。因此我们建议在指数编制 过程中,对于自由流通股本被动增加或被动减少的股票,可约定在一定时间之后再进行调整。

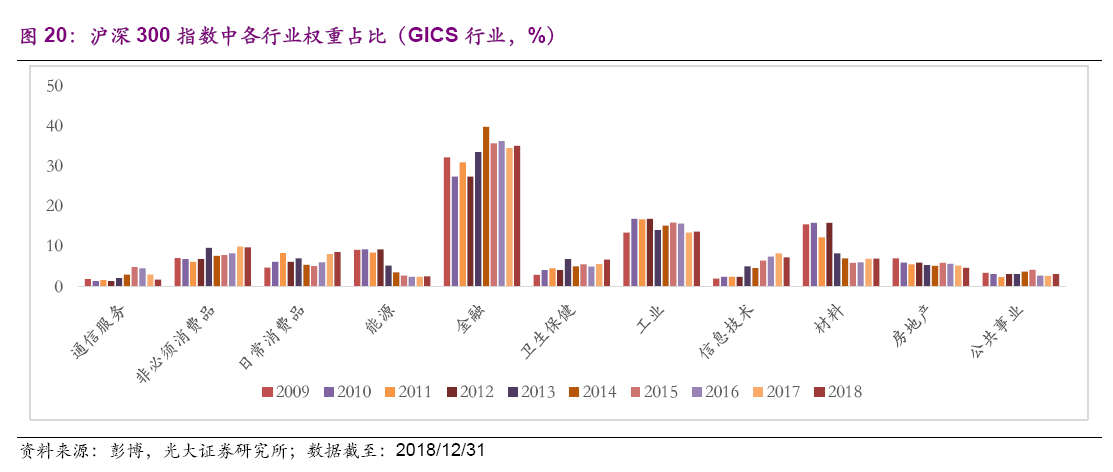

2.4、行业有偏现象严重

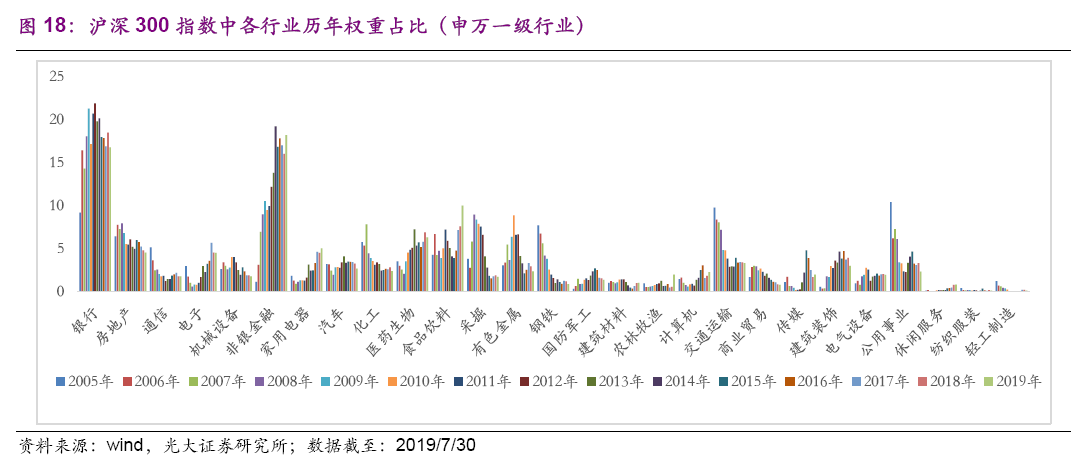

(1)2009 年之后银行及非银金融行业的成分股占比大幅提升,至 今占比接近 35%.

宽基指数的行业有偏现象一直是众多投资者关心的问题,但回溯历 史,我们发现这种行业有偏现象在 2009 年之后比较突出,主要来源于 银行与非银金融行业在指数权重的大幅提升。

2005 年底,银行与非银金融行业的成分股数量为 10 只,权重占比10.31%;2009 年底,银行与非银金融行业的成分股数量为 25 支,权 重占比 31.76%;2019 年 7 月,银行与非银金融行业的成分股数量为59 支,权重占比 34.89%。究其原因, 2008 年之后新股发行速度加快, 其中有较多的银行股以及非银金融股,这类股票一般市值都很高,从而导致行业占比提升速度较快。

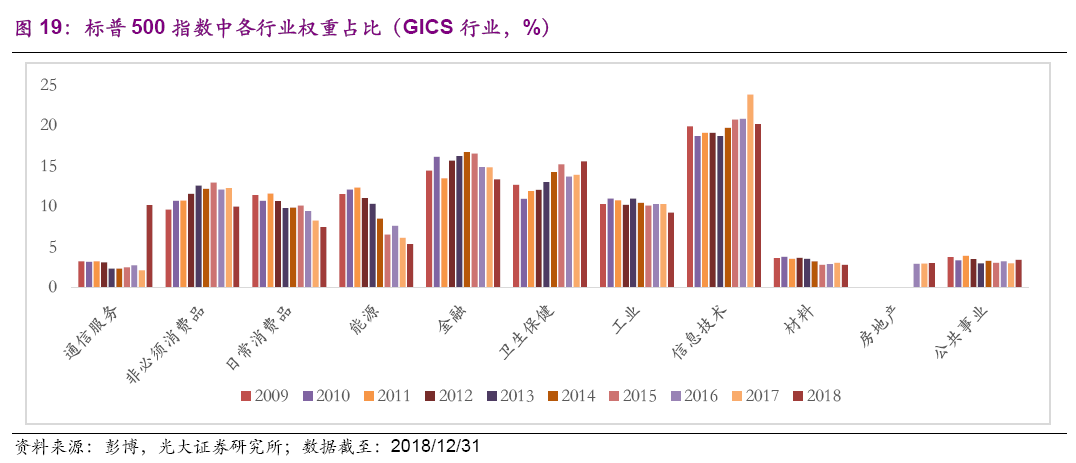

选取标普 500 指数进行比较,发现信息技术行业的占比最高,其次 为金融行业,但其占比均未超过 20%,且整体看,分布比较均匀,这也 与在标普 500 在指数编制中选取行业代表性公司有关。

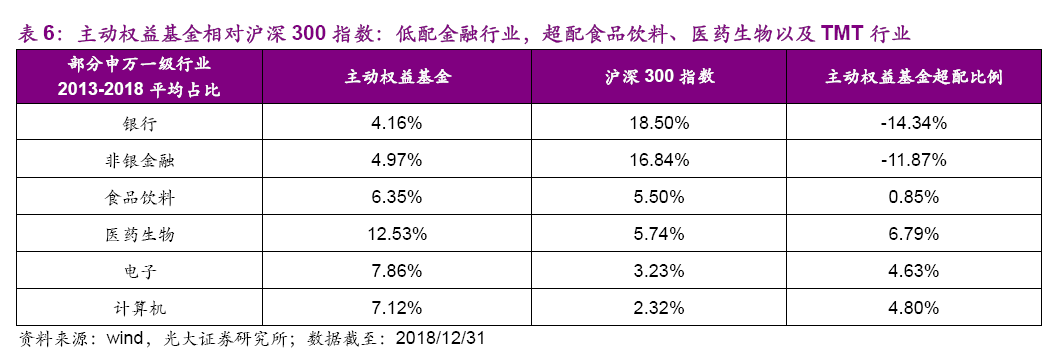

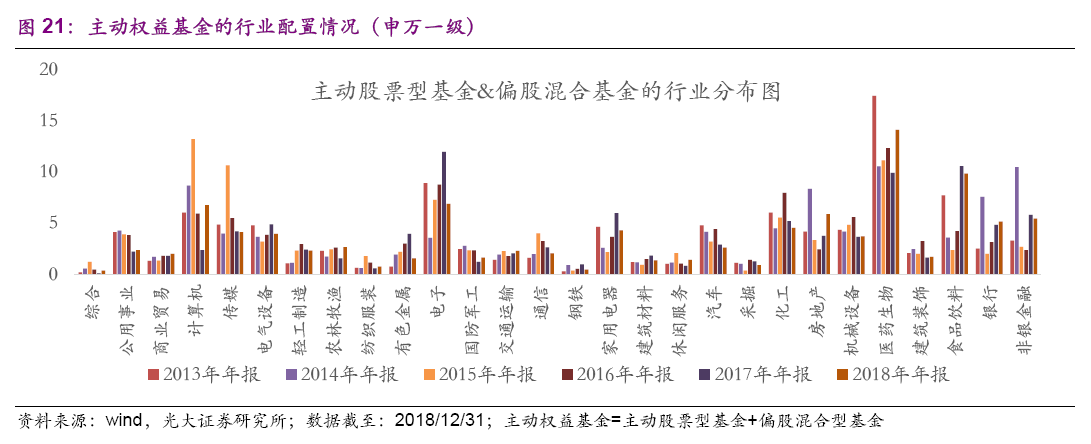

(2)相对主动权益基金而言,沪深 300 指数的银行及非银金融行 业占比确实过高

以主动权益基金(主动股票型基金、偏股混合型基金)为例,该部 分基金大部分以基本面选股为主,因此在组合构造上会综合考虑个股以 及行业的配置比例。从 2013 年年报-2018 年年报的数据看出,近几年 配置比例最高的行业实则为医药生物行业,银行及非银金融行业明显低配。

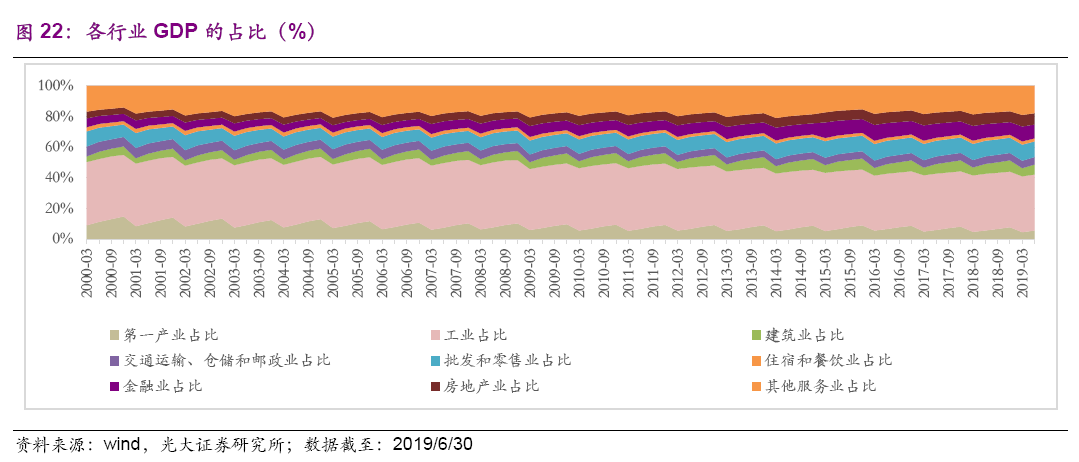

(3)证券市场的行业分布与实体经济的行业分布差异较大实体经济中,行业占比最高的为第二产业中的工业,而金融行业自 2000年至今的 GDP 占比均未超过 10%。

综合以上的分析情况,目前沪深 300 指数的行业有偏分布现象比较严重。 结合目前国内 IPO 以及国家重点支持行业情况,逐步向新一代信息技术、智 能制造等产业扩张,这种行业有偏现象可能会逐步得到改善。我们认为改善 目前行业有偏现象的方法也可以参考标普 500 指数:在筛选成分股时结合行 业代表性指标,最终选取能覆盖中国经济中主要行业的代表性上市公司作为 沪深 300 指数的成分股。

2.5、成分股临时调整机制有待完善

沪深 300 指数成分股的临时调整机制大致为:1)新股发行总市值与所 有 A 股过去一年的日均总市值进行比较,若排名前 10 可快速进入指数;2)收购合并、分立根据具体情况判断;3)停牌根据情况判断;4)暂停上市、 退市或破产等,那个样本股中剔除。

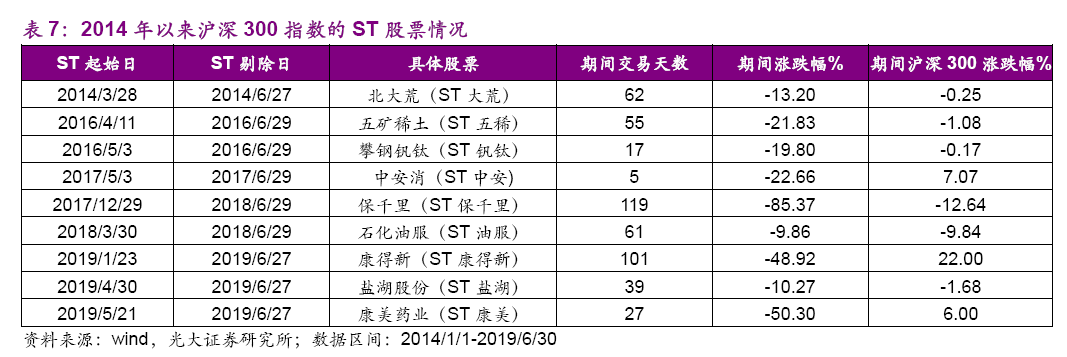

2.5.1、缺少成分股负面清单

根据以上成分股的临时调整机制,我们发现实际上缺少负面清单机制。 以沪深 300 指数为例,上半年包含三支 ST 股票:ST 盐湖、ST 康美、ST 康德。ST 或者“爆雷”股票在以往相对较少,但近几年数量明显增多,且 逐步蔓延至大盘股中,我们认为应建立相应的负面清单,避免指数遭受不必 要的拖累。

2.5.2、新股纳入速度过快

沪深 300 指数样本空间的选择,对于非创业板股票而言上市时间超过一 个季度即可纳入,若该股票自上市以来日均 A 股总市值在全部沪深 A 股(非创业板股票)中排在前 30 位,则不需要一个季度即可纳入。对于刚上市一个季度的股票,通常还是次新股,即使是大盘股票也不例外,其炒作概 念仍然很浓,波动幅度很大,此时纳入指数还较早。可能纳入的时间窗口正处于估值较高的水平,比较有代表性的有 2015 年上市的国信证券、万达电影,以及 2018 年上市的中信建投。

**3、关于优化宽基指数的一些思考

3.1、从资产端的角度出发**

(1)建议将中资港股通标的纳入可选样本:沪深 300 指数目前选样范 围基于国内 A 股,作为宽基指数投资者不能享有在香港地区或海外上市的优 质中资企业成长红利,我们认为该部分具有优化的空间。从投资操作的可行 性考虑,港股通相对 QDII 更为便捷,建议将港股通标的增加为选样范围。

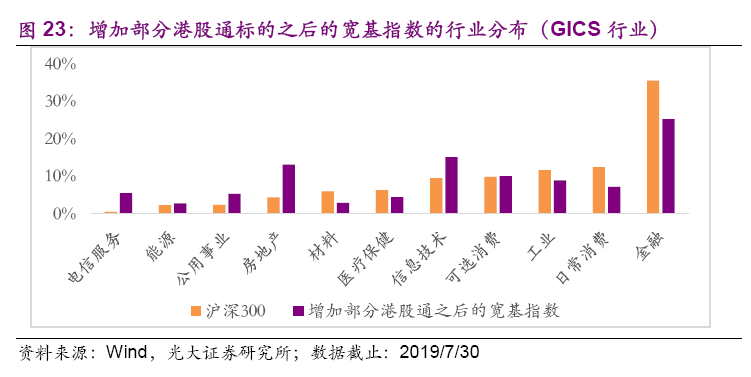

我们将港股通(不含已经在 A 股上市的港股)、A 股一起纳入样本股, 采用自由流通市值加权,选取自由流通市值大于 100 亿元的上市公司,共包含 477 只成分股,加入之后在部分行业的集中度所有改善:金融行业的占比 降低,信息技术行业的占比提高。

(2)建议建立成分股负面清单:部分成分股以 ST 的形式在指数中存续 时间较长,对主动投资而言该部分股票会选择及时卖出,对于指数基金而言 需被动持有该部分股票,对整体收益贡献为负。我们建议可以参考标普 500 指数的方法,基于最近报告期的利润等财务指标或 ESG 指标建立相应的负 面清单,将 ST 股或业绩爆雷股及时剔除成分股。

(3)建议控制新股纳入速度:目前新股纳入速度较快,纳入期可能正 处于估值较高的水平,建议对新股上市时间的最短要求适当延长,对于普通 股票的最短上市时间要求在 1 年。

3.2、从投资端的角度出发

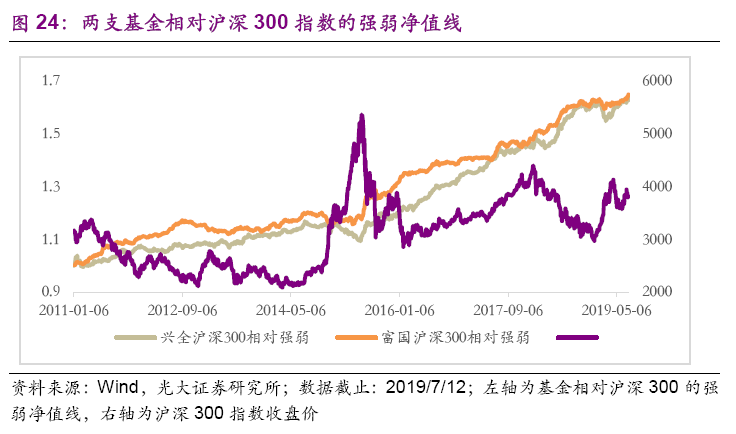

投资端我们可以从指数增强的角度出发,目前沪深 300 指数增强基金规模较大的为景顺长城沪深 300 增强、富国沪深 300 增强、兴全沪深 300 增强,相对沪深 300 指数的超额收益在同类基金中也是排名靠前,我们选取富国沪深 300 增强与兴全沪深 300 增强进行分析。

(1)以富国沪深 300 与兴全沪深 300 为例,近一年/三年/五年的每日 胜率(相对沪深 300 指数)超过 50%,中长期创造超额收益的稳定性能力 高,我们认为对指数优化具有一定的参考意义。

(2)沪深 300 作为偏大盘的宽基指数,当市场风格偏向大盘股或中小 盘股时,指数增强的效果是否会受影响?我们发现市场大小盘风格并不是决 定沪深 300 指数超额收益的绝对因子,这也可能与选股逻辑与行业配置情况 有关。

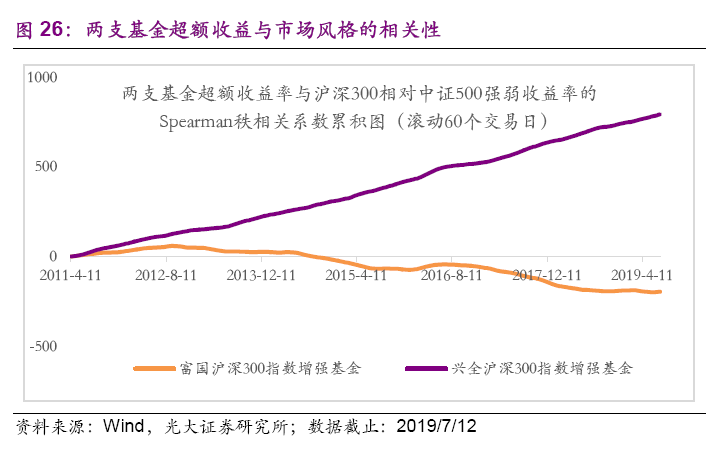

整体看,市场风格并没有影响两只基金的超额收益情况,我们将其进行 具体分析:计算基金与沪深 300 指数相对强弱的收益率与两个指数相对强弱的收益率所计算的秩相关系数,每个秩相关系数选取 60 个交易日进行计算,并累积求和。发现两支基金的超额收益率虽然都比较稳定,但超额收益率与 市场风格的相关性截然不同:富国沪深 300 指数增强基金在中证 500 指数走强时超额收益率更突出,兴全沪深 300 指数增强基金在沪深 300 指数走强时超额收益率更突出。结合两支基金的持仓数据,富国沪深 300 指数增强基金 配置更多的小盘股(100 亿元以下),兴全沪深 300 指数增强基金配置更多 大盘股(500 亿元以上)。

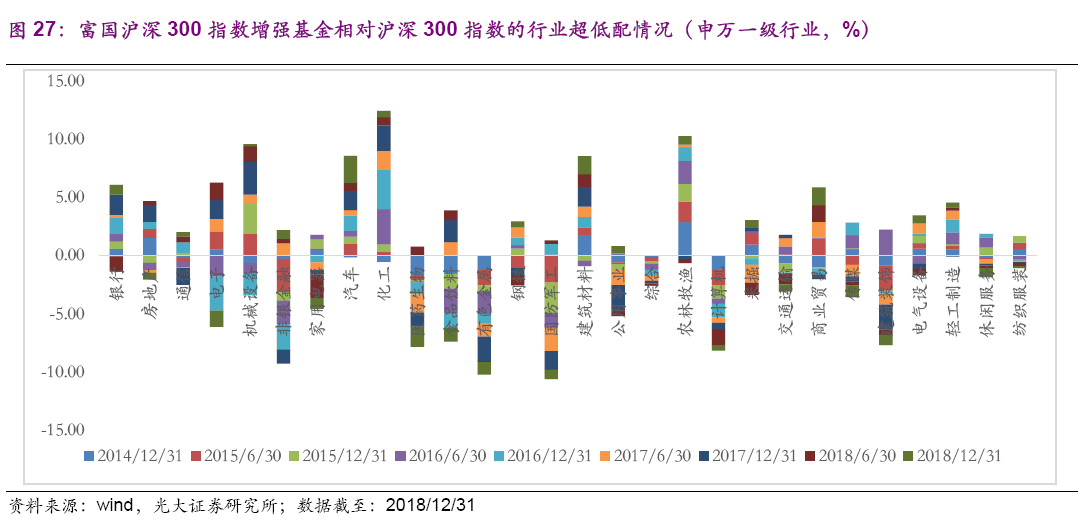

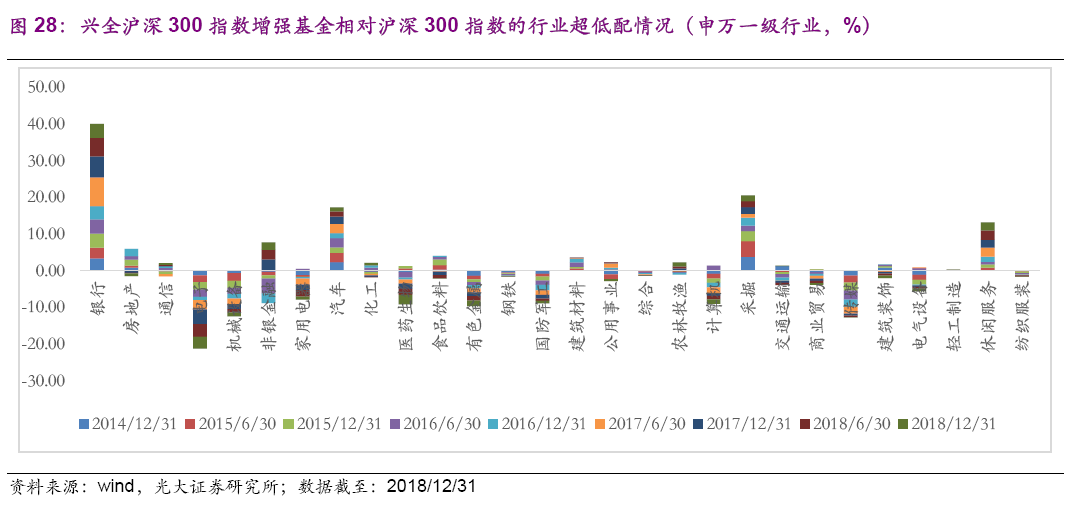

具体从行业配置情况看,富国沪深 300 指数增强基金更偏行业中性;兴全沪深 300 指数增强基金会适当调整行业权重,超配银行、汽车、采掘、休闲服务,低配电子。结合两支基金的投资方法,富国沪深 300 更偏量化,在每个行业中精选股票,最终构造行业中性组合,兴全沪深 300 更多基于基本 面选股,在看好的个股或行业中适当超配。

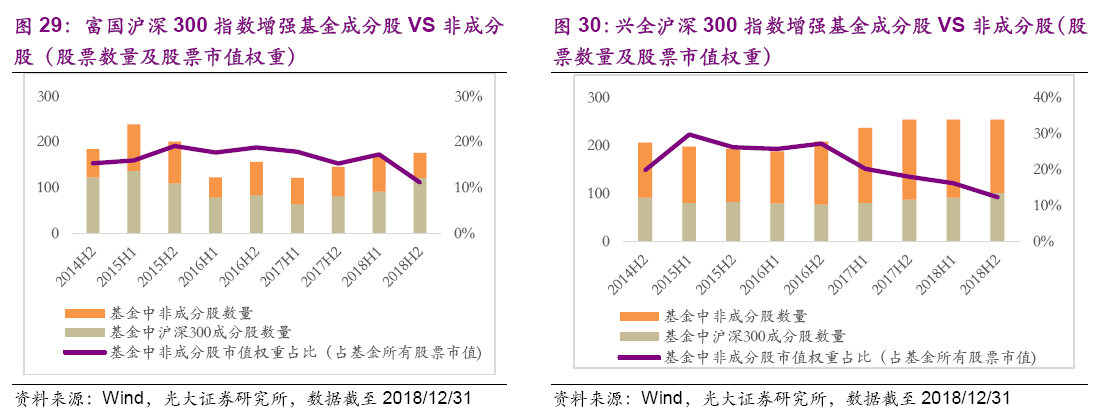

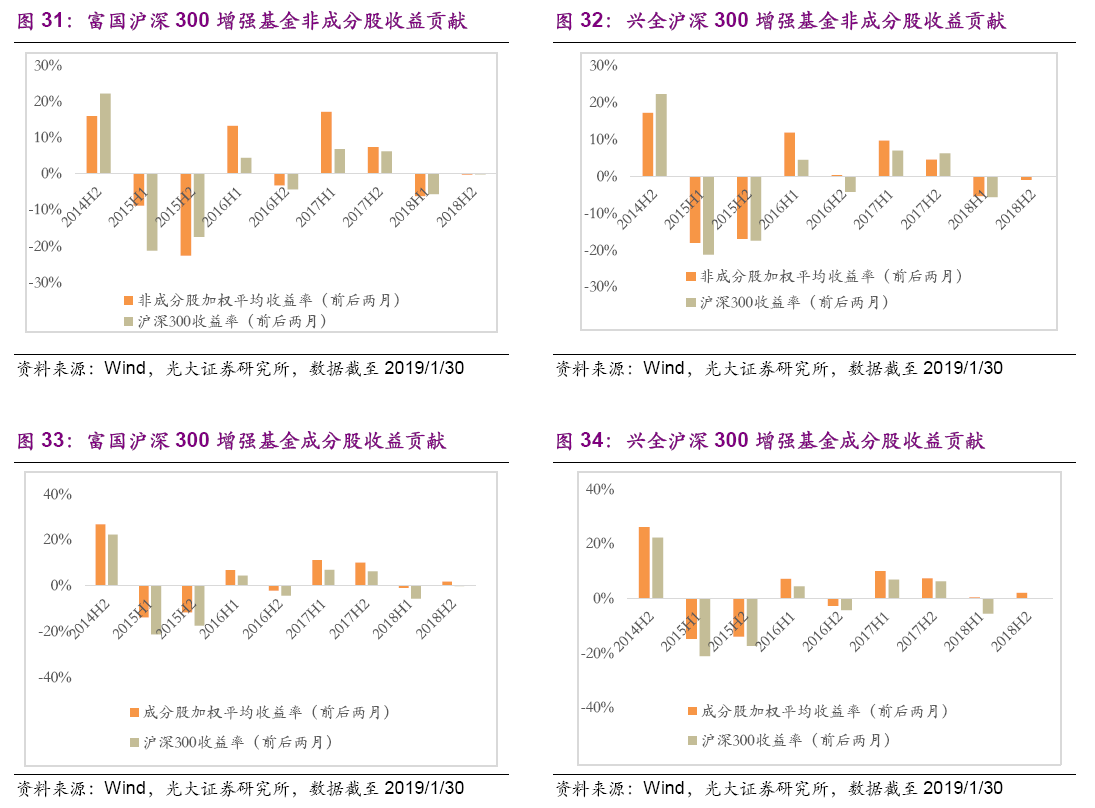

(3)精选成分股可以明显提高超额收益,适当配置非成分股也可增厚收益。

虽然基金半年报或年报公布所有的持仓数据,但也仅是横截面数据。为 计算成分股与非成分股的收益贡献,我们假定在报告期前后各一个月时间均 未进行调仓,即每个报告期的数据可结合两个月的收益率数据进行分析。

基于以上的分析结果,我们总结出以下宽基指数优化建议:1)市场风 格以及行业是否超配,目前看并不是影响宽基指数超额收益的绝对因子,核 心还是如何在成分股中进行筛选和剔除。综合指数编制需要的公开性与可持 续性,我们认为在样本股筛选初期适当增加财务指标具有一定的必要性;2) 精选成分股不仅可以获得超额收益,非成分股的配置也可以获得超额收益, 随着上市公司数量的增加,宽基指数具有放开成分股数量限制的必要性。

4、风险提示

本篇报告主要基于指数或股票的历史数据进行分析,未来市场环境发生 变化,分析结果存在不一样的风险。

文章来源:光大证券

作 者:邓 虎

更多资讯,欢迎关注公众号:ETF之家。