指数基金投资新手指南

蓦然回首,ETF之家原创文章已76篇,在指数基金投资道路上陪伴大伙一年有余,感谢大伙一路支持。

这期,我们将指数基金投资框架进行全面是梳理,有利于大伙系统性的学习。分为如下十个话题,涵盖了指数基金投资所碰到的常见疑问:

指数与指数基金的关系

指数基金入门必看

指数基金投资书籍推荐

场内基、场外基,谁是你的菜

ETF投资指南

指数基金挑选秘籍

为什么推荐指数增强型基金

客观看待基金定投

基金投资中的误解

基金组合投资的意义

一、指数与指数基金的关系

1、什么是指数

指数就是根据样本股票的价格统计出来的一组数据,反映一篮子股票的价格波动情况。

举例

在上证指数未上市之前,如果我们知道上交所股市当天的涨跌情况,那得通过查看1000多只个股的涨跌幅才能获知,而且也只能知道个大概,根本无法获得准确的数据。

后来指数开发公司根据指数编制要求推出了上证综合指数,有了这个指数以后,投资者们只需要查看上证综合指数的涨跌幅便知道当天的整个股市的涨跌情况。

2、指数基金

顾名思义,指数基金就是以指数成份股为投资对象的基金,目标是取得与指数大致相同的收益率。简单地说,指数基金买的不是某一只股票,而是一揽子股票,而这些股票就是指数的成份股。

通过上面的定义我们可以知道,指数型基金其实是一种被动管理式的基金,也就是说基金经理不必将大量的时间精力用来精选个股,基金经理只需要跟踪标的指数(比如沪深300)的成分股,并以相同的比例来构建最小化跟踪误差。

简单来讲,指数型基金的运作方式就是复制指数,目的是赚取市场的平均收益,即β收益。

3、指数基金投资工具

“欲善其事,先利其器”,要想把工作完成,做得完善,应该先把工具准备好,指数基金投资更是如此。

授人以鱼不如授人以渔,如下这些都是我的指数投资百宝箱,可以说是投资必备:常用的指数投资工具推荐

二、指数基金入门必看

1、指数基金分类

指数最简单的分类就是宽基指数和窄基指数两大类。

宽基指数:挑选股票的时候,包括了各行各业,并不限制行业,这样的指数叫作宽基指数。

例如:上证50指数、中证500指数、沪深300指数、创业板指数、红利指数等等。

相关文章:宽基指数基金如何选

窄基指数:通常指的是行业指数基金和主题指数基金。

行业指数:代表行业板块的走势,例如今年涨幅惊人的中证白酒指数,涵盖整个白酒行业的上市公司。

主题指数:举个例子,中证方正富邦保险主题指数,成分股由两大类组成:保险行业上市企业和参股保险的上市企业为样本,成份股围绕保险和控股保险上市企业为核心。

相关文章:投资者的长期饭票指数——必选消费

按复制方式分类:指数基金可以划分为完全复制型(被动型指数基金)和增强型指数基金。

被动型指数基金采用完全复制法进行指数管理和运作,是以标的指数成分股为投资对象,被动追踪指数表现的基金,以减小跟踪误差为目的,取得与标的指数大致相同的收益率。

指数增强型基金是主动和被动结合的一种指数基金,大部分资产跟踪标的指数,少量资产由基金经理制定主动投资策略,力求紧密跟踪基准指数的同时获得超额收益。

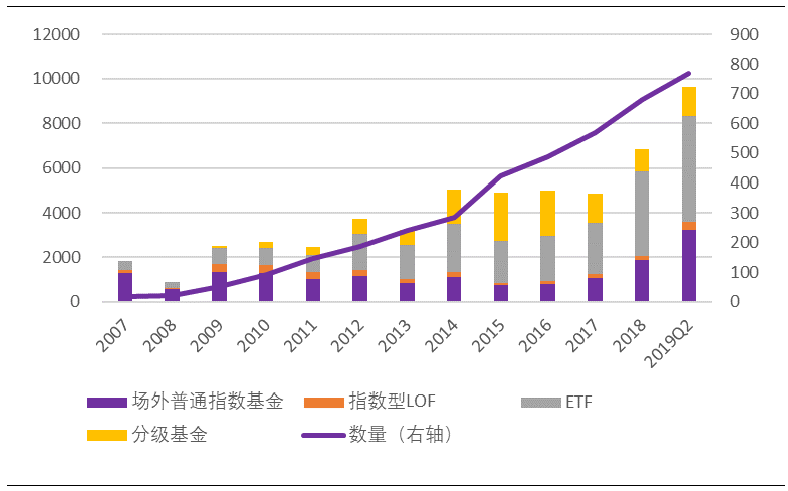

按指数产品类型分类,可以分为ETF、ETF联接基金、LOF、分级基金和普通场外开放式基金。

当然,不同产品适用的交易规则也是不同的。

普通场外开放式基金是指数基金产品占比最高的一类,凡是通过基金账户购买的指数基金都属于普通场外开放式基金。

2、如何区分场内、场外基金

通常,指数基金会根据上市交易的场所分为场内基金和场外基金,这里的“场”特指的就是沪深两个证券交易所。

场内基金是指在交易所挂牌上市的基金产品,和股票一样,可以用股票账户买卖交易,比如ETF和LOF就是最常见的场内指数基金。

场外基金,顾名思义就是不能在交易所交易的基金产品,普通场外开放式基金都属于场外基金,投资者购买场外基金需要通过基金公司、第三方基金销售机构、券商、银行开通基金账户。

三、指数基金投资书籍推荐

指数基金投资虽然简单,但作为新人,还是建议大伙系统性的学习,毕竟掌握一项技能才是重点,千万别急于求成,投资是长跑

由浅入深,这5本书还得好好看:

入门:

银行螺丝钉《指数基金投资指南》

老罗《指数基金投资 从入门到精通》

进阶:

李伟《基金定投的奥秘》

老罗《基金定投 让财富滚雪球》

深入:

郑志勇《玩赚指数基金》

当然,还有我的知乎(Current),回答的问题覆盖了指数投资者绝大部分疑问,截至当前编辑文字超过50万字。

四、场内基、场外基,谁是你的菜

指数基金分类中我们阐明了场内、场外指数基金的各自的特点,在购买指数基金时,按需选购能到省钱、省力、省心的效果,下面进入对比环节:

1、购买通道:场内基金只能通过证券账户购买,而场外基金购买的渠道则更加宽泛,例如通过银行、券商、基金公司、基金三方销售等都能参与。

2、交易成本:场内基金交易佣金跟个股一致(免印花税),佣金的高低取决于你跟券商的议价能力,通常是万分之2.5。场外指数基金由于通道不同佣金区别各不相同,通常情况下佣金由高至低为:银行>券商>三方销售>基金公司。

3、购买门槛:场内基金与个股一致,最低购买单位是100份。场外基金门槛更低,目前市面上好些机构支持10元起买,对初步接触理财而有囊肿羞涩的小伙伴们特别友善。

4、交易制度影响:场内基金交易时间段提供连续报价,更适合中短线投资者,而且能满足不同交易类型的投资需求,当然啦,价格无时无刻波动也会对投资者的交易心态造成影响。无论日内价格上天还是下海,场外基金每天只提供一个基金净值数据,也就是该基金当天的收盘价格,对中长线投资者更为合适,不会受日内价格波动所左右。

小结:场内、场外基金特点鲜明,我们在选择基金时,首先要对自己的情况进行评估,其次找到你需要的答案,比如:哪种通道更适合自己、按投入金额计算谁的交易成本更低等等,总而言之,按需选购。

五、ETF投资指南

自2005年华夏基金推出第一只ETF产品以来,国内ETF产品无论是基金数量还是产品规模都有了巨大的增长。

截止2019年6月30日,国内ETF产品数量总计201只,较2017年新增31只;产品规模从2017年末的3648.67亿,增长至6071.82亿,增长幅度高达66.4%。

ETF产品高效率、低费率的特点成为近年来发展最快的指数基金。作为指数基金的投资者,我们应当与时俱进,时刻关注指数基金的发展动向,一篇ETF基金投资指南当然少不了。

原文:国内ETF基金投资指南

作为指数基金中的创新产品,ETF基金还具备融资融券的功能,当投资者强烈看好市场,我们可以通过融资的方式放大本金,同理,当市场进入下跌通道,投资者也能把手中的ETF卖给券商,通过融券的方式来卖空,规避市场下跌风险。

原文:ETF融资融券全梳理

六、指数基金挑选秘籍

跟踪同一指数的基金产品众多,如何在一堆指数基金中找到最佳产品,成为我们日常购买指数基金的一道坎。

作为一名老司基,一套挑选指数基金的方法当然少不了:

1、基金的规模,规模小于2亿的不要购买,流动性不好,容易清盘;

2、购买指数基金的目的不是为了获得超额收益,而是获得与基准指数相同的收益,而很多时候,由于跟踪误差、流动性不足等情况的存在,指数基金容易出现“赚了指数不赚钱”的情况,也就是说指数基金的跟踪指数上涨,而自己购买的指数基金反而没有上涨,甚至下跌。

过往业绩如何,也就是跟踪指数的效果好不好,通常用跟踪误差来衡量,误差越小越好,说白了就是别买掉链子的基金;

3、管理团队历史情况,不要购买基金经理变更频繁的基金,稳定性无法保证;

4、基金的总体费用,管理费、托管费等等,费用太高直接影响最终投资收益。

指数基金投资,涉及到交易费用、基金本身的运作费用,大大小小合计不下十项,在日常投资中往往容易被忽略,实际上基金费用是拉开投资收益的重要环节,因此,来一篇基金费用全解很有必要:理财省钱:基金费用是怎么算的

七、为什么推荐指数增强型基金

指数基金属于老老实实该干嘛干嘛,紧随指数的一种基金。

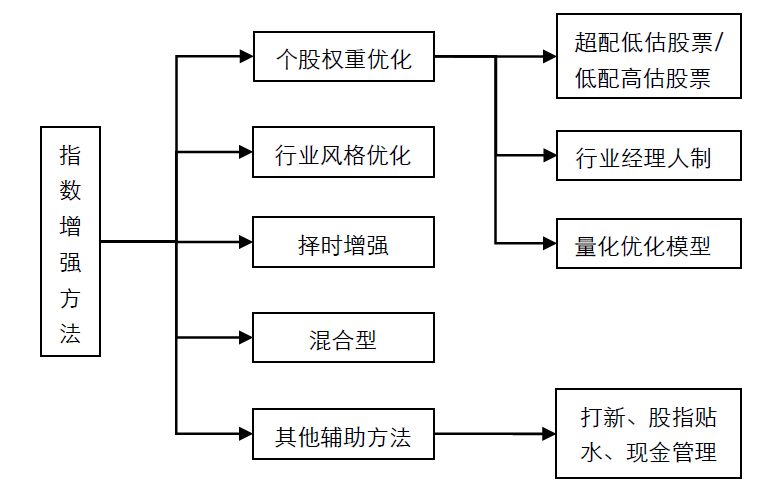

而指数增强型基金属于不甘平庸,力求通过努力超越指数的一种偏主动型指数基金。原理特别简单,基金经理通过挖掘获得市场超额收益的因子,从而达到增强效果,但是要长期获得超额回报,并非易事。

指数增强方法

从市场看,在一个有效市场里,要想获得超额收益非常困难,原因是:”都是镰刀,没有韭菜”。所以,在美股这样的有效市场中,指数增强基金日子并不好过。

但在A股中恰恰相反,散户为主,“韭菜多,镰刀少”,也就是能力强的基金经理要想获得市场超额收益相对容易,机会更大。

因此从市场整体角度分析,在A股未形成熟市场前,指数增强型基金更值得投资。

还是用数据说话,根据这一疑问,我在之前的文章中做过详细分析,请参考原文:

八、客观看待基金定投

互联网信息泛滥的今天,让很多投资者在优劣信息面前失去了理性的判断,定投就是重灾区,对于定投,我一直持谨慎态度。

基金定投,说白就是操作简单,容易上车,因为相比一次性买入其投入的初始投资本金很小即使是买入被套也不伤身,可以说是一种买套策略,被动投资方式。

正是因为如此,所以很多所谓的理财老师敢于说轻松年化15% ,这个收益离巴菲特的投资回报(19.8%)也就一丢丢的差距,可以说是人人都是股神,因此我们要带上疑问。

关于定投,希望大伙可以完整的看完如下三篇文章,再下手也不迟:

基础篇:基金定投热门问题解答

进阶篇:基金定投,你必须要知道的事

系统篇:基金定投,看这篇就够了

九、基金投资中的误区

1、看排名买基金

一些投资者对看排名买基金这个方法津津乐道,基于这一争议话题,我们查阅了大量资料,并且对目前国内市场的基金产品进行实际数据分析,结论让人大跌眼镜。

原文参考:看排名买基金靠谱吗?用数据说话

2、主动基金真的无法跑赢指数基金吗?

话说在美股这类成熟市场,由于市场成熟度较高、市场有效性更强、信息更为透明,主动基金想要获取超额收益相对较难,这是市场公开数据。

但是在国内市场,主动管理型基金还是有一定优势,市场成熟度低、竞争不充分、信息不对称,机构投资者相较散户而言更具信息优势,因此主动基金战胜指数基金也相对容易。

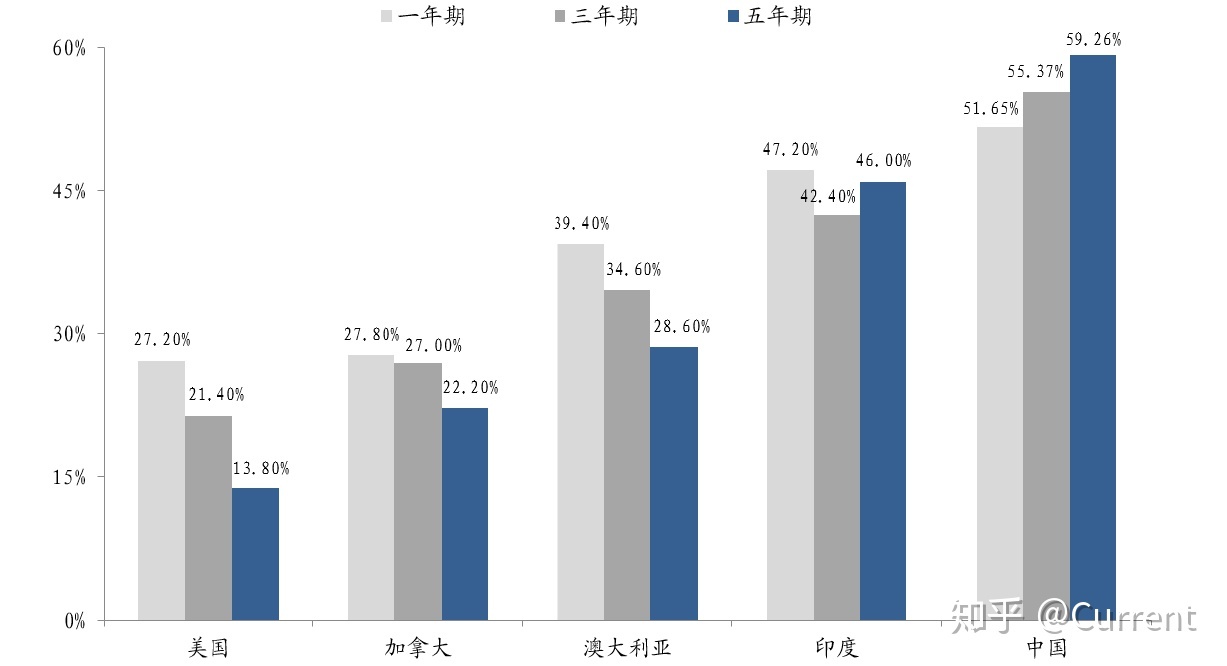

用数据说话:

下图统计了美国、加拿大、澳大利亚、印度、中国五大市场主动型基金2014--2018年战胜指数比例数据。(数据来源:SPIVA、东吴证券)

这其中,各国主动基金的对比基准分别是:

美国:S&P500

印度:BSE100

加拿大:TSX Composite

澳大利亚:ASX200

中国:中证800指数

可以看到,2014--2018年期间,发展中市场中投资期为一年、三年、五年的主动基金平均战胜指数的比例接近甚至超过50%。

而成熟型市场,特别是美国和加拿大,主动基金战胜指数的比例则维持在30%以下。

这一数据也证实了开头所说的市场表现,因此我们不能参考美股市场来评价国内主动型基金的表现,应当用更客观的数据来证明。

十、基金组合投资的意义

关于基金组合,我们首先要明白,为什么要构建基金组合?

以A股市场为例,波动大、周期性明显,牛短熊长,所以大部分投资者很难在市场中盈利,数据为证,参考市场主流指数沪深300指数+中证500指数的长期表现:

从2005年1月至2019年11月19日,组合的累计回报429.95%,毫无疑问,收益必定超越投资者们向往的美股股市,但为何A股的投资者回报情况是"七亏二平一盈"。 从收益曲线看,我们能明显感受到行情的反复,跌宕起伏,

历史最大回撤-71.76%,非一般人所能承受,亏钱就在所难免了。

在此背景下,一些市场专业人士提出,通过基金组合投资的方式可以有效降低整体资产波动性,从而实现降低本金回撤的目的,在实际投资中能降低投资者的心理压力,更有利于长期投资。

那么如何才能降低波动,减少资产回撤?

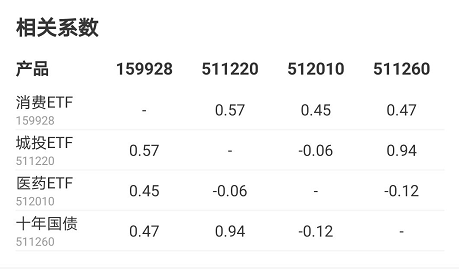

通常可以选择相关性低的产品进行组合,用案例来进一步说明。

比如,上证50和沪深300指数基金。沪深300指数原本就包含上证50的成份股,因此两者的表现为同涨跌,从而放大了资产的波动,因此没必要重复购买。

在选择基金组合时,应当尽量分散标的之间的相关性。其次是收益来源。控制组合风险的同时,不失组合的进攻能力。比如,A股历史上表现最好的两个板块,医药和消费。

下面通过组合回测历史来说明:

由于权益类资产的收益和波动较大,因此加入债券基金作为平衡。

通过组合投资的方式,参考沪深300指数的同期回报,我们得到了一个收益不错,回撤大幅降低的基金组合。

以上组合中,四只基金产品的相关系数如下:

如图中所呈现,该组合中相关系数最高的城投ETF和十年国债,其余标的之间相关系数都在0.5以下。

换句话说,该组合中,除了两只债券基金表现为同涨同跌外,剩下的标走势关联性在50%以下。

小结:通过基金组合的方式,展现了组合投资的魅力,其讲求在保障收益的情况下通过组合投资来分散风险,目的是得到一条更为平滑的资金曲线,跟基金组合中由多少只基金组成没有要求,达到你所期望的风险收益比即可。

总结

投资没有捷径,指数基金也不例外,唯有打好坚实的基础,树立正确的投资理念,才能提高赚钱的概率。

往期回顾: