商品期货ETF终于来啦,深度扫盲贴

今年8月,首批商品期货ETF获批,预示国内商品投资进入新时代。

首批商品期货ETF分别是:华夏饲料豆粕期货ETF、建信易盛能源化工期货ETF、大成有色金属期货ETF,产品紧锣密鼓的发行中,截至当前豆粕期货ETF募集金额2.66亿元,有色金属期货ETF规模11.88亿,能源化工ETF还在募集中。

商品期货ETF上市,对投资者来说,资产配置的选择将变得更加丰富。有别于投资者耳熟能详的股票指数基金,商品期货ETF的底层资产为商品期货,属于商品远期电子合约。

又商品期货又ETF指数基金,听到这大伙是不是有些懵圈,别着急,本文的目的就是商品期货ETF深度扫盲。

商品ETF简介

商品期货ETF是指以持有商品期货合约为主要策略,以跟踪商品期货价格指数为目标的ETF。

比如此次发行的三只商品期货ETF,除豆粕期货ETF为跟踪单品种外,其余两只产品均是跟踪商品指数。

此外,期货是保证金交易制度,而国内商品ETF持有的合约价值在基金净资产的90%~110%,因此其没有杠杆属性,也就是说基金产品的80%~90%资金可以买入低风险的货币或债券资产,获取额外的收益。

最后是交易制度,有别于传统股票型ETF(T+1)交易方式,商品期货ETF执行T+0交易制度,也即是当天买入当天可以卖出。

另外,根据规定,此次发行的商品期货ETF申赎全部用现金替代,也就是不能用期货合约去申购ETF,也不能通过赎回ETF获得期货合约。

商品期货ETF详解

1、华夏饲料豆粕期货ETF

饲料豆粕期货ETF(159985)主要通过持有豆粕期货合约达到追踪豆粕期货的目的。

豆粕是大豆提取豆油后得到的一种副产品,农民伯伯称之为“猪食”,是家禽和猪的主要饲料来源,国内市场需求量巨大,17/18年度进口量为9412.7万吨。

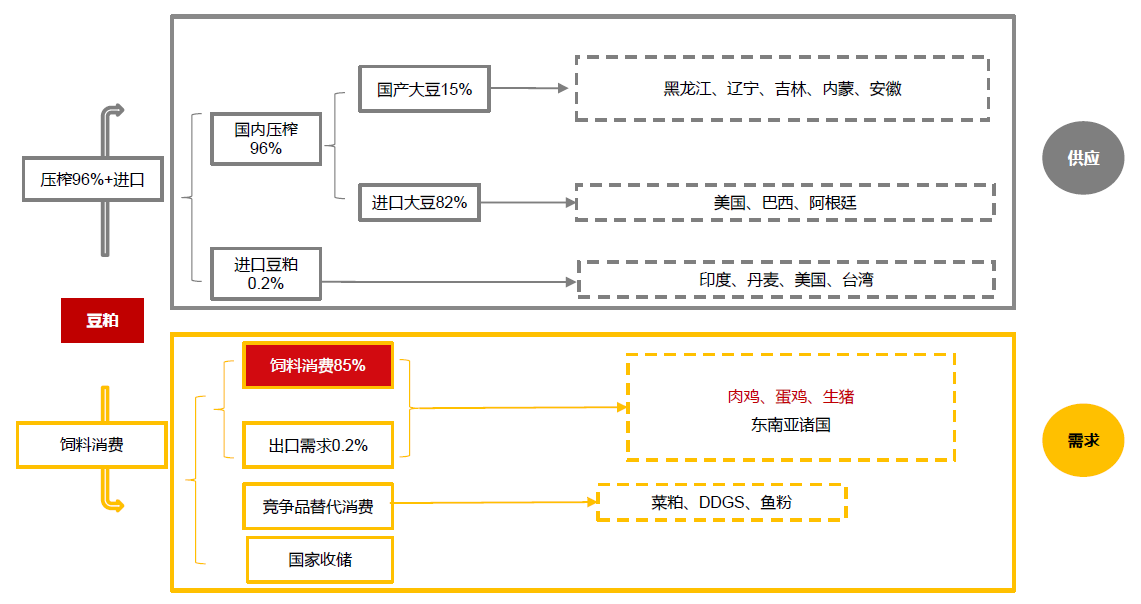

我国豆粕主要来源是进口大豆压榨,因为国内大豆市场缺口巨大,所以供给几乎靠进口。

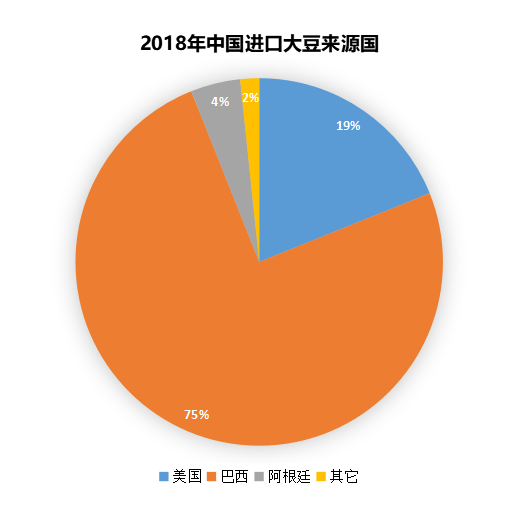

其中,南北美洲是我国大豆进口的主要来源地。海关数据统计显示,2018年中国进口大豆69.17%来源于巴西,17.42%来源于美国。

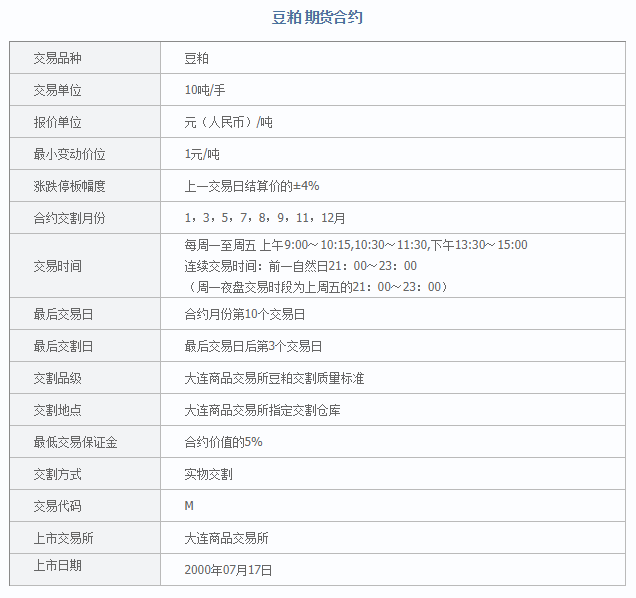

而大连商品交易所上市的豆粕期货是国内市场唯一合法的期货标的,为市场提供了多样化的价格风险对冲功能,豆粕期货主力合约单边成交额与持仓额基本维持在300亿元左右,是商品期货市场的TOP品种。

豆粕ETF的投资价值

A. 降低商品期货投资风险,交易更为便利。

根据大连商品交易所的规定,豆粕期货最低交易单位为1手,合约为10吨,按当前盘面计算合约价值28500元,交易保证金大概2500元/手,而商品期货ETF最低交易单位为100份,门槛更低。

对于普通投资者,选择商品ETF无需期货账户,无需考虑保证金风控及追加等复杂因素,也不需要自行展期换月,投资更便捷、门槛更低、风险更小。

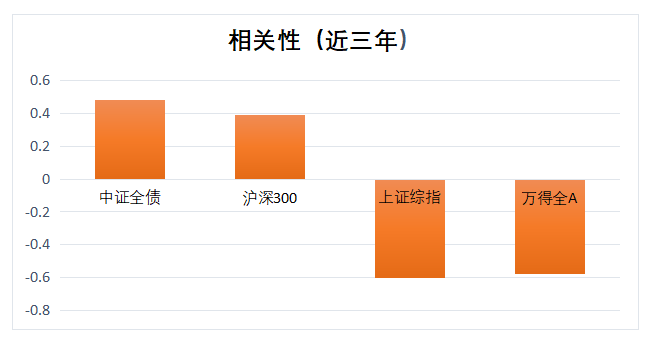

B. 豆粕期货的收益情况与股票、债券相关性较低,组合投资中可有效分散股票及债券市场的风险,有利于优化投资组合的表现。

C. 抗通胀

豆粕主要用途是家禽饲料,饲料价格是影响畜肉价格重要因素,而肉类在CPI权重中占比最大,因此豆粕与CPI有稳定的相关关系,可以用来对抗通货膨胀。

D. 对冲MYZ风险

中美MYZ中大豆为主要农产品,豆粕是大豆压榨的重要产品,MYZ对豆粕期货价格影响较大,下图红色箭头标记了最近两年MY摩擦升级后豆粕的表现。

2、大成有色金属期货ETF

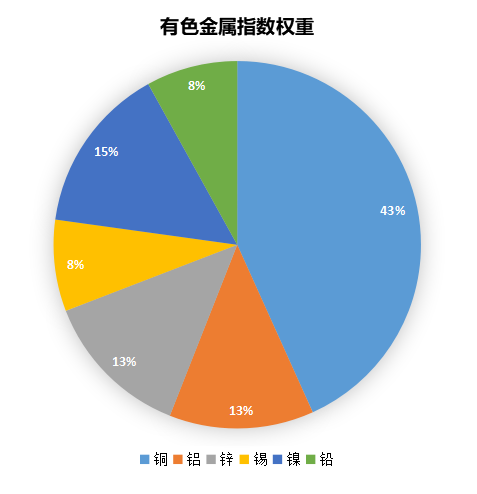

大成有色金属期货ETF(159980)标的指数是上海商品期货交易所编制的有色金属指数,该指数持有品种有铜、铝、锌、铅、锡、镍,反映的是工业品的需求情况。

指数成份中的6种金属是经济活动不可或缺的工业金属原料,铜主要用在电线电缆、空调、冰箱上,铝在建筑、电力设备应用广泛,锌和锡则主要用于制造合金,铅主要用途是蓄电池,镍是不锈钢和电池的原材料。

*有色金属期货ETF投资价值*

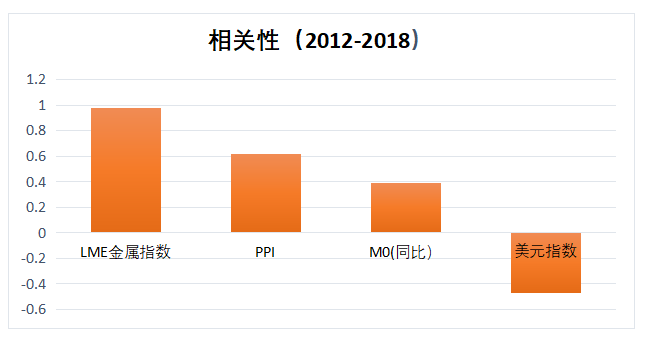

根据数据统计,有色金属指数与国内的生产价格指数(PPI)和流通现金(M0)正相关,与美元指数负相关。

商品指数是公认的宏观参考指标和行业景气度指标,有色金属指数反映了有色金属整体价格水平的走势,因此该指数可用于结合宏观经济指标进行经济形势分析。

比如,当宏观经济数据趋好,有色金属市场需求量上升,我们可以借助有色金属期货ETF来获得经济增长的红利。

3、易盛郑商所能源化工期货ETF

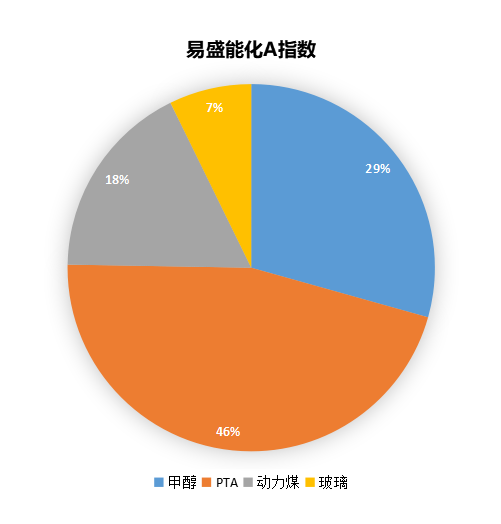

建信易盛郑商所能化化工期货ETF(159981)跟踪标的指数为易盛能化A指数,指数成份由郑州商品期货交易所的PTA、甲醇、动力煤、玻璃组成。

甲醇是工业酒精,上游主要是煤和天然气,下游主要是能源替代和生产农药、甲醛等产品;PTA上游主要是炼油行业,下游主要是纺织服装、饮料瓶等;动力煤上游主要是煤矿开采,下游主要是火力发电及供暖;玻璃上游是纯碱和硅砂,下游主要用于建筑和汽车行业。

*能源化工期货ETF投资价值*

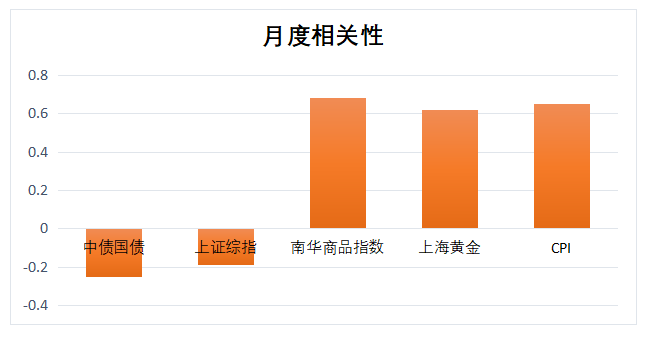

数据统计显示,能源化工期货与股票、债券相关性低,作为资产配置工具可以有效优化资产组合的收益风险比。

如上图所示,能源化工指数与商品指数相关性最高,而商品跟CPI是高相关性资产,因此可以得出结论:通过易盛能化A指数对冲通货膨胀效果更佳。

商品期货ETF的投资获利见解

1、商品期货ETF通过套利策略赚取价差,对于普通投资者而言,这不现实。

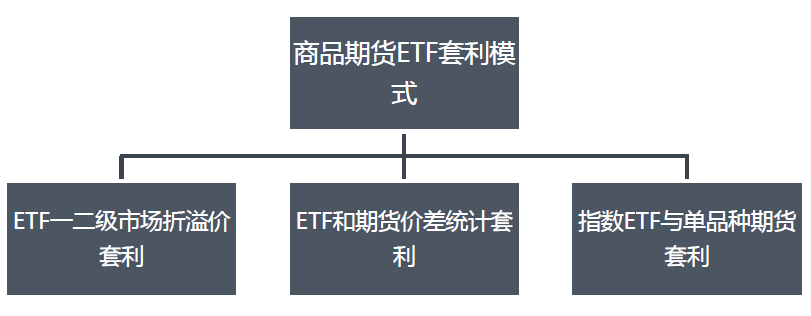

根据商品期货ETF的交易特点,理论上我们可以通过ETF一二级市场折溢价套利、ETF和期货价差统计套利、指数ETF与单品种期货套利,这三种方式把握套利机会。

但是在实际交易中,期货市场价格变化犹如闪电,交易损耗不低,加上各种交易成本,实际情况可能是盈利变亏损,得不尝试。

此外,涉及到期货市场交易,交易规则、交易经验对普通投资者都是一大考验,显然赚钱并不容易,所以不建议普通投资者参与商品期货ETF套利这种高阶玩法。

2、参考过往价格对商品期货进行估值,意义不大。

股票反映的是企业所发行的有价证券,通常优秀的公司预期将给投资者带来更高的回报,因此投资者愿意付出更高的价格购买。

企业通过生成经营为投资者创造源源不断的收益,我们可以结合股价、预期投资收益、企业资产情况进行估值,常用指标是市盈率(PE)、市净率(PB)。

而商品期货ETF代表实实在在商品价格走势,比如今年初的猪肉价格是20元/公斤,现在是40元/公斤,导致价格变化的原因并不是猪肉未来能给购买者创造更高的价值,商品本身不产生现金流。

猪肉涨价的主要原因是非洲猪瘟造成的供应减少,导致市场上供不应求,所以肉价上涨。对于商品而言,过往的价格参考意义不大,供需才是决定价格的主要因素。

因此,我们在投资商品期货ETF时,不能简单套用股票估值方法对商品价格进行评估。

黄金ETF、白银LOF、原油基金,原理相同。

3、预期商品价格上涨是投资商品ETF最纯动机。

供需决定商品价格,特别是无替代品的大宗商品。比如今年的铁矿石期货,因为全球最大的铁矿石生产出口公司(淡水河谷)位于巴西的矿山发生溃坝事件,导致产地大面积停工,市场处于供不应求情况,短短半年时间内铁矿石价格涨幅超过一倍,需求不变的情况下,物以稀为贵。

投资商品期货ETF,我们需要把握的就是商品供需发生重大变化,带来的投资机会。

比如未来一年的豆粕期货,我国是全球大豆的第一大需求国,因非洲猪瘟的影响,今年我国生猪存栏量大幅下降,因此对豆粕的需求降低,也是压制豆粕价格上涨的一大原因。假定未来一年全球大豆产量不变,而国内生猪存栏量大幅上涨,这必然带动豆粕需求上升,需求大于供应,因此卖方具有定价权,价格当然是水涨船高。

总结

商品期货ETF的推出,使指数投资工具变的更加丰富,无需开通期货账户,使用证券账户即可间接参与大宗商品投资,而且投资者也无需考虑保证金风控及追加等负责因素,不需要进行展期操作,降低投资门槛的同时降低了商品期货的交易风险。

END