牛市最适合什么投资策略

A股跌起来让人怀疑人生,涨起来让人后悔莫及,这种牛短熊长的走势对于投资者来讲是一种折磨。

慢慢熊途,恨不得快一步割肉,减少亏损;

疯牛行情,恨不得满仓杀进,赚个盆满瓢满;

但往往事与愿违,低位错过了收集筹码的机会,高位追涨成了接盘侠,这正是大部分投资者的真实写照。

如果对股市没有一定的认知,如果没有一套完整的投资策略,ETF之家认为要想在股市赚钱,实在是太难了。

关于对股市的认知,ETF之家自成立以来在能力圈内做了大量的知识普及,至于大伙能吸收多少那得看勤奋程度,这点只能靠自己。

关于投资策略,我们在这方面深耕了多年,并且有一定的心得,或许还真能给你一些启发。对于投资新人或者还没有形成一套完整投资体系的投资者,坦白讲,参考我们的投资策略大概率比自己折腾强。

近期关注公众号的朋友增长很快,不少是冲着我们的交易策略而来,为了避免大伙盲目抄作业,这篇我们从如下三个方面来聊聊几个热门策略:

1、策略赚钱原理

2、策略优势及风险

3、适用哪种类型投资者

策略一:大小盘轮动策略

策略表现

回看历史把它称为:暴利趋势策略,毫不为过,每轮牛市总能获得惊人的收益。

1、策略赚钱原理

大小盘轮动策略来源动量理论。动量效应是由Jegadeesh和Titman提出的,是指股票的收益率有延续原来的运动方向的趋势,即过去上涨的资产未来还会上涨,过去下跌的资产未来还会下跌。

比如今年以来强势的科技、消费、医药板块,恒者恒强,没有最高,只有更高。

简单讲,我们可以把轮动策略理解为“追涨杀跌”的趋势策略。谁涨的好买谁,直到市场风格切换,卖出下跌指数,及时跟随市场转换产品。

具体策略如下:

A、设计理念:以创业板为小盘代表,沪深300为大盘代表,当市场弱势时转入货币基金避险;

B、标的选择:沪深300ETF(510300)、创业板(159915)、银华日利(511880);

C、交易策略:每天收盘后将沪深300ETF和创业板ETF按照最近20个交易日的涨幅排序,排名第一并且20日涨幅大于2%则次日以开盘价买入;如果排名不是第一或者20日涨幅小于-2%则次日开盘价卖出;如果以上两个条件都不满足则买入银华日利(511880);

2、策略优势及风险

优势:牛市中市场趋势性上涨,容易获得超额收益;熊市中择时机制能够及时预警,赎回权益资产买人货基,从而躲避下跌降低熊市风险。

风险:趋势不明朗的震荡市场中,轮动策略的劣势也暴露无遗,容易反复“打脸”,比如2016至2019年区间。

3、适用哪种类型投资者

适用于激进型投资者,能承受较大的波动,不在乎短期资产变动,只求在趋势来临时能大赚一笔。

策略二:行业精选策略

策略表现

1、策略赚钱原理

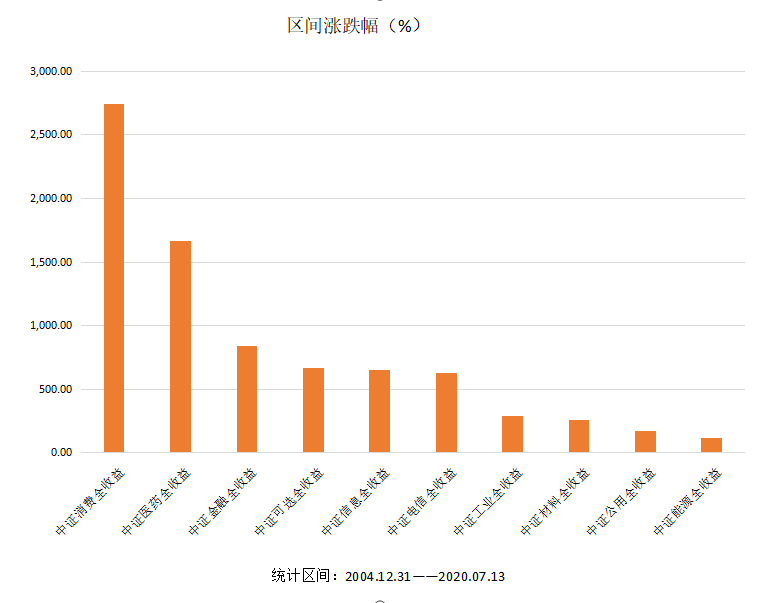

消费和生物医药被誉为天生更容易赚钱的行业,也即是业内说的优质赛道。我们来看历史数据:

自2004年12月31日以来,中证800一级行业指数消费行业累计上涨27.4倍,生物医药行业累计上涨16.7倍。从长周期来看,消费和生物医药相比其它行业有明显的超额收益。

行业虽好,但是从历史数据看,行业指数波动要明显大于宽基指数。因此ETF之家基于优质赛道更容易赚钱的道理,再结合考虑资产波动的特性,加入债券资产实现攻守平衡的资产配置。

从结果看,完全符合我们的预期,降低回撤、降低波动率的同时相对沪深300有明显的超额收益。

2、策略优势及风险

优势:享受优质赛道红利的同时降低了组合的波动,使资金曲线更平滑。

风险:过去并不代表未来,假设消费和生物医药哪天没落了,行业超额收益来源或许会降低。此外,医药行业的政策风险,对行业有较大的影响,比如医药集中采购(带量采购)。

3、适用哪种类型投资者

适合对行业分析有一定基础,同时认同消费、医药行业的长期投资价值,但缺乏个股分析能力的投资者。

策略三:全天候策略

策略表现

1、策略赚钱原理

策略思路来源于桥水基金达里奥,根据他的研究在不同的经济周期中,各类资产的表现涨跌不一,因此投资人只能通过调整自己的策略去适应行情。

那么,有没有办法“一劳永逸”?

经过长时间验证,一种具有“自适应”能力的策略诞生——全天候策略。

全天候策略蕴含着风险平价(Risk Parity)理论,风险平价的意思是通过配置不同类型的资产(如股票、债券、商品、黄金等),目的是创造一个更好的分散组合,这个分散组合将有更好的收益风险比率。

通过这种组合配置,全天候策略能适应各种经济环境,在风险最小的情况下获取市场平均回报,说白了就是“旱涝保收”。

由于中美市场资产差异较大,因此ETF之家经过周详的计算,并重新选择标的形成中国版全天候策略。经过一年多的验证,全天候策略确实体现出它绝对的稳定性,参考上图的资金曲线。

全天候策略较为复杂,大家可以参考这篇文章:基于桥水的中国版全天候策略

2、策略优势及风险

优势:能自适应各种经济环境,在风险较小的情况下获得市场平均回报,适合对收益要求不高,厌恶风险型投资者。

劣势:收益的来源存在不确定性,比如出现股债双杀(比如年初出现的流动性危机),全天候策略是否能抗住资产回撤,有待市场考验(但从今年的表现来看我们对中国版全天候策略非常有信心)。

3、适用哪种类型投资者

适合资金体量较大,有长期理财需求,年化预期收益在6%——10%的稳健型投资者。

说明

1、以上三只策略均是一套完整的量化投资策略,从开仓条件到仓位调整,再到平仓卖出是一个完整的过程,策略完全由程序来完成。因此,策略能帮助我们规避情绪的影响,规避人性弱点。

隐含的另外一层意思就是,你要么完全相信策略,跟踪好每一步,要么放弃参考。切忌自信爆棚,根据个人偏好选择性抄作业,风险不可控。

2、订阅策略,免费提供发车通知。

在策略界面点击“订阅调仓”,每次发车的前一晚《ETF组合宝》都会提前告诉你。点击“阅读原文”即可免费下载。

3、三只策略都是根据满仓的标准来计算,记住了并不是定投策略,定投会大打折扣。如果你对策略了解不深,但是又想尝试抄作业,ETF之家建议先拿点小钱尝试。

比如,兜里有10万,先拿个3万出来,根据持仓按比例配置。

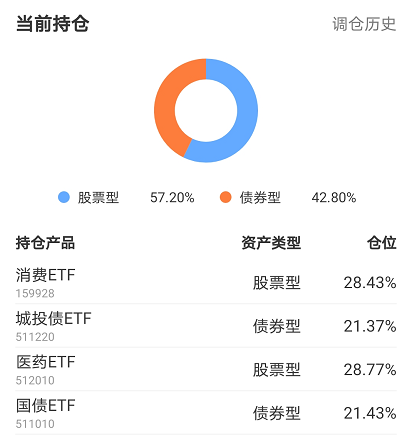

4、如何建仓?以7月14日的行业精选策略为例:

按10万计算,初次建仓按比例买入,例如:

消费ETF占比28.43%,大约买入28400元;城投债ETF占比21.37%,大约买入21300元;医药ETF占比28.77%,大约买入28700元;国债ETF占比21.43%,大约买入21400元。

因为每只ETF的单位最小买入金额有差异,建仓时选最接近的金额,比如消费ETF当前价格为4.418,按买入28400元计算,大约是6400份(28275元)。

这篇就聊到这吧!以上策略仅供参考!近期A股进入强势上涨后的大波动区间,大伙注意捂好手中的筹码,切忌频繁操作。