ETF 的悖论--HORIZON KINETICS

**来源:川财证券研究所

作者:**李皓舒、王鹏

1.ETF 的悖论。(1)流动性悖论:ETF 在市场大跌真正需要流动性的时候却没有流动性,2015 年 8 月 24 日美股大跌,iShares Select Dividend ETF 最大跌幅高达 35%,而其净值仅下跌 2.5%;日常的流动性带来的则是高换手率,美国最受欢迎的两只 ETF 的换手率超过了 3500%,即,平均持有期差不多只有一周(2)分散投资悖论:许多 ETF 的大部分仓位都配置在少数几只成分股上面;(3成分股重叠:ETF 对高流动性股票的追捧导致许多股票出现在多个 ETF 里面, 也导致资金结构性地被导入高流动性股票,改变甚至扭曲了相关的统计指标, 标普 500 指数市值最大的成分股与该指数的相关性与 20 年前相比差不多翻了一番;(4)拥挤交易:指数投资已经成了一股庞大的动量交易,或者利率动量交易,造成了投资史上最拥挤的交易;(5)最近几年主动投资经常普遍跑输市场不能说明主动投资已死,更有可能是因为被动投资过了头。

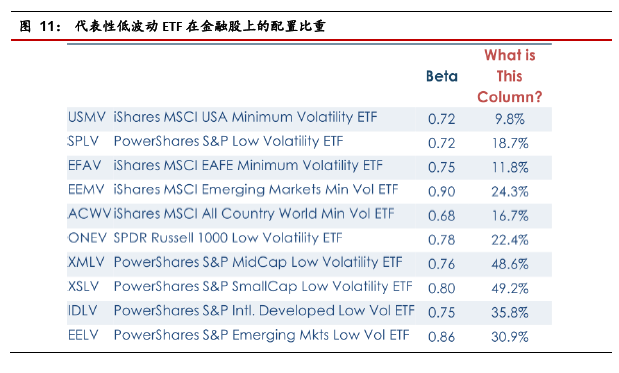

2.有些 ETF 的构建误用或滥用了统计指标。(1)过去几年的量化宽松等政策导致利率长时间保持在低位,进而导致类似金融股等板块的波动较低,这显然与这些板块的内在特征不符,因此不是常态;(2)很多低波动策略 ETF 以被人为压制的低波动为基础,在金融股上面配置了最高达到 50%的仓位,这些 ETF 势必将很难应对利率的上升。

3.以 ETF 为代表的非主动管理产品近年来的迅速增长以及庞大的规模在很大程度上扭曲了市场的结构,严重削弱了市场的价格发现功能,并且成为一个巨大的潜在风险。过去几年的量化宽松人为抑制了市场的波动,如果波动上升,那么诸如 ETF 和风险平价策略等备受市场追捧的产品将面临严峻的挑战并极有可能引发此类产品的抛售,进而进一步加剧波动和市场下跌。

被动投资压倒主动投资

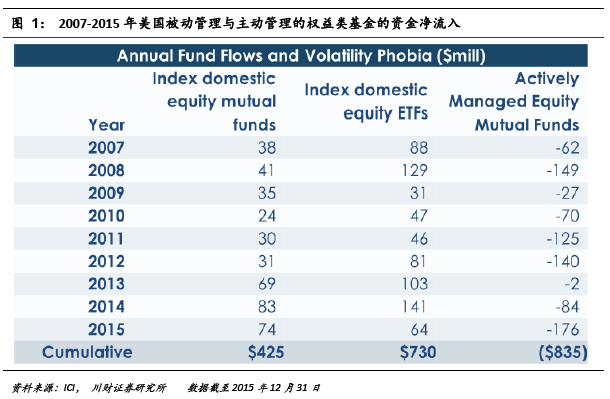

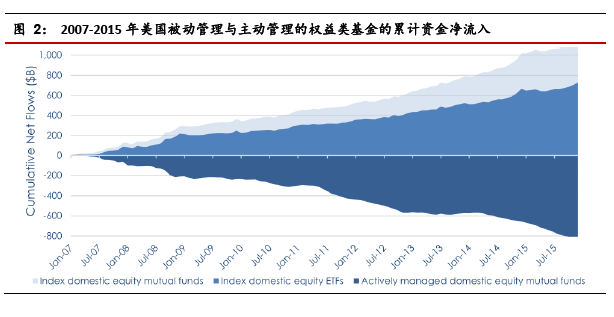

从 2007 年到 2015 年年底,美国股票指数基金净流入资金 1.1 万亿美元,主动管理的共同基金净流出 0.8 万亿美元。

2005 年,美国只有 204 只 ETF;2015 年年底,这一数字是 1594 只,而与此同时美国上市的股票数量却在减少。

ETF 的流动性悖论

美国最受欢迎的两只 ETF 的换手率超过了 3500%,也就是说,平均持有期差不多只有一周。这比他们流动性最高的成分股的换手率高几十倍!

据估算,ETF 基金管理公司每年大约收 60 亿美元管理费,但每年从做市差价中赚 90美元。

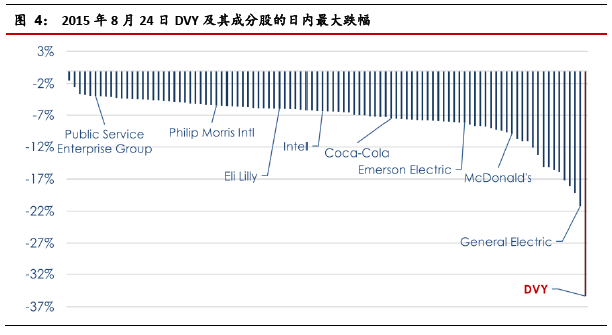

当音乐停止的时候,ETF 的流动性真的有那么好吗?2015 年 8 月 24 日的市场大跌就是一次极好的预演,当天 iShares Select Dividend ETF (DVY)一度暴跌 35%,而其净值仅下跌 2.5%。

ETF 的分散投资悖论

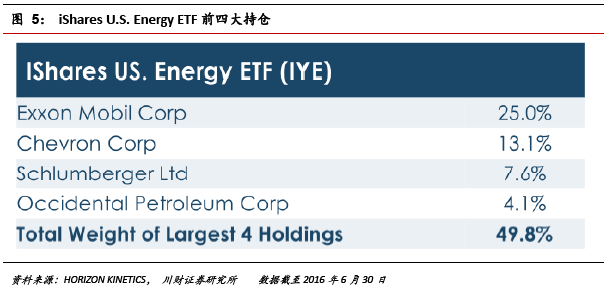

iShares U.S. Energy ETF 的投资者本来的意图可能是购买一只分散的组合,但他们是否知道,该基金50%的仓位集中在4 只成分股上面。他们本来是想回避特有风险的, 但矛盾的是,投资这只 ETF 却让他们承担了特有风险。

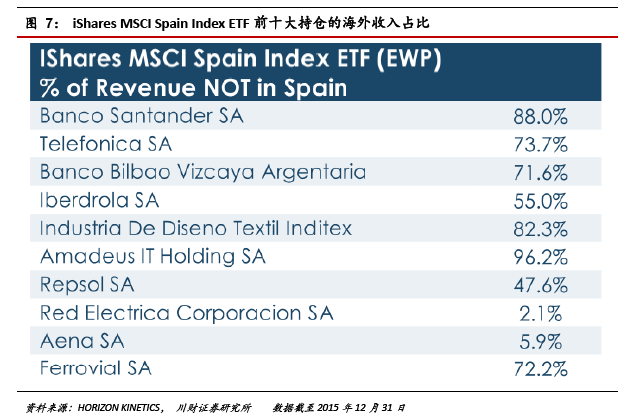

重仓股持仓比重过高的问题同样存在于 iShares MSCI Spain Index ETF,其前十大成分股的持仓比重高达 64%。

另外,购买这只 ETF 的投资者势必是想分享西班牙经济发展产生的收益,但讽刺的是,该 ETF 前十大成分股中有 6 只成分股至少 70%的销售收入来自西班牙国外。

ETF 成分股的重叠问题

2005 年,标准普尔公司改用经流通市值调整的市值加权方法来编制指数。从此之后, ETF 供应商对高流动性股票的需求就一直是有增无减,大量的资金涌入由那些相同的高流动性股票构成的有限的股票池。

埃克森美孚就是流动性最高的股票之一。于是,埃克森美孚几乎被纳入任何一只人们能想得到的 ETF 之中。价值型 ETF 里面有它,成长型 ETF 里面也有它……

图8:包含埃克森美孚的ETF

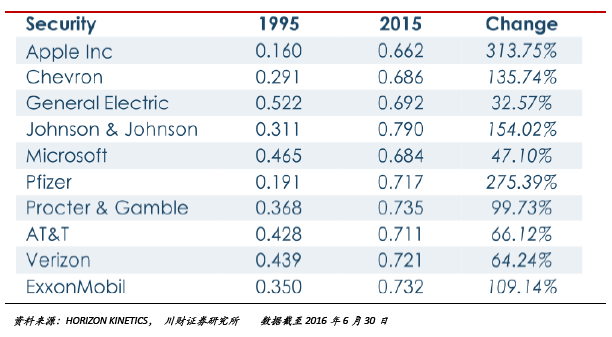

埃克森美孚展现的这一问题几乎存在于标普 500 指数所有的大盘成分股身上。资金被结构性地导入进流动性最高的证券,改变了相关性指标和风险指标。标普 500 指 数市值最大的成分股与该指数的相关性与 20 年前相比差不多翻了一番。

图 9: 标普 500 指数部分成分股与指数的相关性:1995vs2015

宝洁、可口可乐和其余大部分成分股都是如此。这样的话,资本市场的价格发现从何谈起呢?

ETF 造就了史上最拥挤的交易

其实 ETF 造成的这种状况历史上出现过,以前人们称之为逐利投资(go-go investing),或者趋势跟随。

现在这种投资披上了以指数投资为基础的资产配置的外衣。所有这种现象的结局都很惨淡。

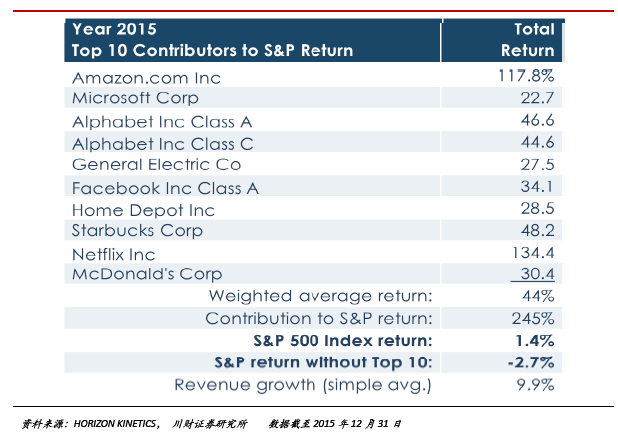

指数投资其实已经成了一股庞大的动量交易,或者是利率动量交易。它是投资史上最拥挤的交易。 而拥挤交易最终将吸引做空者的猎杀。

图 10: 2015 年标普 500 指数成分股中涨幅最大的前十只股票

**

ETF 创建过程中对历史统计数据的误用和滥用:以低贝塔 ETF 为例**

设想一个问题:一个低风险策略的主动投资经理会被允许配置 50%的金融股吗? 现实是:一只新 ETF 的贝塔不低就根本发不出来。

结果:这些重配金融股的 ETF 可以合理地被界定为低贝塔基金,因为近来金融股的波动非常低。而重配金融股反过来让这些 ETF 获得了其所宣传的低贝塔特征。

那么问题来了:金融股的低波动是这类公司的内在特征呢?抑或只是全球央行长时间人为把利率保持在低位造成的结果?

有谁敢断言,如果利率上升,这些 ETF 依然将保持低波动?

主动投资经理跑输市场是主动投资异常还是市场异常?

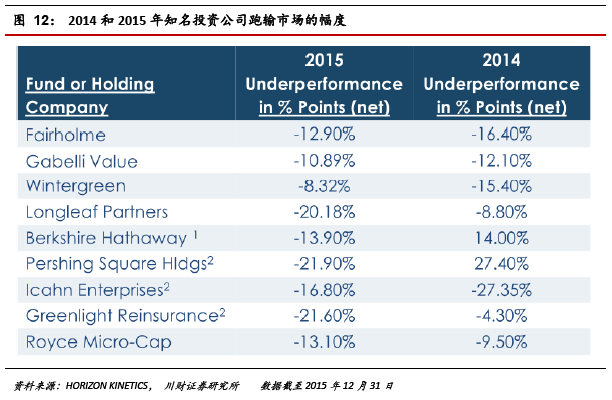

图 12 中这些知名的主动投资经理跑输市场是异常吗?认为所有这些投资高手同时失准真的说得通吗?

还是标普 500 指数跑赢才是异常?在尘埃落定之前这么说听起来总是有点酸。但是, 如果一所学校的考试总是有 98%的学生不及格,我们至少也要看看老师是不是有问题。