50ETF期现套利策略分析

**文章来源:兴业证券研究部

作 者:于明明、麦元勋、任瞳、高智威

1、期现套利简介**

2015 年 4 月 16 日,上证 50 股指期货在中金所正式上市交易,给市场提供了有效的避险与投资工具,它与上证 50ETF、50ETF 期权以及 50 分级基金一起构成了上证 50 指数全套衍生品。各品种之间的操作机会,包括套期保值以及套利策略等。该系列报告的前三篇分别研究了 50 期权与 50ETF 的套利,50ETF 与 50 指数成份股的套利以及 50 分级上证基金与 50 期权的投资策略等。本文是该系列报告的第四篇,重点关注,通过构建套利模型进行回测,并对风险进行分析。

股指期货市场中存在套期保值者、投机者以及套利者三方。其中,套期保值者希望利用股指期货转移现货市场风险,此时需要投机者作为交易对手。过度的投机往往会加剧市场风险,使得期货市场丧失价格发现的功能。而套利交易可以低风险纠正这种市场短暂的无效,同时获得的收益。套利交易通常分为、跨期套利以及等。本篇报告主要讨论的是期现套利模型。

当股指期货的市场价格偏离了其理论价格的某个价格区间(无套利区间),就可以在期货市场上和现货市场上通过卖高买低获得收益,即期现套利。期现套利的理论依据是,在到期日,股指期货的价格和标的指数会收敛。期现套利分为正向套利与反向套利两种。当现货指数被低估,而相应的期货被高估时,就可以卖出期货合约,买入现货,待价差收敛时,平仓期货合约,卖出现货,获得收益,正向套利这种套利策略为。当现货指数被高估,期货被低估时,可以买入期货合反向套利约,卖出现货,在价差收敛时平仓获利,这种策略为。考虑交易成本后,通过计算套利交易的现金流,我们可以预估当前两个方向的套利收益,如果套利收益大于预期收益率,便会产生套利机会。

1.1、正向套利模型介绍

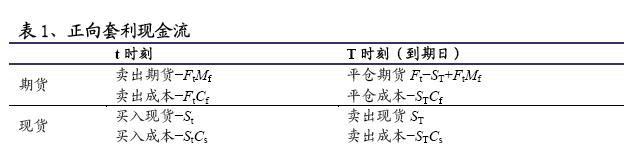

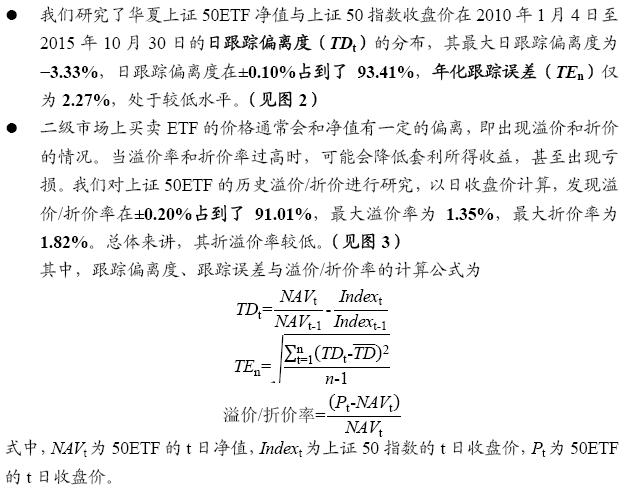

本报告考虑了期货与现货的交易成本、保证金以及融券成本,归纳出股指期货期现套利模型。模型中,St、Ft、ST、FT 分别为现货与期货在 t 时刻与 T 时刻的价格。在到期日 T 日,理论上,期货与现货价格收敛,所以假设 FT=ST。Mf、Ml 分别为期货与融券的保证金比率。Cs、Cf 分别为现货与期货交易的相关费用,包括佣金、交易税以及冲击成本。rf 为无风险利率,rl 为融券年利率,DtT 为 t 时刻至 T 时刻的分红率。进行正向套利时,需要买入现货,卖出期货合约,其中期货需要使用保证金开仓,组合的成本包括期货保证金、购买现货的现金和相关的交易费用。到期基差收敛时,分别平仓期货和卖出现货,现金流如表1所示。

1.2、反向套利模型介绍

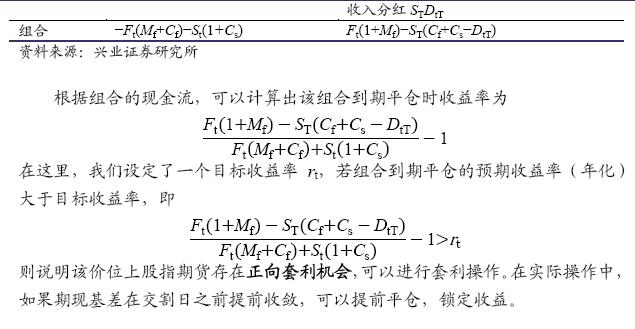

进行反向套利时,我们需要融券卖出现货,买入期货合约,其中融券和买入**期货合约时,都要占用保证金,初始成本为融券保证金、期货保证金和相关交易费用。在基差收敛时,期货头寸平仓,买入现货,组合的现金流见表2。

**

**

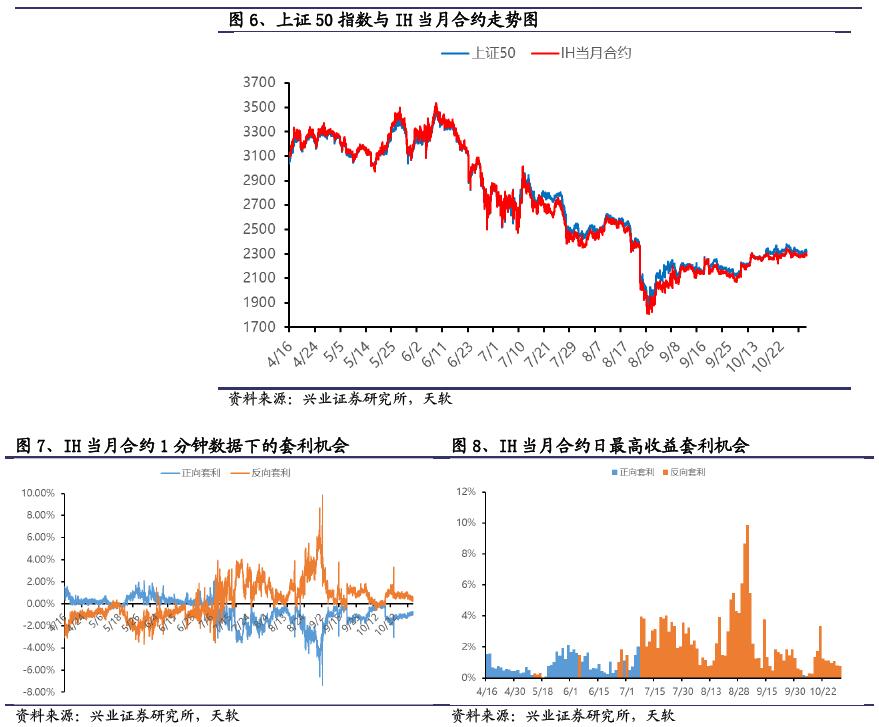

2、上证 50 期现套利机会研究

上证50 股指期货是中金所于2015 年4 月16 日挂牌上市交易的新的期货品种。合约的交易规则与结算方式与沪深 300 股指期货基本一致。上市初期,由于市场对新合约的需求较为旺盛,往往波动较大,存在套利机会。特别在今年的股灾后,上证 50 股指期货出现较大的负基差,存在较多的反向套利机会。

由于股指期货的标的为指数,不能够直接买卖,所以在进行期现套利时,往往需要根据指数构建现货头寸,通常采用的方法有 和等。使用成份股模拟法时,经常存在成份股停牌、涨跌停以及流动性低的问题。ETF 指数基金为指数现货的构建提供了较大的便利。目前以上证 50 指数作为跟踪标的的 ETF 主要有华夏上证 50ETF 和博时上证 50ETF 两只。(见表3)

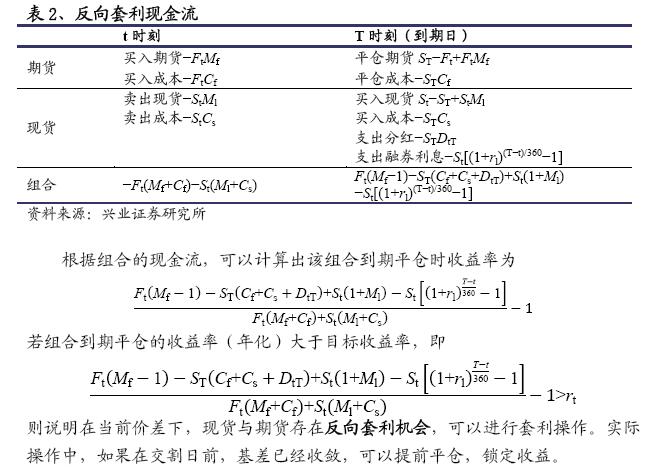

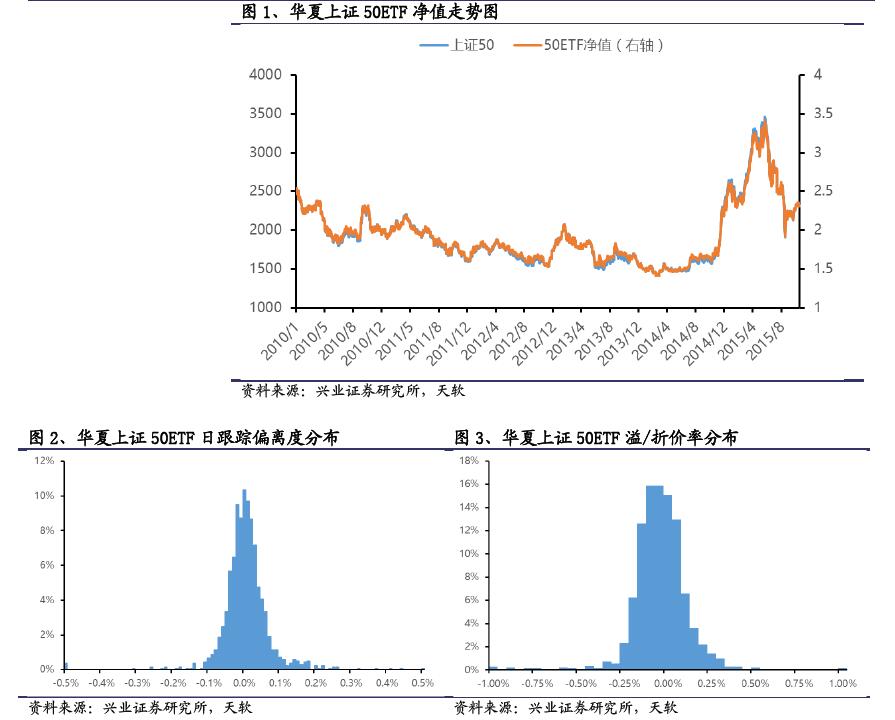

截至 2015 年 9 月 30 日,华夏上证 50ETF 的规模在 286 亿左右,采取的投资策略是完全复制法,其跟踪误差较小,而且可以进行融券,是构建指数现货的理想标的。(图1)

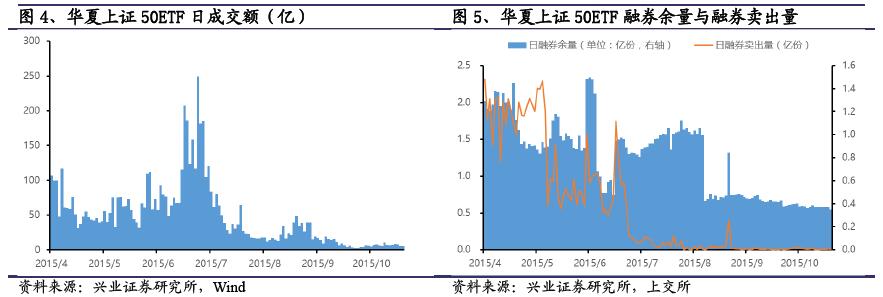

华夏上证 50ETF 成交比较活跃,今年 4 月份以来成交额大幅增加,日成交额一度维持在几十亿,最高时达到近 250 亿。股灾后,随着市场走弱,上证 50ETF的成交额大幅下降,但目前依然有近十亿。

华夏上证 50ETF 成交比较活跃,今年 4 月份以来成交额大幅增加,日成交额一度维持在几十亿,最高时达到近 250 亿。股灾后,随着市场走弱,上证 50ETF的成交额大幅下降,但目前依然有近十亿。

(见图 4)成交活跃有助于降低套利过程中的冲击成本,也使得套利的资金容量较大。当前上证 50 指数约为2500 点,对应期货合约的价值为 75 万,按照十亿的日成交额来算,十分之一的成交额对应的期货合约手数约为 130 多手。另一方面,如果要进行反向套利,需要进行融券卖出,目前市场上华夏上证50ETF 的可融券量难以统计, 从交易的融券卖出量来看,7 月份之后,融券卖出量大幅降低,平均为 733万份。(见图 5)

综上所述,华夏上证 50ETF 规模较大,跟踪误差和折溢价率均较低,成交比较活跃,而且可以融券,是期现套利中构建现货头寸理想标的。

根据我们的套利模型,我们统计了上证 50 股指期货当月合约与上证 50ETF 在 2015 年 4 月 16 日至 2015 年 10 月 30 日套利的预期收益情况。我们发现,在 1 分钟的频率下 的时间可以进行正向或反向套利。其中,可以进行正向套利机会占到总时间的 ,而反向套利机会占了 。按照到期平仓计算,单笔正向0.42%套利预期收益的均值为 ,单笔反向套利预期收益的均值为 。在 6 月份出现股灾以来,IH 股指期货出现较大幅度的贴水,导致反向套利机会持续出现。计算中,设期货与融券的保证金分别为 40%和 60%。期货与现货的交易成本分别为万分之一与万分之五,融券成本为年化 8.6%,暂不考虑分红。

由于目前上证 50ETF 采用的 T+1 的交易制度,所以每天最多只能进行一次套利,所以我们有必要统计期现套利的单日最高收益分布。我们发现,在 127 个交49易日中,每天都出现了套利机会,其中正向套利收益最高的交易日有 ,反向78套利收益最高的交易日有 。按照到期平仓计算,正向套利的单笔最高收益为2.13%,反向套利的单笔最高收益为 。从四月份到十月份的数据来看,上证 50 指数与 IH 股指期货的套利机会还是比较多的,而且收益比较可观, 如果考虑提前平仓,收益率会更高。

3、上证 50 期现套利策略回测结果

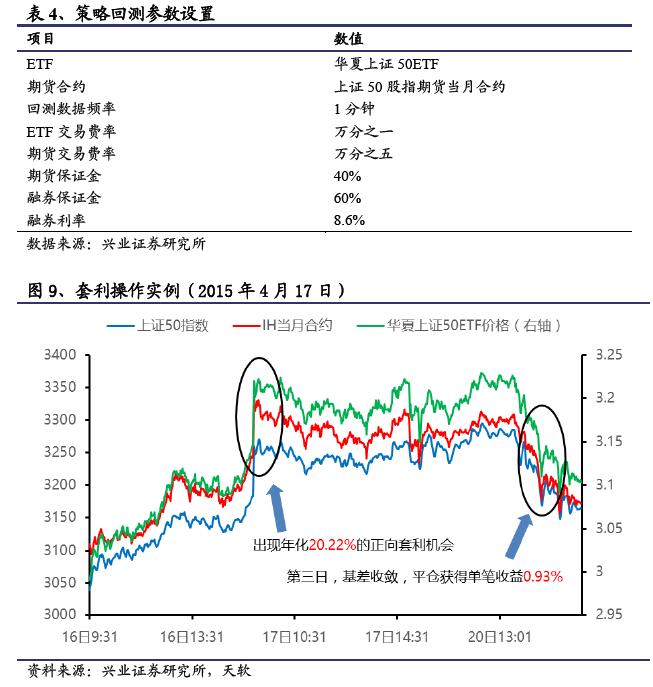

根据我们的套利模型以及相关的数据统计分析,我们总结出上证 50ETF 与上证 50 股指期货的套利策略。回测标的为上证 50 股指期货当月合约与华夏上证50ETF,当月合约离交割日最近,投资期限较短,且流动性较好。在 1 分钟的数据频率下对套利机会进行监控,当套利收益大于目标收益时,执行套利操作。由于上证 50ETF 采用的 T+1 的交易制度,所以每个交易日只能进行一次套利操作。如果基差提前收敛,即基差由正变负或者由负变正,则提前平仓,否则在交割日收盘前 15 分钟平仓。在交割日,不进行套利开仓操作。回测中,股指期货和 ETF 的交易费用分别为万分之一和万分之五。期货保证金和融券保证金分别为 40%和见表60%,融券利率为 8.6%。暂时不考虑分红。(,今年 9 月 7 日起,股指期货采取严格的交易监管之后,非套期保值交易的保证金提高至 40%,为了统一,我们将保证金设为 40%,较高的保证金会低估套利收益。)

我们以IH 股指期货上市后第二天2015 年4 月17 日的正向套利为例进行说明。开盘后,IH 当月合约与上证50 指数的基差达到了76 点,出现年化收益率为20.22%的正向套利机会,此时可以买入 ETF,卖出股指期货,在 20 日两点半左右,基差收敛,卖出 ETF,平仓股指期货,可以获得 0.93%的单笔收益。(图9)

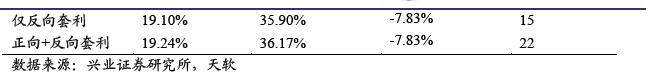

我们选定 20%的目标收益率进行回测,分别对、以及进行实证。 回测期为 2015 年 4 月 16 日至 2015 年 10 月 30 日。如果只考虑正向套利,一共进行了 15 次套利;如果只考虑反向套利,也进行了 15 次套利;同时考虑正向与反向套利机会,共执行了 22 次套利。从收益率的角度来看,仅进行正向套利的收益低于仅进行反向套利的收益,这与我们之前的统计结果相符合。“正向+反向”套利策略的累计收益率为 19.24%,对应年化收益率为 36.17%,其最大回撤为-7.83%。

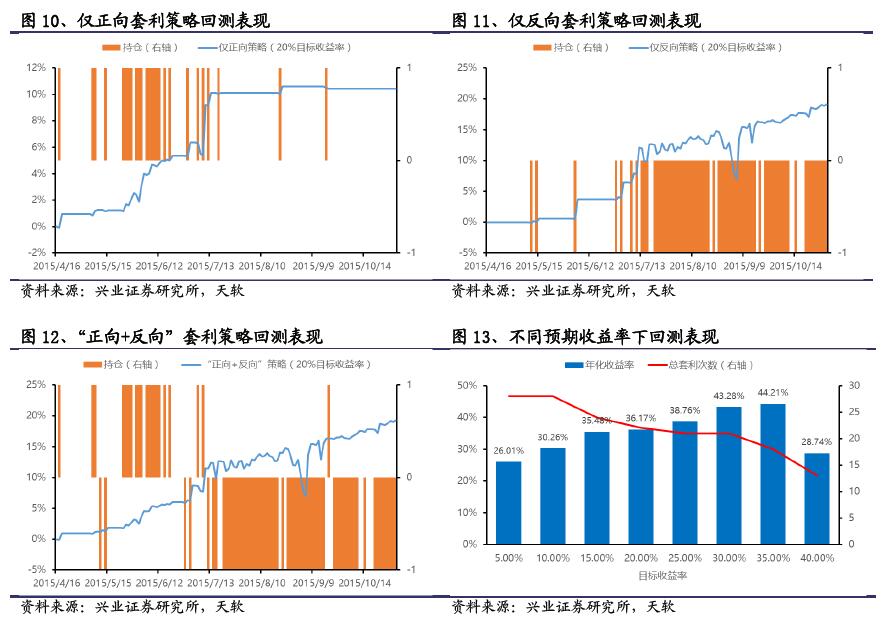

通过设定不同目标收益率进行回测,我们发现,随着目标收益率的提高,套利次数逐步减少,除目标收益率为 40%的策略外,其余策略实现的年化收益率均达到目标收益率。在设定目标收益率时,需要权衡套利次数和套利收益。在 35% 的目标收益率下,“正向+反向”套利策略可以实现累计收益率为 23.52%,年化收益率为 44.21%。(见图 13)

4、期现套利的风险因素

在实际执行上证 50 股指期货与上证 50ETF 的套利中,需要面临保证金追加风险、基差扩大和不收敛风险、股利发放不确定性风险、跟踪误差风险、ETF溢价/折价风险、市场冲击缝隙以及流动性风险等不确定因素,最终可能导致收益低于预期。

(1)保证金追加风险

由于期货实行的是逐日盯市的保证金制度,当期货价格向着持仓不利的方向变动时,需要投资者及时补充保证金,否则会面临被交易所强行平仓的风险。若发生这种情况,套利将受到巨大的影响。在反向套利时,需要融券卖空现货,若现货大涨,也会面临追加融券保证金的风险。所以投资者在进行套利时,应合理的管理资金,避免保证金追加风险。

(2)基差扩大和不收敛风险

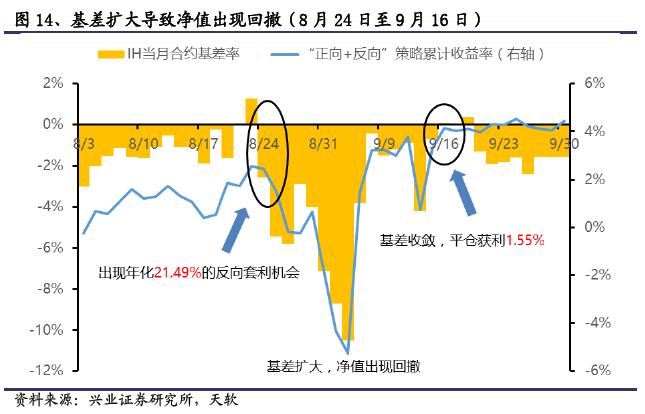

若套利组合在期货合约到期前未达到平仓条件,则需要持有该组合到期货合约交割日,在收盘前平仓期货和现货头寸。由于现货平仓是对应的是当时的指数点,期货合约的价格应该收敛至其结算价,即交割日指数最后两小时的加权平均值,若这两个值的差过大,就会产生不收敛风险。另外,在组合持仓的过程中, 如果基差不但没有缩小,而出现扩大,会导致组合的净值出现回撤,但并不意味着出现亏损。在 8 月 24 日至 9 月 16 日的套利过程中,期现基差出现扩大,导致净值曲线回撤 7.83%,但随后随着交割日的到来,基差逐渐缩小,最终该笔套利收益 1.55%。(见图14)

(3)股利发放不确定的风险

在计算股指期货无套利区间的上下界时有一个重要的参数 DtT 分红率,这个参数涉及上市公司的现金股利。由于我国股市中上市公司股利发放不确定,因此, 分红率也是期现套利一个重要的风险点。本报告中暂时没有考虑分红的影响。

(4)现货的跟踪误差风险与溢价/折价风险

在使用 ETF 构建现货时,存在一定的跟踪误差。当这个跟踪误差过大时,会对套利的结果产生较大的影响。ETF 与二级市场购买的价格可能存在一定的偏差, 即出现溢价和折价的情况,当溢价和折价超出一定的范围后,会导致收益降低甚至出现亏损。

“正向+反向”策略的回测中,2015 年 7 月 6 日的正向套利出现亏损。根据研究,这次亏损产生原因为,在正向套利开仓买入上证 50ETF 时,其价格相对于时点净值溢价较高,达到了 3.01%,而在第二天开盘平仓时,高溢价转为折价 0.29%,溢价的下降消耗了套利收益,最终导致该笔套利亏损 0.90%。(见图5)

5、总结

本报告主要探讨了上证 50 股指期货与华夏上证 50ETF 的套利策略。股指期货的市场价格偏离了其理论价格的某个价格区间(无套利区间),就可以在期货市场上和现货市场上通过低买高卖获得收益,即期现套利,分为正向套利和反向套利。由于华夏上证 50ETF 规模较大,成交较为活跃,其对指数的跟踪误差以及溢价/折价率较小,而且可以融券,是模拟指数的理想标的。通过研究,我们发现在1 分钟的频率下 的时间可以进行正向或反向套利。在 20%的目标收益率下进行回测,其正向套利、反向套利以及“正向+反向”套利策略分别获得 、和 的年化收益率,策略的最大回撤仅为。