指数基金与指数“family”

研究结论

2018 年投资者结构方面有两点值得重视,一是外资的持续净流入,二是指数基 金规模的大幅上升。本报告首先对指数型基金的规模、基准指数进行分析,进而 对指数系列中的重要指数进行介绍,并对指数的编制规则解读并深入分析。

指数基金变动趋势:创业板配置相对加强:1、18Q3 来看,跟踪基金规模最 大的指数为沪深 300、中证 500、上证 50、创业板指与上证 180。2、17Q4 到 18Q3 的规模上升最大的是沪深 300、中证 500、创业板指、MSCI 中国 A 股国际通实时(人民币)与创业板 50。3、主要指数中,以跟踪的指数型基金净 资产总规模占市值比来看,创业板指最高,创业板 50 与中证 500 其次。17Q4 到 18Q3 期间创业板指、创业板 50 与中证 500 占比上升幅度最大。

上证指数系列:1、上证综指:旗舰型指数:上证综指包含上交所所有股票,基日为1990 年12 月19 日,基点为100,值得注意的是,上证综指以总市值计算,同时,新股于上市第十一个交易日开始计入指数。2、上证180:上证规模指数系列的核心:从编制方法上来看,上证180 在整个上证规模指数系列中具有重要的核心作用,其样本空间是上证50 以及上证380 选择样本空间的基准,上证180 在编制方法上充分考虑了行业层面的配置情况。3、上证50:侧重规模与流动性:上证50 是在上证180 中根据总市值与成交额选择的股票。4、上证380:定位新兴蓝筹:上证380 是在上证180 之外根据营收增长率、净资产收益率、成交金额、总市值、兼顾二级行业配置比例选择样本股。5、上证100:上证380 的核心:上证100 在上证380 中按照营收增长率、净资产收益率选择靠前的100 只个股。6、上证150:潜力蓝筹:上证150 是在上证180 与上证380 之外按照营收增长率、日均换手率选择150 只。

深证指数系列:1、深证综指与深证成指:深证的综合反映:深证综指包含了 深交所上市的所有股票,深证成指根据平均总市值占市场比重、平均自由流 通市值占市场比重、平均成交金额占市场比重三项指标选择排名前 500 个 股。2、深证 100:深证成指一定意义上的强化:深证成指中按照同样标准选 择前 100,3、中小板指与创业板指:样本空间分别为中小板、创业板,具体 方法与深证成指类似。4、创业板 50:策略指数而非规模指数:创业板 50 本质是策略指数,而非规模指数,其选样方法是考察样本空间中股票最近 6 个月的日均成交金额,并选取排名靠前的 50 只作为样本股。5、深证 1000 与中小创新指数:深证成指的另一面:深证 1000 可以认为是按照深证成指编制方法选取前 1000 只个股组成,而深证成指是其中前 500 名,中小创新则 是剩下的部分。

中证指数系列:1、沪深300:A 股指数体系的核心之一:在沪深A 股中按照日均成交额、日均总市值选择300 只个股。2、中证100 是沪深300 的强化版,同时中证200 是沪深300 中剔除中证100 的剩下部分。3、中证500:沪深300 之外的综合考量成交额与市值的上市公司。4、中证1000:综合反映小市值股票:中证1000 指数是在中证800 样本股之外兼顾规模与流动性的1000 只股票,在指数体系中与沪深300、中证500 形成互补。5、中证行业指数与主题指数:编制方法、样本空间上具有很大差异性。

风险提示

指数基金规模大幅上升导致指数之间基金规模发生剧烈变动

MSCI 指数体系对国内指数体系可能产生影响

2018 年的整体情况来看,投资者结构方面的变化有两点值得关注,一是外资的大规模净流入,截止12 月24 日,陆股通资金的净买入额为2915 亿,期间总成交金额高达4.6 万亿(占市场成交额的5.2%),另一个重要的现象就是ETF 规模的大幅上升,创业板50、创业板、50ETF/300ETF、500ETF 从年初至12 月25 日的份额增加分别为200 亿、121 亿、75 亿、58 亿以及47 亿。ETF是Exchange Traded Funds 的英文首字母缩写,中文为交易型开放式指数基金,是可以交易的、份额可变的开放式的基金。ETF 是在指数型基金的一种,一般以规模类宽基指数为主,其跟踪的标的是指数,而且与普通的指数型基金相比,ETF 基金的套利机制使得ETF 基金能够更好的跟踪指数。随着指数型基金特别是ETF 基金的份额越来越大,有必要对其进行深入研究,而作为指数型基金的基准,指数则显得尤为重要。作为A 股的投资者研究系列,本篇报告将集中研究A 股中的指数。

A 股市场上的指数多种多样,但主要的指数有以下几大类构成:上证指数系列、深证指数系列、中证指数系列、行业指数系列,其中,行业指数系列当前主要有中证行业系列、申万行业系列与中信行业系列等,其中指数基金主要跟踪的行业指数是中证行业系列。此外,各大数据提供商也大多制定了各自的一套指数体系。整体来说,就指数型基金跟踪较多的指数系列而言,主要是三大类:上证指数系列、深证指数系列以及中证指数系列。本报告首先对指数型基金的规模、基准指数进行分析,进而对指数系列中的重要指数进行介绍,并对指数的编制规则解读并深入分析。

指数基金变动趋势:创业板配置相对加强

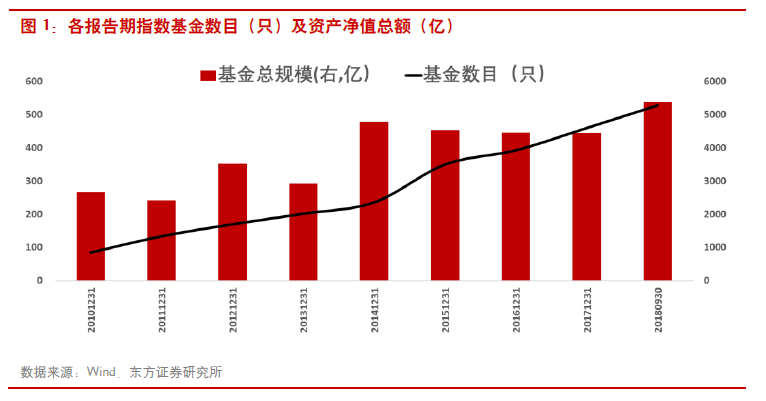

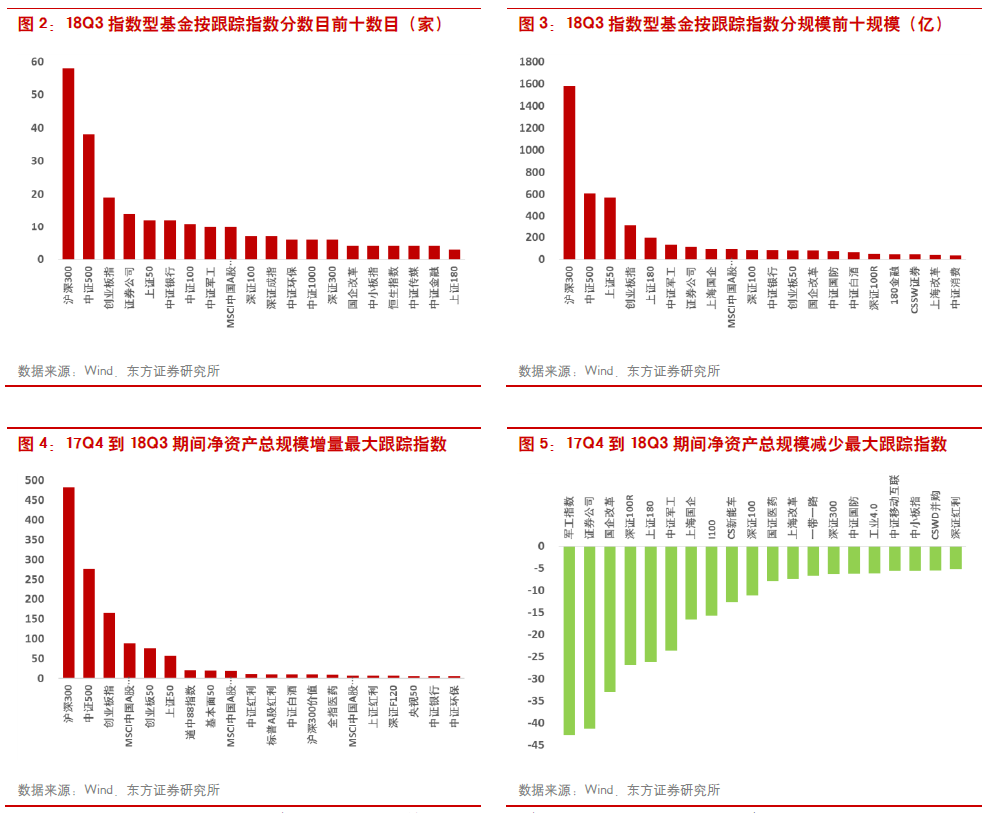

从2010Q4 到2018Q3,指数型基金的数目从84 只增加到527 只,资产净值的总规模也从2671亿增加至5371 亿。从18Q3 情况来看,跟踪数目最多的指数有:沪深300、中证500、创业板指、证券公司、上证50、中证银行、中证100、中证军工等,其中沪深300、中证500、创业板指的跟踪基金数分别为58 只、38 只与19 只。从规模上来看,跟踪基金规模最大的指数为沪深300、中证500、上证50、创业板指与上证180,规模分别为1578 亿、607 亿、570 亿、315 亿、194 亿。

从17Q4 到18Q3 的规模变动情况来看,指数型基金跟踪的指数中净资产总规模上升最大的是沪深300、中证500、创业板指、MSCI 中国A 股国际通实时(人民币)与创业板50,增幅规模分别为483亿、276 亿、164 亿、89 亿与77 亿。净资产规模下降幅度来看,军工指数、证券公司、国企改革下降幅度最大。

综合来看,18Q3 跟踪基金数目及净资产总规模较大的为沪深300、中证500、上证50、创业板指等,此外,近期规模上升比较快的创业板50 也是市场关注热点。

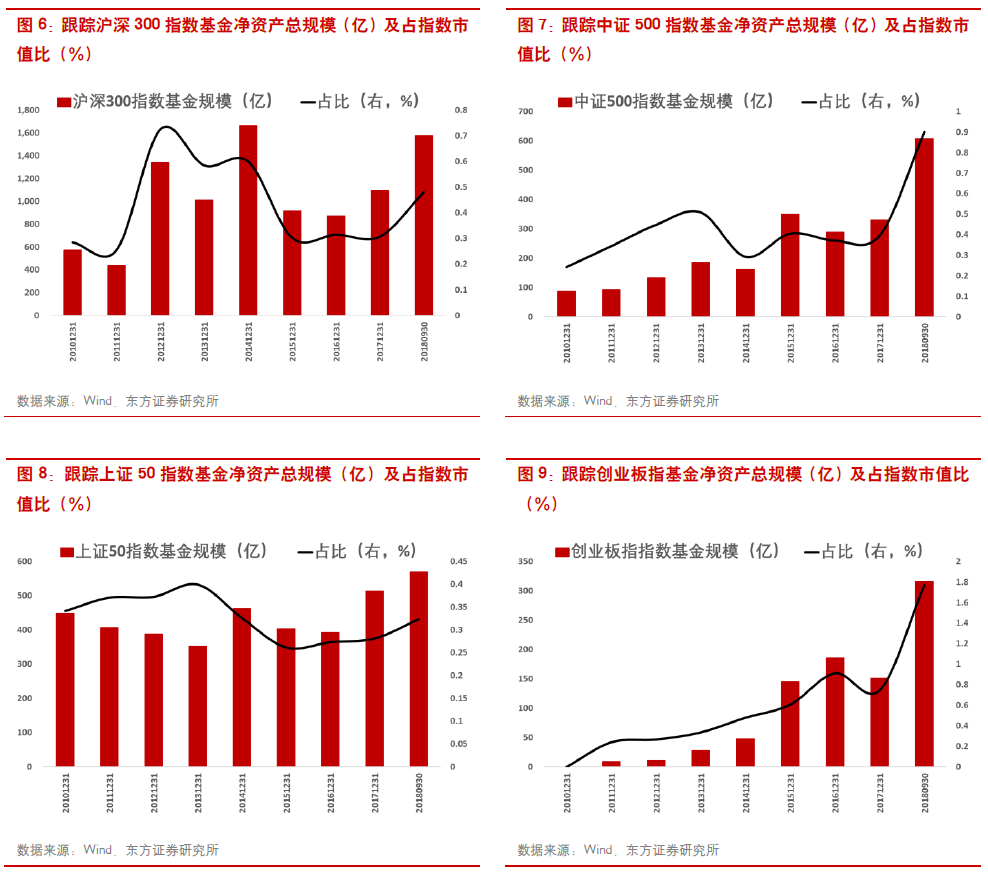

从跟踪沪深300 指数基金的净资产总规模以及占总市值比的情况来看,跟踪沪深300 的指数基金从2010 年末的574 亿增加至2018 年Q3 的1578 亿,虽然总规模上升了近三倍,但从总市值的占比情况来看,仅仅从0.28%上升到0.47%,上升幅度不到两倍,意味着虽然跟踪沪深300 的指数基金的规模不断扩大,但沪深300 本身规模的扩大也是重要的原因。上证50 的情况与沪深300类似,在整个时间区间的规模、占比的变动幅度都相对较小。

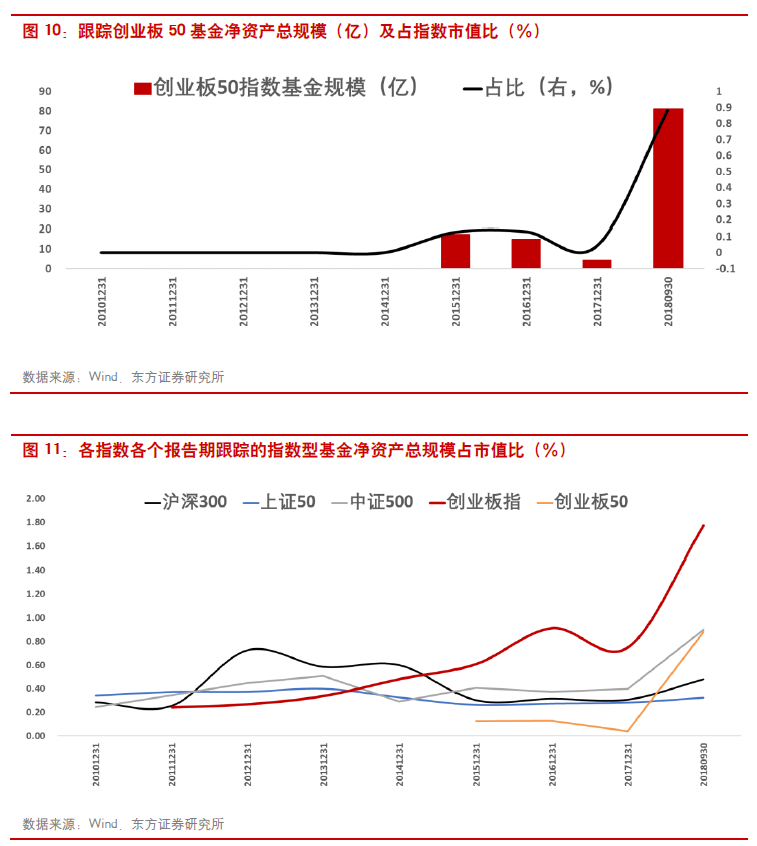

中证500、创业板指与创业板50 的情况则不同,无论是规模还是占比,2017Q4 至2018Q3 的规模与占比均表现出了大幅的上升,中证500 的指数基金规模占总市值的比例从2017Q4的0.39%上升到2018Q3 的0.90%,三个季度的上升幅度在一倍以上,同时,创业板指的比例从0.74%上升到1.77%、创业板50 从0.04%上升到0.88%。从上升的幅度来看,创业板50 的上升幅度最高,虽然以创业板50 为跟踪指数的指数型基金本身规模较低,但其快速增加趋势有着持续的可能,而且考虑到创业板50 的占比远远低于创业板指的占比,因此,可以预计在此后的数年中,以创业板50 为跟踪指数的基金规模可能会大幅增加。

以跟踪的指数型基金的净资产总规模占市值比的情况来看,当前创业板指最高,创业板50 与中证500 其次,沪深300 与上证50 较低,变动的幅度来看,最近一期(即2017Q4 到2018Q3)创业板指、创业板50 与中证500 的上升幅度最大。

上证指数系列

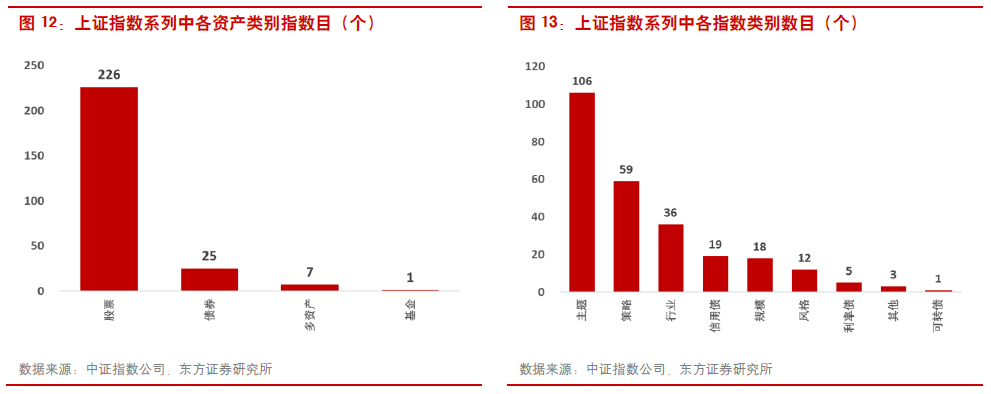

上证指数系列由上交所建立、丰富与维护,截止2018 年12 月26 日,上证指数系列一共有259 只指数,其中226 只是股票型指数。指数类别来看,最多的是主题指数,例如港股通、上国改革等;其次为策略指数,例如380FRC(上证380 等风险加权调整)、180 动量、180 两倍、180 反向、180 反两、180 美元对冲、180 波控1 等;其次为行业指数,例如180 公用、380 电信、上证医药等。在指数类别中,与指数型基金相关的主要是规模类指数,上证系列中一共有18 个规模指数,其中指数基金规模较大或市场关注程度较大的有:上证综指、上证180、上证50、上证380、上证100、上证150 等。

上证综指:旗舰型指数

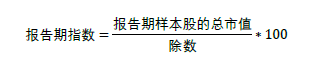

上证综指于1991 年7 月15 日发布,是反映市场整体走势的旗舰型指数,包含上交所上市的所有A 股与B 股,其基日为1990 年12 月19 日,以100 点为基点。与其他大部分指数不同的是,上证综指在编制方法上采用总市值来计算的,而其他大部分指数的编制基准都是调整后的市值:

此外,自2007 年1 月6 日起,新股于上市第十一个交易日开始计入指数。

上证180:上证规模指数系列的核心

上证180 是上证成分指数的简称,选取的是上交所A 股中最具有代表性的180 种样本,目的在于建立一个反映上海证券市场的概貌和运行状况、具有可操作性和投资性、能够作为投资评价尺度及金融衍生产品基础的基准指数。

上证180 的基日是2002 年6 月28 日,基点是当时上证30 的收盘点位3299.06 点,这与其他指数不同,其他指数的基点基本上都是以1000 为基点,而上证180 本身是在上升30 的基础上进一步完善后形成的,因此,其基点比较特殊。

从编制方法上来看,上证180 在整个上证规模指数系列中具有重要的核心作用,其样本空间是的上证50 以及上证380 的基准。上证180 的样本空间是剔除了特定情况的上交所的所有A 股,其中,需要剔除的特定情况有:

l 上市时间不足一个季度;

l 暂停上市股票;

l 经营状况异常或最近财务报告严重亏损;

l 股价波动较大、市场表现明显受到操纵;

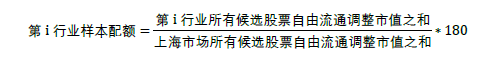

从样本空间的情况来看,基本上覆盖了上交所经营层面较好、股价稳定性较强的A 股。上证180 在编制方法上充分考虑了行业层面的配置情况,首先将上市公司分为十大行业,其分类的依据是GICS 标准(全球行业分类指标),具体而言,有以下行业:能源、材料、工业、可选消费、主要消费、健康护理、金融、信息技术、通讯服务、公用。根据上交所相关文件,行业分类的依据有如下三点准则:

如果公司某项主营业务的收入占公司总收入的50%以上,则该公司归属该项业务对应的行业;

如果公司没有一项主营收入占到总收入的50%以上,但某项业务的收入和利润均在所有业务中最高,而且均占到公司总收入和总利润的30%以上,则该公司归属该业务对应的行业;

如果公司没有一项业务的收入和利润占到30%以上,则由专家组进一步研究和分析确定行业归属。

在划分完行业之后,可以按照行业加总计算行业的配额,其具体公式为:

经过取整之和,确定了每个行业在180 中能够获得的股票数目的配额(个数)。

在个股层面,首先是进行样本空间的排名,排名规则由总市值与成交金额两个维度构成,先是在总市值、过去一年成交金额两个维度上对样本空间中的所有个股分别进行排名,进而将这两项的排名进行加总,将所得和的排名作为最终的排名。其次确定在行业已经获得配额的基础上进行行业内股票的选择,其标准是选取排名靠前的股票。最后对样本进一步调整,使总数为180。

上证180 的定期调整时间间隔是每半年一次,调整时间为每年6 月与12 月的第二个星期五的下一个交易日,一般而言,调整的比例不超过10%。就定期调整而言,上证180 的审核时间为5 月及11 月的下旬,审核参考依据分别为上一年度5 月1 日至审核年度4 月30(期间新上市股票为上市第4 个交易日以来)的交易数据与财务数据、上一年度11 月1 日至审核年度10 月31 日(期间新上市股票为上市第4 个交易日以来)的交易数据及财务数。

指数权数的计算上,上证180 采用派许加权综合价格指数公式计算,其权数为样本股的调整股本数,具体而言:

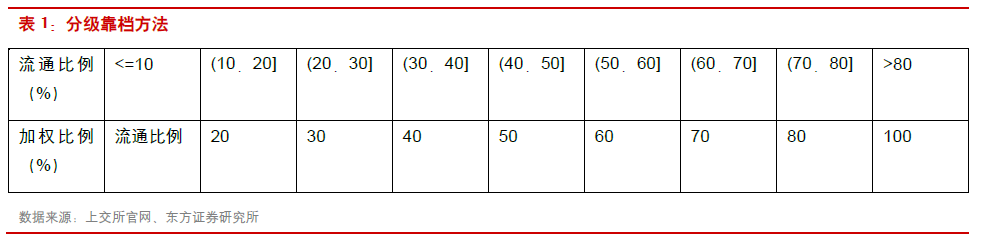

其中,调整市值等于市价乘以调整股份数之后的加总,调整股本数采用分级靠档的方法,具体而言,分级靠档的规则如下:

上证50:侧重规模与流动性

上证50 的样本空间是上证180 的指数样本股,选择的标准是在上证180 中根据总市值与成交金额对股票综合排序,且专家委员会没有认为不适合纳入,则选择前50 只个股作为指数样本。上证50 的指数计算方法、定期调整时间与上证180 一致。在指数的定期调整规则上,上证50 设置有缓冲区的机制,即排名在40 名之前的新样本优先进入,而排名在60 名之前的老样本优先保留,且每次调整比例一般不超过10%。缓冲区机制的设置在一定程度上能够保证样本合理性的同时实现样本流动,在实践层面具有较强的合理性。

上证380:定位新兴蓝筹

上证180 是上证指数系列的核心,其主要原因之一是上证180 的样本空间是其他部分指数的样本空间依据,上证380 的样本空间就是上证180 样本空间剔除特定情况个股所剩下的部分,具体而言,需要剔除的个股为:

上证180 指数样本股

最新一期财务报告中未分配利润为负的公司

成立5 年以上且最近5 年未派发现金红利或送股的公司

选样方法是指数的核心,也是指数的风格所在,与上证180 的编制方法类似,上证380 也是通过综合衡量行业样本配额及股票特征的方法来进行样本股的筛选。具体而言,上证380 样本股的选择方法如下:

计算样本空间股票营业收入增长率、净资产收益率、成交金额和总市值的综合排名;

按照二级行业的自由流通市值比例分配样本个数;

按照行业的样本分配个数,在二级行业内选取综合排名最靠前的个股。

上证380 的基期为2003 年12 月31 日,基点为1000 点,其定期调整时间为每年6 月与12 月的第二个星期五收盘后的下一个交易日。

上证100:上证380 的核心

上证100 的样本空间是上证380 的样本股,上证100 与上证380 之间的关系与上证50 与上证180之间类似,前者的样本空间都是后者的样本股,上证100 与上证50 均是通过在原先指数的基础上放进一步筛选的方式来对某些方面进行强化,实现一定意义上的“优中选优”。

上证100 的基期与上证380 一样,均为2003 年12 月31 日,基点也为1000 点。

在样本股的选择上,上证100 的样本空间是上证380 的样本股,而进一步筛选的标准是:首先分别对样本空间中的个股按照营业收入增长率、净资产收益率进行排名,进而将两个排名相加并再排名,最终选取综合排名前100 的个股作为指数的样本股。

上证100 的定期调整时间与上证380 一致,同时,与上证50 类似,上证100 的样本调整也设置了缓冲区,在每次定期调整的时候,排名在80 名以内的新样本股优先进入,同时,排名在120 名内的老样本股优先保留。

上证150:潜力蓝筹

上证150 的样本空间是在上证180 与上证380 样本基础上设置的,是剔除了以下个股的所有上交所A 股:

上证180 样本股

上证380 样本股

ST、*ST 股票,暂停上市股票、上市不满 3 个月的股票

其选择方法是首先分别对样本空间中的股票的营业收入增长率、日均换手率进行从高到底的排序,进而将这两个指标的排序进行加总后排序并选择综合排名前150 的个股作为指数样本。

上证150 的基日是2003 年12 月31 日,基点为1000 点,同时,上证150 定期调整时间也是每年的6 月、12 月的第二个星期五收盘后的下一个交易日。每次定期调整样本股数量原则上不超过10%,此外,上证160 也设置有缓冲区机制,即每次调整时排名在前120 的新样本股优先进入,而排名在180 名内的老样本股优先保留。

深证指数系列

深证综指与深证成指:深证的综合反映深证综指是深证系列综合指数中第一个,包含了深交所主板、中小板、创业板上市的所有股票,其基日为1991 年4 月3 日,发布日期为1991 年4 月4 日,基日指数为100。深证系列综合指数是深证系列指数中重要的构成部分,但实践中研究者更加关注规模系列指数,如深证成指的关注程度在一定程度上比深证综指高,因此,本报告将详细介绍深证成指。

根据计算方法的不同,深证成指理论上具有两种形式,一是以价格计算的深证成指(399001),

二是以收益计算的深成指R(399002),一般而言,我们研究的深证成指都是指以价格计算的,即深证成指(399001)。

深证成指全称深证成份指数,于1995 年1 月23 日发布,其基日为1994 年7 月20 日,其基日为1000。与包含了上交所所有A 股B 股的上证综指不同,深证成指的成分股数量是500 只,其样本空间是满足以下条件的深交所上市的所有A 股:

非ST、*ST 股票

有一定上市交易日期(一般为6 个月,总市值和流通市值综合排名位于深圳市场前10 名的股票不受此限制)

公司最近一年无重大违规、财务报告无重大问题

公司最近一年经营无异常、无重大亏损

考察期内股价无异常波动

在确定样本空间之后,深证成指选择一段时间(前6 个月)的平均总市值占市场比重、平均自由流通市值占市场比重、平均成交金额占市场比重作为选样指标。具体而言,首先是对样本空间的每一只股票计算上述三个指标的值,进而以1:1:1 的比例进行加权平均,最后将所有的个股按照从高到低的顺序排序,最终选择排名在前500 名的个股作为初始样本股。

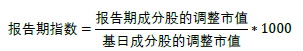

深证成指指数的计算方法采用派氏加权法,依据下列公式逐日连锁计算:

其中,分子分母均为自由流通市值。

定期调整方面,深成指的样本考察期为半年,考察期的截止时间为每年的4 月30 日与10 月31日,调整的公布时间通常为6 月、12 月的第二个完整交易周的第一个交易日,而最终定期调整的时间为7 月与1 月的第一个交易日。就7 月的调整而言,其考察期为上一年度的11 月1 日至审核年度4 月30 日;而1 月的调整的考察期为上一年度的5 月1 日至10 月31 日。

深证100:深证成指一定意义上的强化

深证100 指数选择的是能够反应深圳市场核心优质上市公司的股价变动走势,是深证多层次市场指数体系的核心之一,其基日为2002 年12 月31 日,其基点为1000 点。在指数体系中,深证100之所以重要,并不是因为其样本空间或者编制方法基准的原因,而是深证系列中的部分指数的指数计算方法、样本股调整方法、指数的发布与管理方法等于深证100 相同。这一点与上证指数系列的上证180 不同,上证180 在样本空间上成为了其他部分指数的样本空间选择依据,因而具有较强的核心地位。

深证系列指数的一大特点是大部分指数的样本空间都是一致的,而指数之间的不同主要是依据指数选样方法的不同而选择的股票不同,如果不将样本空间分开处理的话,则各指数之间很有可能存在一定数量的重复的样本。

从选样标准上来看,深圳100 选择的指标是:

平均总市值比重

平均自由流通市值比重

平均成交金额比重

进而将这三项得分按照1:1:1 的比例加总并选择前100 的个股。

从选样上来看,深证100 的选样方式与深证成指的选样方法一样,那么我们可以认为深证100 是在深证成指的基础上进一步选择核心的指数构成的,一定意义上是深证成指的强化。

中小板综与中小板指:中小板表现

与深证综指类似,中小板综也是综合指数,包含了中小板上市的所有股票,而中小板指则是由经过条件筛选的100 只个股构成的,一般而言,可以认为中小板指更能够反应中小板的市场特征与表现。中小板综、中小板指的基日均为2005 年6 月7 日,基点均为1000。

从样本空间上来看,中小板指的样本空间为:

在深交所中小企业板上市交易的 A 股

有一定上市交易日期(一般为六个月,总市值和自由流通市值综合排名位于中小板市场前 10名的股票不受此限制)

非 ST、*ST 股票

公司最近一年无重大违规、财务报告无重大问题

公司最近一年经营无异常、无重大亏损

考察期内股价无异常波动

从样本空间上来看,除了上市板规定为中小板之外,其余规定均与深证成指的规定一样,这也是深证指数系列的一致性的表现之一。

在选样方法上,中小板指的选择标准与深证100 类似:一段时间(前6 个月)的平均总市值占市场比重、平均自由流通市值占市场比重、平均成交金额占市场比重,进而按照1:1:1 的权重加权平均并从高到底排序,并同时参考公司的治理结构、经营状况、发展潜力、行业代表性等因素,按照缓冲区技术选取中小板指数样本股。

中小板指数的指数计算方法、样本股调整方法、指数调整计算方法以及指数的发布管理方法均与中证100 类似。

创业板综与创业板指:创业板表现

创业板综包含了在创业板上市的全部股票,创业板指则是通过一定标准选择后的股票,创业板综与创业板指的基日均是2010 年5 月31 日,基点均为1000。

创业板指的饱和样本股数目为100 只,但由于在创业板的建立初期创业板公司数目达不到100 只,因此,编制方法中规定:创业板指数的初始样本股为发布日已纳入深证综合指数计算的全部创业板股票。在创业板指数样本未满100 只前,新上市创业板股票,在其上市后第十一个交易日纳入指数计算。当创业板指数样本数量满100 只后,样本数量锁定不再增加,以后需要对入围的股票进行排序选出样本股。

当年创业板上市公司一共有740 只,远远超过100 只,因此,创业板指样本空间的选择是按照以下方法进行筛选的:

在深交所创业板上市交易的A 股

有一定上市交易日期(一般为三个月,总市值和自由流通市值综合排名位于创业板市场前 10名的股票不受此限制)

公司最近一年无重大违规、财务报告无重大问题

公司最近一年经营无异常、无重大亏损

考察期内股价无异常波动

从创业板指的样本选择规则上来看,与中小板指存在两个方面的不同,一是上市交易日期的期限为三个月,二是不设置st、*st 风险警示的限制。

选样方法上,创业板指与中小板指的标准一致。同时,创业板指指数的指数计算方法、样本股调整方法、指数调整计算方法以及指数的发布管理方法均与中证100 类似。

创业板50:是策略指数而非规模指数

与创业板指相比,创业板50 本质是策略指数,而非规模指数,而本报告上述讨论的所有指数均为规模指数或者综合指数。从设立初衷上来看,创业板50 的样本股可以集中创业板中知名度高、市值规模大、流动性好的企业,是聚焦创业板高成长的良好工具。创业板50 的基日与创业板指一致,为2010 年5 月31 日,基点为100。

创业板50 的样本空间为创业板指,同时,其选样方法是考察样本空间中股票最近6 个月的日均成交金额,并选取排名靠前的50 只作为样本股。

创业板50 的调整规则上略有不同,其定期调整一年有四次,分别是每年1 月、4 月、7 月及10 月的第一个交易日,其公布时间通常为实施日前一个月的第二个完整交易周的第一个交易日。其定期调整中设置有缓冲区机制,具体如下:

排名在样本数 70%范围之内的非原样本股按顺序入选

排名在样本数 130%范围之内的原样本股按顺序优先保留

每次样本股调整数量不超过样本总数的 10%

深证1000 与中小创新指数:深证成指的另一面

编制方法上来看,深证1000 可以认为是按照深证成指编制方法选取前1000 只个股组成,而深证成指是其中前500 名,中小创新则是剩下的部分。深证1000 指数的基日为2004 年12 月31 日,基点为1000,中小创新指数的基日为2011 年12 月30 日,基点为1000。

本报告之所以对中小创新指数进行介绍,主要原因是深股通的标的的基准是深证成指与中小创新,从本报告的分析来看,其实这两者之和就是深证1000。

中证指数系列

沪深300:A 股指数体系的核心之一

沪深300 选取的是A 股中规模大、流动性好、具有代表性的300 只股票构成,其样本空间规则如下:

非创业板股票:上市时间超过一个季度,除非该股票自上市以来日均 A 股总市值在全部沪深A 股(非创业板股票)中排在前30 位;

创业板股票:上市时间超过三年。

. 非 ST、*ST 股票,非暂停上市股票。

其选样方法如下:

计算样本空间内股票最近一年(新股为上市第四个交易日以来)的 A 股日均成交金额与 A股日均总市值

对样本空间股票在最近一年的 A 股日均成交金额由高到低排名,剔除排名后 50%的股票

对剩余股票按照最近一年 A 股日均总市值由高到低排名选取前 300 名股票作为指数样本

在指数的计算方法,采用调整市值方法与分级靠档方法,在调整市值方面,中证指数公司使用剔除了上市公司股本中的限售股,以及由于战略持股或其他原因导致的基本不流通股份,中证指数公司给出了非自由流通股本的限制条件,具体如下:

公司创建者、家族、高级管理者等长期持有的股份;

国有股份;

战略投资者持有的股份;

员工持股计划;

上市公司公告明确的限售股份和上述四类股东及其一致行动人持股达到或超过 5%的股份,被视为非自由流通股本。

分级靠档方面,本报告在上证180 指数介绍方面有详细介绍,沪深300 计算中的分级靠档规则与之一致。

定期调整方面,沪深300 的审核时间分别为每年的5 月与11 月的下旬,调整时间均为每年6 月与12 月的第二个星期五的下一个交易日。审核参考的依据时间分别为:上一年度5 月1 日到审核年度的4 月30 日、上一年度的11 月1 日到审核年度的10 月31 日,同时,期间新上市的股票从上市第四个交易日起纳入审核范围。

在样本股定期调整方面,设置有缓冲区机制,首先是每次调整的比例一般不超过10%,其次如果沪深300 指数老样本日均成交金额在样本空间中排名前60%,则参与下一步日均总市值的排名,再次规定排名在前240 名的候选新样本优先进入指数,排名在前360 名的老样本优先保留。

在涉及定期调整时,沪深300 存在备选名单机制,在定期调整时,沪深300 指数设置有15 只备选样本股。

中证100:沪深300 的强化版

中证100 是从沪深300 指数样本股中选择规模最大的100 只个股构成,其基日为2005 年12 月31 日,基点为1000,具体选择方法是按照最近一年(新股为上市以来)的日均总市值进行排名,选取前100 个股,同时设置有缓冲机制与备选名单机制。

具体而言,中证100 指数每半年调整一次样本股,样本股调整实施时间分别为每年6 月和12 月的第二个星期五的下一交易日。同时,在调整方法上,中证100 每次调整的比例一般不超过10%,排名在 80 名内的新样本优先进入,同时排名在120 名之前的老样本优先保留。定期调整时,一般设置5 只个股作为备选名单。

中证500:A 股指数体系核心之一

与沪深300 类似,中证500 也是A 股指数体系的核心之一,沪深300 侧重反应大盘股,而中证500 则是小盘股的代表。样本空间选择上,中证500 的样本空间选择标准为:

上市时间超过一个季度的沪深A 股,除非该股票自上市以来的日均 A 股总市值在全部沪深A 股中排在前 30 位;

非 ST、*ST 股票、非暂停上市股票。

其选样标准为:

在样本空间中剔除沪深 300 指数样本股及最近一年日均总市值排名前 300 名的股票;

将剩余股票按照最近一年(新股为上市以来)的最近一年日均成交金额由高到低排名,剔除排名后 20%的股票;

将剩余股票按照最近一年日均总市值由高到低进行排名,选取排名在前500 名的股票组成中证 500 指数样本股;

从这个角度来看,中证500 大致是排在沪深300 之后的综合考量成交额与市值的上市公司。与沪深300 类似,中证500 的调整时间为每年的6 月、12 月的第二个星期五的下一个交易日。每次调整比例一般不超过10%,同时,日均成交金额排名在样本空间的剩余股票前90%的老样本可参与下一步日均总市值排名、日均总市值排名在400 名内的新样本优先进入,排名在600 名之前的老样本优先保留。最后,中证500 也设置有备选名单,备选名单中股票数量一般为指数样本数量的5%。

中证800:沪深300+中证500

沪深300 与中证500 的样本股一起构成中证800 指数样本股,因为沪深300 与中证500 分别反映了A 股市场上不同规模的股票表现,因为中证800 一定程度上综合反映了中国A 股市场大中小市值公司的股价表现。

中证1000:综合反映小市值股票

中证1000 指数是在中证800 样本股之外兼顾规模与流动性的1000 只股票,在指数体系中与沪深300、中证500 形成互补。中证1000 的基期为2004 年12 月31 日,基点为1000 点。

中证1000 的样本空间为:

上市时间超过一个季度的沪深A 股,除非该股票自上市以来的日均 A 股总市值在全部沪深A 股中排在前30 位;

不含 ST 股票、*ST 股票、暂停上市股票。

同时,中证1000 的选样方法为:

剔除样本空间内中证 800 指数样本股及最近一年日均总市值排名前 300 名的股票;

将样本空间股票按照过去一年(新股为上市以来)的过去一年日均成交金额由高到低排名,剔除排名后 20%的股票;

将剩余股票按照过去一年日均总市值由高到低进行排名,选取排名在前 1000 名的股票作为中证 1000 指数样本股;

一定程度上可以认为中证1000 是在中证800 之外兼顾流动性与市值选择最好的1000 只个股。中证1000 的定期调整规则与沪深300 类似,同时也设置有缓冲区机制。

中证行业指数:中证消费、中证银行

以指数型基金规模来衡量,18Q3 前20 基准指数中中证行业指数有中证消费与中证银行,因而本报告对其进行介绍。

中证消费是中证800 中主要消费行业的上市公司构成的指数,其调整规则与中证800 一致。

中证银行则不同,中证银行是全指指数,其样本空间是中证全指指数成分股,而中证全指指数的样本空间为剔除ST、*ST 股票,以及上市时间不足3 个月等股票后的剩余全部A 股,从这个角度来讲,虽然中证消费与中证银行同为中证行业指数,但样本股的范围不同。

中证主题指数:中证军工、中证国防、中证白酒

18Q3 前20 基准指数中存在三只中证主题指数,分别为中证军工、中证国防与中证白酒。

中证军工是选取十大军工集团控股的且主营业务与军工行业相关的上市公司以及其他主营业务为军工行业的代表性公司作为样本股,其样本空间是满足上市时间与非ST 的全部A 股,其编制方法如下:

对样本空间内股票按照最近一年(新股为上市以来)的 A 股日均成交金额由高到低进行排名,剔除排名后 20%的股票;

对样本空间的剩余股票,将由十大军工集团控股且主营业务与军工行业相关的上市公司,业务范围涵盖航空、航天、船舶、兵器、军事电子和卫星等军工领域的其他军工类上市公司作为待选样本;

在待选样本中,按照过去一年日均总市值由高到低排名,选取不超过80 只股票构成指数样本股

当前该指数一共有33 只成分股。

中证国防指数的编制规则与中证军工类似,而且两者成分股之间也存在较高的重复性,两者一定程度上可以认为一致。

中证白酒指数已中证全指为样本空间,选择涉及白酒生产业务的上市公司作为指数成分股,其编制规则如下

对样本空间内的股票按照最近一年(新股上市以来)的 A 股日均成交金额由高到低排名,剔除排名后 20%的股票;

对样本空间的剩余股票,选取涉及白酒生产业务的上市公司股票纳入白酒主题;

将剩余股票按照最近一年日均总市值由高到低进行排名,选取排名前 50 的股票作为指数样本股;

实际情况来看,中证白酒指数当前一共有19 只成分股。

风险提示:

指数基金规模大幅上升导致指数之间基金规模发生剧烈变动

指数体系本身发生大规模变动,特别是MSCI 指数体系对国内指数体系可能产生影响

文章来源:东方证券

作 者:薛俊、蒋晨龙