指数增强型基金,真的强吗

鉴于指数增强型基金属于量化基金,我们先来屡屡他们之间的关系。

国内市场上的“量化基金”多指量化管理方式的公募股票型或混合型的股票多头策略基金。

从投资类型来看,量化投资策略大致可以分为指数增强型、量化对冲型以及主动量化型三种。

量化对冲型基金主要依赖对冲工具,追求优于理财的稳定绝对收益。

主动量化型基金的特点是选股范围广、风格及仓位灵活,具有分散投资的优势,考核绝对收益,注重风险控制。

指数增强型基金最主要的投资目标是获得长期稳定的超额收益,通常情况下80%仓位被动跟踪标的指数,20%仓位由基金经理支配,目标是获得超额收益。

指数增强型基金

指数增强型基金是一种“占尽便宜”的基金。为什么这么讲?

从风险-收益的数量关系看基金,主动型基金通过选股能力、仓位择时能力、量化选股能力等方面赚钱alpha收益,靠的是真本事;被动型基金目标是跟随市场走势,承担市场风险获得的beta收益。

这么看指数增强型基金同时具备了主动型基金和被动型基金的优点,基金经理在跟踪标的指数的同时,有更大的发挥空间,同时也提出更高的要求。

《上海证券交易所统计年鉴》数据显示,自然人投资者的交易金额占2017年交易总额的82.01%,机构占比仅为14.76%,面对这样的投资者结构,相信市场有足够的宽度去寻找不合理定价的机会,具备专业能力的投资机构占有绝对的优势,在没有形成机构对机构厮杀的格局下,获得超越市场平均回报显得相对容易。

那么,真实情况如何?还是用数据说话吧。

指数增强型基金统计

截止2019年1月30日,公募基金市场总计113只指数增强型基金(不同份额分开计算)合计基金规模567.07亿元(剔除停止申购标的),统计数据来源于WIND终端。

主要跟踪指数统计

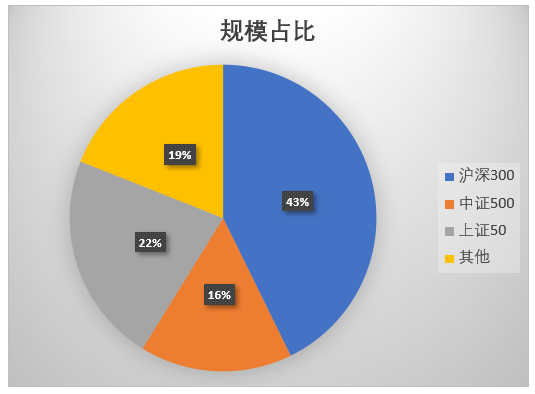

从指数增强产品规模分布来看,指数增强产品仍以宽基指数为主,沪深300指数(242.33亿元)、中证500指数(91.16亿元)、上证50指数(125.9亿元)。

深圳100R、中证红利、MSCI中证A股国际通指数进入第二梯队,未来可期。

规模占比图

整体业绩情况

113只基金产品中,剔除31只运行未满1年样本,选取最近1年数据,参考业绩指标为:区间超越基准年化收益率。基金总数82只,其中62只基金跑赢基准,获得超额回报,占比达75%。

数据非常不错呀,四分之三产品跑赢基准,看来都是真增强,可喜可贺。

主流指数增强产品业绩对比

业绩对比规则:

1、剔除运行未满一年基金;

2、同一基金优选运行时间长、资金规模大产品。

3、选择基金规模5000千万以上产品。

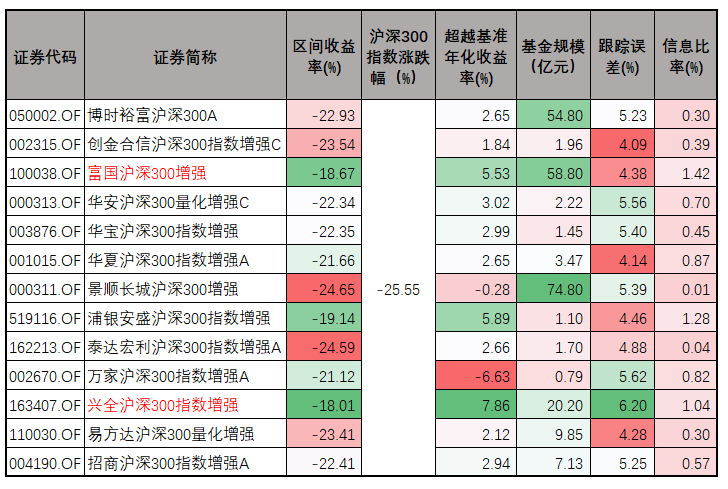

沪深300指数增强型基金

沪深300指数增强型基金总计40只产品,按标准剔除后,剩下13只基金参与业绩对比, 数据如下图所示:

表现最差的是景顺长城沪深300增强,同时也是资金规模最大的;表现最好的是兴全沪深300指数增强,超越基准回报7.86%,信息比率1.04;另外富国沪深300增强也是可圈可点,资金规模达58.8亿的情况下,业绩排名老二。

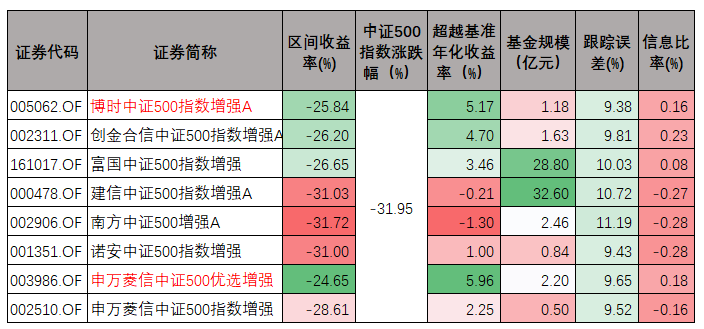

中证500指数增强型基金

中证500指数增强型基金总计27只产品,按标准剔除后,剩下8只基金参与业绩对比, 数据如下图所示:

入围的基金中,除表现最差的南方中证500增强A,落后于基准-1.3%,其他基金几乎跑赢基准;表现最好的是申万菱信中证500优选增强,跑赢基准5.96%,博时中证500指数增强A紧跟其后。

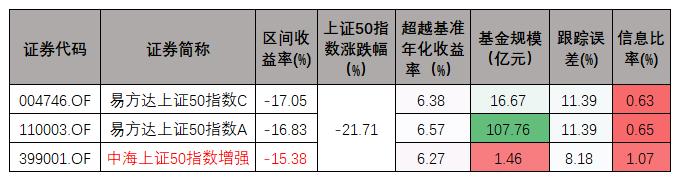

上证50指数增强型基金

上证50指数增强型基金总计3只,易方达管理的上证50指数A/C份额这两只产品具有非常高的代表性,因此同时选入对比。

这三只产品业绩都非常优秀,跑赢基准6.27-6.57之间,单纯看收益率中海上证50指数增强最优,但是我们从综合方面考虑,易方达上证50指数A基金规模达107.76亿的情况下,还能保持优秀业绩,更值得推荐。

风险分析

1、 指数增强型基金对基金经理的依赖性不亚于主动管理型基金,持有过程得留意基金经理是否有更换情况;

2、 此类产品基金管理费用普遍高于被动型指数基金,同等业绩情况下,选择抽水少的产品;

3、 受制于基金样本有限,此类基金运作时间普遍较短等因素,我们选择最近一年业绩对比,不够严谨,如果经历过牛熊周期再进行详细对比,具有更高参考价值;

总结

参考美股市场,投资者结构变化是一个漫长的过程,指数增强型基金具备主被动型基金的优点,未来表现整体优于被动型指数基金可能性大。沪深300、中证500、中证红利等指数进入低估值区间,当下或许是同学们借助配置型指数工具产品逐步参与权益市场的不错时点,指数增强型基金是个不错的选择。