指数基金2018年年报分析(光大证券)

布局建议:宽基指数优势明显,建议继续布局债券和跨境宽基指数。在我国所有股票型被动指数基金中,宽基产品规模占比最高,达63%,其中沪深300、上证50、中证500三个指数的规模就占据了全部的40%以上,并在2018年占比有所上升。结合中美市场的情况,我们建议在未来的指数型产品布局中依然首推宽基指数,尤其是债券型及跨境宽基指数:目前我国尚未成立债券型宽基指数产品,而美国规模较大的债券指数产品多为宽基产品,宽基产品总规模约30%;我国目前海外产品比例低且品种较少,而美国近年来跨境产品比例逐年提升至20%以上,多为国家、地区的宽基指数产品,可投资范围遍布全球。

2018年指数型基金概况:债券型规模超1050亿元,ETF领跑指数型基金。2018年场外普通指数型基金和ETF都获得了较大的数量、规模增长,分级基金规模大幅下降,而ETF的规模占比已升至50%以上。近年来,ETF发展迅速,截至2018年末的规模已达5年前的2.5倍左右,预计未来一段间,ETF规模将继续领跑指数型基金。截至2018年末,681只指数基金由78家基金公司管理,华夏、易方达、南方、博时、广发管理规模占据前五。

指数增强产品:根据规模前五产品,沪深300、中证500跟踪同指数的增强产品2018年业绩有一定差别,但都有一定超额收益。根据我们的计算,超额收益与跟踪误差、换手率无明显关系,沪深300中换手较低的两只产品超额收益更高,而中证500增强则并非如此。

持有人结构:机构、个人同步增长,股票型持有结构较为稳定,债券型90%以上由机构持有;ETF主要由机构持有,个人持有比例上升。从份额增长最多的几个产品的机构投资者持有比例来看,不同产品有一定区别:创业板、创业板50 2017年末个人投资者占多数,2018年机构投资者比例有所上升;沪深300、中证500 2017年多由机构持有,2018年个人投资者比例有所上升。

新发产品:募集规模远超2017年,倩券产品增长迅速。2018年债券市场表现较为出色,尤其是政策性金融倩,政策性金融倩产品也因此吸引了较大的规模。2018年新发产品中,93只为股票型,17只为债券型(其中政策性金融债占10只),股债产品募集规模相当,共计约1700亿,而2017年仅不及250亿。规模较大的10只新发产品中股票型占4只,债券型占6只,值得关注的是,募集规模较大的股票型指数基金全部为ETF,而债券型全部为场外指数基金:债券指数成分券多且成分券多为场外交易,这可能是目前场外指数产品规模更大的原因。

风险提示:基金数据来自公开信息,基金历史表现不代表未来业缋。

2018年是指数型基金高速发展的一年,虽股票市场表现低迷,但指数 型基金份额持续上升,表现亮眼。截至2018年末,我国指数型基金共计681 只,总规模6821亿,其中股票型基金577只,规模5351亿。

布局建议:宽基指数优势明显,建议继续布局 债券和跨境宽基指数

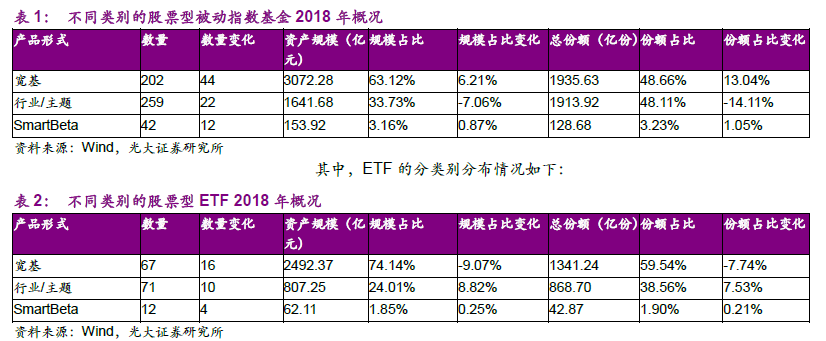

截至2018年12月31日,在我国指数型基金中,股票型被动指数基金 占总规模的71%,按宽基、行业/主题、SmartBeta进行划分,2018年较 2017年的分布变化情况如下:

在所有股票型被动指数基金中,宽基产品规模占比最高,达63%,其中 沪深300、上证50、中证500三个指数的规模就占据了全部的40%以上, 并在2018年占比有所上升。而在ETF中,行业/主题类占比在2018年有所 上升,这主要是由于3只央企结构调整ETF募集了超过450亿的资金。然 而在央企结构调整及地方改革ETF推动行业主题ETF规模翻倍的情况下, 宽基指数ETF依旧占据了 74%,说明宽基指数产品仍为我国股票指数产品 中最重要的类别。

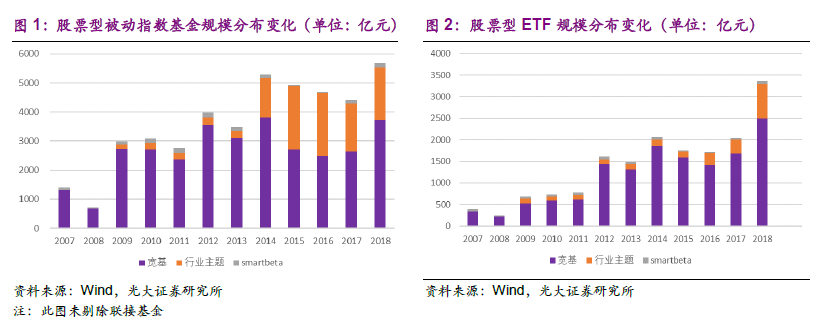

事实上,在过去的十多年间,宽基指数产品始终是股票型指数基金的主 流产品,2014-2015年发行了较多的行业指数基金,2015年后宽基指数产 品占比逐年提升。SmartBeta产品虽近年来发行较多,但从规模来看还处于 发展阶段:

同时,债券指数基金2018年在我国有较大的发展,全年发行17只产品, 募集规模850亿元,总规模超1050亿。

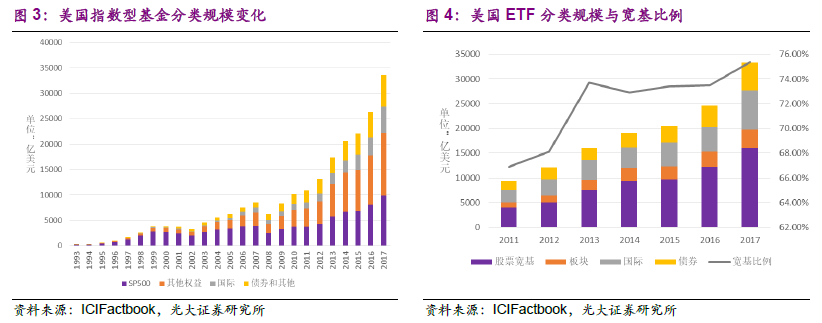

在美国所有指数型产品中,宽基指数也占有相当大的份额,仅标普500 指数产品就占据30%左右的规模;而在所有ETF产品中,股票型宽基指数 产品占比近两年稳中有升,加上国际ETF以宽基为主、债券型ETF中30% 为全市场的宽基产品(参见深度报告《美国债券ETF启示:布局首推宽基指 数,有一定的主动管理要求——指数化投资研究系列之二》),宽基ETF 比例逐年上升:

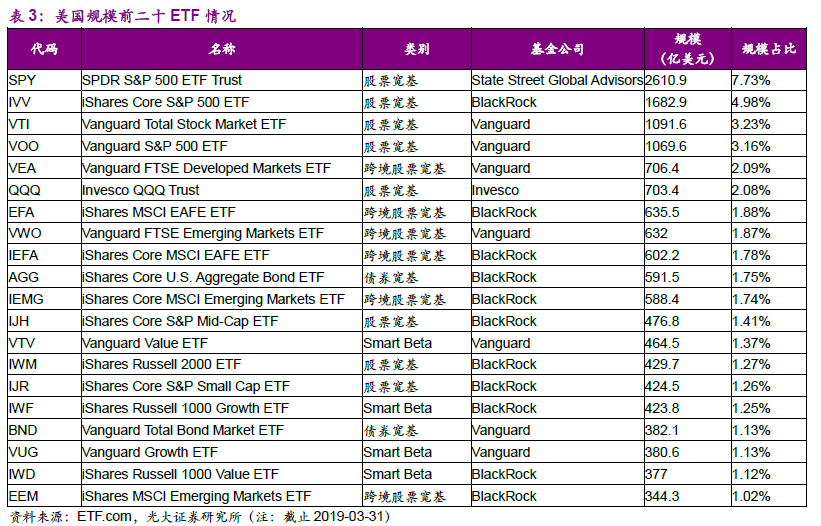

从美国前20的ETF来看,8只为国内股票宽基产品,遍布大中小盘;6 只为跨境宽基,主要为发达市场、新兴市场指数;4只Smart Beta均为成长、 价值产品,这类产品对宽基指数成分股进行成长、价值的划分,实际也偏向 宽基产品;2只为债券宽基产品。可以看到,规模前20的产品几乎都为宽基 产品。

结合中国、美国的情况,我们认为在未来的指数型基金市场上,宽基指 数产品将依然保持主流地位。相比于美国市场,我国宽基指数多集中在A股 产品,目前的债券指数产品全部为细分债券种类的产品,无宽基产品;而跨 境海外产品仅有较小规模的美股、港股产品,与美国市场存在较大差距。

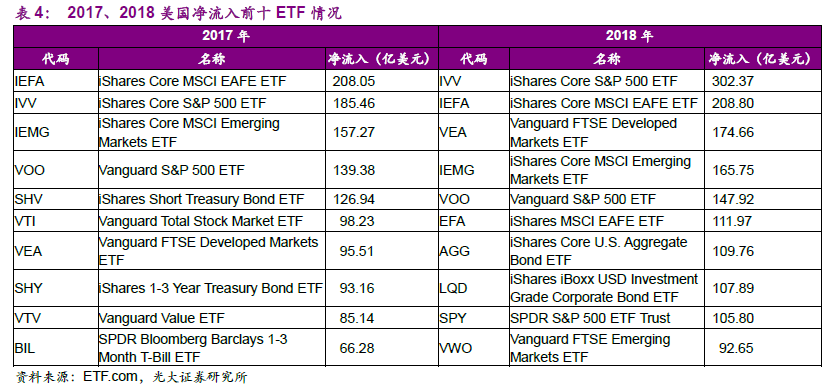

从2017、2018两年美国净流入最多的10只ETF来看,前10中宽基 产品比例也相当高,其中,2017、2018年国际型产品的数量分别为3只、5 只,债券产品的数量3只、2只,2018年美国综合债宽基ETF净流入达109.76 亿美元:

结合中美市场的情况,我们建议在未来的指数型产品布局中依然首推宽 基指数,尤其是债券型及跨境宽基指数:目前我国尚未成立债券型宽基指数产品,而美国规模较大的债券指数产品多为宽基产品,宽基产品总规模约 30% ;我国目前海外产品比例低且品种较少,而美国近年来跨境产品比例逐 年提升至20%以上,多为国家、地区的宽基指数产品,可投资范围遍布全球。

2、2018年指数型基金概况

2.1、不同资产类别的指数型基金

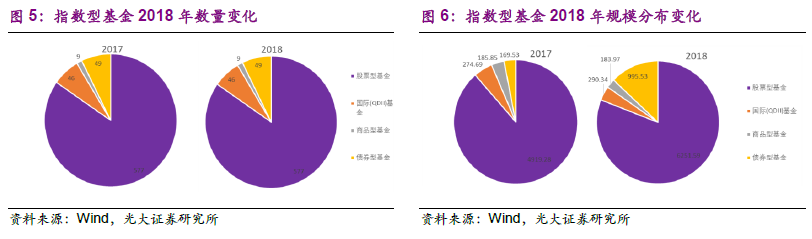

截至2018年12月31日,我国公募指数型基金(包含场内外被动指数 型、增强指数型基金,含联接基金)共计达681只,包括股票型577只(503 只被动,74只增强),相比上年度新发93只;债券型49只(47只被动, 2只增强),相比上年度新发17只;商品型9只(含4只联接基金),与 上年度相同;QD丨丨型46只(42只被动股票,1只增强股票,3只另类), 相比上年度新发1只。具体数量与规模分布情况如下:

018年债券型指数基金数量、规模增长较快,全年新发产品达17只, 从其中政策性金融债产品发行最多,达10只;总规模从204亿上升至1054 亿,规模增长850亿,比例也从指数基金总规模的6%左右大幅上升至15%。

2018年,SGE黄金上涨4.01%,黄金ETF的规模大幅上升,一年间规 模增加66%,其中因净申购带来的规模增加达41.94亿。

2.2、不同产品形式的指数型基金

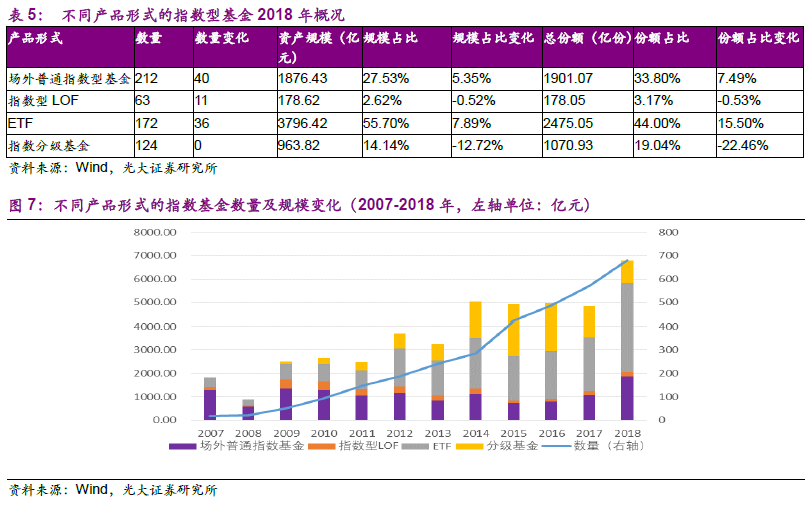

在所有指数型基金中,不同形式的指数型基金数量、规模变化如下:

从以上图表来看,2018年场外普通指数型基金和ETF都获得了较大的 数量、规模增长,分级基金规模大幅下降,而ETF的规模占比已升至50/ 以上。值得注意的是,在将场外普通指数基金单独进行统计时,联接基金的 规模也被纳入,因此其规模增长相当程度也与ETF规模增长有一定关系。近 年来,ETF发展迅速,截至2018年末的规模已达5年前的2.5倍左右,实 物申赎的模式使得ETF可以获得较小的跟踪误差,而场内交易形式增强了其 流动性,预计未来一段时间,ETF规模将继续领跑指数型基金。

2.3、管理人分布

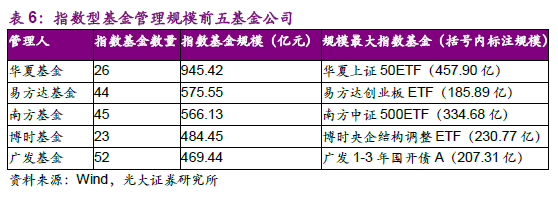

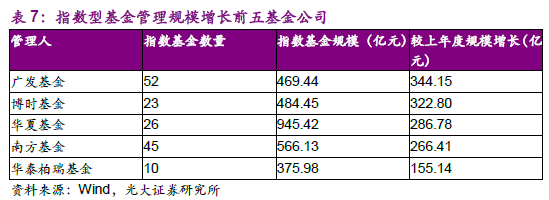

截至2018年末,681只指数基金由78家基金公司管理,管理规模最大 的前五家基金公司如下:

华夏基金拥有全市场最大的指数产品:华夏上证50ETF,同时其沪深 300ETF的总规模也列于全市场前五。

易方达早在2015年就布局了较多的行业指数产品,包括银行、非银、 军工、生物科技、医药卫生等板块,同时关注QD丨丨产品布局,除标普500、 纳斯达克100、中证海外互联等产品外,还注重美股分行业指数产品的布局, 包括标普消费品、生物科技、医疗健康、信息科技等板块,属于对海外指数 产品布局较多的管理人。

南方基金在指数产品布局上十分关注行业和主题的布局,主题产品包括 小康产业、大数据等。

博时基金2018年发行的两只政策性金融债产品和央企结构调整ETF规 模合计超过350亿,旗下管理产品总规模进入前五。

广发基金同样关注行业和主题产品的布局,涉及的行业范围较广,行业 指数产品数量达15只以上。

广发基金、博时基金、南方基金2018年指数基金规模增量的重要来源 之一都为债券型指数基金,而华夏、博时的央企结构调整ETF也带来了较大 的增量。南方中证500 ETF、华泰柏瑞沪深300ETF都为2018年份额增加 最多的五只ETF之一,两只产品规模增加都在130亿元以上。

2.4、股票型被动指数基金分布

将股票型被动指数基金分为宽基/行业主题/SmartBeta,其分布变化情况 我们已在第一节进行了介绍,宽基指数占比最高;同时,我们认为未来宽基 指数仍将是主流。

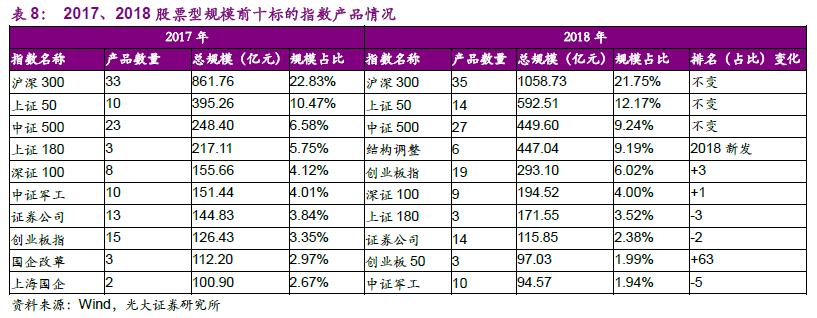

在所有股票型被动指数基金跟踪的标的指数中,2017年末、2018年末 跟踪规模最大的10个指数为:

该表格继续印证了宽基指数规模的持续上升,2018年仅沪深300、上证 50、中证500就占据了全部规模的40%以上,同时,2018年中创业板指、 创业板50的规模占比也在提升。

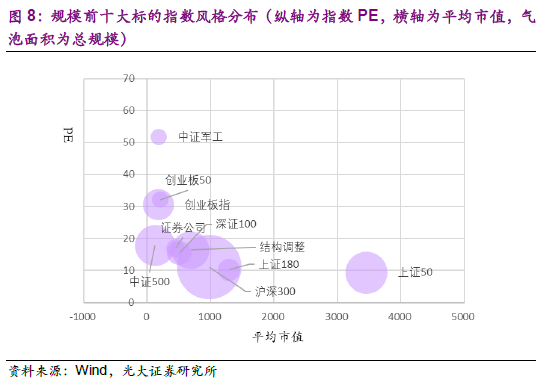

前十大主要跟踪标的指数的风格分布如下:

2.5、股票型增强指数产品情况

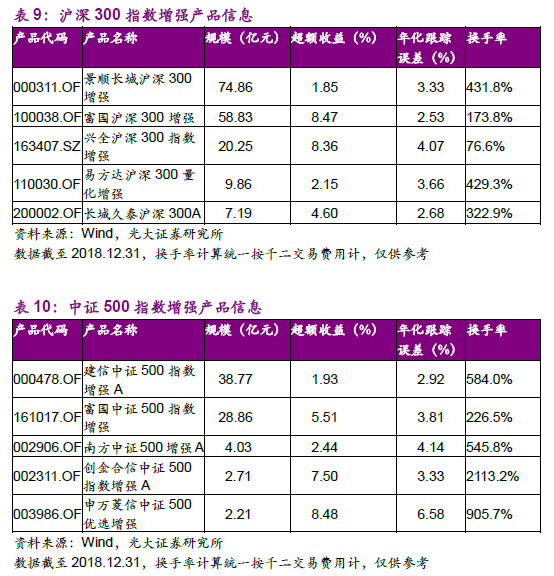

在截至2018年末的所有74只股票型增强指数基金中,沪深300、中证 500指数增强最多,共计达43只。对于两个指数成立于2018年以前的增强 产品,我们统计规模前五产品的超额收益、跟踪误差及换手情况供参考(换 手率按照500*报告期交易费用/报告期末交易性金融资产计算,即按照千二 交易费率计算):

从以上结果来看,跟踪同指数的增强产品2018年业绩有一定差别,但 都有一定超额收益。同时,超额收益与跟踪误差、换手率无明显关系,沪深 300中换手较低的两只产品超额收益更高,而中证500增强则并非如此。

<br clear="ALL) 3、持有人特点

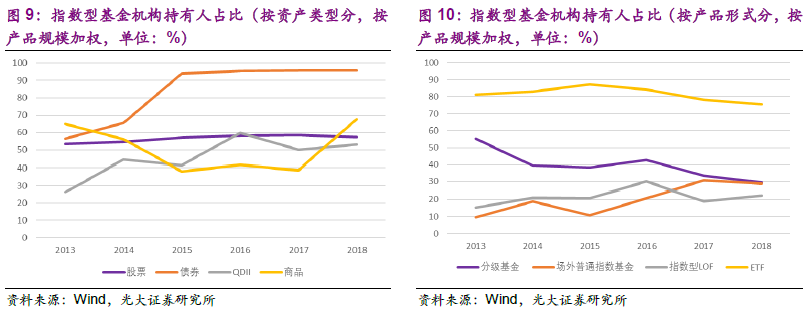

根据半年报、年报披露的持有人数据,截至2018年末,指数型基金持 有人结构的变化如下:

对不同资产类型来说,股票指数基金的持有人比例没有明显变化,在 50。/。-60。/。之间,倩券指数基金机构持有人比例高达90。/。以上,说明倩券指 数产品作为优质的配置工具深受机构青睐。对于不同产品形式来说,由于 ETF的申赎难度较大,ETF主要由机构持有,但近年来个人投资者的持有比 例有所上升;机构投资者对场外指数基金的持有比例有所上升,或受倩券产 品为场外产品且机构持有比例高的影响。

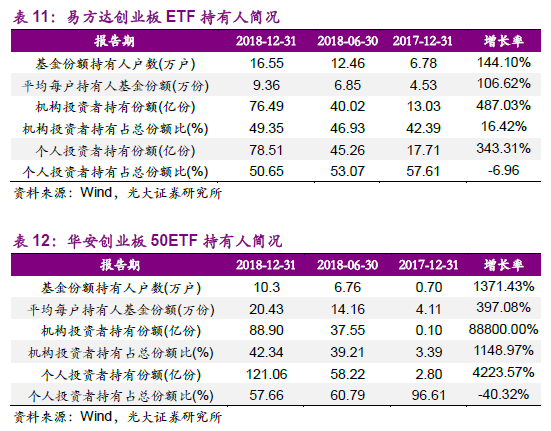

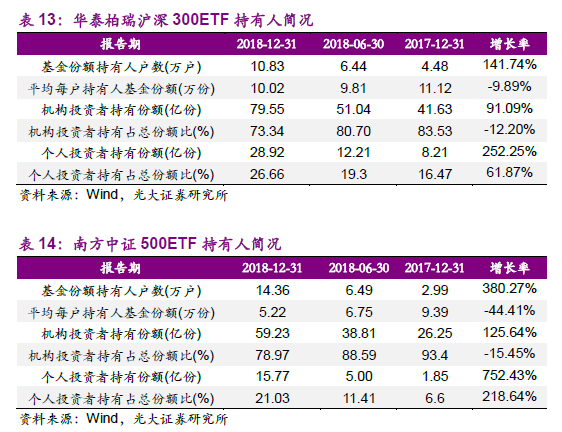

2018年份额增长最多的ETF持有人结构变化如下(增长率为 2017-12-31 到 2018-12-31 的增长率):

从表11-14来看,2018年持有份额的增长情况基本为机构、个人投资 者同步增长,并且增长情况从2018年上半年持续到2018年下半年。从份 额增长最多的几个产品的机构投资者持有比例来看,不同产品有一定区别: 创业板、创业板50 2017年末个人投资者占多数,2018年机构投资者比例 有所上升;沪深300、中证500 2017年多由机构持有,2018年个人投资者 比例有所上升。

4、新发产品特点

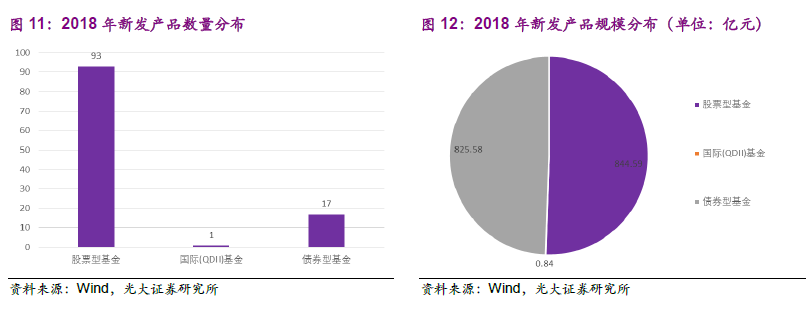

2018年倩券市场表现较为出色,尤其是政策性金融倩,政策性金融倩 产品也因此吸引了较大的规模。2018年新发产品中,93只为股票型,17只 为债券型(其中政策性金融债占10只),而债券型产品的募集规模却与股 票型相当:

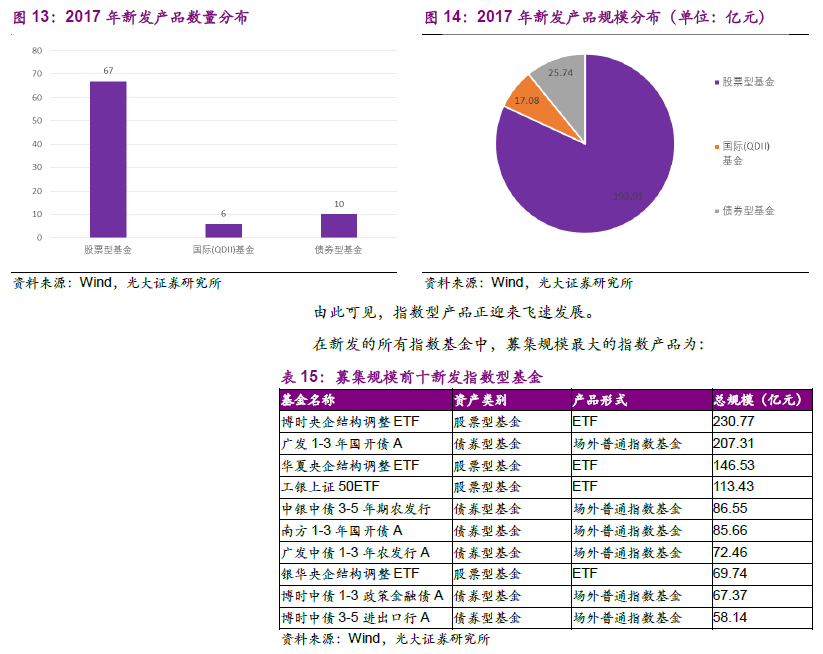

2018年新发基金总规模截至年底约1700亿,而回顾2017年,当 年度新发产品数量明显低于2018年,募集总规模仅不到250亿,远低于2018 年:

规模较大的产品中股票型占4只,债券型占6只,债券型指数基金在 2018年获得了前所未有的热度。值得关注的是,募集规模较大的股票型指 数基金全部为ETF,而倩券型全部为场外指数基金:我们在《美国债券ETF启示:布局首推宽基指数,有一定的主动管理要求》中曾提到,债券指数往 往包含较多的成分券,跟踪有一定难度,同时债券场外交易多,实物申赎的 ETF形式在我国有一定难度;而场外普通指数基金不要求实物申赎,这可能 是目前场外产品规模更大的原因。

5、风险提示

基金数据来自公开信息,基金历史表现不代表未来业绩。

文章来源:光大证券

作 者: 邓 虎