货币ETF套利篇

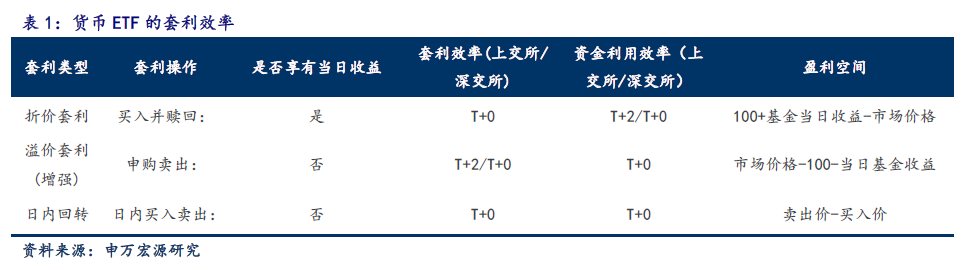

本期投资提示:

• 在货币ETF的简介篇中,我们对货币ETF的发展历史、市场现状、业绩、申赎和交易机制进行了介绍。在套利篇中,我们将对货币ETF的套利策略 折、溢价套利以及利用上交所、深交所收益确认规则不同的周末套利进行介绍。

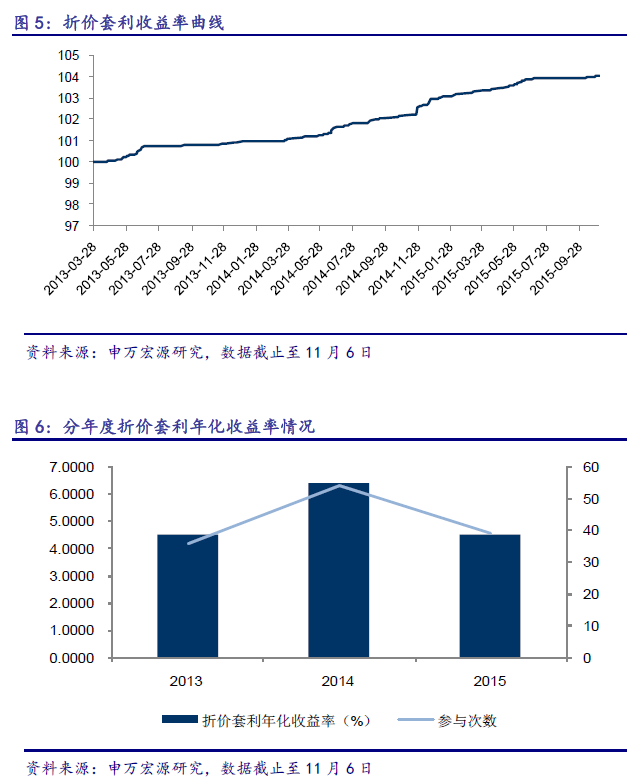

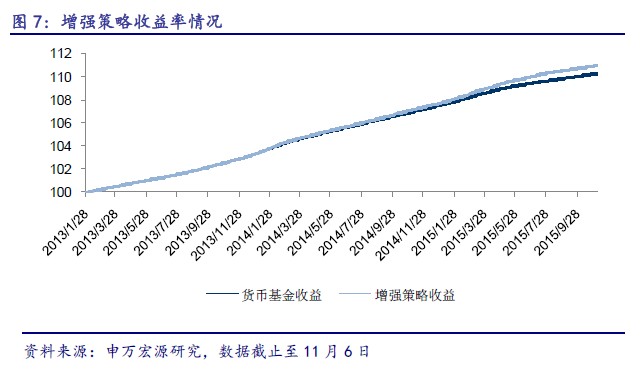

• 折价套利:货币ETF在出现价格低于净值时,可以进行折价套利,除了可以获得折价收益 之外,当日买入的基金还可以获取当日的收益。如考虑到资金占用情况,假设在第一次出 现套利机会时(2013年3月28日)便进行第一次折价套利,则可套利次数由230次缩减 为129次,累计收益率为4.05%。分年度来看,2014年折价套利年化收益率最高,达6.42%。

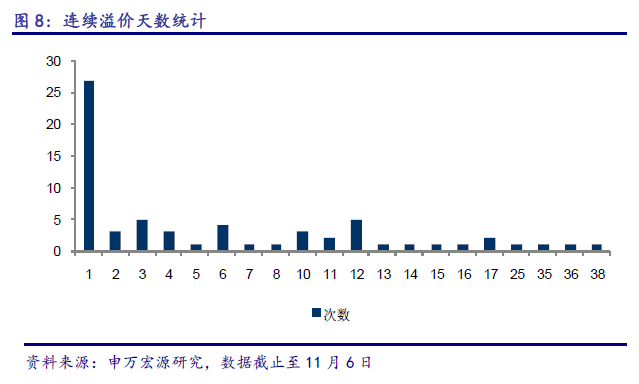

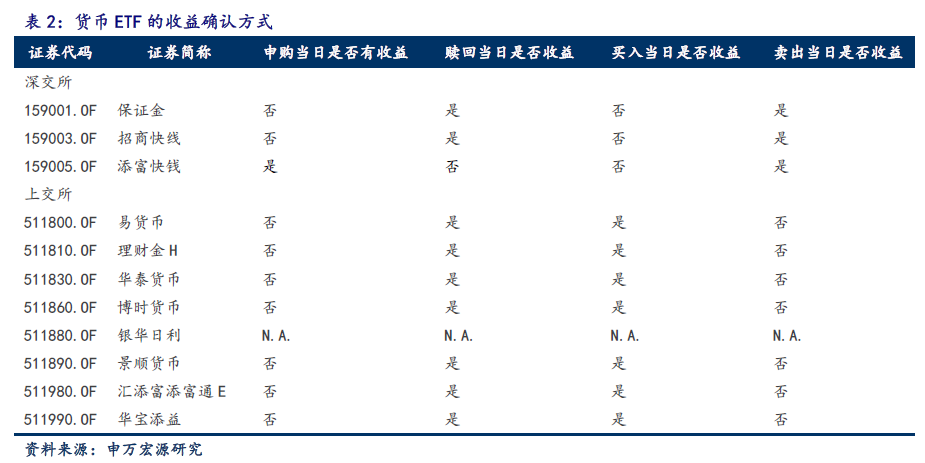

• 溢价套利:在出现价格高于净值的时候,则可以选择溢价套利,但是申购当日不享受当日 收益,在T+2日才可以卖出,卖出当日也不享受收益。我们考虑在持有华宝添益的情况下 进行收益增强,在出现溢价机会时卖出份额同时申购份额,套利收益为市场价格-100-当日 基金收益。经统计,在672个交易日中共有136个交易日可以进行溢价套利。在考虑资金 占用的情况下,共进行71次的溢价套利操作,经测算,增强策略的收益与货基收益差别不 大,仅相差0.71%。如单纯进行溢价套利策略,则需考虑溢价是否有持续性,我们统计了 华宝添益上市以来连续溢价的天数,我们看到持续溢价情况出现次数较少,因此进行溢价 套利有一定的风险。

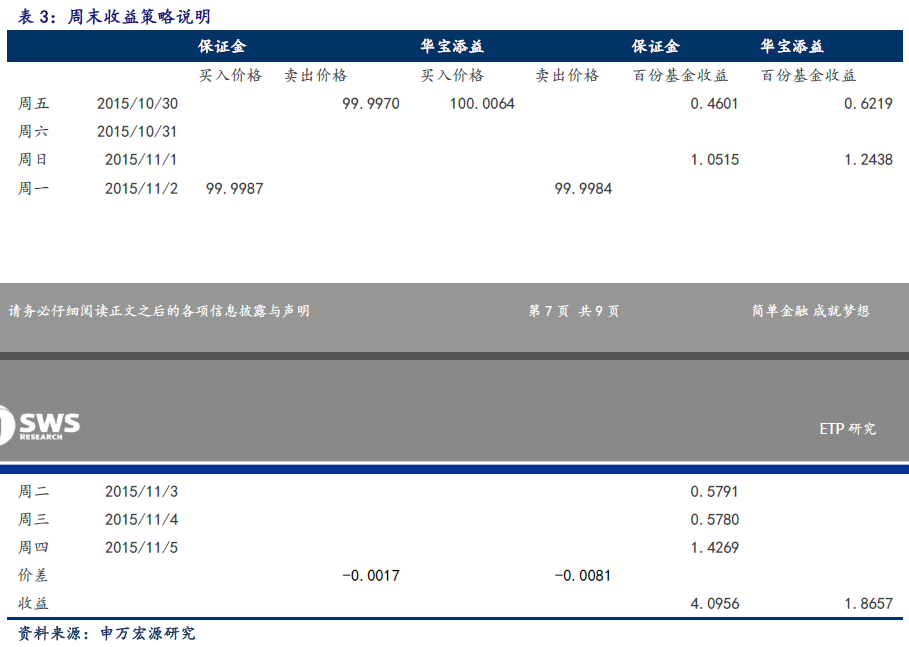

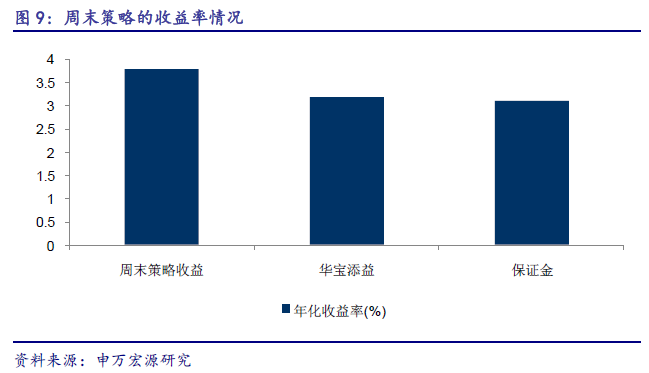

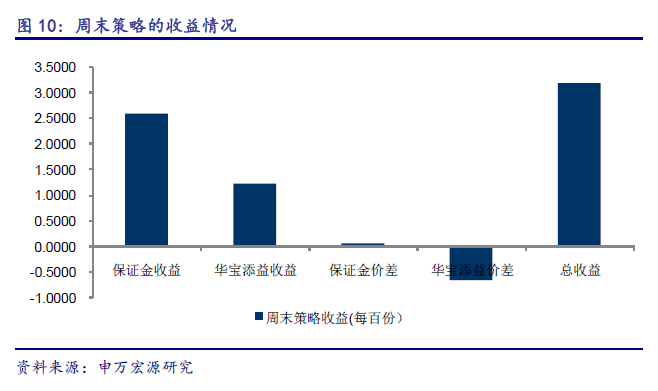

• 周末套利:若在周五买入华宝添益,同时卖出易方达保证金;待到下周一时我们买入易方 达保证金,卖出华宝添益进行循环。截止11月9日,我们测得今年以来的收益率为3.80%, 而同期华宝添益以及保证金的收益率为3.20%、3.11%。我们对策略的收益率进行了拆分, 主要的收益来源是保证金以及华宝添益的基金收益。价差方面,华宝添益通常价差为负, 这主要是因为我们在周五买入华宝添益而在周一卖出,华宝添益在周五通常溢价交易而在 周一时的溢价幅度缩窄。保证金贡献了小幅正价差。因此,华宝添益的价格将会影响到周 末策略的收益率情况,如溢价幅度过高,则增强部分收益率可能为负。

1、货币ETF折、溢价套利

在货币ETF的简介篇中,我们对货币ETF的发展历史、市场现状、业绩、申赎和交易机制进行了介绍。在套利篇中,我们将对货币ETF的套利策略 折、溢价套利以及利用上交所、深交所收益确认规则不同的周末套利进行介绍。

在上篇中我们提到,深交所货币ETF相较于上交所货币ETF的溢价套利效率更 高,且在折价套利时的资金利用效率更高,因此套利空间也较小。由于深交所高效的 套利效率,使得货币ETF的市场价格基本稳定在100元。而在上交所,除银华日利不 结转收益以外,其余上交所货币ETF的交易、申赎机制相同,我们在此就以华宝添 益举例介绍货币ETF的折、溢价套利方法。由于在T日进行溢价套利,需在T-2日 持有基金份额,因此,我们在此考虑的是增强策略收益的情况。

1.1折价套利

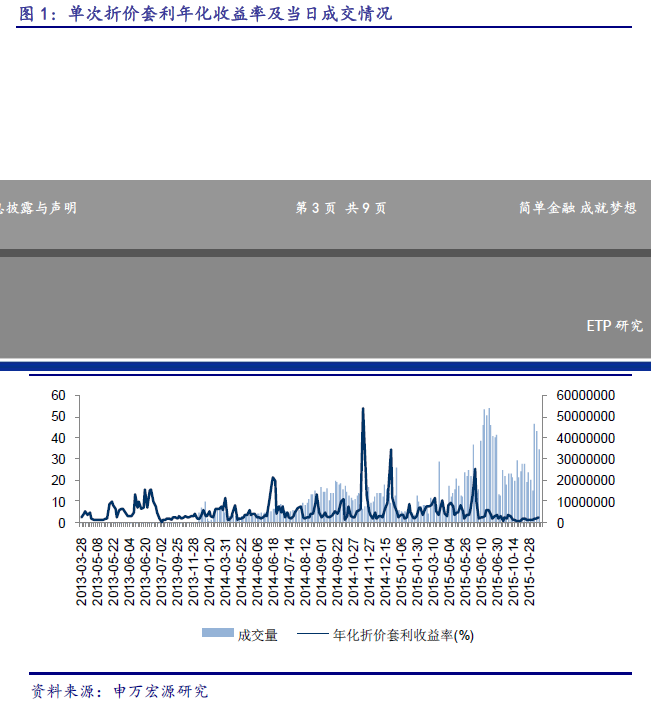

货币ETF在出现价格低于净值时,可以进行折价套利,除了可以获得折价收 益之外,当日买入的基金还可以获取当日的收益。以10月23日举例,假设在开 盘99.996元出现折价套利机会,可买入并在当日赎回,可获取两部分收益——折 价收益及当日收益,折价部分收益为每百份0.4元,由于赎回日是周五,因此可 以获得周五、周六、周日三天的收益,每百份收益为0.6375+1.2410=1.8785元, 因此每百份基金共可以获得收益2.2785元,由于资金是T+2日才可用可取,因此, 资金到下周二才可用,共占用四天时间,折合年化收益率2.079%。

我们测算华宝添益上市日起进行折价套利策略的收益率。首先我们不考虑资 金占用问题,我们以日间均价作为买入成本进行计算。华宝添益在上市初期基本 处于溢价状态,直到2013年3月28日才第一次折价。截止2015年11月6日, 在672个交易日中共有230个交易日可以进行折价套利。

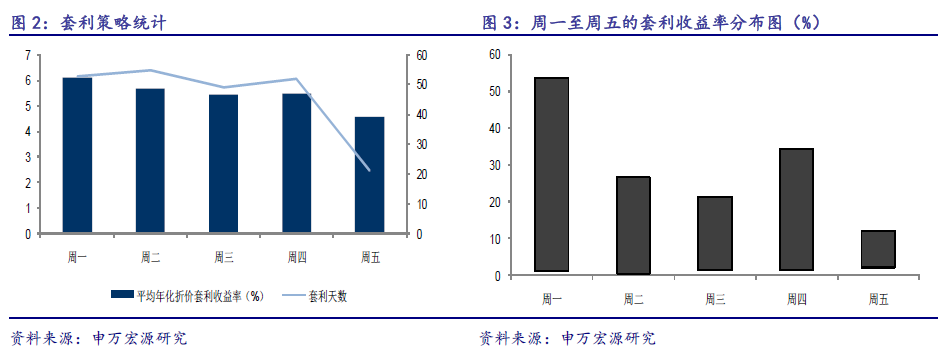

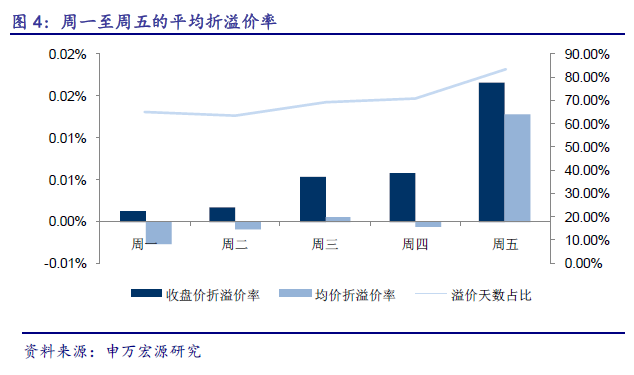

从日历效应来看,自上市日以来,周五可参与折价套利的次数最少,仅为21 次,且平均年化折价套利收益率最低,为4.60%。从收益率分布来看,周一的套 利收益率跨度最大,周五最小。

周五持有华宝添益一般能获得周五、周六、周日的收益,因此周五普遍溢价 且溢价率较高,导致周五的折价套利机会减少。

如考虑到资金占用情况(由于折价套利资金是T+2才可用可取,因此若周一 进行折价套利,则周二即使出现折价,也无法进行套利)。假设在第一次出现套 利机会时(2013年3月28日)便进行第一次折价套利,则可套利次数由230次 缩减为129次,累计收益率为4.05%。分年度来看,2014年折价套利年化收益率 最高,达6.42%。

1.2溢价套利

在出现价格高于净值的时候,则可以选择溢价套利,但是溢价套利的风险在 于T+2日市场价格无法确定,且资金需占用两天时间,且将损失当日的基金收益。 同样举个栗子:),假设在10月22日已持有华宝添益份额,在当日出现溢价时 以100.004元价格卖出,并以100元的价格进行申购,则当日收益为每百份收益 0.4元,但该操作将会损失当日的基金收益0.621元。因此当日的溢价套利无利可图。

溢价套利需要持有华宝添益份额且在T+2日才可锁定收益,因此我们考虑在 持有华宝添益的情况下进行收益增强,在出现溢价机会时卖出份额同时申购份额。 根据华宝添益的收益分配规则,申购当日无收益,卖出当日也无收益,因此溢价 套利在获得价差收益的同时也会损失一天的基金收益。如在周五选择申购卖出, 则将损失周五、周六、周日3天的利息。因此,如果想做增强收益,则需要套利 收益超过当天的基金收益。

经统计,在672个交易日中共有136个交易日可以进行溢价套利。在考虑资 金占用的情况下,共进行71次的溢价套利操作,经测算,增强策略的收益与货基 收益差别不大,仅相差0.71%。

如单纯进行溢价套利策略,则需考虑溢价是否有持续性,我们统计了华宝添 益上市以来连续溢价的天数,我们看到持续溢价情况出现次数较少,因此进行溢 价套利有一定的风险。

2、周末套利

上交所和深交所货币ETF的收益确认方式有所差异。

深交所的保证金、招商快线的收益确认方式一致,申购当日无收益,赎回当日有 收益,而添富快线是申购当日有收益,赎回当日无收益。深交所3只货币ETF都是 买入当日无收益,卖出当日有收益。

上交所除银华日利的收益分配方式有所不同之外,其余货币ETF均是申购当日 无收益,赎回当日有收益,买入当日有收益,卖出当日无收益。

利用上交所、深交所的收益确认方式的差异,可以在周末获得双重收益。假设在 周五买入上交所的货币ETF,则可以享受周五、周六、周日的收益,而在周五卖出深 交所的货币ETF,则也可以享受周五、周六、周日的收益。

举个例子,假设我们在周五(2015/10/30)时买入华宝添益,卖出易方达保证金, 在下周一(2015/11/2)卖出华宝添益、买入易方达保证金,则在买卖价差方面,我 们亏损为0.0098元/份;而在基金收益方面,我们共可以获得9天的收益,每百份 收益共5.9613元,则这一周的总收益为每百份4.9843元。如单独持有保证金或者 华宝添益,则每百份收益为4.4901元及4.7584元。

若在周五买入华宝添益,同时卖出易方达保证金;待到下周一时再买入易方达保 证金,卖出华宝添益进行循环。我们以当日均价作为买入或卖出价格进行测算。遇到 节假日,则在节假日前一日买入华宝添益,卖出易方达保证金。截止11月9日,我 们测得今年以来的收益率为3.80%,而同期华宝添益以及保证金的收益率为3.20%、 3.11%。

我们对策略的收益率进行了拆分,我们可以看到,主要的收益来源是保证金以及 华宝添益的基金收益。价差方面,华宝添益通常价差为负,这主要是因为我们在周五 买入华宝添益而在周一卖出,华宝添益在周五通常溢价交易而在周一时的溢价幅度缩 窄。保证金贡献了小幅正价差。因此,华宝添益的价格将会影响到周末策略的收益率 情况,如溢价幅度过高,则增强收益率可能为负。

文章来源:申万宏源

作 者:宋施怡