蓝筹中的蓝筹,中证100的投资价值分析

规模较大、行业龙头、稳定的经营业绩通常能带给投资者带来较为稳定的投资回报,这类上市企业也被定义为蓝筹股。

由一篮子蓝筹股组成的指数,称之为蓝筹指数。这其中,最为投资者熟知的就数沪深300指数,囊括了沪深两市规模大、流动性好的最具代表性的300只蓝筹股。

沪深300指数由于上市时间早,基金产品丰富,也因此成为指数投资者追寻蓝筹指数的重要投资工具,在指数基金市场中占据了重要的份额。

近期,素有“市场风向标”之称的北上资金,其犀利的资金流向屡获大捷,受投资者关注度颇高。从最新持股数据看,北上资金偏爱大盘蓝筹股,因此,大蓝筹指数成为市场热点(比如上证50指数、沪深300指数、中证100指数等)。

上证50指数只涵盖了上海证券交易所的50只大蓝筹,少了深证交易所(比如格力电器、美的电器、五粮液等)蓝筹加持,固然代表性不强。而中证100指数和沪深300指数涵盖沪深两市,则更有说服力。

上证50和沪深300指数,在之前的文章中有详细分析,不再详细介绍,因此我们今天的重点是中证100指数,同时加入沪深300指数作为对比参考。

中证100指数介绍

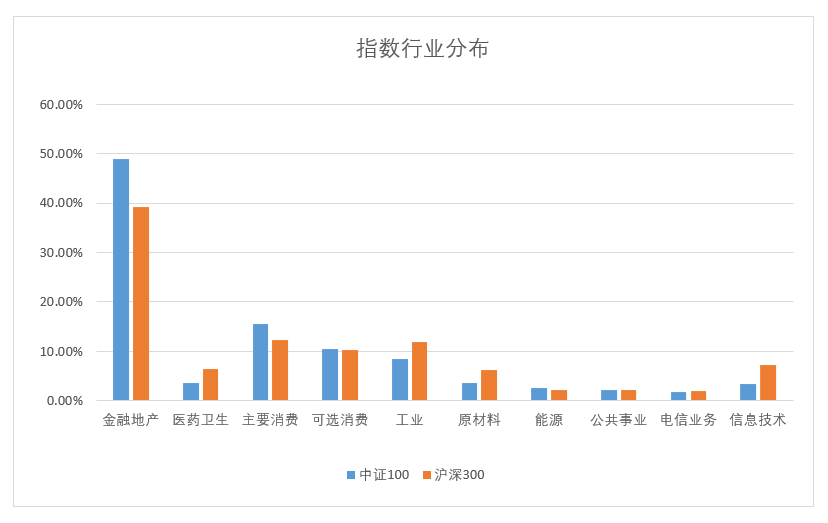

中证100指数由沪深300指数成份股中挑选规模最大的前100只股票组成,属于超级大盘蓝筹指数,堪称“蓝筹中的蓝筹”。从最新成份股行业分布来看,中证100前五大行业分别为金融地产、主要消费、可选消费、工业、原材料,均为优质蓝筹集中行业。

指数成分股主要由沪深两市的银行、保险、地产、消费、信息技术等国民经济重点行业龙头组成,包含的100只蓝筹股是中国经济和股市的中流砥柱。

行业权重方面,中证100和沪深300主要集中于金融地产和主要消费、可选消费,而中证100这三个行业的权重占比为74.84%,明显高于沪深300指数的61.86%。

从行业分布来看,沪深300指数权重更为分散,而中证100可以定义为由金融和消费组成的蓝筹指数。对于蓝筹股的投资价值,其重要的一点是获得稳定的投资回报,中证100指数行业中的金融和消费行业,在历史分红中,也得以验证。

指数业绩

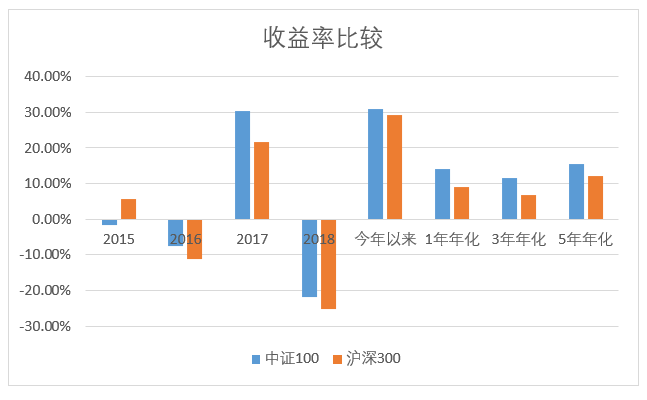

中证100指数自2016年以来几乎每年均跑赢沪深300指数,累计来看中证100指数3年、5年相较于沪深300指数有超额年化收益。

从风险水平来看,中证100和沪深300指数近3年、5年化波动率基本相同,夏普比率并没有优化显现。

分红层面,中证100指数盈利及分红能力优于沪深300,从2016年以来的历史表现看,中证100指数的股息率水平始终高于沪深300指数。

指数估值

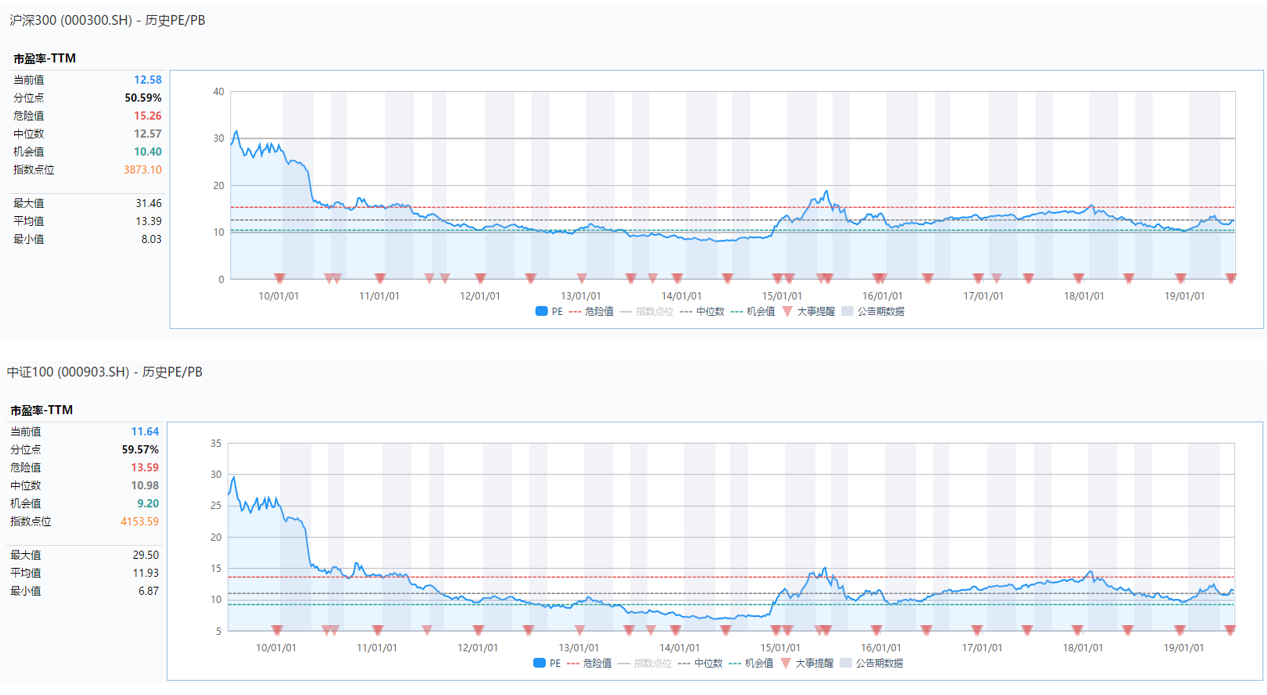

截止2019年7月4日,中证100指数PE为11.64 倍,低于沪深300指数的12.58倍,同时当前PE位于近10年估值中位数附近,距离29.5倍的PE高点仍有较大的上行空间。

综合分析,中证100指数是A股市场的优质蓝筹股集合,在波动率同等的情况下获得更高的回报,而且指数分红也明显高于沪深300指数,是较为优秀的蓝筹指数投资工具。

产品标的选择

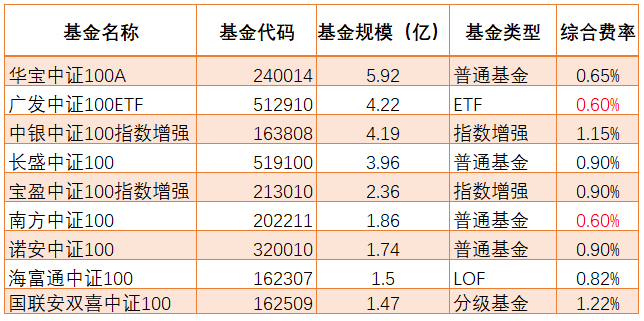

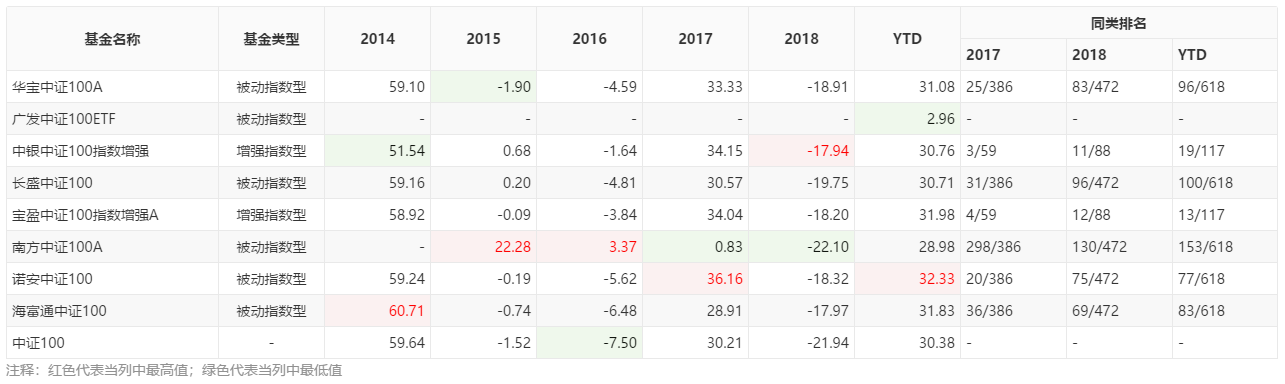

剔除一些产品规模较小基金产品后,当前市场上共有8只跟踪该指数的公募基金产品(不同份额合并计算),包含2只指数增强型产品、1只LOF、1只ETF、1只分级基金、4只普通场外基金。

从产品规模看,华宝中证100A、广发中证100ETF、中银中证100指数增强、长盛中证100具有明显优势。产品运营费用方面,广发中证100ETF和南方中证100优势明显。

产品业绩

先看两只指数增强型基金,中银中证100指数增强和宝银中证100指数增强A,最近5年均或的不错的超额收益,总体业绩中银中证100指数增强更加优秀,增强效果不错,但是其1.15%的综合费率未来有待市场考验。

其他6只产品分析,广发中证100ETF刚上市,业绩无从考究;诺安中证100最近两年运行可圈可点;南方中证100A业绩不太稳定,大伙谨慎选择;综合分析,华宝中证100A产品规模最大,产品运行费用较低,历史业绩处于中上游,是个不错的选择。

从基金产品的总体费率看,相对比沪深300指数基金平均0.6%运营费用,跟踪中证100指数的9只基金整体费率较高。随着低费率的广发中证100ETF加入,产品竞争加剧,未来有望降低费用增加竞争力。

另外,ETF产品的发行提供个股认购方式,对于机构投资者而言,个股认购方式可以帮助有大额减持/换股需求的投资者以较低的成本实现资产变现和资产置换。

风险提示

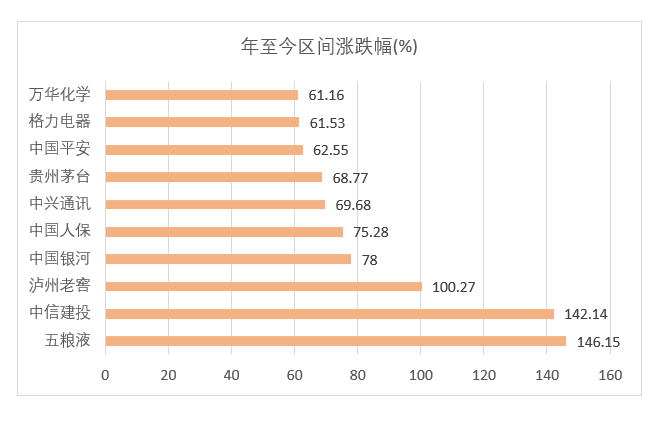

由于中证100和沪深300指数今年涨幅较大,指数权重占比较高几只成份股屡创性高,贵州茅台、中国平安、格力电器、五粮液等估值并不低,指数当前PE位于近10年估值中位数略微偏上,估值进入中等区间。

因此大伙有投入计划,应当控制好仓位,现阶段采用定投平摊买入成本的方式长线持有是个不错的选择。