用基本面指数来跑赢大盘

Smart Beta 由来

Smart Beta 指数基金是近年来市场上发展较快的一类指数型产品,同时在市场也上获得不错的投资回报,因此关注的投资者也逐渐增加,我们今天就来聊聊关于Smart Beta在国内发展最早的基本面指数。

在基于市值加权编制的沪深300、中证500、创业板这类宽基指数中,成份股的权重由市值决定,市值越大权重占比越高。

优点是指数不用再平衡,因为价格变动不影响指数的成分变动,但缺点也同样明显,在市场估值不合理的情况下,越是被高估的股票其权重越高。

比如今年一季度的创业板指数,猪周期和非洲猪瘟叠加,导致猪肉概念股利多,板块龙头温氏股份40个交易日大涨45%,一举拿下创业板“一哥”宝座,同时温氏股份在创业板指数的权重也超过11%。

由于温氏股份市值越高在创业板中权重占比越大,将指数投资者暴露至于被高估值以及投资集中的风险之中,3月中旬的历史走势也验证了这一现象,猪肉板块下跌,温氏股份也未能幸免,最终拖累创业板指数急促下跌。

成份股权重过高,导致股票指数估值的存在高估或低估情况,这也是市值加权指数被人诟病之处,基于这些问题市场上诞生一种新型的指数Smart Beta。

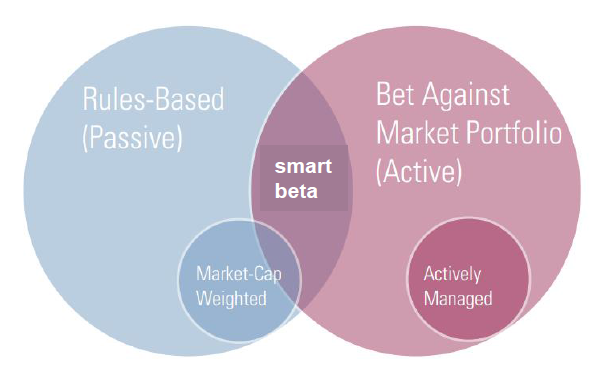

Smart Beta指在传通的指数投资基础上,通过系统性的方法,对指数中选股方法和权重进行优化,是对投资组合收入来源的认识深化的结果,兼具主动和被动投资特点的投资方式,目的是获得超越基准的收益或控制组合风险。

其中,主动投资指在能够产生超额收益的主动投资中,使用因子投资的方式编制成指数,通过被动投资的方式固化,然后获得比较好的战胜基础指数的效果。所以,因子投资也是Smart Beta的策略核心。

对于 Smart Beta,如果是按照因子的种类进行分类的话,总共分为两类。一类是以收益导向的,比如说小市值的股票,规模因子或者一些价值因子、成长因子、动量、质量因子、红利因子等。

另一类是基于市场非有效性的Smart Beta,比如等权重的加权方法、最小方差、等风险贡献、基本面加权等类型的指数,也是我们今天聊的重点。

基本面指数诞生

最早的基本面指数模型是由美国经济学家 Robert Arnott提出。Arnott通过基本面的量化标准,比如公司的销售额、现金流、红利、市净率等指标来计算成份股的权重,这种方法可以解决指数中估值被高估的股票的权重过高和被低估的股票权重过低的问题。

基本面指数大全

早在2009年2月,中证指数公司与锐联资产管理有限公司正式发布中证锐联基本面 50 指数,指数简称为基本面50,该指数成为国内首只Smart Beta策略指数。在此之后,基本面指数遍地开花,截止当前三大指数公司已推出17只相关指数产品。

根据指数编制的特点,我们可以把当前市场上的基本面指数分为四类。

一、由50基本、180基本、380基本组成的上证系基本面指数。

编制要求:在不改变原指数样本股的前提下,采用基本面价值加权计算

二、由上证系、深证系、中证锐联编制的8只带“F”的基本面指数组成。

编制要求:基本面价值由四个财务指标来衡量:营业收入、现金流、净资产和分红;样本股的权重配置由基本面价值决定。

三、由中证指数和锐联资产管理公司合作编制的基本面50、基本200、基本400、基本600。

编制要求:挑选以4个基本面指标(营业收入、现金流、净资产、分红)来衡量的经济规模最大的A股上市公司作为样本,且样本个股的权重配置与其经济规模相适应。

四、由中证指数和锐联资产管理公司合作编制的基本300和基本500组成。

编制要求:引入健康评分筛选,剔除了行业内健康评分较低的股票,然后在样本空间内选取基本面价值最高的股票作为指数样本股。

基本面指数综合对比:一、二类在指数抽样中未引用基本面选股策略,只在权重分配方面用基本面价值(FV)来分配;第三类从指数抽样到成份股权重分配都是基于基本面的价值分析;第四类指数则更为特殊,在抽样环节引用健康过滤条件,基本面分析只用作权重分配。

基本面指数业绩验证

选取17只基本面指数对标的主流宽基指数进行业绩回测对比。

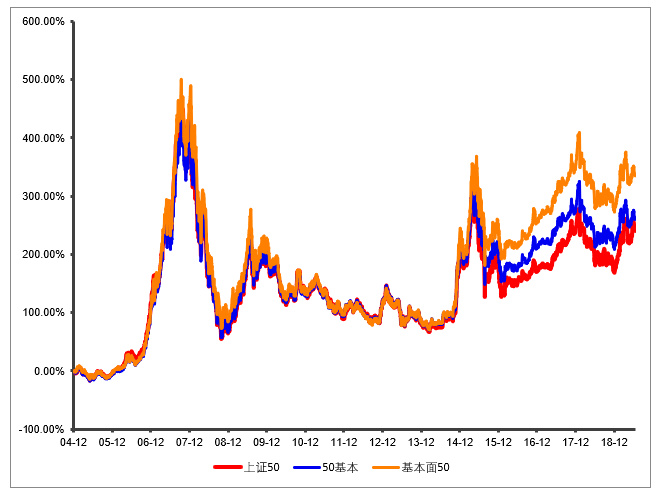

50系指数

如上图所示,基本面指数在50指数中的表现还是相当不错的,以上证50为样本的50基本最近今年全面跑赢上证50指数,表明通过基本面价值(FV)来分配权重来获得超额收益。

以沪深两市为样本的中证锐联基本面50指数获得最高回报,上市至今高于上证50一倍收益。

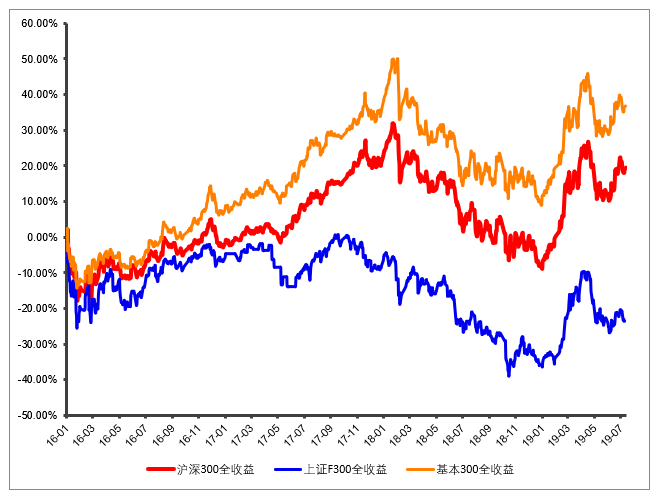

300系指数

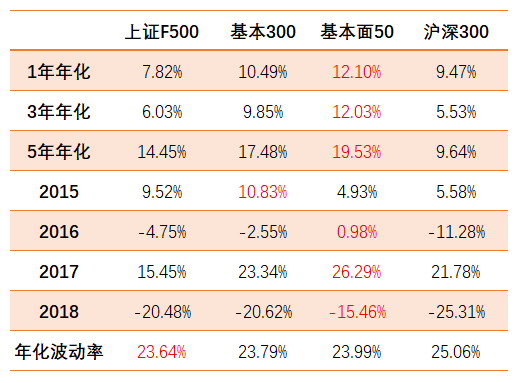

沪深300指数在历史收益率中,指数分红占有比较大的贡献,因此选择对比的3只指数全部使用价格指数。因为基本300指数的全收益指数数据有限,因此只选取了最近3.5年的数据。

从回测数据来看,指数样本的重要性得到肯定,以沪深两市为样本的沪深300和基本300具有明显优势,而通过基本面因子分配权重的基本300指数战胜了沪深300 ,近三年获得15%超额收益。

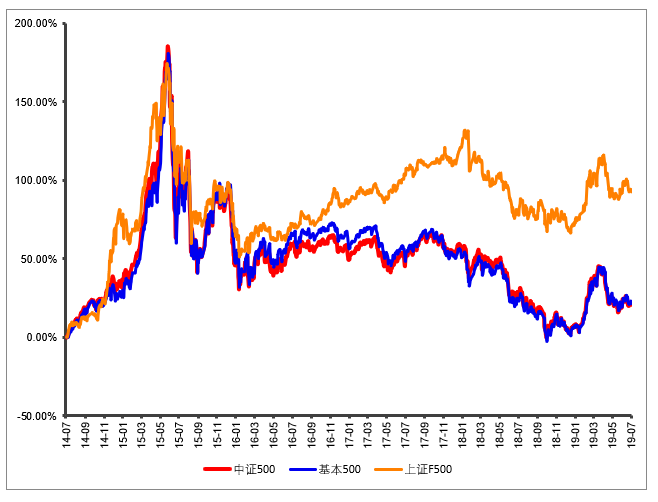

500系指数

选取最近5年数据对比,上证F500取得最好成绩,而中证500和基本500走势几乎一致。

我们大概可以做个分析,中证500和基本500是以沪深股市为样本,三只指数对比可以发现,在2016年之前走势几乎一致,但之后出现明显分化。导致分化的原因我认为主要是2015年杠杆牛后,中证500中的成份股出现均值回归,许多深市中小盘股价出现大幅回调。

业绩对比总结:基本面指数主要是通过财务指标来进行样本筛选和权重分配,从历史回测结果看,此类策略指数应用在业绩稳定、财务数据更健康的中大市值或基本面指标头部个股中获得超额收益的效果更好。

基本面50指数在波动率(近5年年化波动率)相当的情况下,收益率全面高于上证F500和基本300;而三只基本面指数在波动率较低的情况下,业绩全面跑赢沪深300指数。

关联指数基金

下面统计了目前上市的17只基本面指数中的关联指数基金供大伙参考。

推荐关注基本面50和深证F60、深证F120相关的指数产品。

深圳F60是以深市A股为样本空间,分别挑选基本面价值最大的60家上市公司作为样本,基本面价值由四个财务指标来衡量,并决定了样本股的权重,过往业绩也获得不俗的回报,最近3年年化回报16.26%,最近5年年化回报22.34%。

深证F120指数的编制要求与深证F60一致,只是成份股由基本面价值最大的120家公司组成,最近3年年化回报11.51%。最近5年年化回报19.11%。

即便以上三只指数在历史中都获得较好的业绩,但我们在配置基本面指数基金时,选择其一即可。