年化回报10%不难,关键是你愿意承受多大的资产回撤。

很多盲目吹嘘定投者别有用心,个人简介写上:指数基金定投……年化收益15%+或者更多,好像指数基金定投特别容易,更有甚者说稳赚,那请问你的定投策略最大回撤是多少,能保证每年都有15%吗?

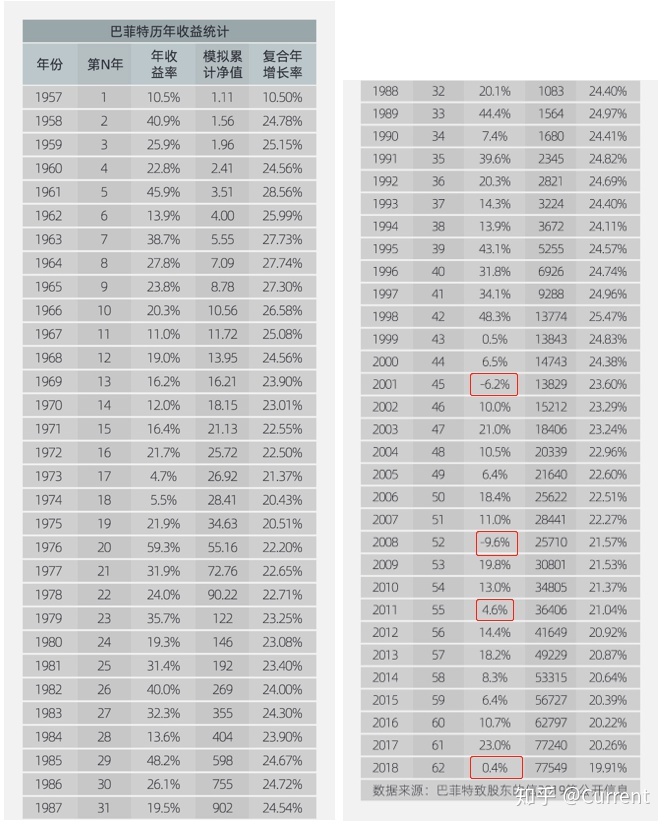

很显然,即便是巴菲特,也无法保证。

金融资产投资中,我们讲求的是收益风险比,意思是要获取这个收益,你愿意承担多大的风险,投资者一定要有这个意识。

基于题主的要求,下面来点干货,构建一只预期年化收益超过10%的组合投资策略。

策略理念:守正出奇

以股票型指数基金为出奇,选择A股市场长期表现优秀的行业指数基金进攻资产,以货币基金+债券基金这类低风险回报稳定的资产为守正,两类资产用50:50的比例搭配。

1、如何出奇

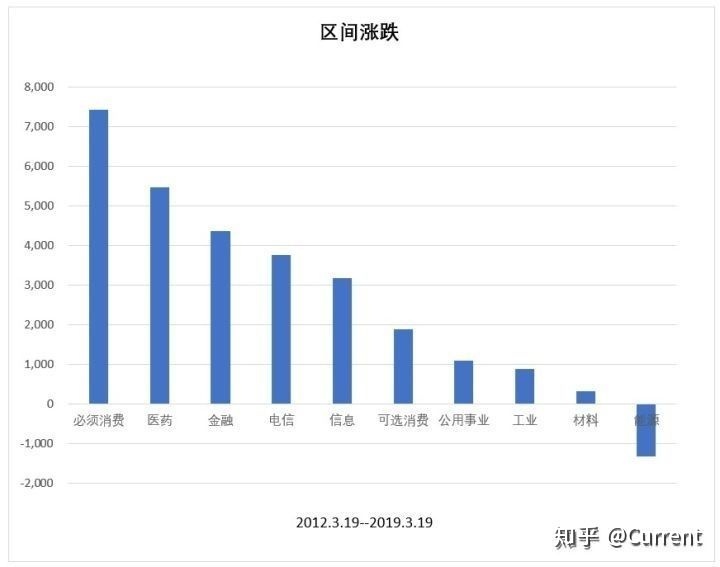

消费和医药两大行业,在全球市场长盛不衰,在A股市场同样如此,请看历史表现:

行业分析,在之前的文章中有详细分析,回看请参考:

1)消费

2)医药

医药指数的投资价值分析

这里不再详细分析,直接给答案,指数选择:中证消费指数(000932)+300医药指数(000913),对应标的:消费ETF(159928)+医药ETF(512010),仓位配置各25%,出奇制胜最佳标的。

2、守正

考虑到在获得最佳回报的情况下,充分分散资产风险,因此同样低风险的类固收资产,将风险进一步降低,使用20%资金配置信用债(城投ETF),20%配置利率债(十年国债),最后10%配置货币基金(银华日利)。

最后,用数据说话,历史虽然不能代表将来,但能验证过去,请看回测表现。

资产配置清单:

回测表现:

2013年11月15至今,年化收益:11.64%,符合题主要求,同期沪深300为9.14%。

最重要的是下面两个指标:

1、最大回撤。A股的波动巨大已经深入人心,这也是导致很多投资者亏损的重要原因,看数据对比,同期沪深300的最大回撤是-46.7%,而我们构建的组合最大回撤降低了59%;

2、波动率。沪深300同期波动率为23.72%,组合为12.51%,带来的好处是什么?看图中的指数组合的收益曲线,显然资产的波动大幅降低,曲线更为平滑,有利于投资者长期持有,降低资产波动带来的心理压力。

组合仅供题主参考。

总结

我们可以看到,虽然年化收益达到11.64%,但是最大回撤同样不小,这主要原因是A股市场大幅波动造成,因此我们在投资之前得慎重“年化收益11.64%”。

另外,上面讲到了通过组合投资来降低资产的回撤和波动,顺应这一思路,题主也可以进一步改进,或许能发现更好的答案。