你将看到一篇最全面的分析:先从指数自身情况进行初步分析,之后进行指数对比,最后是投资建议,附带基金参考。

上证50:

由沪市A股中规模大、流动性好的最具代表性的50只股票组成。成份股只涵盖上海证券交易所龙头股,假若A股未来爆发,难道深交所的成份股没有机会?历史上,每轮牛市,深证成指的涨幅可远远高于上证哦。

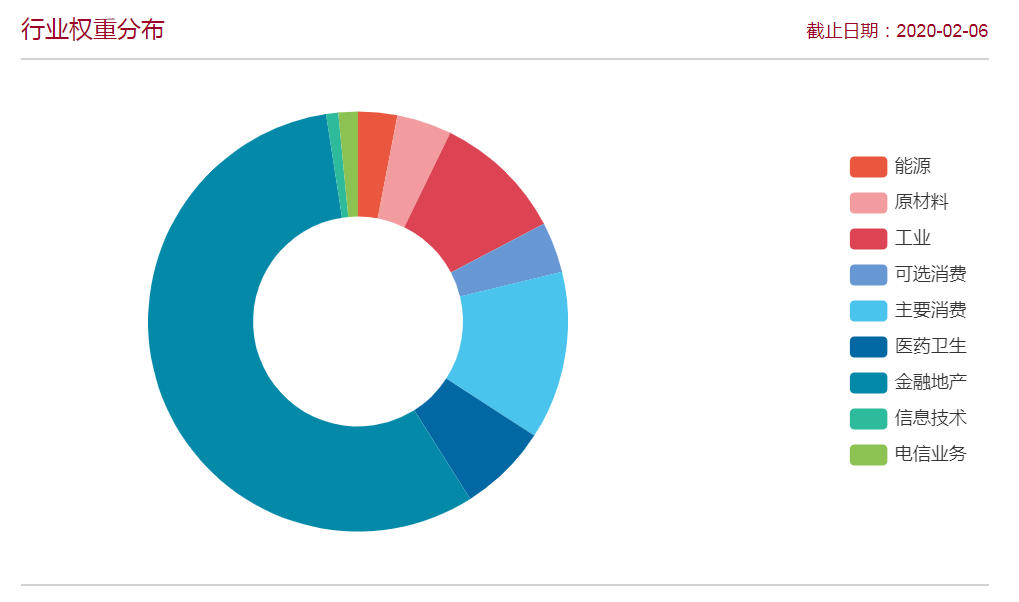

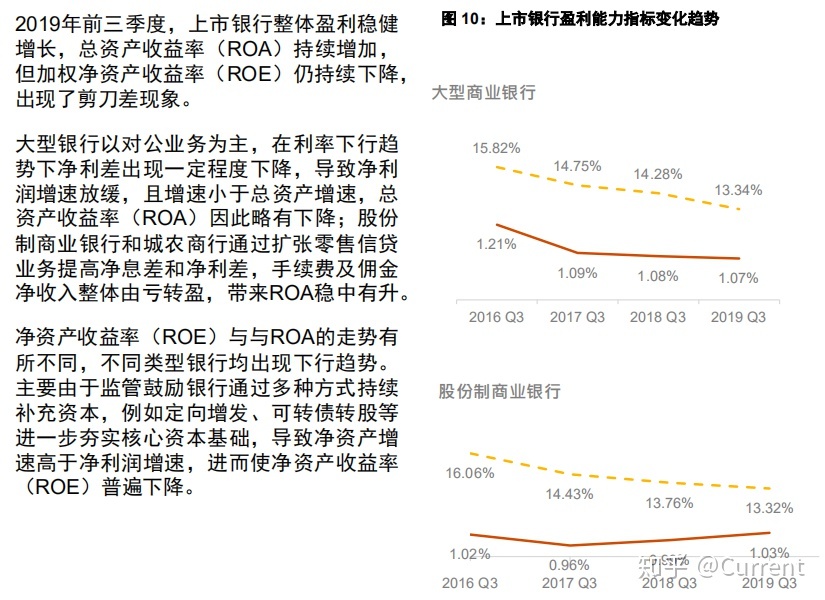

行业权重也值得一说,众多宽基指数中,上证50指数的金融地产占比最高,其中主要集中是中国平安(总占比16.11)、众多银行股(总占比20%),中国平安不多说了,绝对的优质标的,但是银行股占比太高,未来的盈利增速是个疑问,根据PWC2019年上市银行分析,银行的盈利增速在逐渐放慢:

这也是为什么截至当前超过8成银行股已经破净值(PB),但价值投资者却迟迟没有抄底迹象。

小结:上证50对A股市场龙头股的涵盖不足,金融地产行业占比过高,行业分散不足,吸引力不够。

中证500:

由全部A股中剔除沪深300指数成份股及总市值排名前300名的股票后,总市值排名靠前的500只股票组成,综合反映中国A股市场中一批中小市值公司的股票价格表现。

成份股涵盖沪深两市,是A股中中小市值的宽基代表指数,行业分布比较广,主要集中在信息技术、工业、原材料。

从指数最近3年的表现看,比较糟糕,年化收益为-7.39%。

究其原因,我认为跟当前的投资者结构转变有很大关系。

A股市场过去主要有散户组成,机构化低,中小市值股波动大,诱惑多,成交量也不错,吸金能力强。但是现在完全相反,机构化比例逐渐提升,外加A股对外开放加速,外资可多是价投居多,当然是买龙头、大白马,还有最近一年进来的MSCI资金,纳入MSCI的成份也是大盘股居多,多重因素叠加也就体现了今年的机构抱团现象。

未来,我认为机构化会更加严重,市场波动也会逐渐降低,靠题材、炒作、吹风起来的中小个股机会更加渺茫,这些企业唯一的机会是踏踏实实经营,挤近行业龙头队列。

小结:中证500指数主要由中小盘个股组成,行业较为分散,代表A股市场的新兴力量,但是当前市场的培育环境较差,我认为中证500未来的机会不如龙头集中的其它宽基,可作为组合投资的一部分。

沪深300:

由上海和深圳证券市场中市值大、流动性好的300只股票组成,综合反映中国A股市场上市股票价格的整体表现。毫无疑问,代表的是A股市场各行业的龙头,相当于美股的标普500指数。

成份股主要有沪深两市的龙头股组成,基本涵盖了各行各也的龙头,指数弹性较好,股息率也是众多宽基指数中的佼佼者。

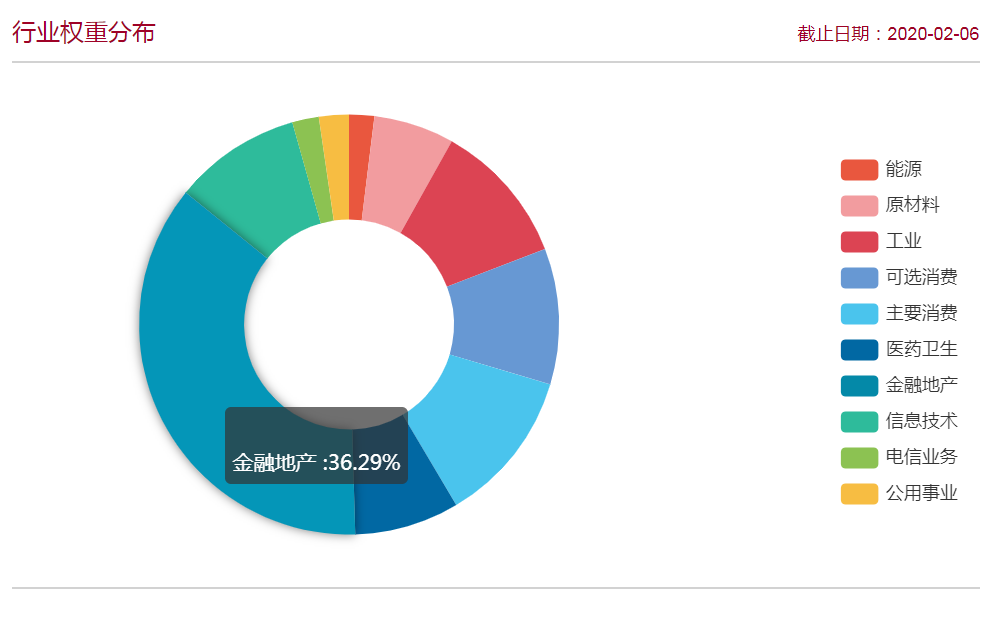

和上证50相同,金融地产是300指数的第一大行业权重,但是相比上证50指数的高度集中,沪深300在行业分布上有明显的优势,消费、医药占比上升,同时深交所龙头股的加入,我认为更能代表A股市场,行业风险更分散。

小结:龙头股汇聚,市场投资者机构逐渐向机构化转变,龙头股集中+行业分散的特点,沪深300指数更具投资价值。

总结

综上所述,如果考虑单只指数投资,沪深300指数无疑是最佳选择。

投资建议

科技强国是未来国家发展的战略,中证500成份中科技股含量高,叠加未来几年的5G板块爆发,所以中证500指数也是不容落下的。综合考虑:把中证500+沪深300进行组合投资,是个不错的选择,资金分配上,建议中证500和沪深300比例为4:6。

投资策略,优先考虑定投:基金定投,看这篇就够了

基金选择:

指数增强型基金优于普通指数基金,当前市场指数增强基金是最好的选择:

这些指数比普通指数更赚钱,如何选择

参考基金:兴全沪深300增强(163407)、富国中证500增强(161017)。