LOF套利全解

近期市场低迷,能捕捉的机会甚少,建议大伙卧倒不动,总比瞎折腾的强。远的不说,就比如前天被摁倒在地的中国中免,各路神仙找出众多看空理由,有说高估的,有说业绩不达预期的......

只可惜以上观点昨天集体翻车,中国中免大涨8.41%。

嗯,掐指一算是错杀。

此刻,我只想再搬出讲的最多的一句真理:“短期行情不可预测”,投资中还是要保持有独立思考的能力,以免受“噪音”影响。

说回今天的正事。此前,多次跟大伙提及关于场内基金(ETF、LOF)套利,囿于各种原因没能一一介绍,趁此机会ETF之家全面聊聊LOF套利的可行性。

全文3400字,分为十个章节,是原理+实操相结合的一门赚钱手艺,建议大伙保存慢慢消化。

一、套利的本质

同一只基金,A市场卖1元,B市场卖1.2元,价差产生套利空间,套利的本质就是低买高卖赚价差。

从产品特性来讲,具有一二级市场联动交易机制的ETF和LOF都具有套利的机会。

其中,ETF“实物申购,实物赎回”(用股票换ETF份额)的机制把绝大部分投资者拒之门外。

举个例子:跟踪上证50指数的ETF(510051),根据交易所4月13日公布的PCF清单,实物申购最低门槛为3103956.44元(买入等比例的50只成份股现金价值)。

相比之下,“现金申购,现金赎回”的LOF,显得足够的亲民,不用一万、不要一千、一百亦可上车。

二、LOF灵活的交易制度

LOF基金是国内的创新型产品,它的交易制度相比ETF更加灵活。

通过股票账户,LOF既可买卖也可申赎,以华宝证券APP为例,买卖LOF的步骤如下:

申购LOF界面

此外,LOF基金也可以在场外申购/赎回,比如在天天基金、支付宝等基金销售机构。

如图中所示,买卖LOF涉及到基金的价格和净值,因此搞懂两者的区别至关重要。

三、LOF的两个价格

LOF有两个价格,一个是像股票一样在场内流动形成的交易价格(下图绿色框),另一个是LOF的基金净值(下图红色框,反映基金上一交易日实际净值)。

记住一点:凡是申购/赎回都是按基金净值计算,而场内买卖则按盘中实时交易价格计算(参考个股交易)。

如上图所示,同一只LOF交易价格与基金净值不一致,因此产生了价差。

四、LOF的净值估算

LOF盘中所反映的是昨日基金净值数据(基金公司每晚披露当日净值),因此基于LOF的套利我们首先得估算盘中的净值,计算是否有套利空间。

LOF盘中净值随着股票价格的波动而变化,净值估算就是根据历史持仓来推算盘中的基金实际净值。

但是,如果盘中基金经理有调仓动作,那么净值估算的结果容易偏离,所以大伙记住,既然是“估算”就不代表100%准确。

《ETF组合宝》为大家提供了基于净值估算得出的折溢率实时数据,LOF套利必备:

五、LOF的折溢价套利

LOF的交易价格与估算净值的价差,称为折溢价。

当LOF交易价格小于估算净值时,称为折价,相当于LOF在场内打折卖;

当LOF交易价格大于估算净值时,称为溢价,相当于LOF在场内加价卖。

市场上通常用折溢价率指标来反映价格偏离情况,下面顺便给大伙讲讲折溢价率是如何计算的:

折溢价率的计算公式为:折溢价率=【交易价格-估算净值】/估算净值*100%。

折溢价率正值代表LOF场内溢价,负值代表LOF场内折价。

无论LOF是折价还是溢价,最终交易价格都得向基金净值靠拢,因此价格回归是套利者敢于出手的主要依据。

六、两种折溢价套利策略

LOF的主流套利策略有两种,一种是无底仓套利,另一种是持有底仓套利。

1、无底仓套利

所谓无底仓套利就是在未持有LOF的情况下,当LOF出现较大溢价时,在场内低价申购LOF,等份额到账后在二级市场卖出,从而赚取价差收益。

举个例子:(组合宝LOF)当前交易价格1.2元,估算净值1元。

以1元申购1000份,份额到账以后,在场内以1.2元卖出1000份,净赚200元(未考虑交易成本)。

2、持有底仓套利

举个例子,ETF之家持有1000份(组合宝LOF),成本价是1元。

某日,(组合宝LOF)场内出现20%溢价(交易价格为1.2),此时我第一时间在场内卖出LOF,与此同时在场内申购回1000份LOF。

假设盘后组合宝LOF的净值仍然是1,那么在持仓成本不变的情况了,ETF之家净赚了20%利润(未考虑摩擦成本),相当于我的持仓成本降低了。

3、无底仓套利的坑

实际套利中,无底仓套利的风险巨大,可操作性很低。

举个例子,无底仓溢价套利:

A、T日,场内申购LOF;

B、T+1日,确认基金份额(券商结算以后,可查看份额和手续费);

C、T+2日,卖出申购的LOF份额;

从申购到卖出,最少要经历3天价格波动,如果期间波动把溢价抹平或者净值下跌超过溢价,此次套利操作不但完全白搭或许还偷鸡不成蚀把米。

实际投资中,持有底仓的LOF套利策略可操作性更强(下文均是基于持有底仓套利为前提)。

七、LOF套利的操作成本

以上案例均是在理想情况下计算的套利收益,实际上LOF套利中我们要扣除操作成本。

操作成本分为两部分,一部分套利费用(手续费),另一部分是摩擦成本。

1、套利费用(手续费)

溢价套利交易费用。场内卖出LOF,手续费约成交额的0.01%;场内申购通常为0.15%(以万分之一买卖佣金、场内申购一折计算,实际收费标准以券商为准),合计费用大约为0.16%。

折价套利费用。场内买入LOF,手续费约为成交额的0.01%,场内赎回通常持有7天以上赎回费用为0.5%,合计费用为0.51%。

2、摩擦成本

所谓的摩擦成本,即是套利过程中买卖时间差产生的价格损耗,比如上文说到的溢价套利假设份额转换期间波动把溢价抹平、又比如净值估算不准确导致的实际价差缩水,可以统一称为摩擦成本。

综上两点,我们可以大概计算LOF的套利收益:收益=本金*(折溢价率-交易成本)。

举个例子,持有10万(组合宝LOF)基金,价差2%:

粗略估算盈利=10万*(2%-0.16%)=1840(元)

注意,粗略计算是理想化状态,实际盈利得扣除交易摩擦成本。

综上两点,当溢价率超过0.16%,溢价套利的可行性增加;当持有LOF超过7天折价率小于-0.51%时,折价套利的可行性增加。

八、LOF套利具体操作步骤

套利的原理和交易成本都讲清楚了,接下来跟大伙聊聊实际操作逐步。

1、折价套利

2点57分之前,以交易价格买入LOF(低价买),同时必须在3点前在场内赎回LOF份额(高价卖)。

注意,折价套利需要提前预留同等份额价值的现金,场内赎回资金T+4日到账(比如周一赎回,则周五到账)。

2、溢价套利

2点57分之前,以交易价格卖出LOF(高价卖),同时必须在3点前在场内申购LOF份额(低价买)。

注意,场内申购份额T+2到账(比如周一申购,则周三到账)。

3、为啥要等尾盘才能套利?

盘面价格随时变化,理论上越接近收盘,价格波动的风险越小,因此每天留给套利者的操作时间非常短暂。

交易日2点30分之后是捕捉套利机会的观察期,2点50至2点56分是LOF套利的黄金交易时间段(最后3分钟是集合竞价时间,无法成交,所以务必在57分之前完成买卖)。

九、LOF套利标的的选择

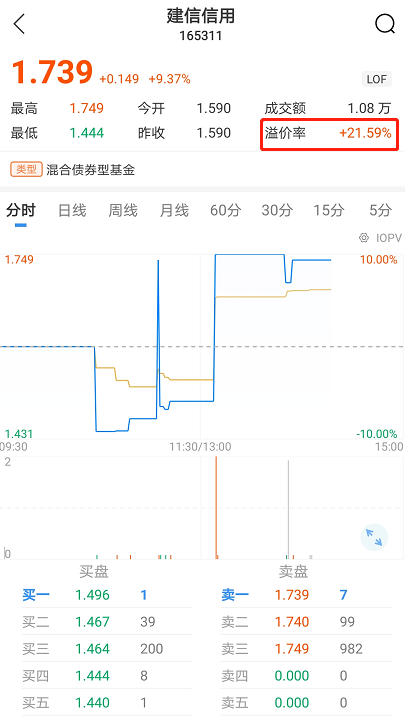

1、理论上折溢价率较大的标的均可套利,实际上并非如此,里头的坑很大。比如下面这只(建信信用),4月15日盘中溢价率达到21.59%,一块大肉,但当天的成交额只有1.08万,谁套谁上当,没有流动性。

2、成交量是筛选LOF的第一指标,目前市场上日均成交额大于1000万的LOF共10只,如下图所示:

以上10只LOF,不乏业绩优良长期能战胜大盘的优质标的,ETF之家在:最牛基金组合,年化收益58%,有单独详细介绍。

例如富国天惠、兴全合宜、兴全模式、兴全趋势、景顺鼎益均是流动性较好的LOF套利标的,是持仓套利的不二之选。

十、LOF的套利都有哪些坑

1、手续费必须足够低

LOF交易手续费≤万一、申购费用≤一折、折价套利持有LOF超过7天(小于7天赎回费1.5%),不满足以上条件LOF套利大概率亏本。

2、基金估值错误,裤衩都可能亏掉

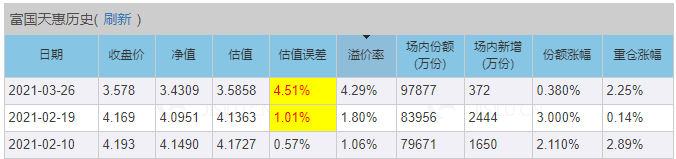

比如3月26日富国天惠,大家估算的溢价率都超过4%,但实际是当天基金进行调仓,都算错了(延伸:流动性好的LOF,盘面波动不大的情况下,折溢价大幅走阔通常都是调仓所致)。

3、基金限额

目前多只基金处于限额申购状态,例如:兴全合宜是1万,兴全合润是3000,富国天惠是1万,意味着没有大额套利的机会。

记住,操作之前先查看基金的情况,别场内把份额卖了才发现没法等额申购,造成不必要的损失。

4、LOF套利不是捡钱

结合LOF套利的可行性分析,我的观点是不能因为套利的潜在机会而套利,毕竟LOF套利不是无风险收益。持有优质LOF基金的前提下,当折溢价率有足够空间时通过LOF套利来降低持仓成本才是正路。

本质上来讲,LOF套利是持仓过程中顺手捡点钱,是副业而不是主业,别本末倒置。一些自媒体夸大了LOF套利真实收益,根据我实操和测算,每年增强10%以内的可能性还是有滴,超过不现实。

总结

本篇LOF套利全解大伙好好学习,没搞懂可以多看几遍,套利机会稍纵即逝,未雨绸缪才能把握“捡钱”机会。有不明之处,在下方留言交流吧!