最牛基金组合,年化收益58%

ETF是我们聊的最多的话题,它集流动性好、费率低、高效跟踪指数等优点,也因此深受投资者欢迎。当然,ETF并非全能,它也有自己的短板,比如场外投资者就没法参与进来,您得先开个证券账户才能交易。

那么,有没有既可以在场内交易,又可以在场外申赎的基金呢?

答案是有的,而且产品非常成熟,它是ETF基金场内“孪生兄弟”LOF。

LOF(Listed Open-ended Funds)译为上市型开放式基金,是国内本土化的创新产品。它是一种既可以在场外进行基金份额申购或赎回,又能通过转托管机制将场外市场与场内市场有机联系在一起的一种开放式基金。

简单来讲,大伙在场内可以通过股票账户买卖,场外可以通过基金公司申赎,LOF基金本身打通了场内场外份额转换。

此外,从LOF的字面(上市型开放式基金)译意也可获知它跟ETF的主要区别,ETF是交易型开放式指数基金,而LOF少了“指数”,也就是说LOF既可以是被动型的指数基金、也可以是主动管理型产品。

同样是场内基金目前ETF已经占据了指数基金的主要市场份额,因此LOF在这一领域并没啥优势,此处不展开聊,下面重点来讲讲LOF中的主动管理型产品。

LOF八强

从基金规模、最近两年累计收益、日均成交额三个维度进行筛选,可选出如下8只LOF产品,简单目测都是牛基,一个比一个能打。

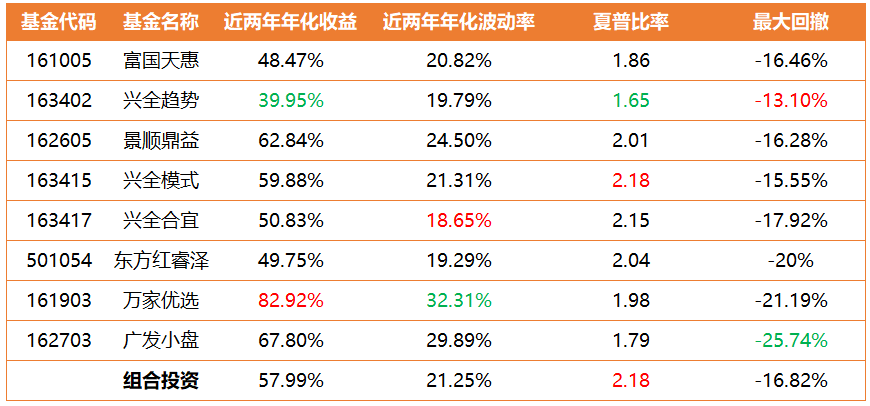

如上图所示:即便是收益最低的兴全趋势,最近两年累计收益达96.05%,年化收益39.95%;最牛的万家优选累计收益更是达到了234.6%,年化收益82.92%。

ETF之家此前说过,投主动管理型基金就是投基金经理,下面我们来扒一扒藏在业绩后面的密码。

富国天惠——朱少醒

该产品自2005年11月成立以来,一直由朱少醒管理,累计收益达1931.23%。网上关于他的赞美,无处不在,被评为中国公募基金TOP20,这里就不多说了,业绩就是最好的证明。

他是成长风格,偏向选股来获得超额收益,长期保持高仓位,稳健中带激进。

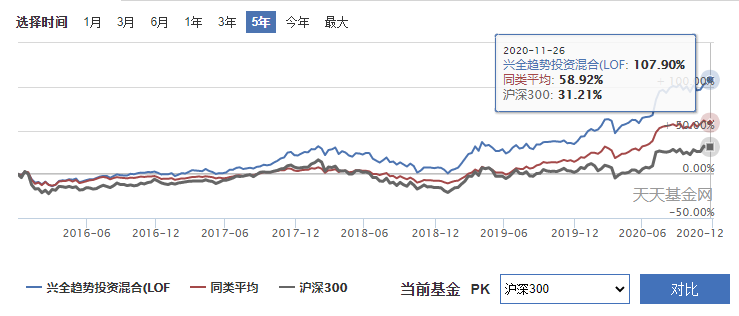

兴全趋势——董承非

该产品是兴全全球基金中的明星产品,实现十年十倍历史佳绩,自2013年起由董承非接管。他没有行业偏向较为均衡,属于大盘平衡风格,风险控制能力强,长期换手率低等特点,市场上有投资者称他为“长跑健将”。

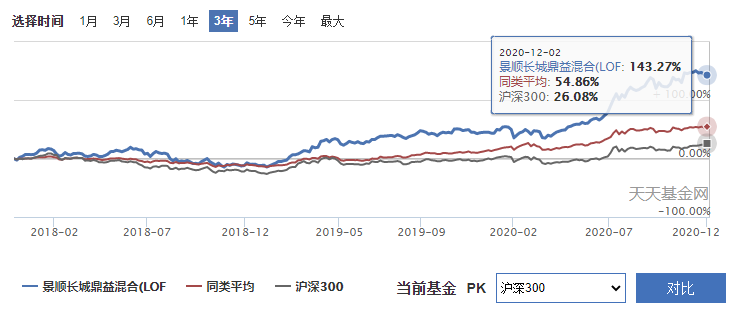

景顺鼎益——刘彦春

刘彦春是景顺长城基金头牌基金经理,现任研究部总监,金牛基金经理,他所管理的兴新成长(260108)、景顺鼎益都获得非凡佳绩,任职以来年化收益达22.71%。

他的投资风格偏向行业配置,专注于大消费,行业配置能力极强,行业与个股的集中度很高,极低换手,偏好成长股;选股能力突出,重仓股长期持有,淡化择时,业绩持续性强。

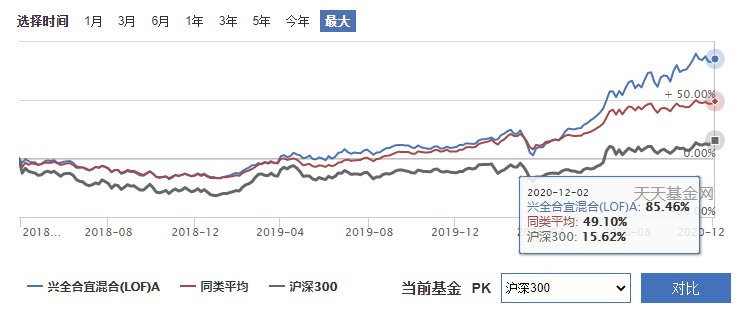

兴全合宜——谢治宇

谢治宇是兴全基金投资部总监、近6年拿下7座基金业金牛奖,任职以来投资年化收益率21%,业绩爆表。

他投资框架包含行业发展、估值、基本面、成长性等多个维度,其中性价比是他最核心的变量,自下而上寻找性价比高的好股票。投资风格讲究均衡配置,注重控制回撤,属于稳健型代表。

东方红睿泽——孙伟

孙伟来自东方红资管,消费品研究员出身,是一位新晋基金经理。他坚持价值投资,近两年业绩突出,ETF之家认为超额收益的来源主要得益于这两年的大消费崛起,目前管理三只产品均获得不错的收益。

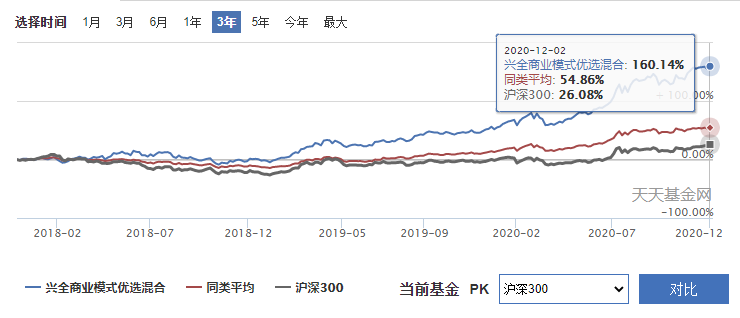

兴全模式——乔迁

乔迁是新晋基金经理黑马,早年为董承非、谢治宇两位大佬当过基金经理助力,起点较高,有青出于蓝的潜力。她所管理的兴全模式,任职以来年化回报达43.77%,画风如下:

投资风格较为均衡,注重长期安全边际,强调对公司的深入研究,采用自下而上是选股理念。

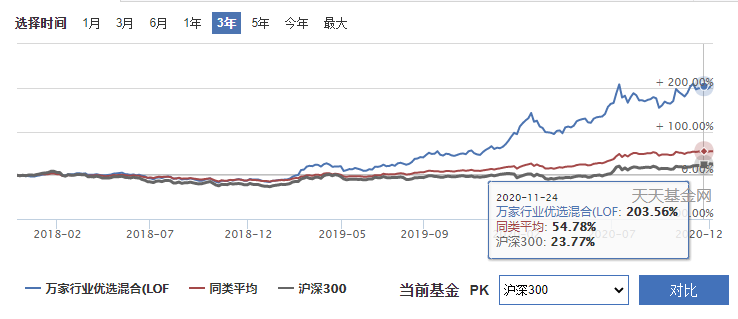

万家优选——黄兴亮

黄兴亮毕业于国内顶级学府清华大学,计算机博士学位,所管理的万家优选任职以来回报162.85%,在同类产品中排名第七,业绩如下:

他的投资风格比较鲜明,对TMT板块有明显的偏向,精于行业选股,专注于成长股策略,对看好的公司大胆出击、重仓持有。

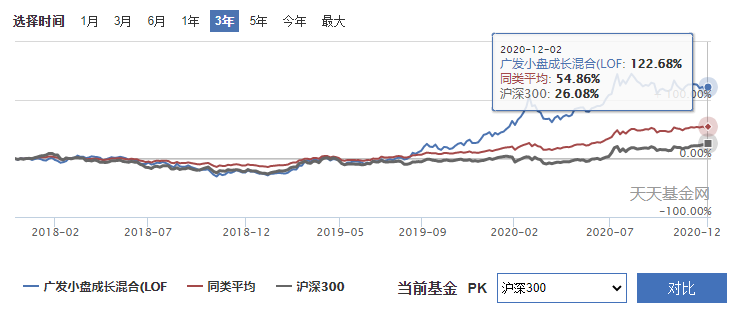

广发小盘——刘格菘

刘格菘是2019年公募基金网红基金经理,去年业绩排行榜TOP10中,独占3席,今年同样有多只产品收益超过50%,有投资者称他为“牛市终极印钞机”。

他的投资风格激进,基金波动较大,排名靠前的基金经理里头市场对他的争议较大,风险承受能力较弱的投资者需要谨慎。

从过往业绩以及投资理念看,每位基金经理都是自己的特长,业绩就是最好的证明。其中,我们也可以把他们分为两类,一类是对行业有明显偏好的,一类是综合管理型。

比如:刘彦春、孙伟偏大消费,黄兴亮偏向TMT,刘格菘偏向科技等弹性较大的板块,这四位可以归为一类;其余四位基金经理划分为综合型。

那么,问题来了,以上8只产品都很优秀,我们应该如何选择呢?

LOF最强组合

首先,如果是买其中的一两只产品,ETF之家的建议是买综合型产品,比如富国天惠、兴全趋势、兴全合宜、兴全模式,毕竟任何行业都会有景气周期,一旦行业进入下降周期,偏行业产品或许无法跑赢市场(当然,也不排除有穿越牛熊的基金经理)。

另外,买主动型基金,我们应当把重点放在基金经理身上,认可他的投资理念,符合你的投资风格,再考虑投资。

当然啦!从分散风险的角度考虑,ETF之家会一键打包买入,通过资金分配的方式将基金经理之间的风格抹平,更符合我的要求。

通过数据统计发现,组合投资还有意想不到的收获,来看下面这组统计数据:

如上图所示,通过组合投资的方式,该基金组合获得了2.18的夏普比率,拿单只基金看兴全模式的夏普比率最高2.18,8只产品中最低的是兴全趋势,只有1.66。(夏普比率代表投资组合每承受一单位总风险,会产生多少的超额报酬,数值越大说明基金的单位风险所获得的风险回报越高)。

简单来讲就是通过组合投资的方式,降低了整体的风险,而获得的超额收益却提高了,这就是组合投资的魅力。下面是最近两年该组合的历史表现:

该组合的优点是充分享受了优秀基金经理超额收益的红利,同时又分散了单一基金经理业绩稳定性的风险,近两年年化收益达到了58%。此外,考虑资金分配的平衡性,组合每年再平衡一次。

需要提醒一下大伙,以上业绩来源的背景是在2018底至今市场经历一轮小牛行情获取的业绩,市场整体水位也得到相应的抬升。如若后市进入震荡,再牛的基金经理获取超额收益的能力也将下降,这是由市场决定的大伙要降低收益预期。

ETF之家在(ETF组合宝)中创建了该策略,对于8位基金经理的敬仰,取名“LOF八仙组合”,APP(点击阅读原文即可下载)内搜索关键字“八仙”即可查到。我们认为这个策略有较高的参考价值,大概率能跑赢绝大部分宽基指数。

最后,再回到LOF基金这一话题。过去我们基于ETF基金创建的组合,场外投资者很难找到对应的替代标的,而LOF完全不用考虑这一问题,场外投资者可通过基金账户购买,场内可通过股票账户买卖,满足不同投资者的需求。

但两种投资途径还是存在一些区别,比如交易费率,LOF场外申购通常费率为1.5%,即便一折费率,申购一万元也得15元交易费,而通过股票账户购买通常只需要万一(买一万只需1元)。

另外一点是LOF在场内买卖更为灵活,T+1交易,买卖手续费相同,场外申赎才T+1确认份额,7天以内卖出还得收1.5%的高额赎回费用。

有一定投资经验的投资者,ETF之家建议通过股票账户买卖,如果是小白那么还是场外申购吧,毕竟交易太便利容易频繁操作,不利于投资。