5G基金投资详解

2019年6月,工信部正式发放了5G商用牌照,自此5G商用开启新篇章。

2019年10月,第一只5G主题基金上市:华夏5GETF(515050)。ETF之家第一时间对产品进行详细分析:拥抱5G的最佳投资方式,并给出上车建议。有关注的朋友们,应该都提前享受到5G带来的红利。

近期,高层会议中频繁提及要加强“新基建”的基础设施建设,主要包括5G基建、特高压、城际高速铁路和城际轨道交通、新能源汽车充电桩、大数据中心、人工智能、工业互联网等七大“新基建”板块。

而这其中5G基建是“新基建”的核心,比如各类5G应用的带动,在线教育、在线办公、在线诊疗、政务信息化等领域的基础设施建设,到2025年累计带动投资规模或将超过3.5万亿。

相比去年,当下5G相关的指数基金正逐渐丰富,这篇我们通过详细的对比分析,希望给大伙提供更全面的参考。

相关指数

截至当前,市场上共有三只5G相关指数,分别是:5G通信(931079)、通信设备(931160)、5G 50(931406)。

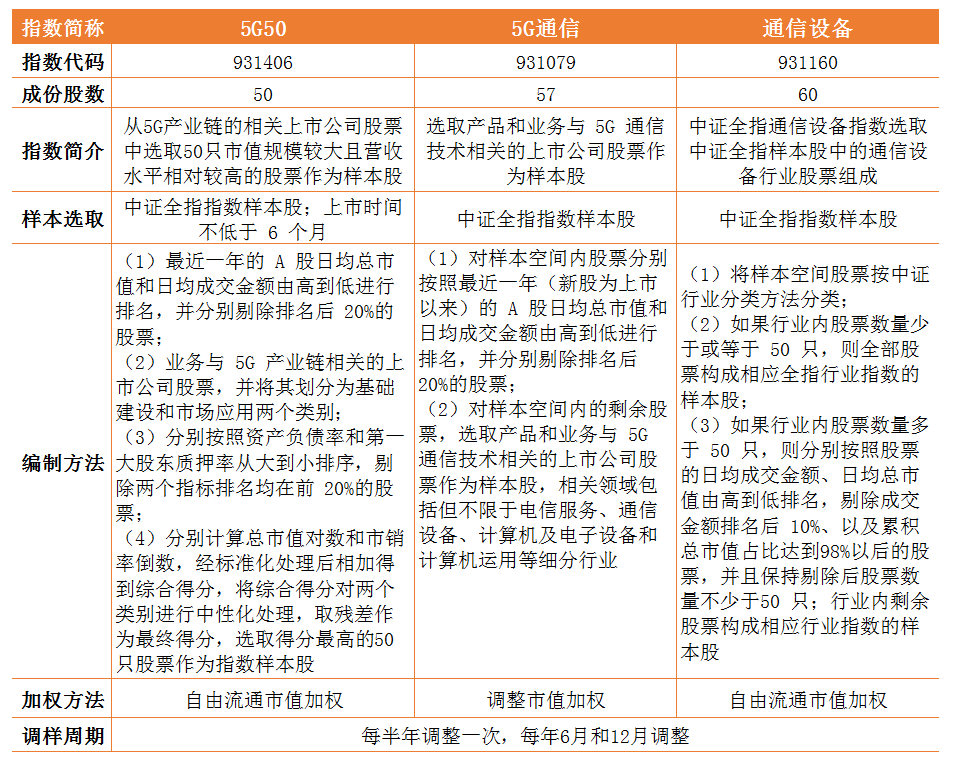

编制方法对比

指数编制的方法主要区别:

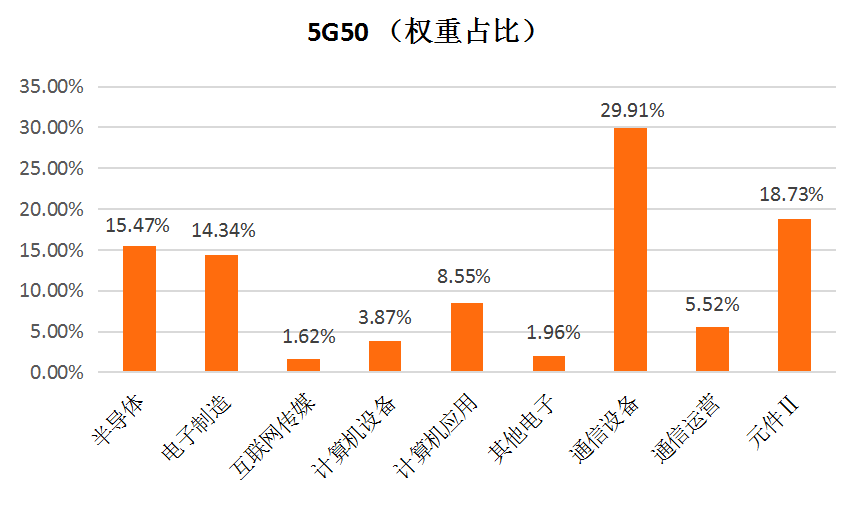

1、5G50指数注重产业链,主要包含通信传输设备、通信终端设备、电子设备及仪表制造商、系统集成及 IT 咨询、光电子器件等细分行业,并对企业的营收能力提出明确规定;

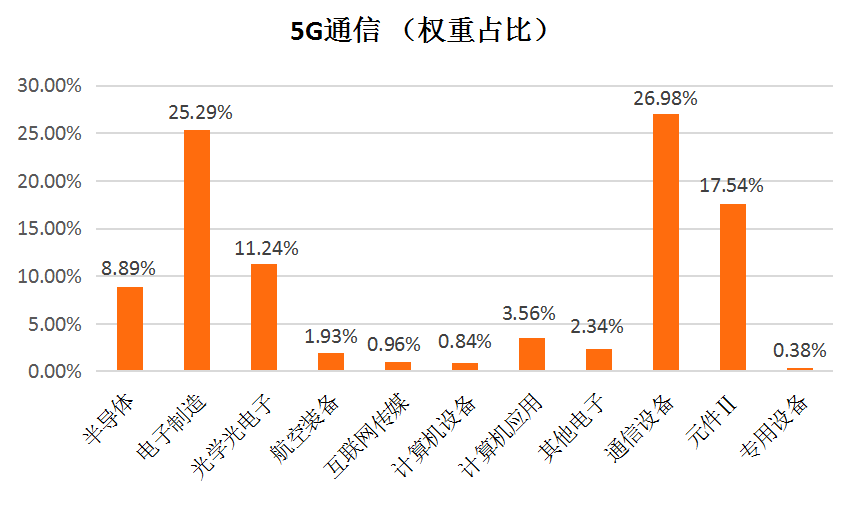

2、5G通信指数偏向消费电子类,行业分布主要集中在电信服务、通信设备、计算机及电子设备和计算机运用等细分行业;

3、通信设备指数为中证全指通信设备指数代表中证全指二级指数中的通信设备行业,属于行指数。

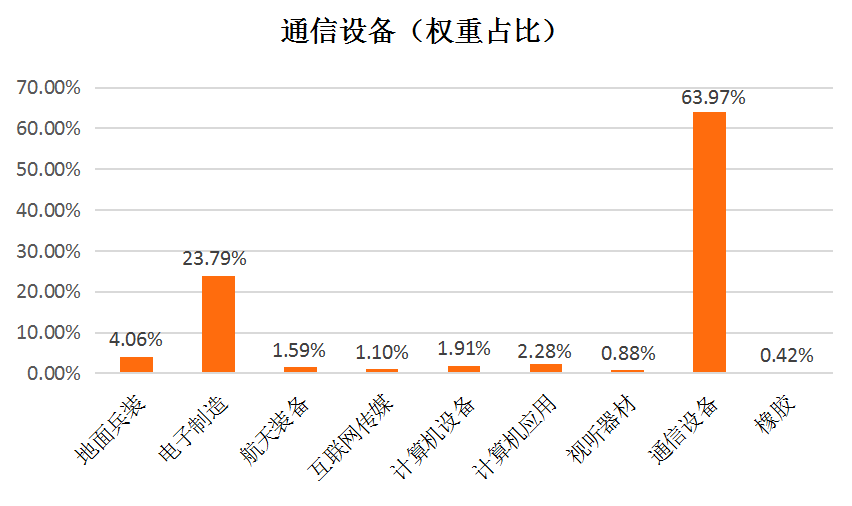

行业分布

再看三只指数的成份股行业分布,选择申万二级行业进行分类,统计数据如下:

通信设备

5G通信

5G50

小结:通信设备行业分布最集中,接近85%权重分布在通信设备和电子制造;5G50行业最分散,与其选样方法相呼应,注重产业链分布;5G通信指数与5G50行业分布较为接近,但其偏向消费电子的行业分布,比如光学光电子占比11.24%。

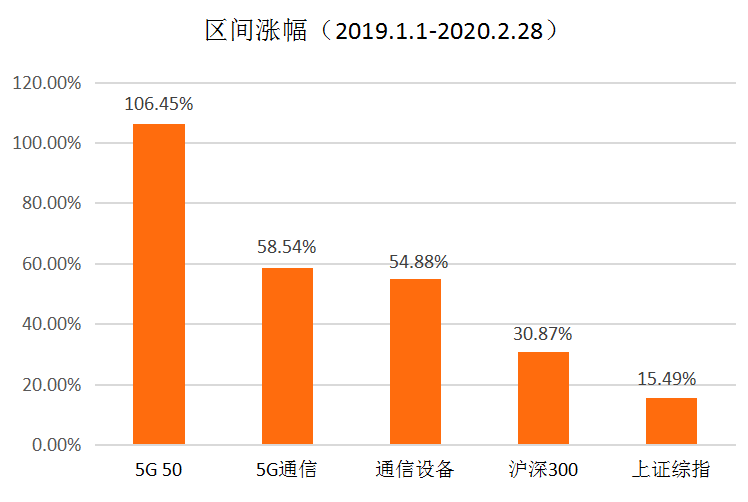

历史业绩对比

数据统计显示,2019年1月1日至2020年2月28日,三大指数相比沪深300指数有明显的超额收益,5G50指数涨幅达106.45%。

5G50指数涨幅最大主要归功于成份股中半导体行业占比达15.47%,而过去一年半导体在申万二级行业指数中涨幅第一。涨的太快会透支未来的上涨空间,最近科技板块的大幅度回调是最好的例子。

权重股分析

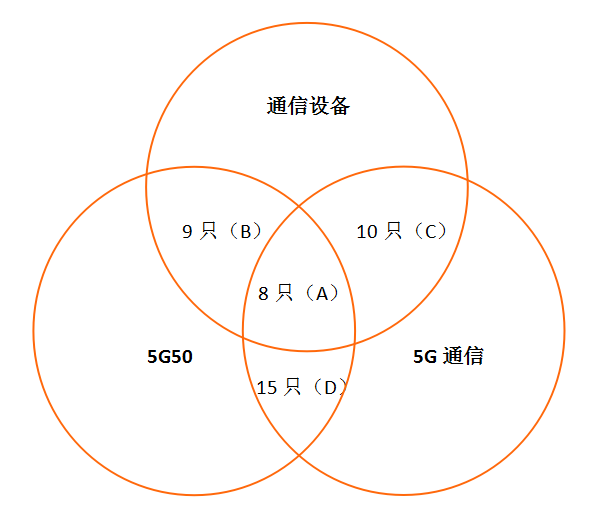

权重股分析主要对三只指数的重叠成份股进行对比,分别用A、B、C、D四组数据进行对比。如下图所示,三只指数中完全重叠的个股共8只。

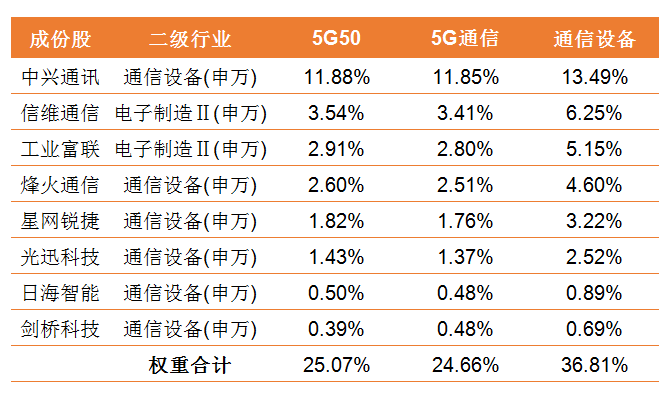

完全重叠的8只成份股(A组),在指数中的权重占比如下所示,主要集中在通信设备行业。

涉及的成份股数量较高多,篇幅有限不再一一列示,根据四组数据我们可以得出结论:

1、A+B代表5G50和通信设备的成份股重叠数17只,占5G50指数权重34.46%,占通信设备权重55%;

2、A+C代表5G通信和通信设备的成份股重叠数18只,占5G指数中权重占29.35%,占通信设备权重45.63%;

3、A+D代表5G50和5G通信成份股重叠数23只,占5G50指数权重53.35%,占5G通信权重55.35%。

小结:5G50和5G通信两只指数成份股重叠接近55%,而通信设备可以说是5G50和5G通信指数的底层资产,在两只指数中占比均超过了45%。

相关基金产品

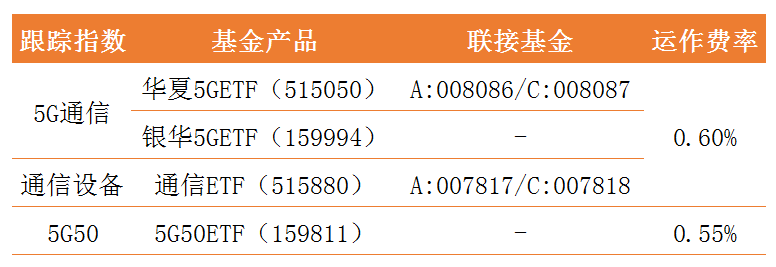

目前跟踪5G相关ETF共5只,其中博时5G50ETF(159811)还在发行中,作为新产品在费率上有一定优势。

华夏5GETF和通信ETF上市时间较长,基金规模大、流动性好,而且都有对应的场外联接基金,首选。

总结

5G带来的商业价值不局限于通信设备,从长期投资的角度看,选择5G产业链的5G50或偏消费电子的5G通信更好。

政策持续支持,5G板块依然是今年的主要投资方向,还是这句话:错过了3G、4G的投资者别再错过了5G。