对暴涨以后的美股一些看法

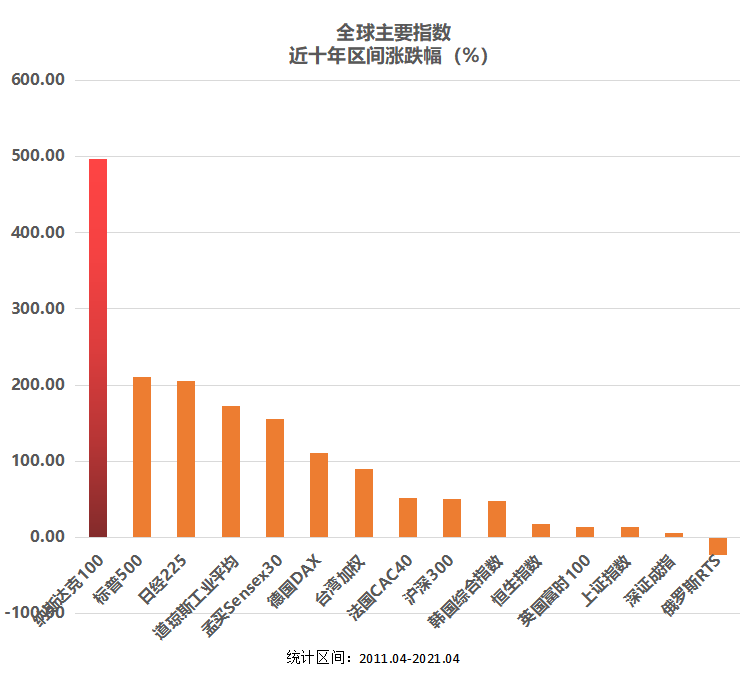

无可厚非,美股最近十几年的长牛走势,让全球资本看红了眼,其代表指数纳斯达克100近十年涨幅接近5倍。

同样是美股,各大指数的差别不小,中大市值代表标普500同期涨幅210%、道琼斯工业平均指数同期涨幅大约170%,纳斯达克100一骑绝尘。

当然,我们分析指数不能只看涨跌幅,其底层资产才是重点。

纳斯达克100指数暴涨的背后一方面反映了近十年科技行业的高景气度,另一方面是龙头溢价效应。

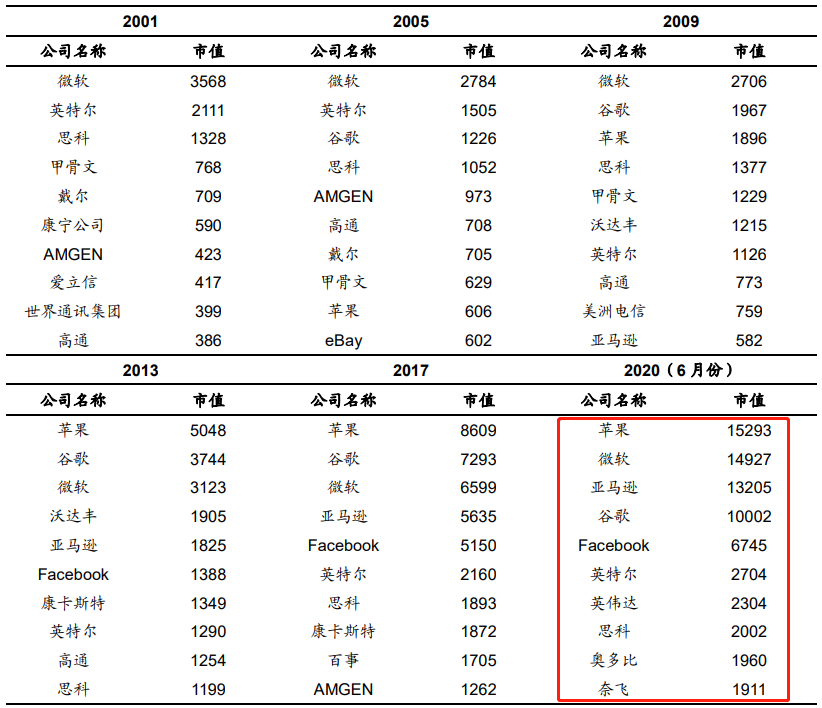

下图统计的是最近20年纳斯达克100指数前十大成分股的变迁和发展,当年前十大成分合计10699亿美元,市值仅相当于现在的谷歌。

2010年之后,以FAANG(Facebook、亚马逊、苹果、奈飞、谷歌)为代表的科技公司盈利能力大幅改善,市值暴涨是推动纳斯达克100指数走牛的主要原因,现在前十大权重合计市值超过8.5万亿美元。

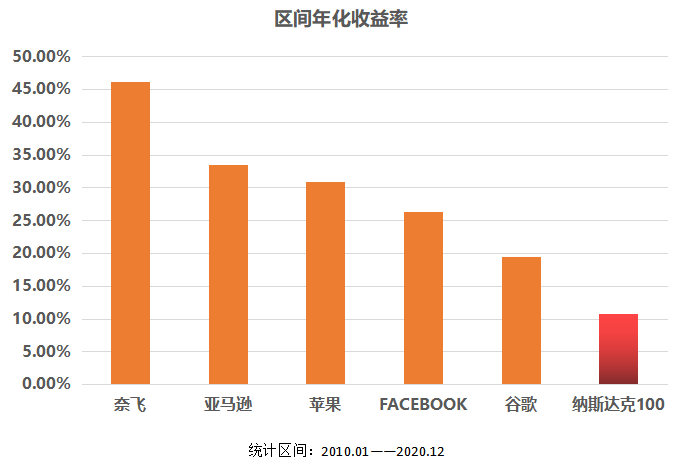

期间,纳斯达克100指数的年化收益率大概是10.7%,而同期“FAANG”的投资回报率普遍高于指数一倍,详细数据如下:

事实上,我们拿中概股中的腾讯和阿里作为对比,投资回报率有过之而无不及,本质上来讲是反映一个时代一个行业的崛起。

直至当前这些科技企业即便是价格很高、市值很大,但依然对全球资本有足够的吸引力,因此也慢慢形成美股第一抱团板块。

回到本文的重点,暴涨以后的纳斯达克100指数还有投资价值吗?

下面分几方面聊聊我的观点:

1、从底层资产的角度看,纳斯达克100指数底层资产的稀缺性和成长性,以及未来几年的行业地位,加上较为确定的业绩,可以说完胜全球大部分资产,我想这也是为啥全球资金为何死死抱住不放的原因之一。

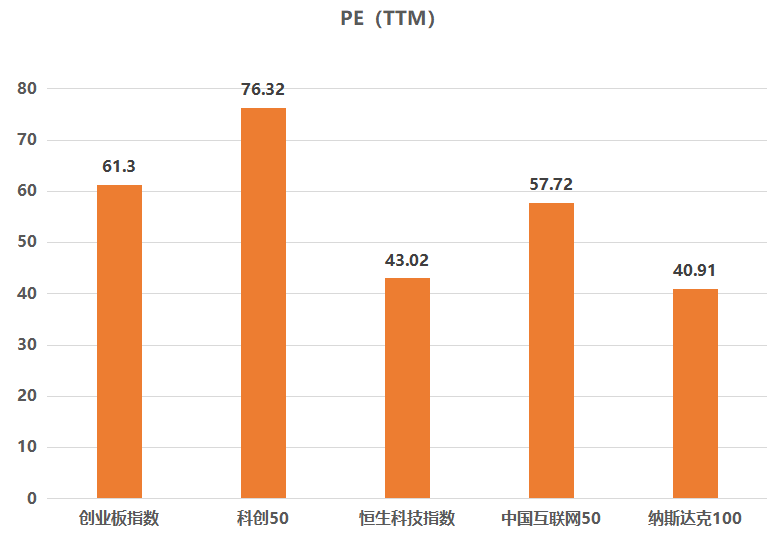

2、从估值的角度看,指数的确处于历史高位,至于贵还是便宜我们用数据说话。

自2019年以来,纳斯达克100指数不论是PE(40.19)还是PB都处于近10年99%历史百分位上下波动,按传统的估值方法评判,高的吓人。

但高估值并没有阻碍指数上涨,目前仍然是一直高估一直涨的现状。

这或许正是基于估值来评判买卖的弊端吧,没有证据表明高估值一定不涨,也没有证据表明低估值一定涨。

横向对比来看,纳斯达克100指数未必真“高”。

A股中的创业板指数、科创50指数,港股的恒生科技指数,中国互联网50指数其成分股的行业分布与纳指较为接近,我们来对比下五大指数的PE数据:

截至当前,纳斯达克100的PE(TTM)为40.91倍,五只指数中数TA最低。

论底层资产的质量,纳指100不输其它四只指数吧,横向对比数值贵还是便宜大伙一看便知。

实际上,纳指100此轮估值抬升与A股的高端白酒板块是一个道理:优质标的的重新定价,比如茅台、五粮液这些企业过去PE始终被压制在40倍以下,与其顶级商业模式、先钱后货、存货升值、现金流充裕、极强赚钱能力不符,一旦被市场发现,估值将整体抬升。

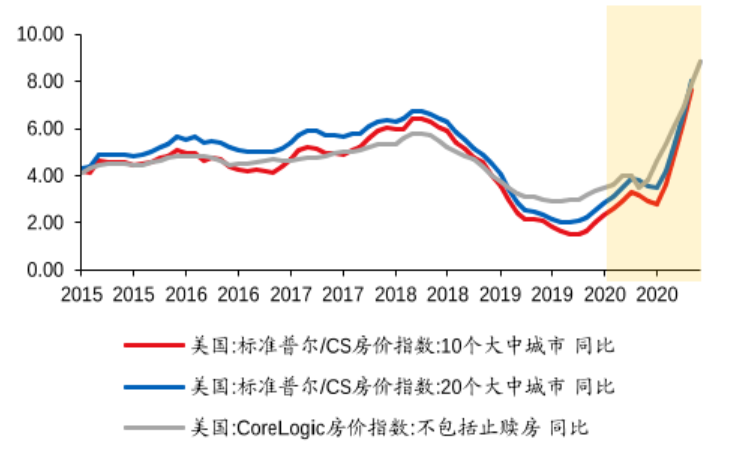

3、此轮美股上涨的主要动因还是来自美联储的”直升机撒钱“政策,不单是股市,房地产市场同样是一片欣欣向荣,统计数据显示2020年美国房价逆势上涨9%左右,年涨幅创2006年以来最高。

与此同时,市场上各种虚拟货币、大宗商品价格轮番上涨,其本质是投资者担心手上的钱贬值,叠加低利率政策促使投资需求上升,从而进一步推高资产价格。

就目前美联储释放的鸽派信号,流动性大概率延续宽松,换句话说钱多无熊市,美股继续走强的概率较大(同理,当鹰派信号来临伴随政策转向就是美股此轮牛市的高点)。

综上几点,我们认为纳斯达克100指数是质地优良的标的,同时美股与A股的相关性较低,加入资产组合中能有效分散风险,应当是资产配置的优质指数。

美股作为全球股市的风向标,对全球股市有“一损俱损,一荣俱荣”的影响效应,如果美股都没有机会,想必其他市场也难有好的表现。

对于纳指100,我一向以来的观点是:珍惜每次回调机会。

场内相关投资标的:

513100、159941两只标的流动性好、过往业绩也不错,二选一吧!

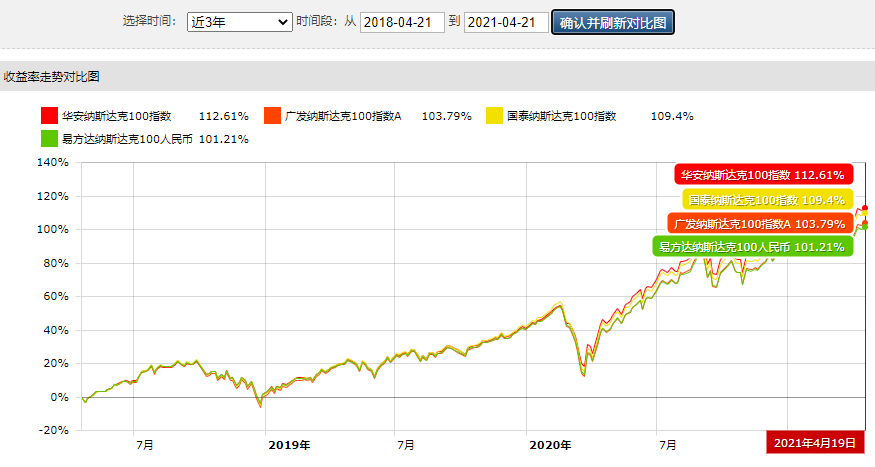

场外标的有四只,分别是:

广发纳斯达克100指数A(270042)、国泰纳斯达克100指数(160213)、华安纳斯达克100指数(040046)、易方达纳斯达克100(161130)。

取过去3年数据对比,华安纳斯达克100指数(040046)收益最高,国泰纳斯达克100指数(160213)排第二,两只产品规模都在10亿以上,且运作时间较长,稳定性不错,均是投资纳指100的优质标的。