买它就能跑赢指数基金

上一篇(千万别错过指数基金的打新盛宴)我们聊到打新对中小规模的指数型基金有颇为丰厚的收益贡献,同样是跟踪中证500指数,个别产品一年内跑赢指数9%,按涨幅比例计算相当于跑赢指数30+%。

从追寻指数超额收益的角度出发,ETF之家将市场上的指数增强型基金也对比了一番,结果让人大吃一惊,超额收益超乎了我们的想象。

下面来看统计数据,数据区间(2019.01.02——2020.10.16)。

对比样本剔除产品规模小于1亿、成立时间不足两年的基金,其次将A、C份额合并计算(规模优先,保留其一),先看沪深300指数增强型基金:

如上图所示,大约三分之二的指数增强型基金跑赢同期沪深300全收益指数,排名靠前的几只产品收益更是超过了指数收益的50%,增强效果显著。

再看中证500指数增强基金:

如上图所示,除泰达宏利中证500指数增强没有跑赢同期中证500全收益指数外,其余产品全部获得超额收益,其中有5只基金不仅仅是跑赢指数,而且还获得的超越指数50%的高额回报。

让人惊讶的是,申万菱信中证500指数增强更是达到了翻倍跑赢指数的效果。

指数增强如何“增强”

为何指数增强型基金能获得如此高的超额收益呢?

还得从指数增强型基金的增强方式说起,常见的增强方式有如下几种:

1、利用交易规则来获取超额收益,最常见的是打新策略,打新策略获得超额收益与基金规模相关性高,比较适用小规模基金;

2、从宏观到微观的指数增强思路,利用仓位管理、行业轮动、择时选股等方式来增强收益;

3、主题及风格暴露获得超额收益,类似Smart Beta 指数中因子的作用,通过超配或低配风格因子来获得超额收益,比如调整高ROE个股的权重,调低高波动个股的权重等;

4、量化增强策略,利用量化的方式调整指数成分股的权重获得超额收益,比如利用自身的各种技术优势捕捉市场套利机会(市场非有效性套利、交易行为套利、信息传导的速度套利)。

5、利用衍生工具获得增强。例如:1)备兑卖出看涨期权当看涨期权到期且不被执行的时候,会获得额外的期权费收益;2)利用股指期货长期贴水进行期限套利;3)融资融券,利用基金自有的股票作为保证金融资,可放大杠杆;通过转融券业务借出资金的股票可获取利息收益。

打新功不可没

指数增强的方式众多,文章篇幅有限不一一介绍,下面ETF之家用数据对比的方式聊聊打新是否对中小规模的指数增强型基金有利。

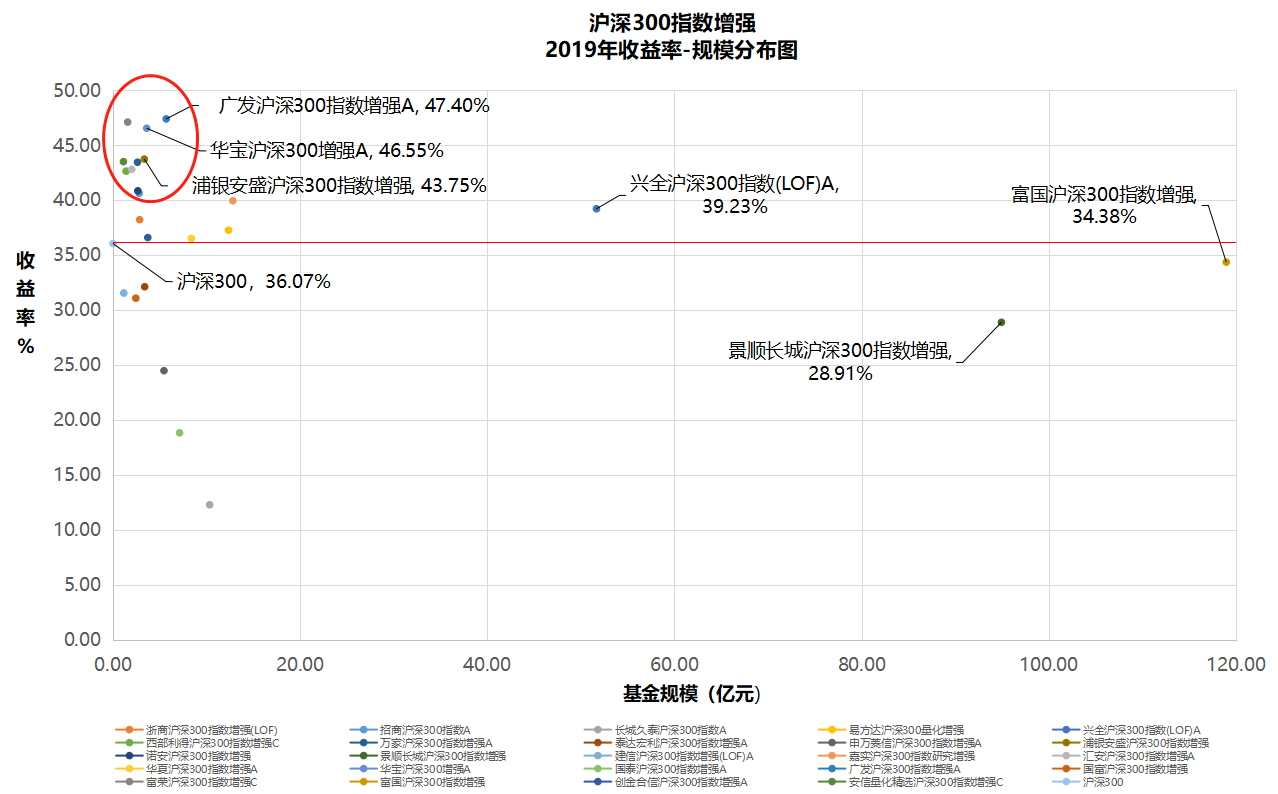

延用文章开头的基金统计数据,同时加入基金规模来加以验证,先看沪深300指数增强2019年的表现:

如上图所示,横轴代表规模,纵轴代表收益率,图中红色圈圈的中小规模产品具有明显的“瘦而美”的特点。

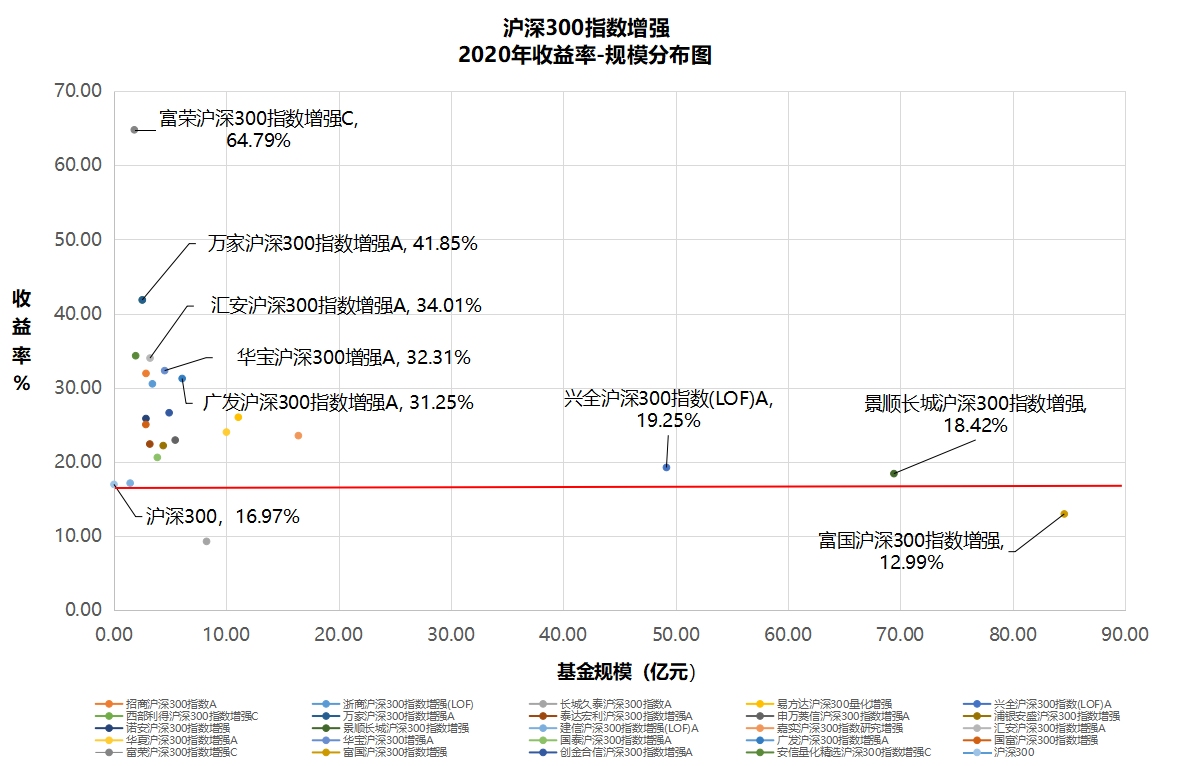

再看2020年的表现,如下图所示,小规模产品在超额收益方面更加明显(产品集中分布在规模小且收益高区间):

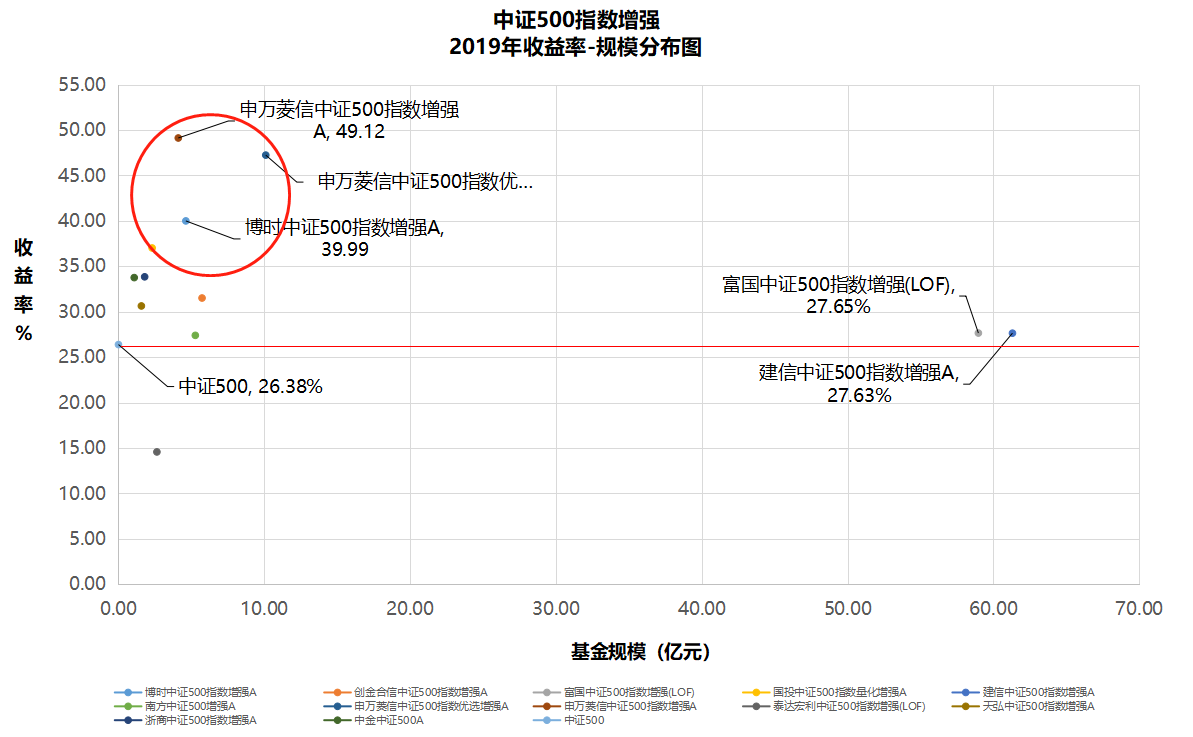

当然,单只指数的说服力有限,因此加入中证500指数增强产品进行对比。

中证500指数增强产品2019年数据:

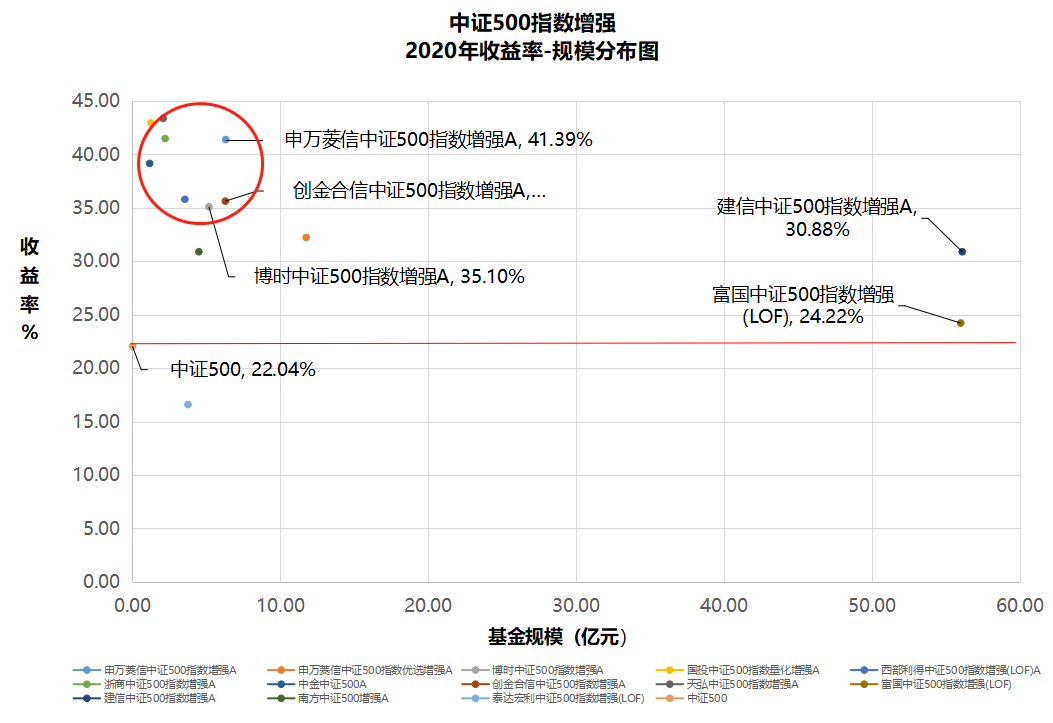

中证500指数增强产品2020年数据:

从结果看,两组对比数据具有一致性,无论是中证500指数增强还是沪深300指数增强,中小规模产品的超额收益明显高于大规模产品,并且2020年获得的超额收益也明显比2019年多(或许今年的大规模IPO贡献较大)。

当然,客观来讲指数增强型基金的增强策略属于“黑盒”,今年的打新贡献是否增厚基金公司并不会公示,我们的推理也是基于结果来逆向验证,仅供参考。

珍惜当下

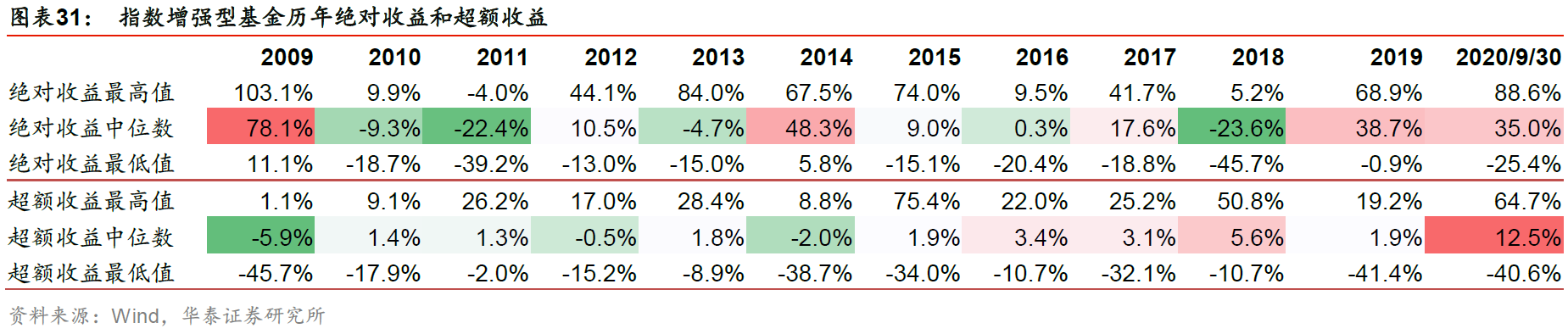

从指数基金的选择角度来讲,ETF之家认为指数增强型基金是场外投资者的最佳选择。根据华泰证券的统计,过去12年指数增强型基金只有3年超额收益中位数为负,8年获得超额回报:

因此,从投资的角度来讲,选择指数增强型产品你就站在了赢的一面,跑赢指数的概率更高。

此外就是当前的窗口红利。现阶段为了确保全面注册制顺利推行,IPO企业估值是被压制的(无形的手),所以打新仍然处于红利期。

全面推行注册制后,意味着在未来打新不再是稳赚不赔,所以我们要珍惜当下。

目前国内市场仍然是散户居多,具有机构投研优势的指数增强型产品确实有一定的优势,结合当前的公募基金的打新制度优势,可以说当前是配置指数增强型基金的最好时光。

具体产品选择方面,“瘦而美”并连续两年大幅跑赢指数的标的是首选,例如(仅供参考):

万家沪深300指数增强A(002670)

华宝沪深300指数增强A(003876)

申万菱信中证500指数增强A(002510)