如何用指数估值赚钱

指数估值是市场上最常见的价格锚定方法,并且使用范围最广,但是仅凭指数估值“低买高卖”即可获利吗?

先给答案:完全是误区。

下面ETF之家先通过常用指数估值指标介绍和指数估值方法应用先给大伙捋清楚指数估值的用法。

然后再用数据说话,市场上呼声最高的指数估值百分位能否带领大家赚钱。

最后,奉上ETF之家基于对指数估值的理解创建的赚钱交易策略。

常用估值指标

投资中我们常常可以听到诸如“某些股票价格被高估、某些股票价格被低估”,至于价格是高还是低,市场上通常会借用估值指标来衡量。

常见的估值指标有市盈率(PE)、市净率(PB)、净资产收益率(ROE)、股息率等等,其中应用最为广泛的是市盈率和市净率,下面来详细讲讲。

市盈率(PE)

市盈率,通常称为PE,是企业市值和净利润的比值,计算公式为:市盈率=企业总市值/企业年度净利润。它反映了在企业盈利水平不变的情况下,投资该股票多少年能回本。

举个例子:

如果公司股票总价值是10亿,公司每年净利润(E)是1个亿,那么这家公司的市盈率就是10/1=10倍。

简单来说,就是花10亿买下这个公司需要10年回本,但如果你预测这家公司未来每年利润实际可达2亿,觉得花30亿买也是值得的,那么当前的市盈率就给到了30/2=15倍。

通常情况下,利润增速高的企业市盈率会高于利润低的企业,因为市场愿意给它更高的估值。

市盈率在指数估值中也是同样的道理,比如宽基指数中的沪深300的估值要比创业板低,因为沪深300由业务成熟、收入稳定的大蓝筹组成,企业已经过了高速发展的成长期,而创业板由科技、医药等创新型企业组成,市场对它的发展有更高的期望,因此也给它更高的估值。

市盈率计算方式

通常我们在各类软件中能看到三种市盈率(静态市盈、动态市盈率、滚动市盈率),那这三种市盈率是怎么来的呢?

首先市值是比较容易确定的数字,而盈利是变量,根据盈利的取值分为以下三种市盈率计算法:

静态市盈率(PE-LYR):利润取的是最近一期年报的值,比如眼下2020年中旬,那么取的就是2019年报的利润。

动态市盈率:利润取得是以年内已经公布的利润值推导的全年利润。比如现在已经公布了一季度的利润,就用这个利润值×4,得出全年利润;如果公布了前两个季度的利润值,则用这个值×2得出全年利润。

滚动市盈率(PE-TTM):用的是已经公布的最近12个月的利润总和。比如现在已经公布了一季度的利润,则取一季度和去年二至四季度的利润之和。

那么问题来了,选择哪个市盈率更合适呢?

简单来讲,静态市盈率代表历史不能反映公司最新的情况,不够合理;动态市盈率使用了未来的预测数据,如果企业盈利情况发生变化市盈率容易失真,显然也是不够合理的;滚动市盈率使用过去12月利润作为计算标准,即是最新数据又没有预测成份,所以总的来说选择滚动市盈率(PE-TTM)作为参考最合适。

市盈率适用哪些指数

市盈率是最常见的估值指标,但因为它的计算方法是以净利润作为基础,因此这个指标更适应于流通性好、盈利稳定的品种。

而宽基指数大多与这两点比较符合,所以使用市盈率来估值是合适的,比如上证50、沪深300、中证500、创业板等等。

对于夕阳行业、周期性行业和亏损股、成长股来说,因为企业盈利下滑或周期性变化或盈利波动剧烈,甚至碰到亏损的企业市盈率会失灵。

这时候我们就需要市净率(PB)来帮助我们判断指数或个股的估值高低。

市净率(PB)

市净率,通常称为PB,是企业市值和净资产的比值,计算公式为:市净率=企业总市值/企业净资产。

企业净资产指的什么呢?

先讲资产,资产就是未来可以帮你赚钱的资源,比如机器设备、工厂。资产里头一部分是债权人的,一部分是股东的,属于股东的那部分就叫企业净资产。

举个例子,企业的资产有工厂、设备;也有负债:经营贷款。企业的总资产减去负债,剩下的就是“净资产。

市净率可以理解为投资者为了获得企业的股权,愿意付出多少倍净资产的代价。

举个例子:

如果公司股票总价值是10亿,公司的净资产是2个亿,那么这家公司的市净率就是10/2=5倍。

市净率适用哪些指数

那么什么样的行业最适合用市净率估值呢?

我们从市净率的计算方式可以得出,影响P(价格)的重要因素就是B(净资产),因此可以得出资产价值越稳定,市净率的有效性越高。比如拥有大量固定资产且账面价值相对稳定的传统行业:航空、钢铁、水泥、能源等。

此外,强周期行业指数,它们的盈利不稳定或者盈利周期性明显,可以用市净率来估值。比如:证券、保险、银行。

历史百分位估值法

搞懂了PE、PB,接下来我们继续讲怎么看估值的高低。

假设给你个数值:PE=30,那么这个30倍到底是高还是低呢?没法判断吧!

因此还得找个“锚”来做参考。

市场上应用最广的方法是历史百分位估值法。先来了解一下历史分位数的定义,以PE分位数为例,PE所处分位数为当前最新PE在统计区间内按升序排列所处的分位数,分位数=当前估值排名/历史估值总数,数值越小代表估值水平在这段时间估值水平越低。

简单来说,历史分位法就是拿现在的自己和过去对比,处于一个什么位置。

举个例子:

以7月28日沪深300指数为例,当天的PE-TTM值是13.72,那么单纯看这个数值到底是贵还是便宜呢?

如果不是天天看估值的投资者,没法给出答案吧!因为没有一个比较的标准,这时我们就得参考估值历史百分位。

可以这么说市盈率是一个数值,而历史百分位好比是一把标尺,通过它我们就可以跟历史数据进行比较,从而也知道指数处于高估还是低估区域。

通过上图,我们获取到沪深300最近十年历史上PE的最大值是18.78,最小值是8.03,历史上有80.7%的时间估值比现在低(80.7%为PE的历史百分位)。由此可以看出,沪深300指数目前处于高估区间。

关于估值历史百分位,大伙还得注意一个问题:统计数据选取的范围,不同周期计算得出的数据有差别。

理论上讲,历史区间取越长越好,但实际上如果取的历史区间太久,股票的基本面或者市场整体的估值中枢很可能已经发生了趋势性的变化,也就是历史的均值已经回不去了,这个估值方法也就失去了意义。

而数据太短则对历史的反映不足,缺乏参考价值,比如周期性行业,一个周期走完通常要3-5年。

根据中国股市的特点,和历次牛市的间隔,ETF之家认为我们在计算PE、PB历史百分位时最少要横跨一个牛熊周期,也就是大于7年更为合适。

百分位估值法靠谱吗?

估值指标知道了,估值的方法也学会了,那么日常投资中我们根据指数的百分位估值法,低估时买入高估时卖出这样就能赚大钱了吗?

下面用数据说话:

ETF之家在全市场根据日均成交额大于300万和成立时间超过5年两个条件进行筛选,再剔除跟踪同一指数的ETF,最后找到22只ETF(也代表22只指数)。

接着设置测试条件,策略的核心是估值轮动,选择低估时买入,高估时卖出:

1、将22只指数用PE百分位从小到大进行排序,把排名靠前的7只(代表低估的前三分之一)指数选入投资范围;

2、当选入的指数满足PE百分位小于30%时开仓买入对应的ETF;

3、当所持仓的ETF对应指数满足PE历史百分位大于80%则卖出。

回测情况:

上图的回测数据就是最好的证明,显然指数百分位估值法低估时买入高估时卖出这种所谓的“低买高卖”方式并不靠谱,竟然没跑赢沪深300指数。

为啥会出现这种情况?

从价值投资的角度来看市盈率越低、估值越低,越具有投资价值,但为什么市场给他如此低的估值?因为投资者并不看好他未来的增速,所以只能给出一个较低的估值。

比如现在的基建、银行、地产还一直趴在地板上:

相反,市盈率越高,估值越高,泡沫也越大,但为什么市场给他如此高的估值?因为投资者看好他的未来增速,愿意给出更高的估值。

比如现在的科技、医药、消费:

那是否反过来,高估时买入,低估时卖出即可大赚呢?根据我们的测试,依然跑不过沪深300指数(个别指数能跑赢,概率很低),因此可以得出结论:单纯的通过历史百分位估值法“低买高卖”或者“高买低卖”并不是一种好策略。

百分位估值+行业轮动超出想象

聊到这大伙是否有些失望,前面的是不是都白讲了呢?

并非如此,我们来做个推理,既然估值较高的指数投资者愿意给出更高的估值,说明指数当前的景气度也更高,后面的上涨空间或许更大,指数对投资者更具吸引力。

因此我们可以得出一个新的结论:高估值的指数相比低估值的指数理论上更有投资价值。

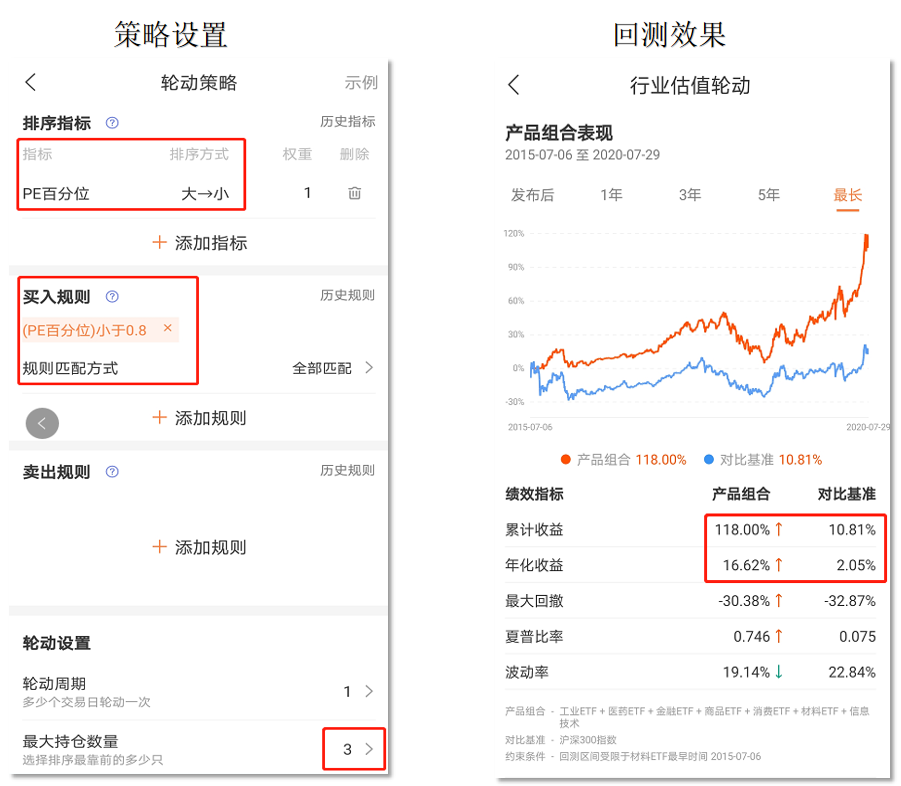

根据以上思路,ETF之家将上文的回测规则进行重新调整:

1、剔除掉宽基指数(宽基更多的受宏观层面的影响),只保留成立超过5年,日均成交额大于500万元的行业ETF为样本(最终留下7只产品);

2、将指数估值百分位按从高到低的方式排序,选出排名前三指数和对应的ETF;

3、既然估值太高容易产生泡沫,因此入场规则调整为满足以上条件时同时满足PE历史百分位小于80%时买入(估值百分位小于80%时买入)。

回测情况:

如上图所示:大幅跑赢同期的沪深300指数,5年时间收益足足多了1倍。从结果看完全符合我们的推理,因此可以得出结论:高估值的指数相比低估值的指数更有投资价值。

此外,该策略的收益贡献来源完全符合当前的市场情况,景气度高的行业贡献了主要的收益,同时这些行业也是长期处于高位状态。

当然,由于2015年之前ETF的产品数据有限,因此我们没法给出更长周期的历史参考案例,但从最近5年的情况来看,基于估值百分位为参考值的行业轮动策略的确能获得超额收益。

在ETF组合宝中搜索“行业估值轮动”即可找到该策略,策略完全免费公开,也希望对大伙在交易策略的构建方面能有所启发。

感谢分享