指数基金投资策略——美股市场

最近,金融圈最热门的词无非是“汇率”,昨天人民币又贬值了,今天又跌了多少个基点……,每一则消息都深深刺痛着投资者的心,生怕又一条利空消息把脆弱的A股再次拖下水。

正当我们担心人民币会不会“爆雷”之际,8月10日土耳其里拉兑美元汇率跌破6.56,当日跌幅接近20%,引发当地股市恐慌,当天下跌幅超过2.1%。截止今天,土耳其里拉年内跌幅已经超过45%。

搞懂汇率,不必恐慌

对于大部分老百姓,搞懂汇率来龙去脉并非易事,汇率是庞大而复杂的金融结构组成部分,导致汇率波动原因错综复杂,需要有足够的国际金融知识背景。

中美贸易战硝烟四起,但为何从近期进出口数据看并没受太多影响,下面是最新中美贸易数据。

7月是中美340亿美元关税生效后的第一个观察期,从数据层面看,6、7月对美出口增速分别为12.6%、11.2%,从美国进口增速分别为9.6%、11.1%,但大豆进口量同比增速为-20.6%,显示关税开始出现边际影响,但对总量的影响暂不显著。

导致“暂不显著”的原因之一是人民币贬值所带来的影响。

我们请出国际著名经济学家兼作家吉姆·里克兹(Jim Rickards),在他的开山之作“ 货币战争”(Currency Wars,2011 )中,用案例让投资者秒懂,货币贬值带来的影响。

想象一下德国宝马的汽车是30,000欧元。并假设1欧元等于1.40美元。这意味着 宝马的 美元价格为42,000美元(30,000欧元x 1.40美元/ 1欧元= 42,000美元)。

现在,想象一下明年欧洲央行(ECB)决定欧盟(EU)需要更多的出口增长。因此,他们决定使用货币操纵方法来增加出口量。

他们大幅降息并宣布推出一轮定量宽松(QE),开足印刷机,增加大量货币,欧元兑美元汇率下跌至1.10美元。

现在,去年同样价值42,000美元的宝马现在只需33,000美元(30,000欧元x 1.10欧元/ 1欧元= 33,000美元)。

或者说,宝马便宜了21%,因此对美国消费者更具吸引力,原计划购买福特或本田的美国公民,他们或许会选择7.9折销售的宝马。

很容易看出货币贬值的诱惑力。这种补贴经济出口,并创造国内通胀的快速方式,抑制进口。

我国目前采用的手段,与文章介绍的案例大体相同。中国保持出口数据增长的原因,很大一方面是由于人民币贬值,美元变得更加值钱了,即使在增加25%关税情况下,美元购买中国商品依然非常有竞争力。

同样,美国也可以采用贬值手段来抑制人民贬值,这就是另一个话题——货币战争,文中不作分析。

作为一名投资者,我们也不用太过担心,最近的人民币持续贬值。恰当说,是由于美元指数的强劲走势,导致了非美元货币持续贬值现象,在新兴市场表现的更加明显。

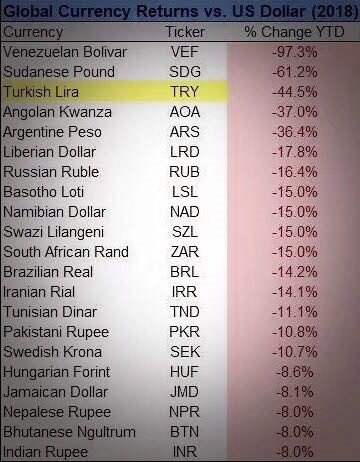

截止8月14日,非美货币年内跌幅:除委内瑞拉、安哥拉、阿根廷等“老大难”外,土耳其、伊朗、印度、南非、巴西、俄罗斯等新兴市场哀嚎遍野,人民币年内贬约5.7%。

虽然上面的数据有些凄惨,但是人民币还是在合理区间波动。我们用另一则数据来看,美元持续走强,对非美元货币的影响。

数据来源:WIND

数据为2016年12月至今,日元、欧元、美元、加元、港币、台币汇率走势图。

最底下黄色线为美元走势,最上面紫色线为欧元兑美元,实际应该反过来美元兑欧元才能与其他货币计算一致,你会发现,除港币一直趋于直线波动,其余货币刚好与美元走势相反。

前面的数据再次证明:人民币走弱放置全球,并非个体情况。国际结算采用美元计价,由于美元的强势上涨,非美元货币必然面临贬值。人民币汇率只要在合理区间波动,我们不必过度的恐慌。

人民币贬值不要紧,通过QDII基金对冲风险

我们来算一笔账,年初至今,上证指数从3348跌至今天2780,跌幅17%。同期,人民币兑美元跌幅5.7%,如果你的投资能力和指数保持一致,意味着投资者持有人民币资产相对于美元现金缩水22.7%,更可恨的是美股今年还获得了不错涨幅。

聪明的投资者眼前一亮,赶紧开美股账户去。

想法很好,但是现实是很残酷。我国实行外汇管制,每人每年只有5万美元换汇额度。而且国际金融市场复杂多变,作为一名普通投资者,闯入国际金融市场,成为“洋韭菜”的可能性非常大。

QDII基金是投资海外市场的一种跨境基金,对于国内投资者,可以直接用人民币购买,没有每年5万美元限额,非常便利,大大降低投资门槛。

由于QDII基金的特殊机制,基金公司会帮你把人民币置换成当地币种,再投向投资标的。

数据说话

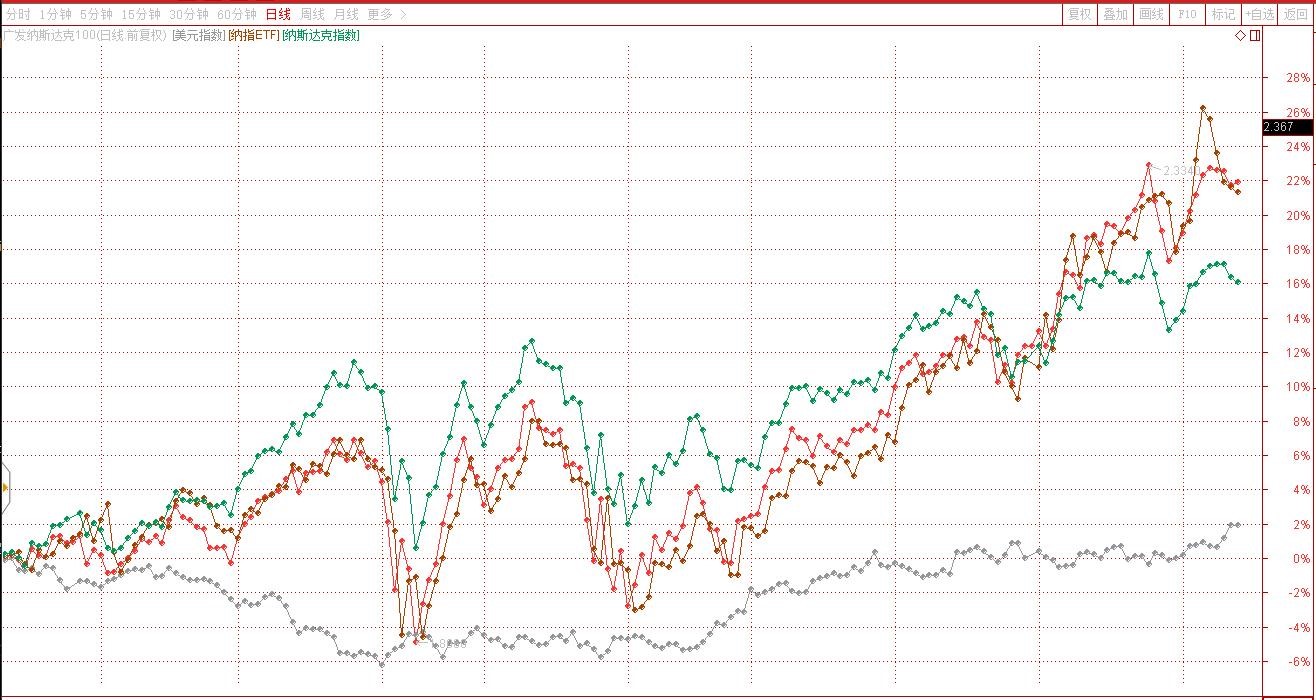

数据来源:通达信

图中灰色线为美元指数,绿色线是纳斯达克指数,两条红色线为国内发行的QDII基金(513100、270042)。正如图中所示,过去很长一段时间,两只基金产品跟纳指的贴合度非常高,今年以来由于美元的走强,让这两只QDII产品跑赢纳斯达克指数同时获取了美元增值带来的额外5.7%收益,与人民币贬值5.7%不谋而合。

汇率涨跌导致两种结果,按美国市场为例

基金管理公司首先把人民置换成美元,再购买美股,投资结束后,再把美元置换成人民币。期间如果美元升值,即使购买的股票没有盈利,置换成人民币时,您依然赚取了汇率差。

另外一种情况,美元贬值人民币升值,购买的基金投资结束后,同样要承担汇率下跌的风险。

从今年的市场情况看,投资美股市场的QDII基金就是不错的选择,既获取了美股上涨带来的收益,又获得了美元升值带来的汇率差,可谓是双赢啊。

QDII基金,很好的避开了汇率管制问题,同时成功实现汇率对冲,漂亮的打了一套全球资产配置组合拳。

今年QDII基金市场表现:

截至 7 月 25 日,国内发行的196 只 QDII 基金(含分级基金及不同币种)有 172 只取得月度正收益,其中 72 只产品涨幅超过 5%,有 12 只收益超过 10%;对比同期沪深 300 下跌 0.86%,260 只公募股票型基金月度收益仅 2.5%。

尽管未来不确定性因素可能会增加,但对于国内投资者而言,美国股市依旧是全球经济最发达、市场成熟度最高的国家,具备法制健全、市场交易规模庞大、竞争程度高、政治安全性高等诸多优势。

结合我国 QDII 基金发展尚不够成熟、国际投研经验缺乏等现状,投资美国领域并长期持有美股QDII 是当前较为稳妥的选择。

建议择优选取美股指数型 QDII 作为基金组合中较好的底仓品种长期持有,并多样化组合资产配置以分散风险,选择纳斯达克100指数和标普500指数的QDII基金为重点投资标的。

选择QDII基金之前,充分做足功课。小编提供以下几点建议:

优选管理费用、托管费用低的基金,因为这些费用是从基金产品中直接扣除,直接影响收益; 基金规模选择超过2亿为佳,一是规模太小容易造成流动性问题,二是对基金经理建仓也是一大考验,指数型基金投资标的为指数包含的众多股票,资金规模太小难以分配资金; 历史运行情况,不容忽视。指数型基金作为跟踪指数而诞生的品种,衡量基金运作情况的主要指标之一就是跟踪误差,误差越低越好; 基金管理公司和基金经理同样重要,优秀的基金公司内控及抗风险能力更强,对投资者更有保障,基金经理管理经验及团队稳定性是衡量基金稳定运行的前提。切忌选择频繁更换基金经理的产品。

最后,小编优选了两只“肥基”:广发纳斯达克100(270042)、博时标普500ETF联接(050025),供投资者们参考,不作为投资建议。