指数基金2019年二季度中报分析

1、二季度新发指数产品:Smart Beta再引关注, 二季度债券指数基金募集规模超千亿

2019年第二季度新发指数型产品共57只,募集规模1259.2亿元,其 中34只为股票型产品(27只被动,7只增强),19只为债券型产品,4只 为日本ETF。新发产品的数量、募集规模分布如下:

从数量上来看,股票型指数基金发行仍最多,但债券型在二季度募集规 模上延续了一季度的优势:二季度股票型募集规模较一季度上升46%,而债 券型募集规模比一季度上升约78%, 2019年上半年,债券型产品募集总规 模已达到2018年全年的约2倍。

1.1、 Smart Beta再引关注:新发产品募集规模超70亿

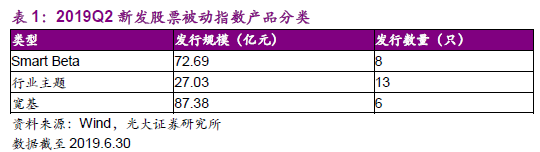

在新发的34只股票型产品中,27只为被动产品,募集规模达187.1亿元。按宽基/行业主题/Smart Beta分类的产品数、募集规模如下:

可以看到,Smart Beta二季度的发行规模接近宽基产品,而此前Smart Beta产品总规模仅200亿左右,Smart Beta在二季度再次受到了关注。

加上一只红利增强产品,9只新发Smart Beta产品的具体情况如下:

2016.7.1至2019.6.30三年间,沪深300和中证500指数的涨幅为21.3% 和-19.2%,多个指数大幅跑赢300、500,创业板两个Smart Beta指数也跑 赢中证500。在使用的因子上,红利、低波、基本面都是受关注的因子,较 此前红利、风格为主流的情况有了较大的改善,Smart Beta产品也开始逐 步向复杂的多因子产品方向发展。

新发产品中,募集规模最大的嘉实基本面50ETF跟踪的Smart Beta指 数锐联基本面50指数在过去三年中表现十分出色,涨幅超过40%,大幅领 先其他指数及主要宽基指数。中证锐联基本面50指数是中证指数公司与锐 联资产管理有限公司(Research Affiliates)合作开发的内地首只基本面指数, 锐联正是全球基本面指数的发明者,其设计的基本面指数在全球被广泛跟踪 使用。该指数挑选以4个基本面指标(营业收入、现金流、净资产、分红) 衡量的基本面价值最大的50家A股上市公司作为样本,每年定期调整样本 一次,权重设置也直接与其基本面价值挂钩。

1.2、二季度债券指数基金募集规模超千亿

截至2019年第二季度,我国被动债券指数基金共75只,其中政策性金 融债(国开债、农发债、进出口行债)指数产品多达40只,其中2018-2019 年密集发行37只产品,包括2019年第二季度发行的17只产品。在一季报 分析中我们已经对政金债密集发行的现象进行了讨论,但从需求端来看,新 发产品的募集规模不减反增,且从持有上看此类产品95%以上由机构持有,机构对此类产品的需求仍较高,也因此,二季度新发的19只债券产品中, 除2只央企债产品,其余均为政金债产品。

不过,截至2019年第二季度,我国债券指数基金总规模2013.74亿元, 其中二季度发行产品的募集规模就超过该数值的一半,说明2018-2019Q1 所募集的逾1400亿债券指数基金已大幅缩水。截至2019年第一季度,我 国政策性金融债指数基金规模共计1235.3亿元,截至第二季度,成立于二 季度以前的该部分产品规模合计847.81亿元,缩水近400亿。这也可以理 解为,虽然机构对新发的此类产品仍积极申购,但产品同质化现象严重,新 老产品都将受到影响。

事实上,在经过较长时间的债券牛市后,政策性金融债确实为近阶段表 现最好的债券品种,其收益高于国债,风险远低于信用债。随着货币基金收 益的不断降低,资产管理行业对低风险债券品种的需求越来越大:政金债募 集的热度体现的不仅仅是机构对政金债的需求,更是对整个债券指数基金的 需求:过去较长时间中政金倩表现出色,若未来債券市场行情结构发生变化, 其他券种的产品也将受到欢迎。因此,在产品同质化严重、债券指数产品需 求大的情况下,我们仍建议沿多方向布局债券指数产品,详情请参见《美国 债券ETF启示:布局首推宽基指数,有一定的主动管理要求》。

1.3、日本ETF产品规模缩減

2019年6月12日,四只中日互通ETF成立,跟踪TOPIX指数、日经 225指数的4只日本ETF在上交所挂牌上市,募集规模约15亿人民币。但 至2019年8月31日,此类产品规模有较大程度的缩减,全部产品规模仅 2.27亿元:

**2、2019年二季度指数型基金概况分析

2.1、不同资产类别的指数型基金**

截至2019年第二季度,我国公募指数型基金(包含场内外被动指数型、 增强指数型基金,含联接基金)共计达768只。包括股票型632只(540 只被动,92只增强),相比2019年第一季度新发产品34只(27只被动, 7只增强);债券型77只(75只被动,2只增强),相比2019年第一季度 新发19只;商品型9只(含4只联接基金),与2019年第一季度相同; QDII型50只,相比2019年末新发4只日本ETF。具体数量与规模分布情 况如下:

债券型指数产品的规模占比已达21%,上季度为18%,债券指数基金 的规模持续上升。当前我国倩券指数基金多为政金倩产品,且由机构大量持 有,随着资产管理行业对低风险债券品种产品的需求不断增加,建议可继续 布局多品种的债券指数产品。

2.2、不同产品形式的指数型基金

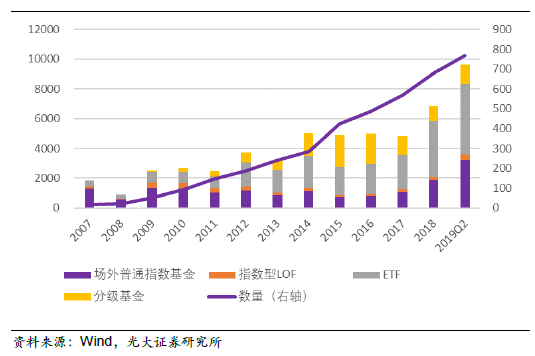

在所有指数型基金中,不同形式的指数型基金数量、规模变化如下:

从以上图表来看,场外指数基金在2018年至2019年第二季度都取得 了较大的规模增长,这一现象主要源于债券指数基金队伍的不断壮大,债券 指数基金占比快速上升且以场外形式为主拉动了场外指数基金占比的上升。 同时,ETF的规模上升速度也较快,即使场外指数基金规模占比提升,ETF 规模占比仍变化不大,维持在50%以上,分级基金持续缩水。

2.3、管理人分布

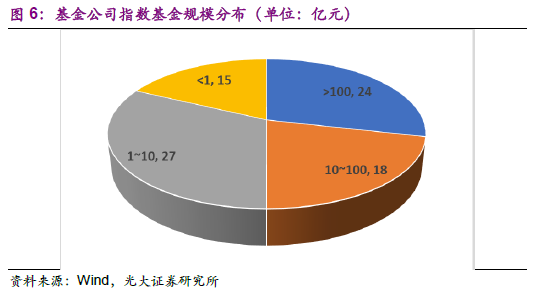

截至2019年第二季度,管理指数基金的基金公司共计84家,其中24 家拥有的指数基金总规模超过100亿元。

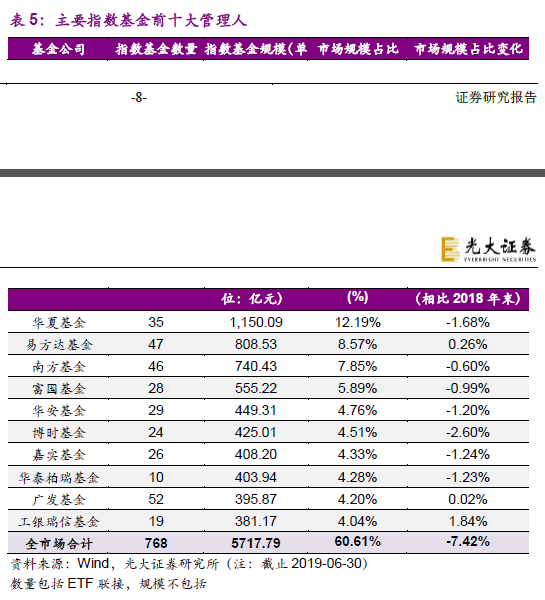

指数基金市场集中度较高,截至2019年第二季度,指数基金规模前十的基金公司拥有指数基金共计316只,超过市场总指数基金数量的40%,规 模达5717.79亿元,占据指数基金市场总规模的61%。

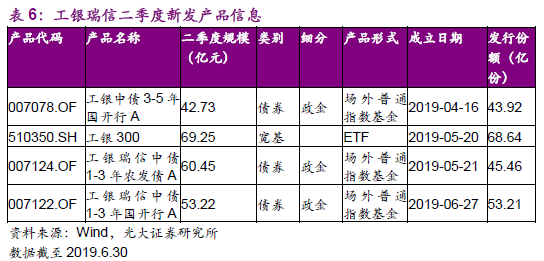

相比2018年末,头部管理人指数基金的规模占比多数有所下降,工银 瑞信因二季度新发的4只产品募集规模超过200亿而在规模上大幅提升:

2.4、股票型被动指数基金分布

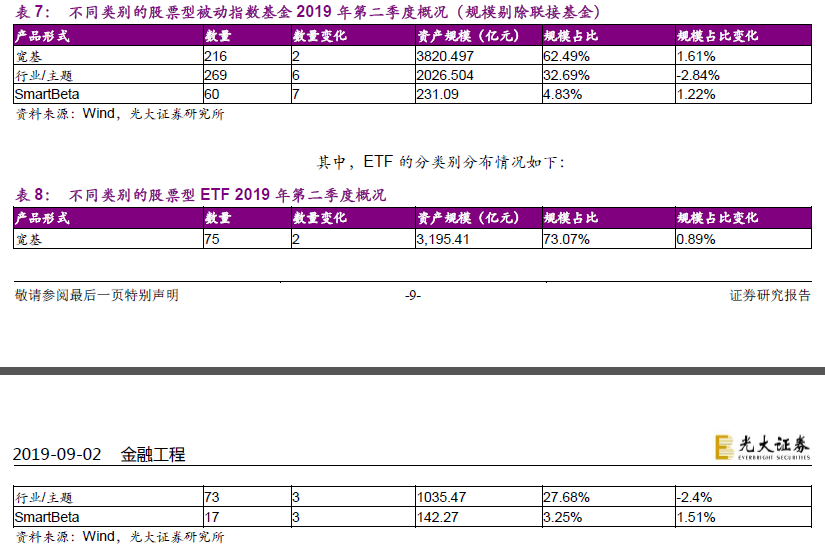

将股票型被动指数基金分为宽基/行业主题/SmartBeta,其分布变化情况 如下:

在2019年第二季度中,跟踪行业/主题指数的产品规模的占比在一季度 的提升后又有所下降:一季度A股上涨幅度大,不同板块之间的分化也较为 明显,专注板块的行业/主题基金受欢迎;而第二季度,A股震荡调整,宽基、 Smart Beta关注度再次提升。

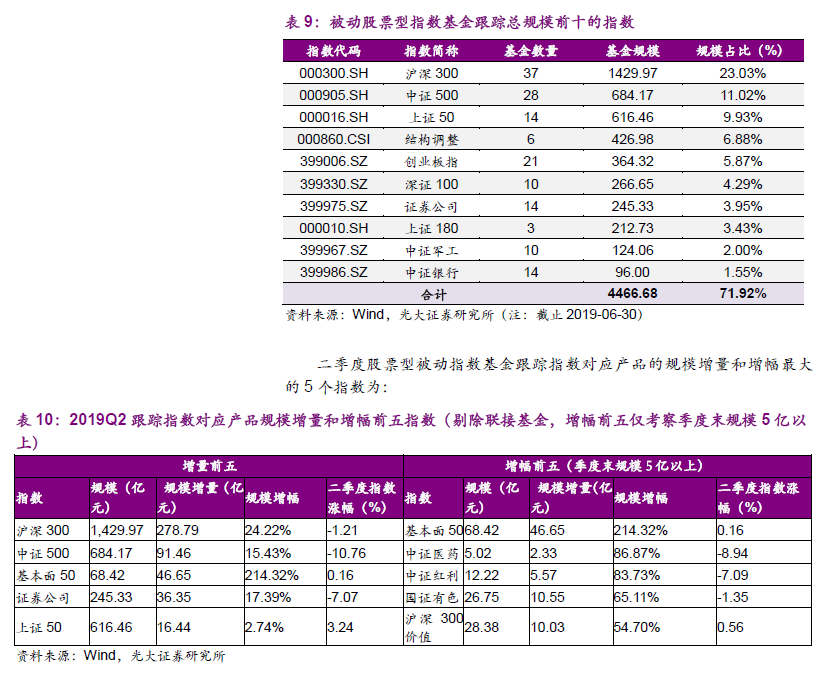

在跟踪的指数方面,指数集中度^艮高,头部指数突出。跟踪总规模前十的指数对应的基金规模占据了被动股票型指数基金总规模的71.9%,仅跟踪 沪深300的指数基金就占据了所有指数基金规模的23.03%,跟踪中证500 和上证50的基金规模也占到各10%左右。

由于宽基指数本身跟踪规模大,增量前5的指数以宽基为主,证券板块延续了一季度的高流入。第二季度,嘉实新发了锐联基本面50指数Smart Beta ETF,该产品规模募集规模达43.59亿元,而该指数表现也较好,基本 面50指数同时成为跟踪规模增量、增幅靠前的指数。此外,医药、有色等 热门板块及红利也成为行情较弱的情况下跟踪规模增幅较明显的指数。

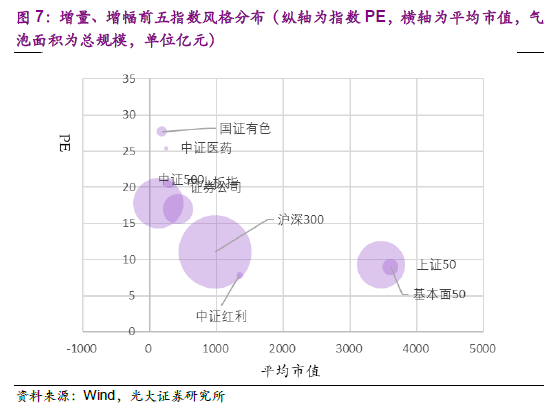

以上提及的9个指数的风格分布如下:

相比一季度,二季度跟踪规模增量、增幅较高的指数更重视基本面。基 本面50、中证红利指数都具有较低的估值,而医药是关注度极高的成长板块。

3、指数型基金表现分析

由于中报截止时间据今已有两个月,因此在指数型基金表现统计部分, 我们统计截至2019年8月31日基金的表现情况。

**3.1、 被动指数基金表现

3.1.1、 ETF**

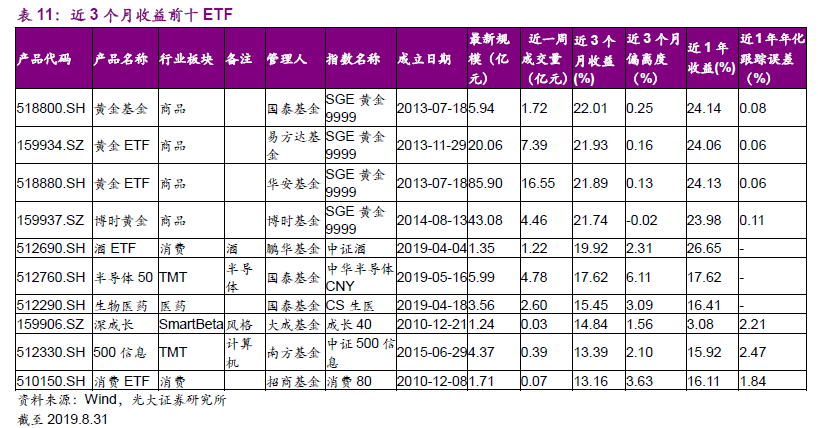

我们列出近3个月1个亿以上指数基金中收益最高的10个产品,并列 出其流动性(周成交量)、跟踪情况(偏离度、跟踪误差):

黄金近阶段表现最为出色,股票型基金除消费板块依然强劲,通信、信 息技术、生物医药涨势较好,对应的ETF有多只于今年二季度成立,成交活跃。

3.1.2、其他指数型基金

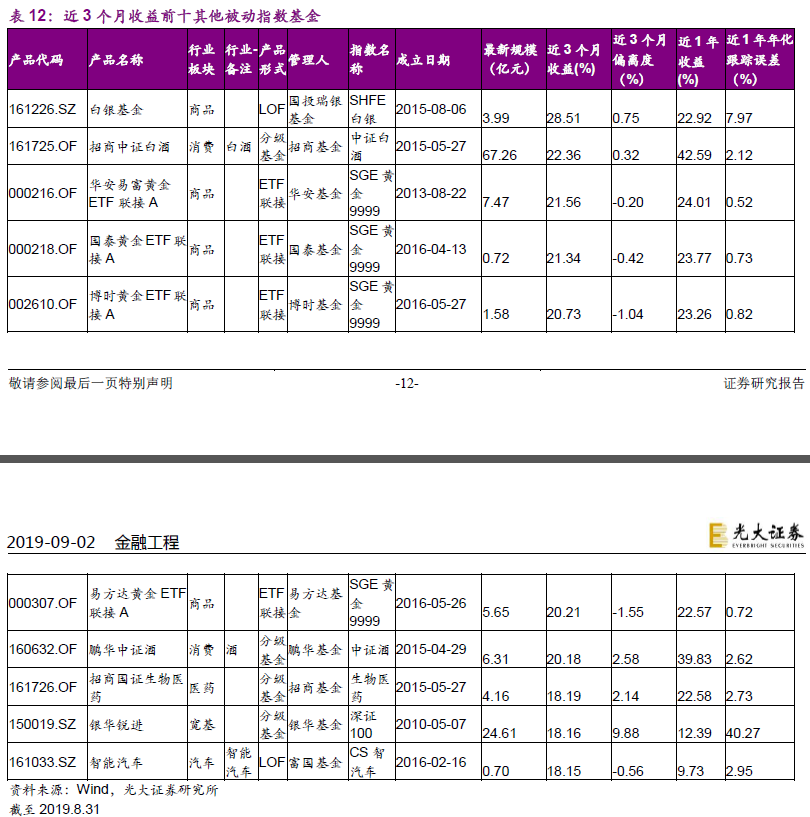

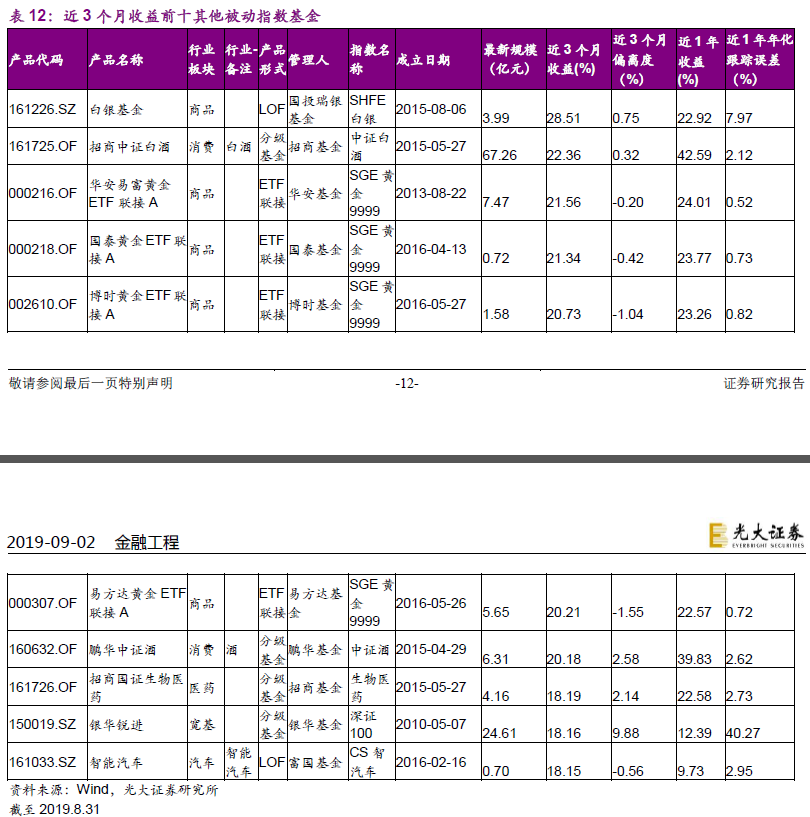

对于ETF以外的被动产品,我们同样列出近3个月收益最高的10个产 品,并列出其跟踪情况(偏离度、跟踪误差):

以上产品中,白银基金近阶段表现最好,但该基金跟踪白银的误差长期 较大。其他产品中黄金、白酒占多数,跟踪效果也较好。表格中跟踪误差较 大的为分级B基金。

3.1.3、债券指数基金

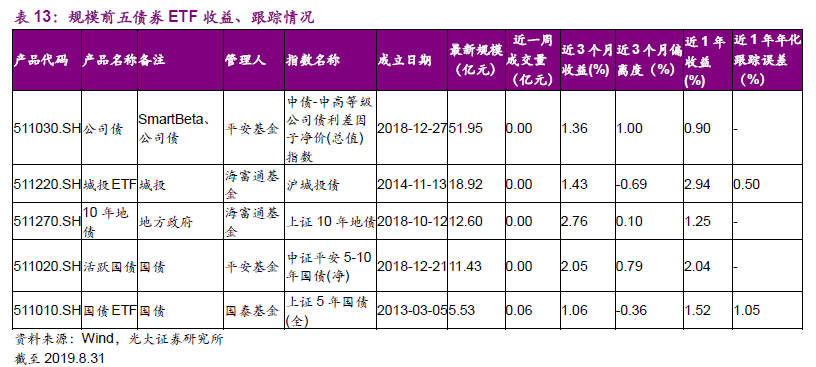

对于倩券指数基金,跟踪误差一直是大家讨论的话题。我们分ETF和普 通形式,分别观察规模较大的产品跟踪情况,并观察ETF的活跃度:

可以看到,债券ETF的成交并不理想,即使是规模超过50亿的产品, 持有人也以持有为主,几乎没有成交,这可能也是近期场外形式更受欢迎的原因。

对于普通场外产品,规模较大的产品的跟踪情况还是较为理想的,除中 银的产品跟踪误差、偏离度较大,其他产品的跟踪情况较为理想。

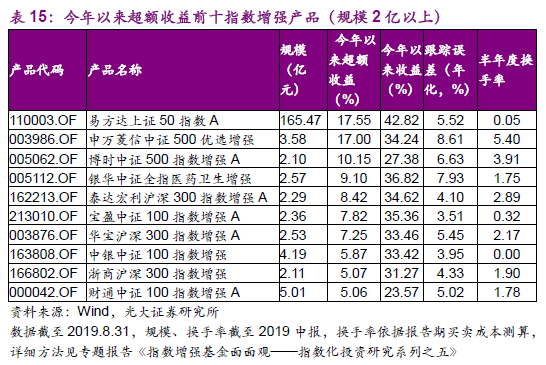

3.2、股票型增强指数产品情况

由于科创板打新影响,今年规模较小的指数增强基金普遍超额收益较为 显著。截至2019年8月31日,规模2亿以上的指数增强产品今年以来超 额收益排名前十的产品如下:

易方达上证50指数增强作为主动增强产品,在规模不断增长的同时保 持极高的超额收益,且换手率水平很低。申万菱信500优选是今年以来表现 最为出色的500增强产品,跟踪误差、换手率略高于其他产品。

4、持有人特点

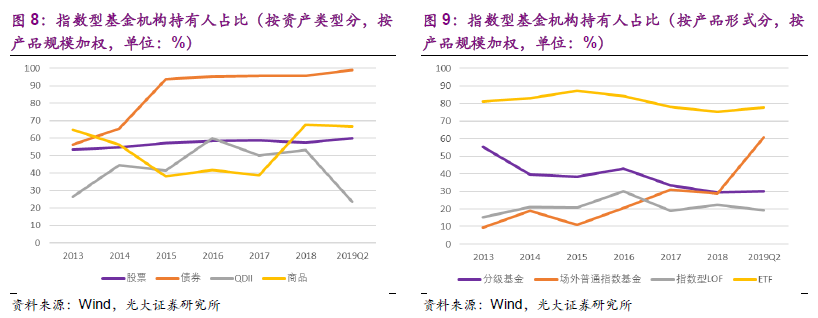

根据半年报、年报披露的持有人数据,截至2019年中报,指数型基金 持有人结构的变化如下:

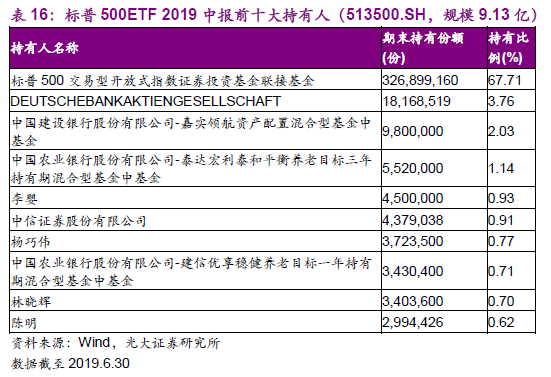

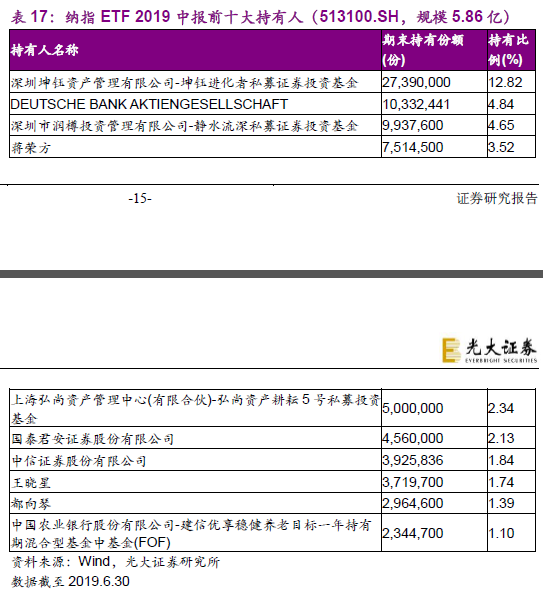

对不同资产类型来说,股票指数基金的持有人比例没有明显变化,在 50%-60%之间,当前在60%左右。债券指数基金机构持有人比例从96%进 一步升至99%,几乎所有倩券指数基金都由机构持有,这也说明机构投资者 对债券指数基金的需求仍较高。此外,QDII产品的机构持有比例有明显下降。 事实上,QDII产品仅有少数几只由机构持有人密集持有,标普500ETF的机 构持有人比例在79%(68%为联接基金持有),纳指ETF的机构持有比例 在 34%。

标普500联接基金无具体的持有人列表,但个人投资者比例较高。从排 名靠前的持有人情况来看,多家银行持有的FOF中所包含的QDII份额使其 成为ETF的前十大持有人。多资产配置型私募基金、FOF都是对跨境ETF 需求较高的机构投资者。

对于不同产品形式来说,由于ETF的申赎难度较大,ETF主要由机构 持有,但近年来个人投资者的持有比例有所上升。机构投资者对场外指数基 金的持有比例持续上升,2019上半年一下从30%跃升至60%,主要受上半 年政金债产品密集发行且机构持有比例多在95%以上的影响。

5、风险提示

基金数据来自公开信息,基金历史表现不代表未来业绩,基金发行存在不确定性。

文章来源:光大证券

作 者:邓虎

更多资讯,欢迎关注公众号:ETF之家