海外主动ETF 详解,对指数增强ETF 的启示

核心结论

本文深入探讨了正在申报的新公募产品——指数增强 ETF。目前 5 家基金公司上报了 10 只产品,追踪指数涉及上证 50、沪深 300、中证 500 等 6 个常用宽基指数,产品布局方向和现 有指数增强基金相似。

从美国市场来看,主动 ETF 中 73.6%的规模都集中在固收 ETF,主动权益 ETF 规模只占到 15.4%;规模较大的主动权益 ETF 多为主题/行业基金,如跟踪能源、科技,跟踪宽基的比较少, 投资理念更偏主动;Vanguard 发行的主动单/多因子 ETF 规模 都不大,业绩也不如相似的被动管理因子 ETF。中美主动 ETF 的道路既有相似之处,也有不小的差异。

从国内相似产品看,指数增强 ETF 兼具指数增强基金和 ETF 两者的特点,是一种策略不透明,但持仓透明的新产品。产品 以 ETF 形式运作,仓位可以突破 95%限制,年化跟踪误差可能 不超过 3%,年化单边换手率可能控制在 1-2 倍左右,年化超额 收益预计在 5%左右。对比现有的指数增强基金,产品每日披露 持仓,透明性更高,超额收益的波动性会下降,因子主动暴露 程度会降低,产品换手率控制更加严格。

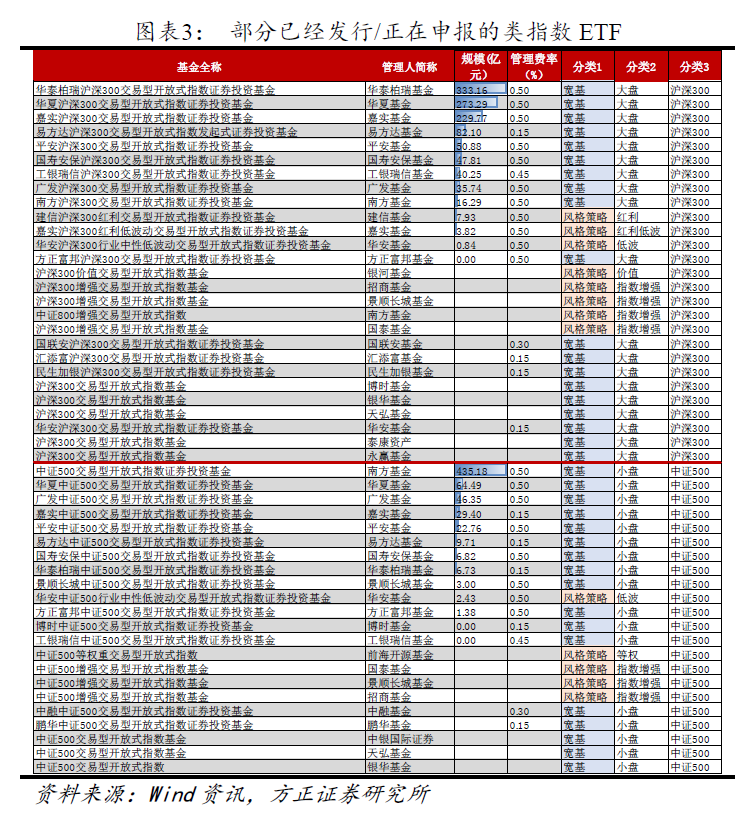

目前在沪深 300 和中证 500 等常用的宽基指数上,大量基 金公司已发行或者正在申报相关 ETF,产品同质程度非常高。 即使在 Smart Beta 方向,各家产品也集中在红利、低波、价值 等相似的增强策略上。指数增强 ETF 由于采取主动管理,产品 差异程度大幅提升,为基金公司从目前 ETF 白热化的竞争中突 围,提供了一种可能的途径。

风险提示

本报告基于公开信息进行整理,美国基金发展情况和中国可能不同,海外经验仅供参考;国内指数增强 ETF 尚未发行, 具体时间待定、产品运作方式待定,本文数据仅供参考。

1 指数增强 ETF 的讨论

目前招商、南方、景顺、华泰柏瑞、国泰 5 家基金公司上报了各 自的指数增强交易型开放式指数基金(以下简称指数增强 ETF),追 踪的指数有上证 50、沪深 300、中证 500、中证 800、中证 1000 以及 创业板指,基本覆盖常用的宽基指数。

我们在报告《基金反编译:绩优指数增强基金的绝技》中分析了 目前狭义公募指数增强基金的市场格局,规模合计 899 亿左右。根据2019 基金三季报,上证 50 增强有 183 亿,沪深 300 增强有 352 亿,中证 500 增强 164 亿,其他指数增强产品 200 亿,新申报的指数增强ETF 产品布局方向和现有的指数增强基金相似。

指数增强 ETF 国内尚没有先例,产品属于首次在国内亮相。本文 想从两个方面对指数增强 ETF 进行探讨,一是海外经验的借鉴,指数增强 ETF 属于主动 ETF 中的一个品种,主动 ETF 在美国已经有多年的公募实盘运营历史,本文想通过研究美国主动 ETF 的特点,对国内 指数增强 ETF 的运作提供启发和借鉴。二是国内相似产品的外推,顾名思义,指数增强 ETF 兼具指数增强基金和 ETF 被动指数产品的特 点,未来指数增强 ETF 怎么做?可以综合现有 Smart Beta 产品和指数增强产品的情况,进行一定的推演。

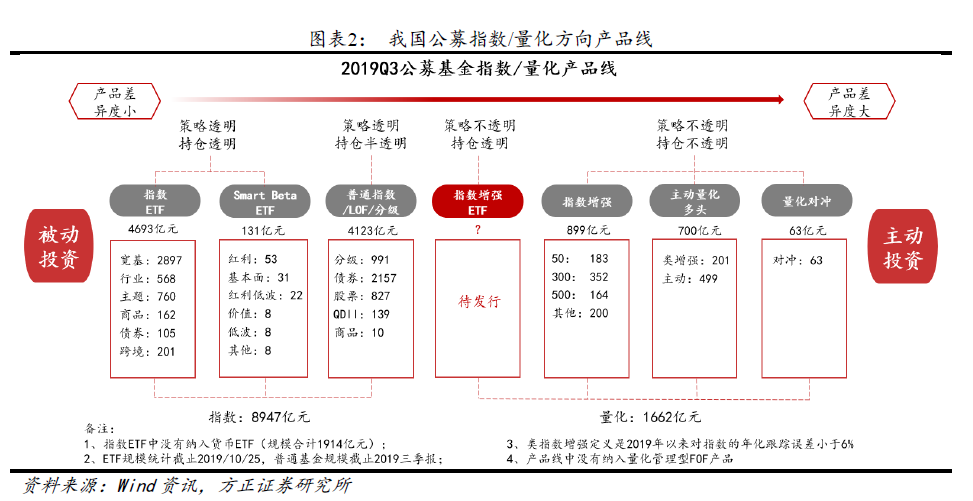

图表 2 概述了我国目前一万亿的公募指数/量化方向产品线,包括 8947 亿指数产品和 1662 亿量化产品。按产品的主动性和差异程度, 大致可以分为指数 ETF、Smart Beta ETF、普通指数/LOF/分级、指数 增强、主动量化(多头)和量化对冲产品,本次待发行的指数增强 ETF 位于 Smart Beta 和指数增强之间,是一种主动管理型 ETF 产品。这类 产品国内尚属首次发行,金融产品创新丰富了基金公司的产品线,也 为市场带来更多的投资选择。

从策略透明度和持仓透明度来看,采取 ETF 形式运作的 Smart Beta ETF 策略透明,持仓也透明,每日披露 PCF 清单;而指数增强基 金属于策略不透明,持仓也不透明的产品,只有最大跟踪误差限制和 成分股最低持股比例限制,策略的灵活程度很高。指数增强 ETF 预计 将位于两者之间,是一种策略不透明,但是持仓透明的新型产品。

随着主动管理程度的提升,产品之间的差异度也随之提升。目前 在沪深 300 和中证 500 等常用的宽基指数上,大量基金公司已发行或 者正在申报相关 ETF,产品同质程度非常高。即使在 Smart Beta 方向, 各家产品也集中在红利、低波、价值等相似的增强策略上。对于指数 增强 ETF 而言,产品由于采取主动性管理,差异化程度大幅提升,同 时产品又具备 ETF 的特性,可在二级市场流通,指数增强 ETF 为基 金公司从目前 ETF 白热化的竞争中突围,提供了一种可能的途径。

2 美国主动 ETF 的现状

海外的主动 ETF 是对股票组合进行主动管理,但采用交易所交易 模式运作的创新型 ETF 产品,本质上是一种策略不透明但持仓透明的 产品。

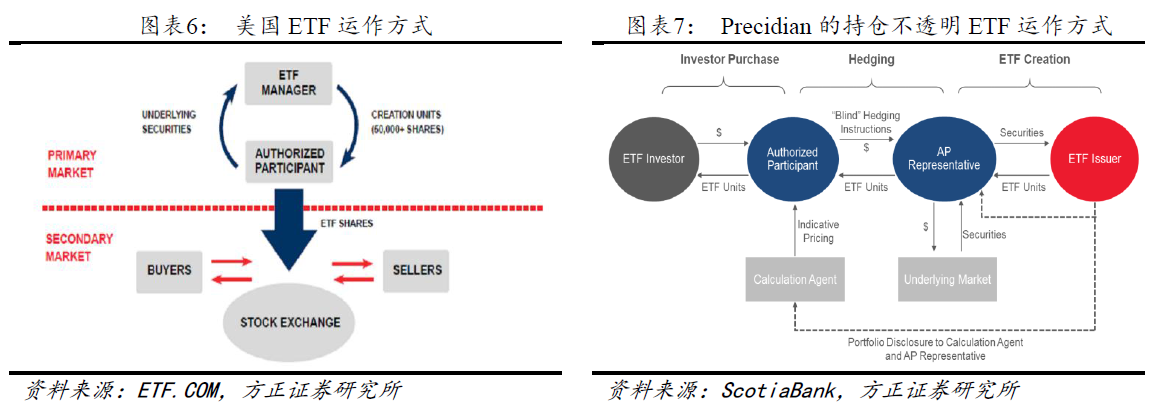

普通 ETF 采用完全被动管理,追踪特定指数,完全复制指数成分 股作为持仓(少量基金采取抽样复制的方法),基金的实际年化跟踪 误差基本控制在 0.5%左右。

而主动 ETF 是主动管理的,策略不透明,基金经理可以根据自己 的观点自由地进行配置。相比普通 ETF,主动 ETF 希望通过主动管理的持仓策略获得Alpha 收益,相比主动基金,主动 ETF 可以在二级市场买卖、成本较低并且持仓透明,在海外还具有额外的税收优势。

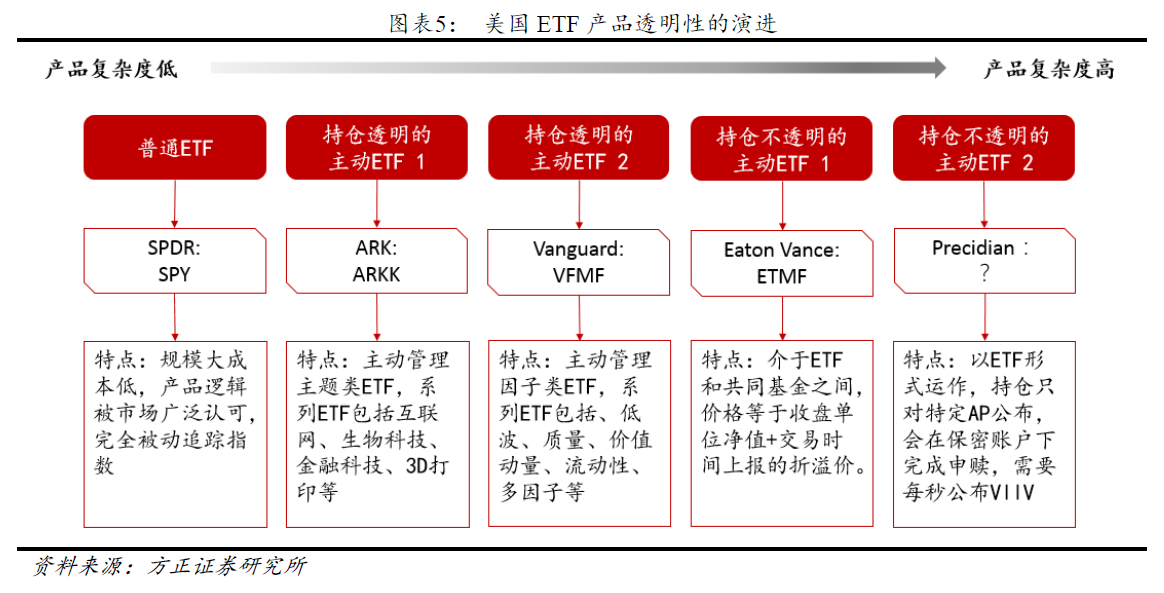

和普通 ETF 一样,一般的主动 ETF 需要每日披露持仓,这可能 会导致“抢跑交易”等问题,使管理人在市场交易中处于劣势,因此美 国的基金公司一直在推动持仓不透明的主动 ETF(non-transparent active ETF)解决方案。今年 5 月美国 Precidian 的(持仓)不透明主动 ETF 获 SEC 批准,预计后续相关产品会陆续推出,这标志着金融产品 创新又向前迈出了一步。为了进一步理解主动 ETF 这个概念,我们列 举了以下五款代表性主动/被动 ETF 产品,和国内指数增强 ETF 比较 相似的是 Va nguard 系列主动多因子 ETF:

1、普通指数 ETF 属于完全被动管理,一般跟踪宽基、行业等常 用指数,代表基金是 SPDR 跟踪标普 500 的 SPY,规模大、成本低、产品逻辑清晰、市场认可度高,完全被动追踪指数。

2、持仓透明的主动 ETF 的一个代表是 ARK 系列科技主动 ETF, 如 ARKK,系列 ETF 包括互联网、生物科技、金融科技等主题基金, 操作理念上更偏主观主动。

3、持仓透明的主动 ETF 的第二个代表是 Vanguard 系列主动因 子 ETF,系列 ETF 包括低波、质量、价值、动量、流动性、多因子 等,操作理念上更偏量化。

4、持仓不透明的主动 ETF 的第一个代表是 Eaton Vance 的 ETMF, 产品介于 ETF 和共同基金之间,价格等于收盘单位净值+交易时间上 报的折溢价,产品于 2016 年上市,但至今规模仍较小。

5、持仓不透明的主动 ETF 的第二个代表是 Precidian 的新结构 ActiveShares,产品于今年 5 月获 SEC 审批通过,相比 ETMF 产品结 构更像现有的 ETF。比较现有 ETF 而言,基金持仓只对特定 AP 公布, 会在保密账户下完成申赎,需要每秒公布 VIIV。

Eaton Vance 的 ETMF 采取独特的 NextShares 结构,早在 2014 年 获得批准,2016 年相关产品已经上市,但它并不是严格意义上的 ETF 结构,更像是国内现有的 LOF 产品。新获批的 Precdian 的 ActiveShares 结构和目前 ETF 差异不大,是真正意义上的持仓不透明主动 ETF 结构。

在 ActiveShares 模式下,基金公司不需要每日向市场公布持仓, IOPV 披露模式改为 VIIV(Verified Intra-day Indicative Value),由 原来的每 15 秒公布一次变为每秒公布一次;ETF 申购与赎回操作通 过 AP 代表(1~2 个特定授权券商)进行,只有 AP 代表可以获得基金 的每日持仓情况,在其保密账户下为客户/其他 AP 完成申购、赎回。 在交易底层资产时,AP 代表可以使用多种方法,例如多次交易、多 市场交易等,避免暴露 PCF 清单。

这种持仓不透明主动 ETF 结构目前在国内无法直接复制,因为国 内 ETF 市场没有 AP 这个角色,ETF 在一级市场申赎和赎回不需要发 行人授权,因此也无法产生 AP 代表。

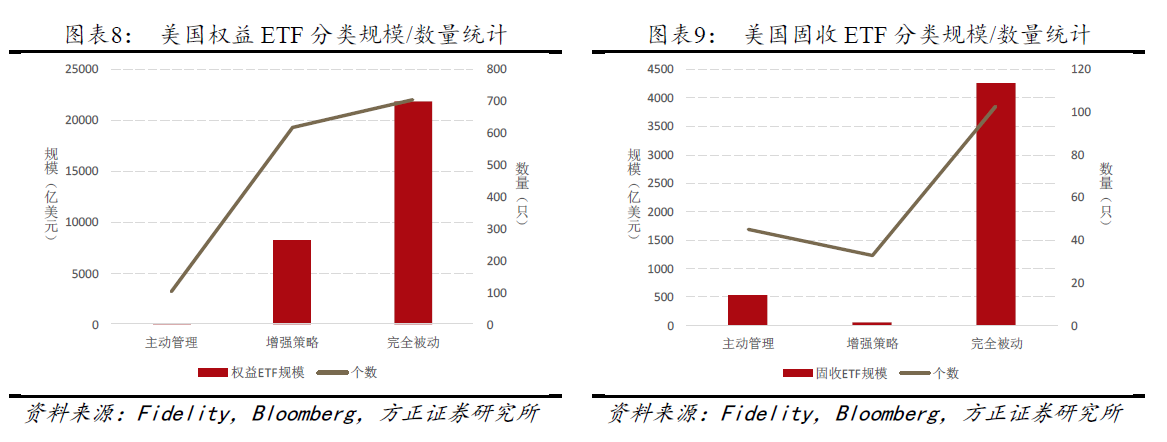

美国目前 3.7 万亿美元的 ETF 中,权益类 ETF 规模达到 3.03 万 亿。按照 Fidelity 的定义,根据策略的主动性,可将 ETF 分为被动管 理(Passively Managed)、增强策略(Enhanced Strategy)和主动管理(Actively Managed)。其中增强策略类似 Smart Beta,在指数的编制 方法上融入特定的量化策略进行改进,本质上仍是被动管理。

从规模来看,被动管理型 ETF 规模为 21883 亿美元,占权益 ETF 规模的 72.2%,增强策略 ETF 为 8321 亿美元,占权益 ETF 规模的 27.4%, 主动管理型 ETF 为 111 亿美元,占权益 ETF 规模的 0.4%。

从 ETF 数目来看,被动管理型 ETF 数目为 707 只,占总 ETF 数 目的 49.5%,增强策略 ETF 为 618 只,占总数目的 43.3%,主动管理 型 ETF 为 102 只,占比 7.2%。

从权益基金的平均管理规模看,被动、增强和主动分别为 31 亿 美元、13.5 亿美元和 1.1 亿美元;从分类规模最大的产品来看,被动、增强和主动分别为 2739 亿美元(SPY)、497 亿美元(VTV)和 26亿美元(EMLP)。

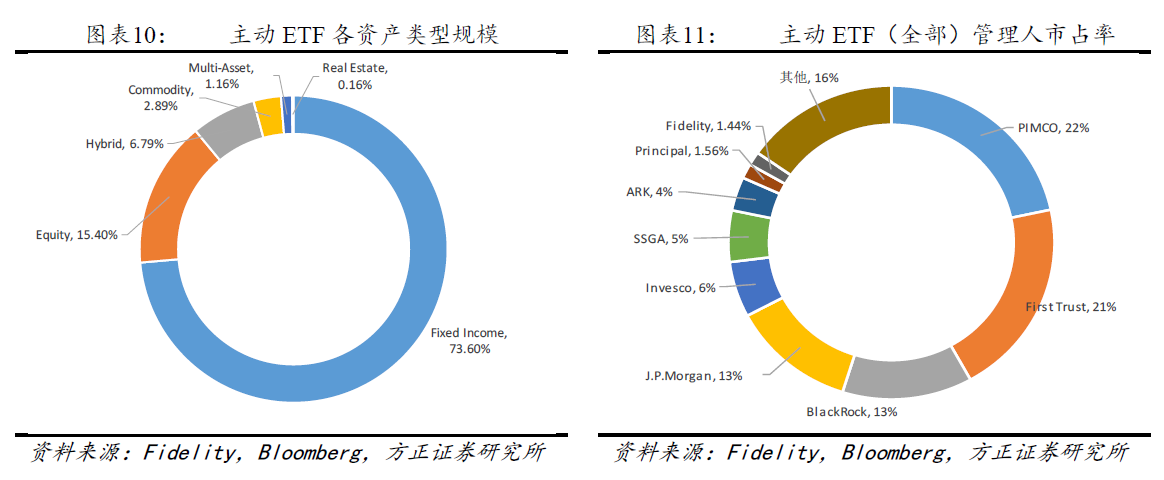

对比之下,主动权益 ETF 在美国的市占率比较小,产品规模不大。 采取主动管理的固收 ETF 占比更高一些。在主动 ETF 中,主动固收 ETF 占比 73.60%,权益类主动 ETF 占比仅 15.40%,混合类占比 7.79%。

从全部的主动 ETF 的管理人来看,头部管理人占据市场绝大多数 份额。PIMCO、First Trust、BlackRock、J.P.Morgan、Invesco 五家公司占据市场 75%的份额,这是由于主动固收 ETF 市场中,大基金公司仍占据主要份额,例如耳熟能详的 PIMCO、BlackRock、J.P.Morgan等。

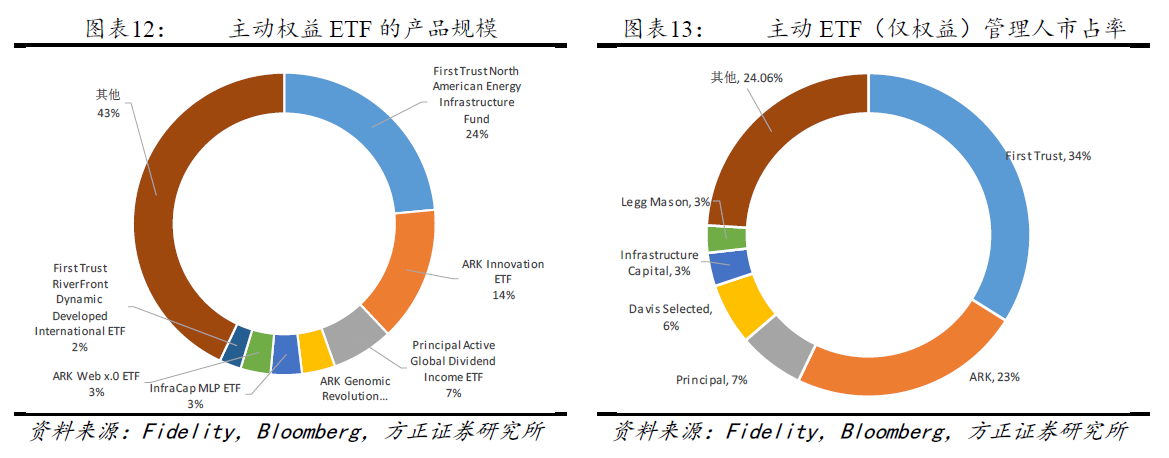

主动权益 ETF 市场是一个比较细分的小众市场,不同于主动固收 ETF 的市场仍被大公司垄断,主动权益 ETF 市场的发行人管理规模普 遍不大,深耕细分市场。ARK 等公司的主要规模都集中在主动权益 ETF 上,在其他类型的产品上布局较少,可以说主动权益 ETF 市场和传统的被动/增强权益 ETF 市场有比较大的区别。

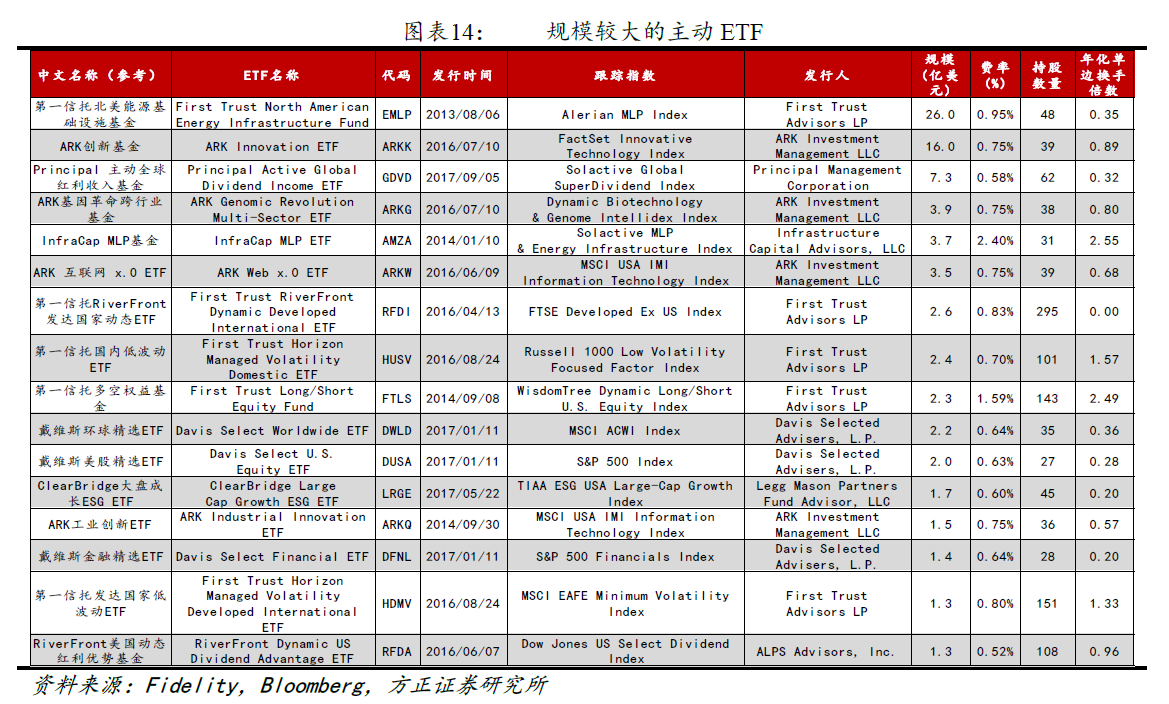

分产品看,EMLP、ARKK 和 GDVD 三款产品分别占据主动权益ETF24%、14%和 7%的市场规模,市场集中度比较高。

美国主动权益 ETF 中规模最大的六只 ETF 跟踪的指数主要为行 业/主题指数,集中在能源、科技、另类策略等方向上,在规模靠前的 产品中没有跟踪宽基指数的主动 ETF,在这一点上和 A 股的产品发展 思路是完全不同的,和美国另两类“完全被动”和“增强策略”ETF 的发展思路也是不同的。

其中规模最大的主动 ETF 是第一信托北美能源基础设施基金(EMLP),发行时间是 2013/08/06,规模 26 亿美元,费率 0.95%, 重点持有能源和公用事业两个行业的股票。规模第二大的是 ARK 创新基金(ARKK),发行时间是 2016/07/10,规模 16 亿美元,费率 0.75%,重点持有信息技术、医药、可选消费等行业的股票。相关基金产品的 详情,我们会在第三章展开分析。

总的而言,主动权益 ETF 这类产品在美国的发展并不非常顺利, 原因可能是多种多样的。笔者认为,我国主动 ETF 未来的发展道路可能与美国和而不同,美国的主动 ETF 更接近主动主观权益基金,主要 发行人并非传统指数 ETF 里的龙头公司;A 股即将发行的指数增强ETF 更类似国内现有的量化指数增强基金,下文将详细分析两者的异同。

3 案例说明

本章我们列举三个公司的主动权益 ETF 产品线,试图探索这类产 品在美国的发展现状以及背后的成因,三家公司分别是 ARK、First Trust 和 Vanguard。前两家公司是市场主动权益 ETF 市场最大的两个 玩家,产品比较偏主动;最后的 Vanguard 是被动指数 ETF 里最大的 发行人之一,在主动权益 ETF 方面发行了主动单/多因子 ETF,更类 似国内的指数增强 ETF。

3.1 ARK主动权益ETF

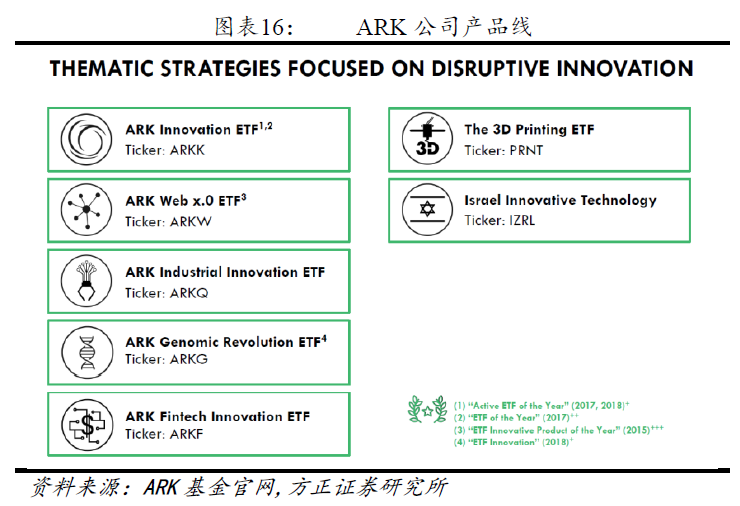

第一个案例是 ARK 的产品线,ARK 公司发行了 5 只主动权益 ETF 和 2 只被动权益 ETF,均集中在科技主题方面,平均基金管理费率在 0.7%,合计管理规模 26.25 亿美元。

7 只基金中规模最大的是 ARKK,成立于 2014 年,跟踪的主题是 科技创新,目前规模 16 亿美元,费率 0.75%,年化单边换手倍数 0.89, 机构投资者占比 35.6%,是这几只基金中业绩最好的基金。其余主动 权益 ETF 分别跟踪基金革命、互联网、工业创新和金融科技等主题。

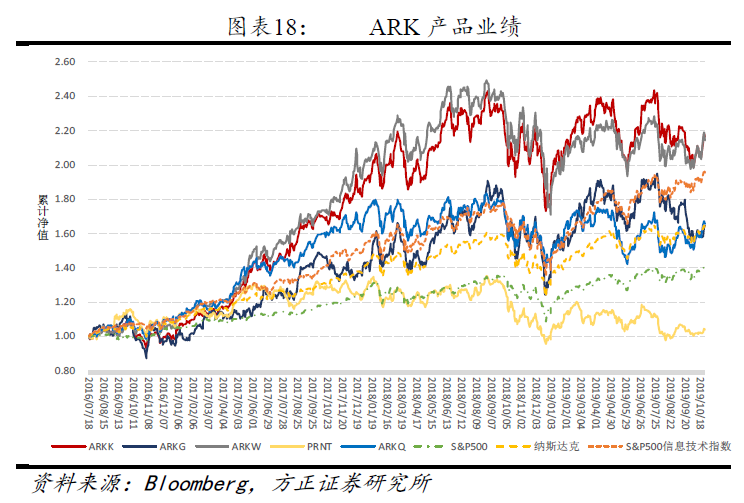

从产品业绩来看,ARKK 和 ARKW 表现抢眼,2016 年至今的累 计涨幅超过了标普 500 指数、纳斯达克指数和标普 500 信息技术行业 指数,PRNT 表现略有落后。

和普通 ETF 一样,主动权益 ETF 中的 ARKK 需要每日披露持仓。 我们以 2019/10/23 为例,整理了 ARKK 的日度持仓数据如下所示,基 金公司一般会在公司官网披露基金每日持仓资产名称和资产权重,可 以视作简化版本的 PCF 清单。

3.2 First Trust主动权益ETF

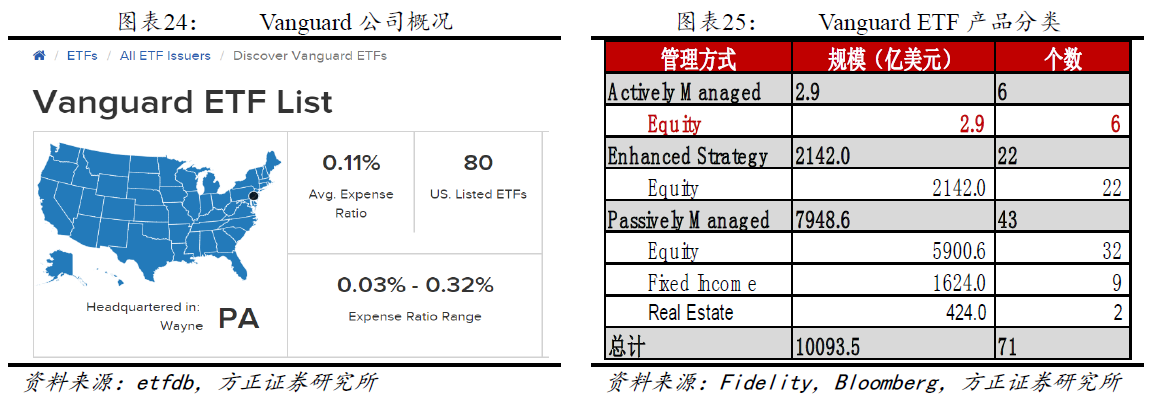

First Trust 公司管理规模比 ARK 大,共发行了 141 只 ETF,平均 管理费率 0.73%,各个类型的 ETF 都有布局。

在所有产品中,主动策略、增强策略和被动管理策略的 ETF 分别 为 150.1 亿美元、337.0 亿美元和 176.9 亿美元。

主动权益 ETF 占比不高,只占公司 ETF 产品总管理规模的 5.6%。 公司的产品主要集中在权益 Smart Beta 方向,在这个方向上密集发行

了 75 只合计 329.3 亿美元的 ETF。

First Trust 的 13 只主动权益 ETF 涵盖了各种主题,从行业、低波 动、低碳到全球指数,但没有跟踪美国宽基指数的主动权益 ETF。 EMLP 的年化单边换手倍数在 0.35,但有些多空产品和运用衍生品的 产品换手率稍高,最高接近 2.5 倍单边年换手倍数。

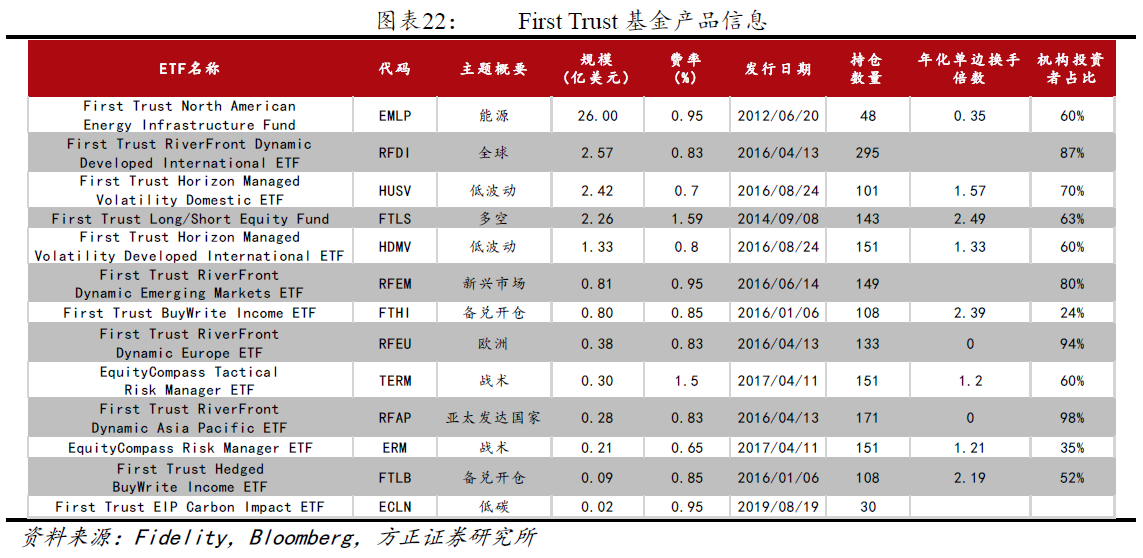

从 2015 年至今 5 年的历史业绩来看,EMLP 跑赢了类似主题的 被动管理型基金 AMLP,和标普 500 能源指数基本跑平。但受制于能 源行业表现表现乏力,基金仍跑输标普 500 公用事业指数和标普 500 指数。

3.3 Vanguard 主动权益ETF

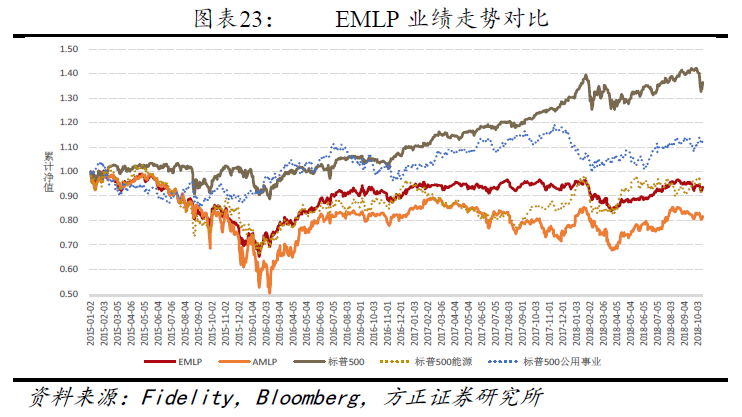

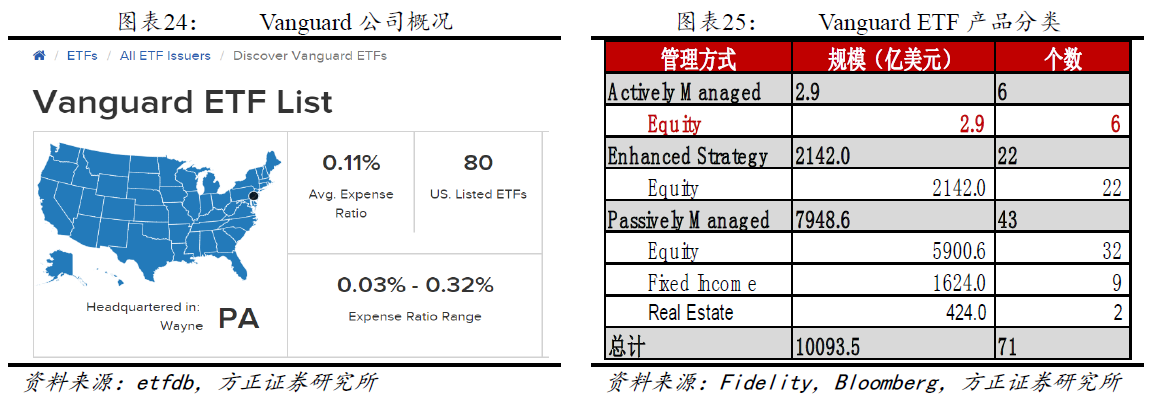

Vanguard 是美国最大的 ETF 发行人之一,根据 etfdb 统计,公司 旗下 80 款 ETF,基金平均费率仅 0.11%。

Fidelity 统计口径略有差异,主要是没有计入资产支持证券 ETF(VMBS),通胀保护 ETF(VTIPS)等另类 ETF 品种。Fidelity 口径 下 Vanguard ETF 管理规模已经超过 1 万亿美元,产品共计 71 只,主要规模集中在被动权益 ETF 方向。

相比较 First Trust 而言,Vanguard 布局产品少而精,平均单个产 品的管理规模大,管理效率高。Vanguard 在被动管理 ETF 方向,布局了权益、固收和地产,而在增强策略和主动策略方向,只布局了权益产品。主动权益 ETF 共计 6 只,目前规模 2.9 亿美元,只占到了所有ETF 产品规模的 0.03%。

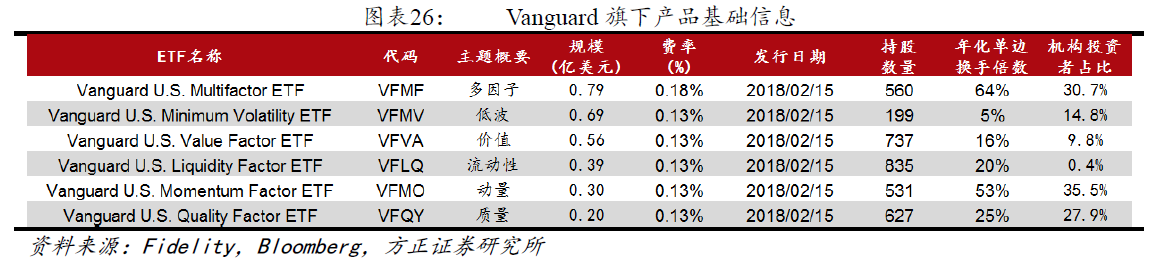

Vanguard 旗下 6 款主动权益 ETF 均发行于 2018/02/15,VFMF 为多因子产品,其余五款为主动单因子产品,分别采用低波、价值、 流动性、动量和质量因子进行选股。产品延续了 Vanguard 低管理费 的理念,VFMF 年化管理费为 0.18%,其余 5 只均为 0.13%。基金持 股数量较上述两个案例更多,一般在 200~800 左右,操作思路上比 较偏量化而非主观权益,年化单边换手倍数一般在 50%左右,不超过 100%。

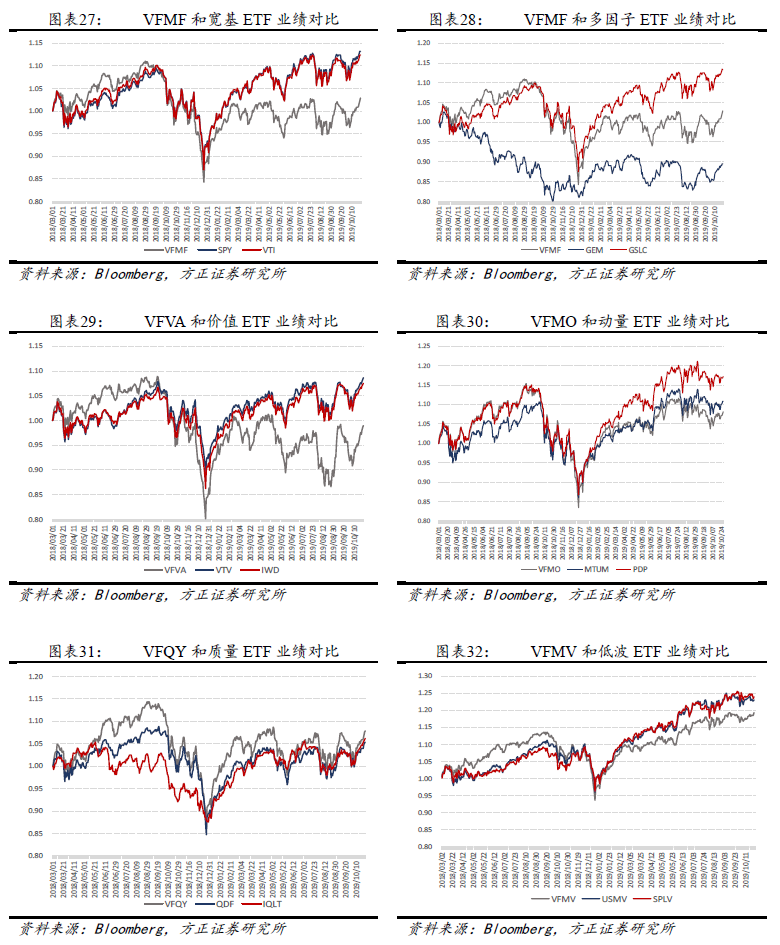

将六支 Vanguard 主动因子 ETF 和规模最大的两只同主题被动管 理因子 ETF 进行比较。例如主动多因子 VFMF 和跟踪全市场指数的 SPY(SPDR S&P 500 ETF)、VTI(Vanguard Total Stock Market ETF) 作比较,也和被动多因子 ETF GSLC(Goldman Sachs ActiveBeta U.S. Large Cap Equity ETF)和 GEM(Goldman Sachs ActiveBeta Emerging Markets Equity ETF)作比较。

VFMV 和低波 ETF USMV(iShares Edge MSCI Min Vol USA ETF)、 SPLV(Invesco S&P 500® Low Volatility ETF)作比较;VFVA 和价值ETF VTV(Vanguard Value ETF)、IWD(iShares Russell 1000 Value ETF)作 比 较 ; VFMO 和 动 量 ETF MTUM ( iShares Edge MSCI USA Momentum Factor ETF)、PDP(Invesco DWA Momentum ETF);VFQY和质量 ETF QDF(FlexShares Quality Dividend Index Fund)、IQLT

(iShares Edge MSCI Intl Quality Factor ETF)作比较;VFLQ 没有特 别合适的对比基金暂时不放。

对比结果表明除了主动质量 ETF VFQY 小幅跑赢了对比基金外,其他主动 ETF 均跑输相似因子被动 ETF。事实上,Vanguard 旗下主动 因子 ETF 并没有取得突出的业绩回报,这可能是基金规模没有扩大的原因之一,美国股市的低频 Alpha 几乎消失。

4 对指数增强 ETF 的思考

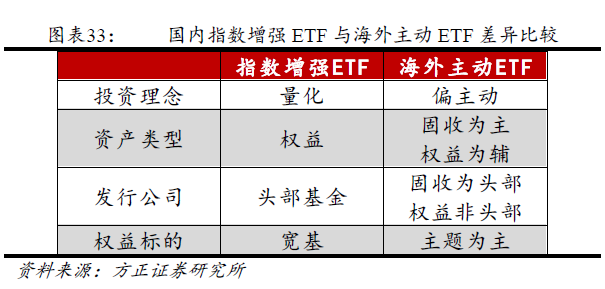

综上所述,海外主动权益 ETF 的发展与国内即将发行的指数增强ETF 既有相似之处,也有所差异。

从投资理念看,国外规模靠前的主动权益 ETF 做法更偏主动,Vanguard 发行的主动因子 ETF 规模还没做大。而据了解,本次国内即 将发行的指数增强 ETF 普遍由国内顶尖的指数量化团队管理,会采用比较偏量化的方式运作。

从主动 ETF 的资产类型来看,海外仍以固收为主,占到了 73.6% 的市场规模,而权益主动 ETF 的总规模偏小。本次国内首先尝试发行 主动权益 ETF,而并非固收类 ETF(目前国内正在运作的货币 ETF 也可以算广义上的主动固收 ETF,但只支持现金申赎,定义有所不同)。

从基金主题来看,国内即将发行的指数增强 ETF 均选取市场常用 的宽基指数作为基准,而海外规模较大的基金多为主题、行业、另类策略基金,如能源、科技等热门板块基金较多,跟踪宽基的比较少。

笔者认为,中美主动 ETF 发展的差异一是由于制度不同,二是由 于市场环境差异。国内低频多因子上,仍存在不少的 Alpha,从公募 指数增强产品来看,普遍都能跑赢指数,有些年份超额收益可以超过 15%。而美国由于市场有效性高,低频 Alpha 获取难度大,宽基指数 方面被动管理的 ETF 可能是最佳选择。

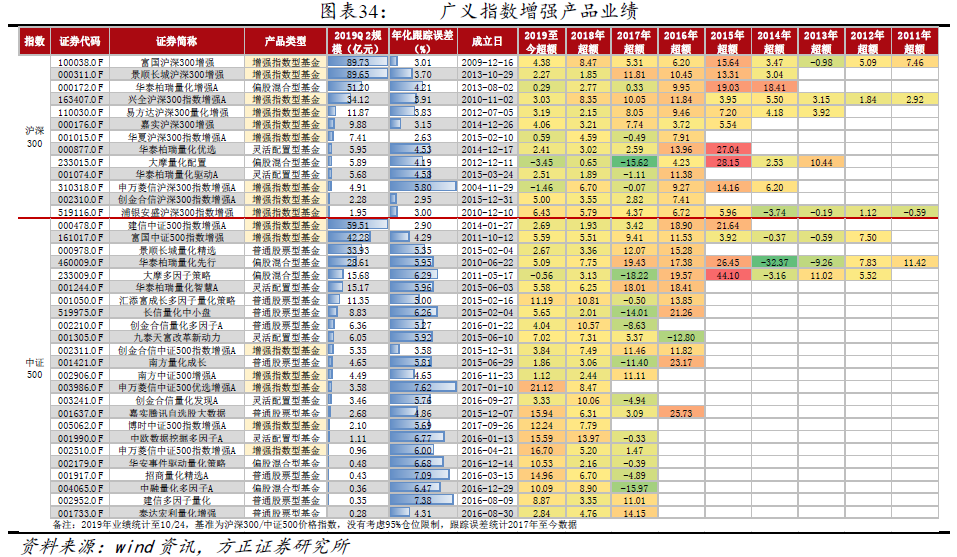

指数增强 ETF 的业绩水平可能如何?这可以参考目前的指数增 强基金,我们统计了部分指数增强和部分主动量化基金近年来的业绩, 基金选取标准为 2017 年至今对沪深 300 和中证 500 跟踪误差比较小 的主动管理基金。

从产品的收益特征来看,指数增强 ETF 的跟踪误差可能会比图表 34 中的指数增强产品更低,预计控制在 3%以内,超额收益的波动性 更低,超额收益的均值可能在 5%左右。从产品的策略使用上看,因 子主动暴露程度下降,产品换手率控制会更加严格。

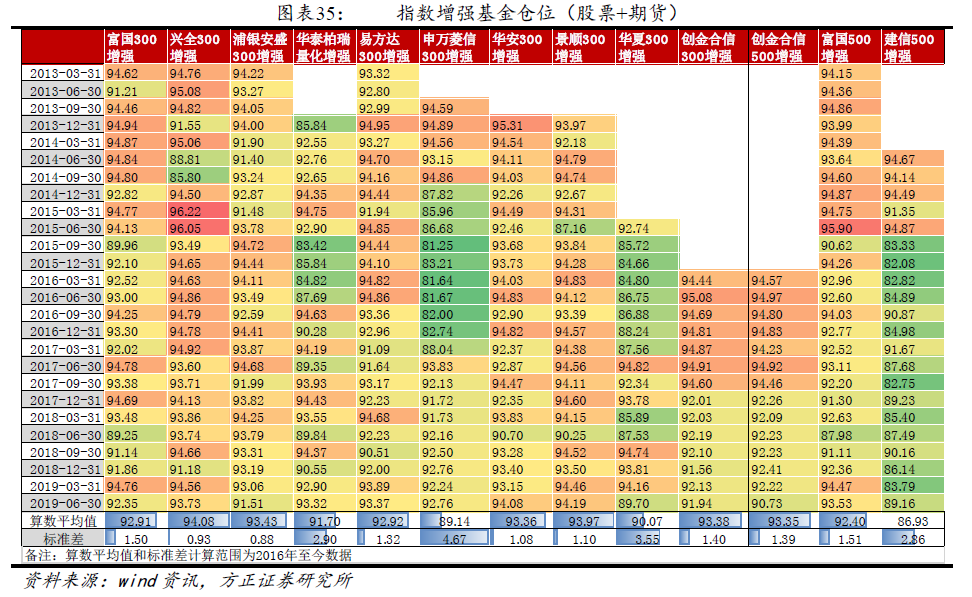

此外,指数增强基金面临的一个限制是股票仓位不能超过 95%, 图表 35 计算了部分指数增强基金实际历史权益仓位(股票+期货), 基本都在 85%-95%左右。最高股票仓位限制可能会制约策略的收益, 在指数大涨的行情下拖累基金净值,导致基金不能跟上股票指数的涨 幅。而采取 ETF 运作模式的指数增强 ETF 可以突破这个限制,进一 步提高基金的收益。

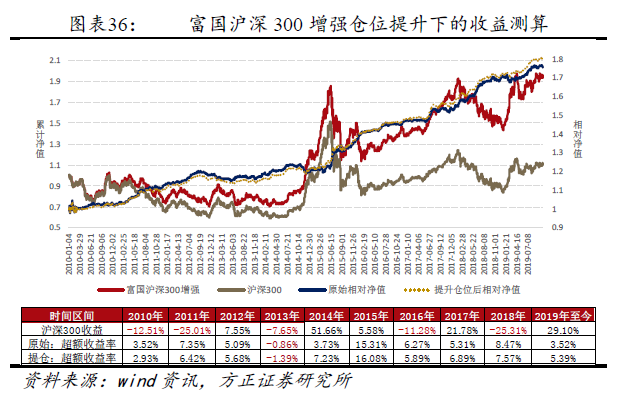

我们做一个简单假设,以富国沪深 300 增强(100038.OF)为例, 假设将基金的仓位由 95%提升至 100%,观察指数增强策略的 Alpha 会有多少提升,如图表 36 所示。策略结果表明,在指数上涨的年份 如 2012、2014、2015、2017、2019 基金收益更高,2014 年的超额收 益率由 3.73%提升到 7.23%,长期累计收益率也得到了提高。

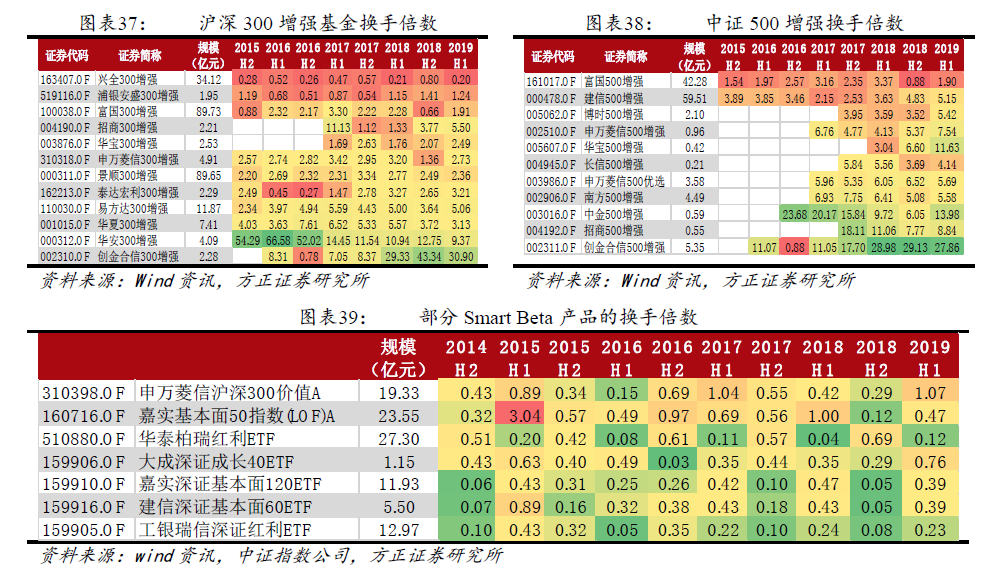

根据基金年报和半年披露的区间买入成交额和卖出成交额,我们 可以推算指数增强基金的策略换手率。由于不知道基金的申购份额、赎回份额是如何在时间序列上分布的,没法精确剔除基金申赎导致的 被动成交额,因此以下推算的换手率数据仅供参考,我们采用的公式是:

区间换手率=min(买入成交额,卖出成交额)/平均规模

图表 37 和 38 展示的是指数增强产品单边年化换手倍数,据测算大多数 300 增强的单边年换手率在 2-3 倍左右,500 增强的单边年换 手率在 5-6 倍左右。图表 39 展示的是 Smart Beta 产品单边年化换手倍数,一般在 0.1~0.6 左右,很少超过 1 倍。

指数增强 ETF 的换手率预计位于两者之间,年化单边换手率可能 控制在 1-2 倍左右。

综上,指数增强 ETF 兼具指数增强基金和 ETF 两者的特点,是 一种策略不透明,但持仓透明的新型基金产品。产品可在二级市场流 通,年化跟踪误差可能不超过 3%,年化单边换手率可能控制在 1-2 倍左右,年化超额收益预计在 5%左右。比较现有的指数增强基金, 产品每日披露持仓,透明性更高,超额收益的波动性会下降,因子主 动暴露程度会降低,产品换手率控制更加严格。

目前在沪深 300 和中证 500 两个最常用的宽基指数上,大量基金 公司已发行或者正在申报相关 ETF,产品同质程度非常高。即使在 Smart Beta 方向,各家产品也集中在红利、低波、价值等相似的增强 策略上。指数增强 ETF 由于采取主动管理,产品差异程度大幅提升, 为基金公司从目前 ETF 白热化的竞争中突围,提供了一种可能的途径。

5 风险提示

本报告基于公开信息进行整理,美国基金发展情况和中国可能不 同,海外经验仅供参考;国内指数增强 ETF 尚未发行,具体时间待定、 产品运作方式待定,本文数据仅供参考。

文章来源:方正证券

作 者:朱定豪、严佳炜