富国科技策略50ETF投资价值分析

报告摘要:

•中证科技50策略指数长期表现跑赢宽基指数。

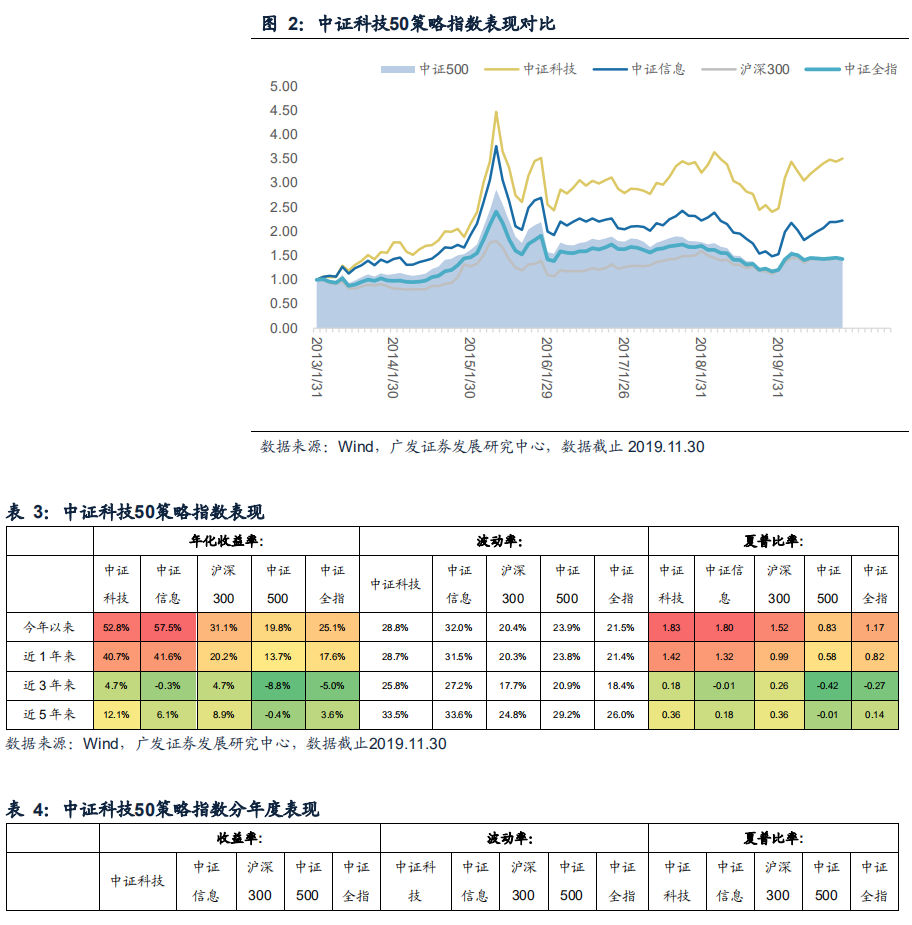

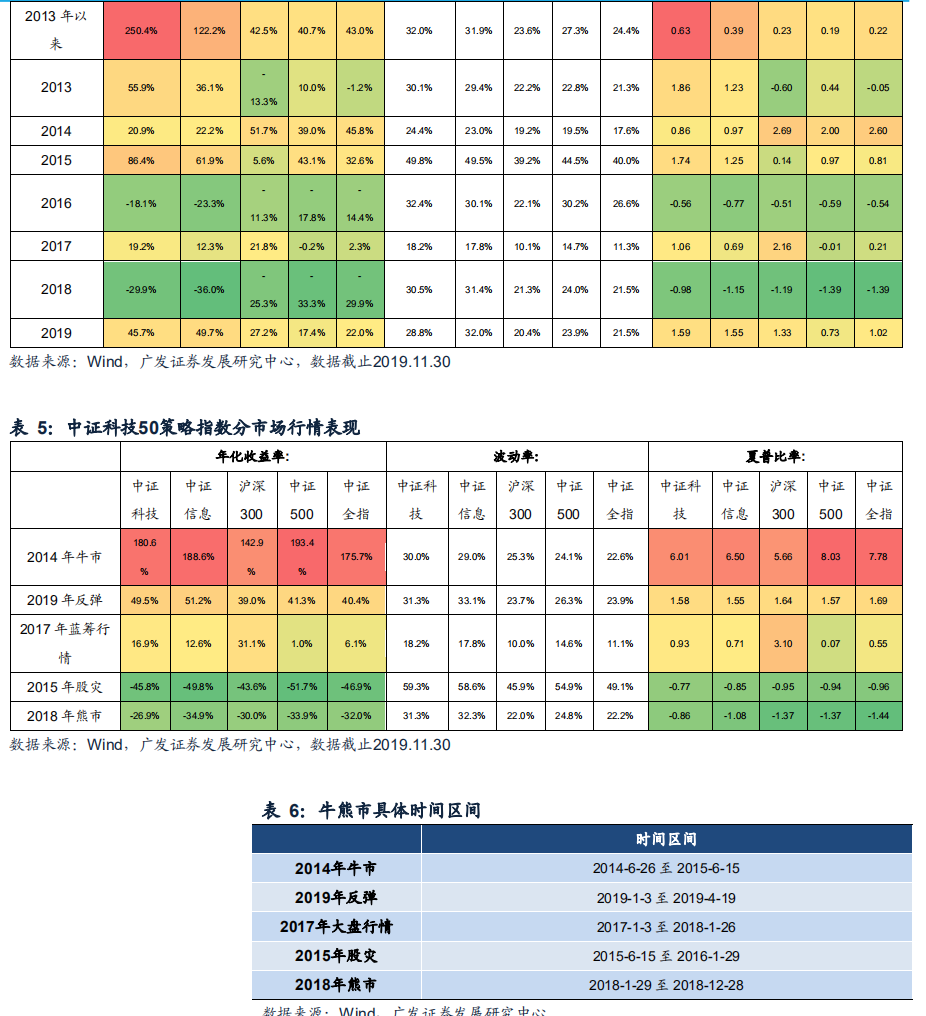

中证科技50策略指数2010年至2018年间跑赢沪深300及中证500等宽基指数。今年以来 (截止11月30日)实现52.8%的累计收益。近5年实现12.1%的年 化收益率,波动率高于宽基指数(中证50策略指数年化波动率为 28.8%,沪深300指数波动率为20.4%,中证500指数波动率为 23.9%)。同时,指数长期表现(近5年年化收益率)也高于中证信息 指数,科技50策略指数的更好表现不仅来源于所选股票在科技行业的 分布;同时,由于该指数相对强调公司的基本面质量,因此在市场不好 时(2018-1-29至2018-12-28)整体下跌水平也显著好于行业及宽基指数。

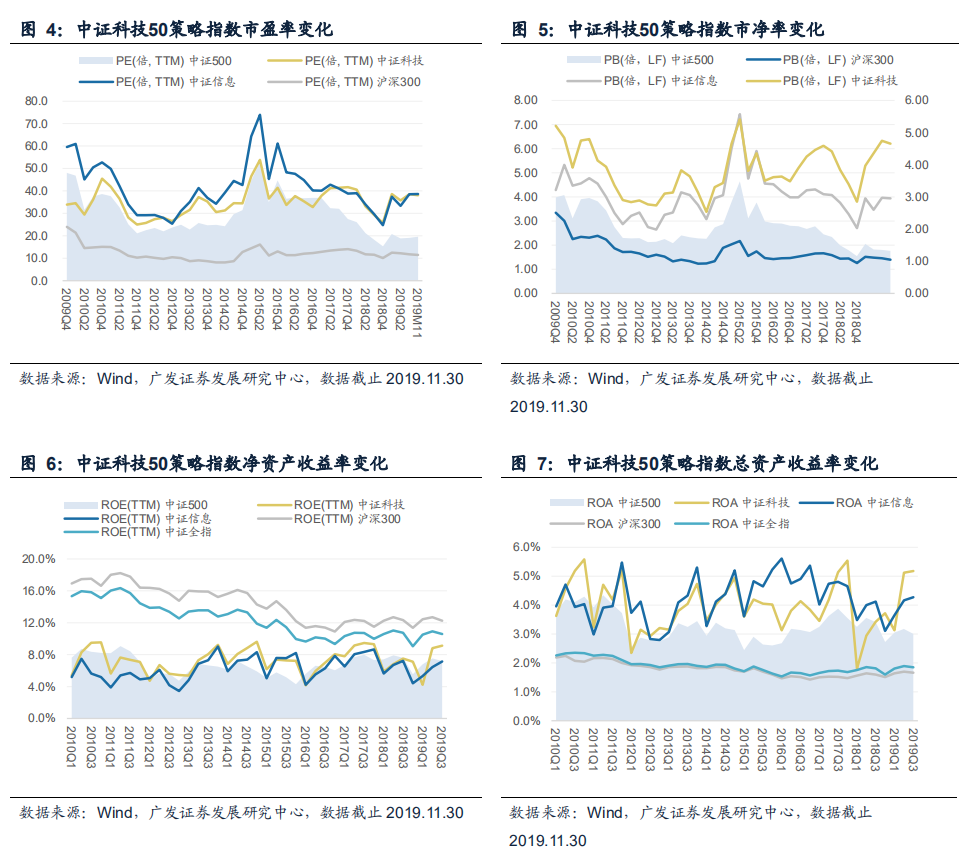

•中证科技50策略指数盈利能力及成长能力强。根据Wind提供的数据统计,中证科技50策略指数最新(截止2019年11月30日)估值水 平为38.1倍的市盈率(TTM,整体法计算),高于宽基指数的估值水 平。支撑高估值的是整体指数盈利能力和成长能力。

•富国中证科技50策略ETF紧密跟踪中证科技50策略指数。富国中证 科技50策略ETF (代码:515750 )以紧密跟踪中证科技50策略指数 为管理目标。该基金成立于2019年11月,基金规模为21.33亿元, 基金规模较大;根据基金的招募说明书,该基金的管理费率为0.5%, 托管费率为0.1%,与其他ETF基金相当。

•中证科技50策略指数专注研发及科技创新相关因子,更具科技公司代 表性。中证科技50策略指数,以研发费用等因子作为选择成分股主要 方式,更加合理。对比中证指数公司其他科技主题指数,除成分股数量 夕卜,最主要的区别为,第一,中证科技50策略指数在行业选择以高新 技术领域作为行业选择标准,在未来可以更好适应产业的变迁;第二, 中证科技50策略指数在股票筛选及股票打分上均加入了较高权重的 科技创新类因子,让成分股更具科技创新的代表性。第三,多维度风险 预警指标剔除了具有较大经营风险的公司,保持成分股经营的稳定性。

•核心假设风险:本报告中仅对所提及的指数、基金等进行客观统计及分 析,并不构成对该产品的推荐建议。宏观波动、产业政策波动、企业盈 利波动、二级市场的波动都可能对基金净值的波动产生影响。

一、中证科技 50 策略指数介绍

1.1 指数编制规则:反映高新技术领域公司整体表现

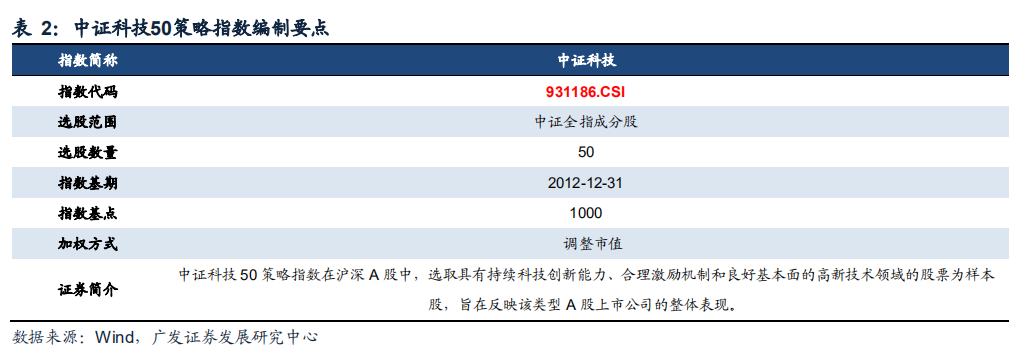

中证科技 50 策略指数在沪深A股中,选取具有持续科技创新能力、合理激励机制和良好基本面的高新技术领域的股票为样本股,旨在反映该类型A股上市公司的整体表现。

1.样本空间

中证全指样本股。

2.选样方法

(1)在样本空间内,剔除过去3个月日均成交金额或过去3个月日均自由流通市值排名后20%的股票。

(2)选取属于高新技术领域,并同时符合如下两(2)对待选样本中的股票进行稳定性筛选:

(a)最近一个会计年度内,研发人员占总员工的比例不低于10%。

(b)最近三个会计年度内,研发支出总额占营业收入总额的比例满足:

(i)最近一年营业收入小于5000万元(含)的公司,比例不低于5%。

(ii)最近一年营业收入在5000万元至 2 亿元(含)的公司,比例不低于4%。

(iii)最近一年营业收入在2亿元以上的公司,比例不低于3%。

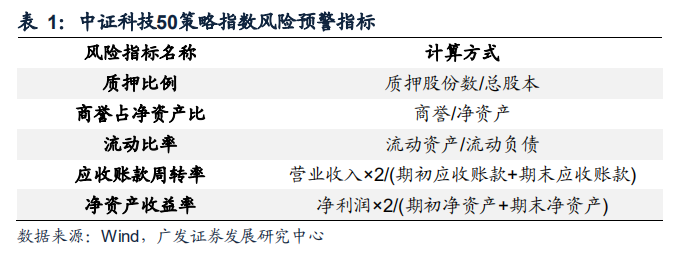

(3)对(2)中入选股票计算其风险指标,剔除其中触发高风险预警的公司:

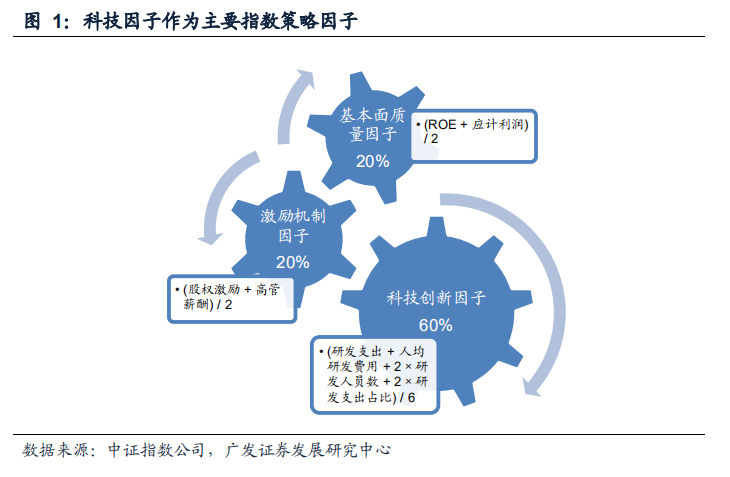

(4)对样本空间内的剩余股票,分别计算如下因子:

基本面质量因子 = (ROE + 应计利润) / 2

激励机制因子 = (股权激励 + 高管薪酬) / 2

科技创新因子 = (研发支出 + 人均研发费用 + 2×研发人员数 + 2×研发支出占比) / 6

最后计算:

综合因子 = 0.2×基本面质量 + 0.2×激励机制 + 0.6×科技创新,并选取综合因子得分最高的前 50 只股票构成指数样本股。

3.定期调整及权重调整

中证科技50策略指数的样本股每半年调整一次,样本股调整实施时间分别是每年6月和12月的第二个星期五的下一交易日。样本调整设置缓冲区,排名在40名内的新样本优先进入,排名在60名之前的老样本优先保留。权重因子随样本股定期调整而调整,调整时间与指数样本定期调整实施时间相同。在下一个定期调整日前,权重因子一般固定不变。

1.2历年表现:领先宽基指数收益

中证科技50策略指数2010年至2018年间跑赢沪深300及中证500等宽基指数。 今年以来(截止11月30日)实现52.8%的累计收益。近5年实现12.1%的年化收益 率,波动率稍高于宽基指数。同时,指数长期表现(近5年年化收益率)也高于中 证信息指数,科技50策略指数的更好表现不仅来源于所选股票在科技行业的分布。 同时,由于该指数相对强调公司的基本面质量,因此在市场不好时(2018-1-29至 2018-12-28 )整体下跌水平也显著好于行业及宽基指数。

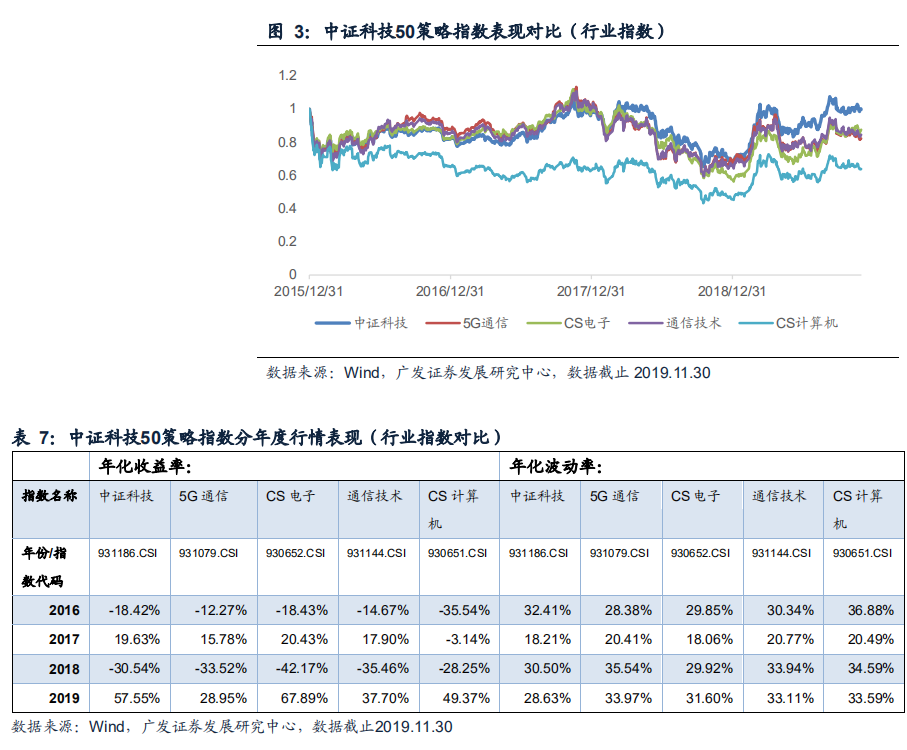

相比行业指数,中证科技50策略指数表现相对也更加稳定。这里选取中证指数 公司提供5G、电子、通信技术、计算机等行业指数。长期来看(2015-12-31至 2019-11-30 ),中证科技50策略指数的走势和行业指数趋势上相似,但整体年化波 动率每年均处于行业指数相比较低的水平(表7 )。长期收益高于所有行业指数表现。

1.3基本面特征:盈利能力及成长性较强

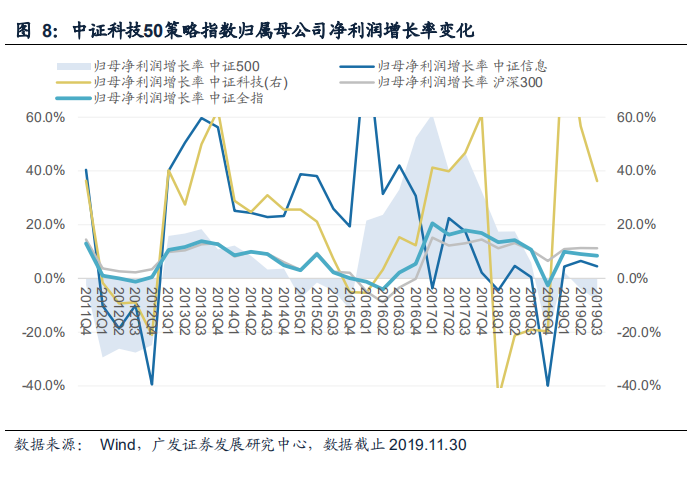

根据Wind提供的数据统计,中证科技50策略指数最新(截止2019年11月30 日)估值水平为38.1倍的市盈率(TTM,整体法计算),高于宽基指数的估值水 平。支撑高估值的是整体指数盈利能力和成长能力。在2010年至2018年间,全年 ROA水平维持于沪深300和中证500的ROA水平。同时,中证科技50策略指数归属 母公司的净利润增长率在2019年相对显著。

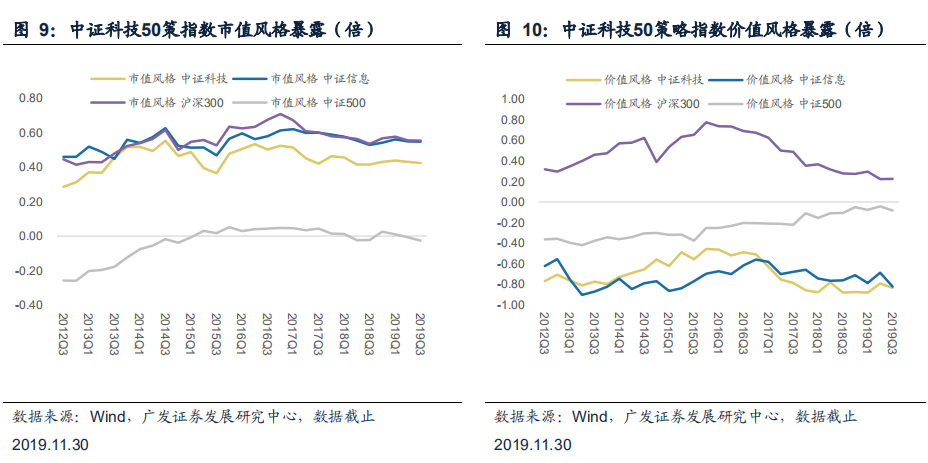

1.4风格特征:大市值高成长风格

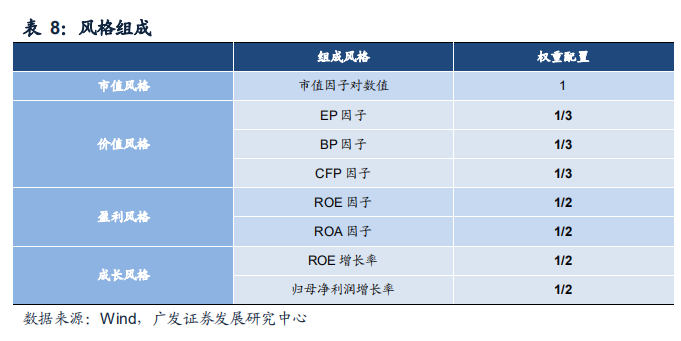

中证科技50策略指数整体呈现大市值高成长风格。在风格暴露上市值风格暴露 水平长期和沪深300指数相当。同时在2018年之后成长风格明显高于主要宽基和科 技行业指数。整体中证科技50策略指数具有很强的成长特性。(具体风格暴露计算 方法可见表8)

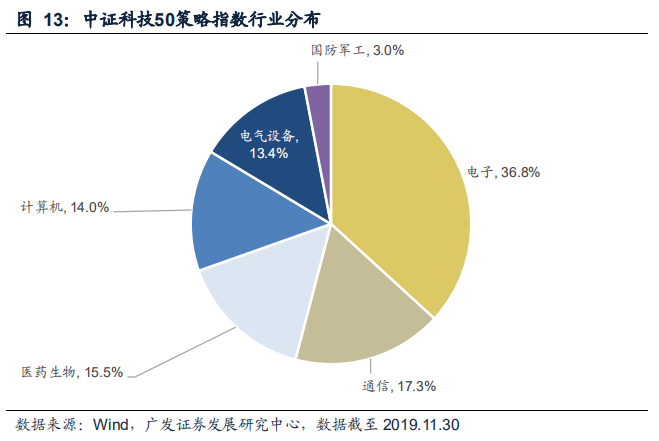

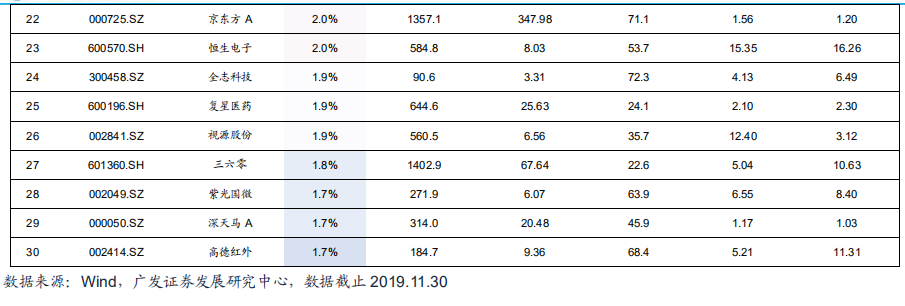

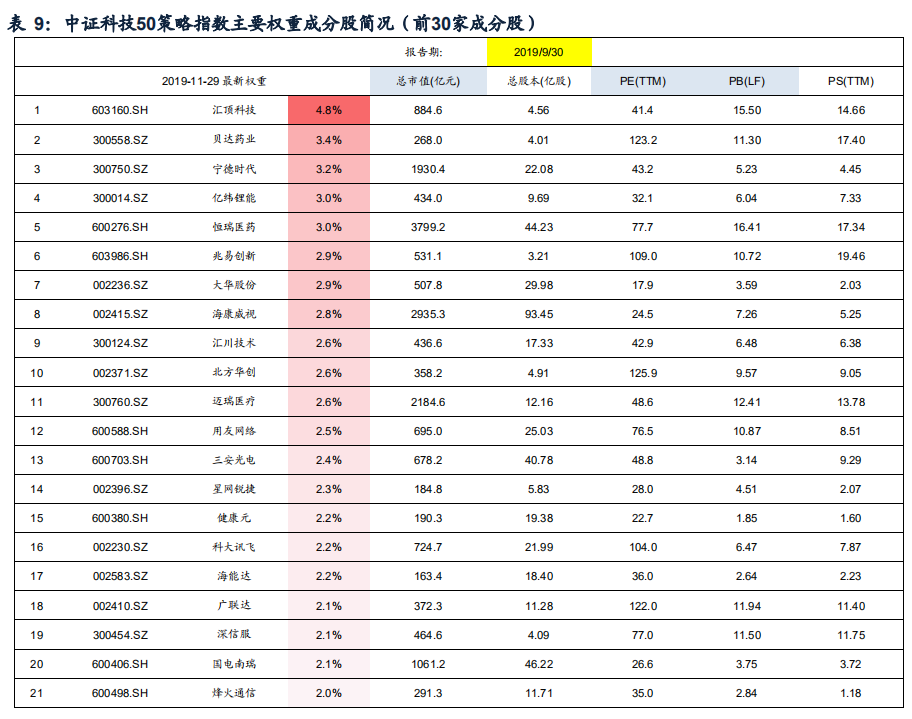

1.5龙头股及个股特征:主要来自于电子、通信、医药等科技创新行业

中证科技50策略指数的成分股均集中于国内最重要的科技创新领域。行业分布 在各类科技创新、自主可控公司集中的行业,包括电子、通信、医药生物、计算机等行业。同时指数成分股权重相对分散。(具体最新成分股列表可见表9)

二、富国中证科技50策略ETF

2.1基金产品简介

富国中证科技50策略ETF (代码:515750)以紧密跟踪中证科技50策略指数 为管理目标。该基金成立于2019年11月,成立基金规模为21.40亿元,截至11月30 日最新规模21.22亿元,基金规模较大;根据基金的招募说明书,该基金的管理费 率为0.5%,托管费率为0.1%,与其他ETF基金相当。

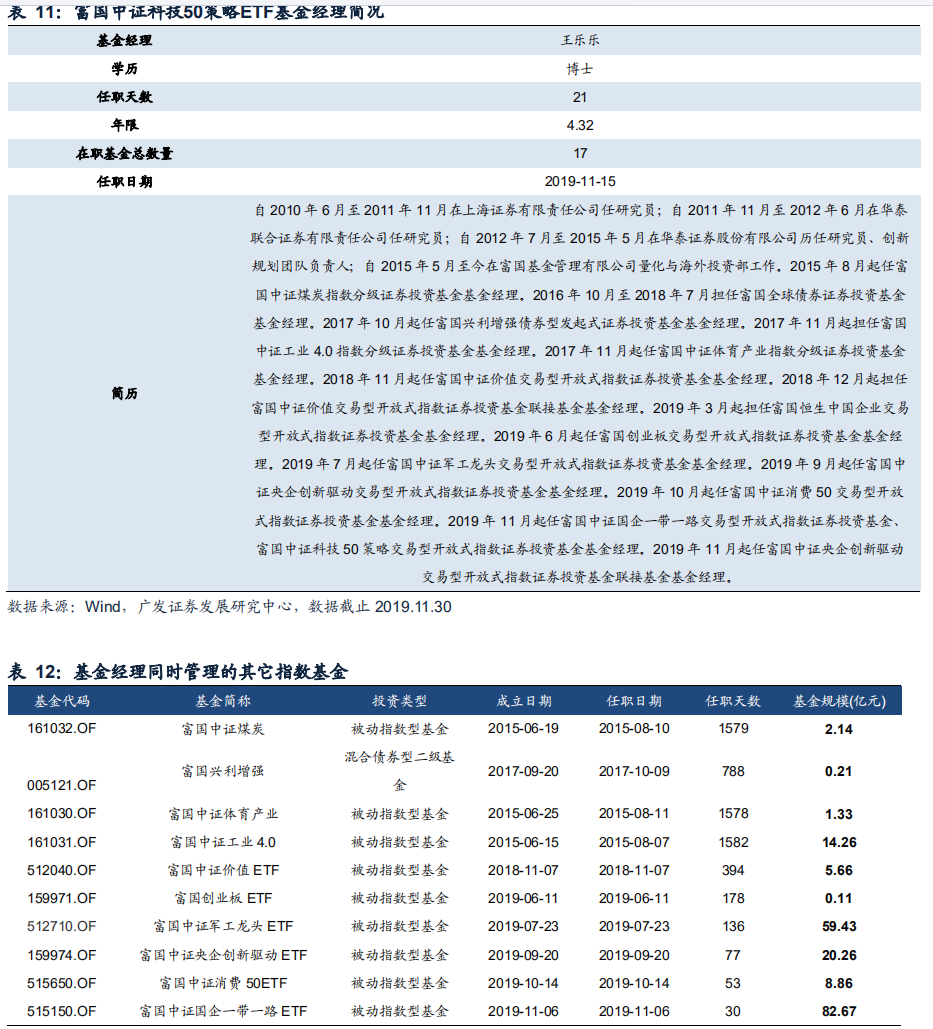

2.2基金经理简介

基金经理为王乐乐博士,长期任职于富国基金公司。基金经理任职较为稳定, 有丰富的指数基金管理经验,特别是对于行业主题型基金。

**三、基金投资价值分析

3.1指数编制优势**

中证科技50策略指数,以科技创新因子作为选择成分股主要方式,更加合理。 对比中证指数公司其他科技主题指数,除成分股数量外,最主要的区别为,第一,中证科技50策略指数在行业选择以高新技术领域作为行业选择标准,在未来可以更 好适应产业的变迁;第二,中证科技50策略指数在股票筛选及股票打分上均加入了 较高权重的科技创新类因子,让成分股更具科技创新的代表性。第三,多维度风险 预警指标剔除了具有较大经营风险的公司,保持成分股经营的稳定性。

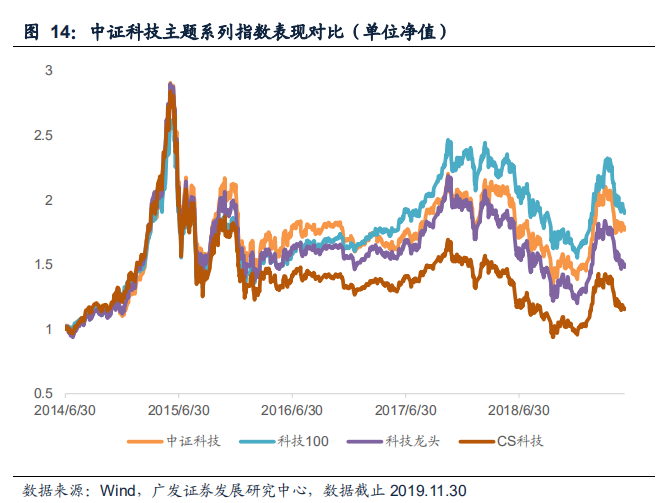

在历史表现上看,长期(2014年6月30日-2019年11月30日),指数实现106% 的累计收益,相比其他科技类指数更有优势。

**

3.2长期科技产业向好**

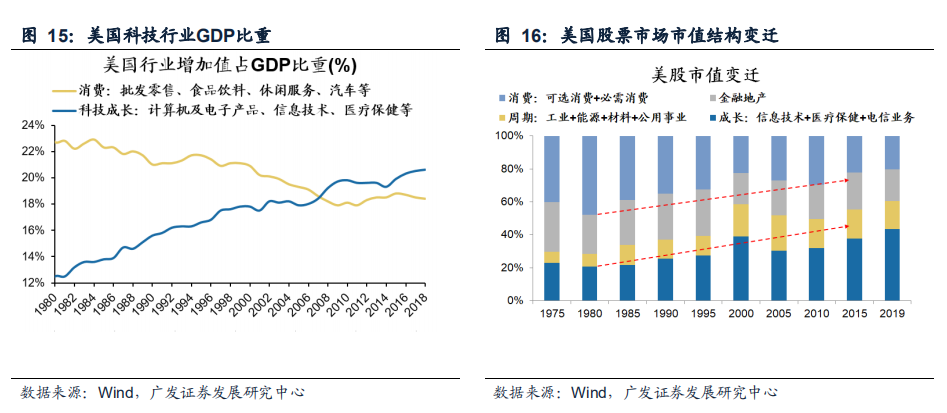

借鉴海外经验,随着一国经济产业格局的升级与变迁,金融市场相应压缩低效 率领域供给、增加高效率领域供给,这一过程使得经济产业格局的变迁将在直接融 资市场得到更积极的映射,体现在核心产业的股市市值、收入与利润占比上升。中 国正在经历这一过程。

美国自90年代确立“信息高速公路”的产业政策导向,通过高新部门的革新来 带动美国经济的发展,经济产值占比中“科技上、消费下”的趋势在美股市值中得 到呼应。我们看到自1980年起,高新成长行业(科技、信息、网络、生物)在 GDP中的占比出现趋势性抬升,相应挤压了批发零售\食品饮料\休闲服务等传统消 费行业在经济结构中的占比。虽然经历了2000年“科网泡沫”破灭的短期扰动,但 美国的高新技术行业依然在创伤后再度崛起并发展成为全球的优势产业。相应的,我们看到美股市值结构与经济产业背景变迁形成良好映射,美股科技成长类市值占 比从1980年的20.6%上升至2019年的43.4%,而消费类行业的市值占比相应下降。

风险提示

本报告中仅对所提及的指数、基金等进行客观统计及分析,并不构成对该产品的推 荐建议。宏观波动、产业政策波动、企业盈利波动、二级市场的波动都可能对基金 净值的波动产生影响。

文章来源:广发证券

作 者:罗 军、马普凡、安宁宁